Ação identificada por IA em setembro já sobe +12% no mês e promete mais

Introdução e contexto de mercado

A MedAdvisor Limited (ASX:MDR) apresentou os resultados do quarto trimestre do ano fiscal de 2025 em 31.07.2025, revelando uma significativa mudança estratégica com a conclusão do desinvestimento de suas operações na Austrália e Nova Zelândia em meio ao desempenho desafiador de seus negócios nos EUA. As ações da empresa fecharam em US$ 0,079, com alta de 2,6% no dia, enquanto os investidores analisavam os resultados mistos e as mudanças estratégicas.

A apresentação, conduzida pelo Diretor Administrativo e CEO Rick Ratliff junto com o novo CFO Sean Slattery, destacou o desempenho contrastante entre os segmentos geográficos da MedAdvisor e delineou o caminho futuro da empresa como uma operação potencialmente focada nos EUA.

Destaques do desempenho trimestral

A MedAdvisor reportou uma receita de grupo de US$ 18,6 milhões para o 4º tri FY25, representando uma queda de 16,6% em comparação ao mesmo período do ano anterior. O lucro bruto do grupo caiu mais acentuadamente, 28,4%, para US$ 11,1 milhões, com a margem bruta contraindo 9,8 pontos percentuais para 59,7%.

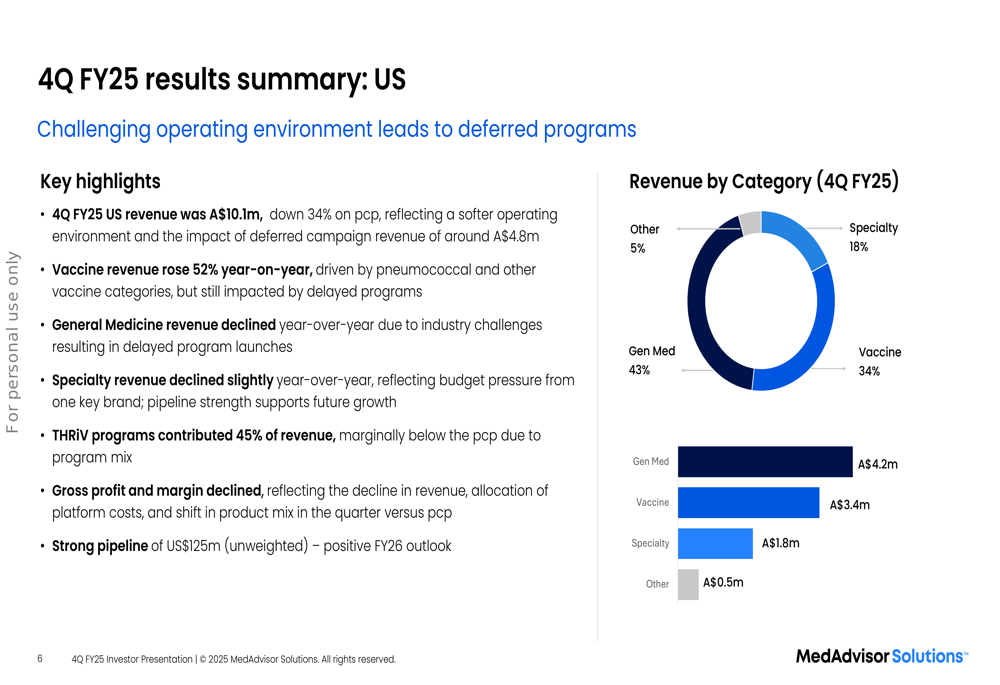

O desempenho divergiu significativamente entre as regiões. O negócio nos EUA enfrentou obstáculos substanciais, com a receita caindo 34% para US$ 10,1 milhões e o lucro bruto despencando 54,2% para US$ 4,3 milhões. A margem bruta dos EUA contraiu significativamente para 42,6%, uma queda de 18,5 pontos percentuais.

Como mostrado na seguinte divisão da receita dos EUA por categoria:

Em contraste, o negócio na ANZ demonstrou forte crescimento em seu último trimestre sob propriedade da MedAdvisor, com a receita aumentando 21,4% para US$ 8,5 milhões e o lucro bruto subindo 16,1% para US$ 7,2 milhões. O segmento ANZ manteve uma robusta margem bruta de 84,7%, embora isso representasse uma queda de 3,9 pontos percentuais.

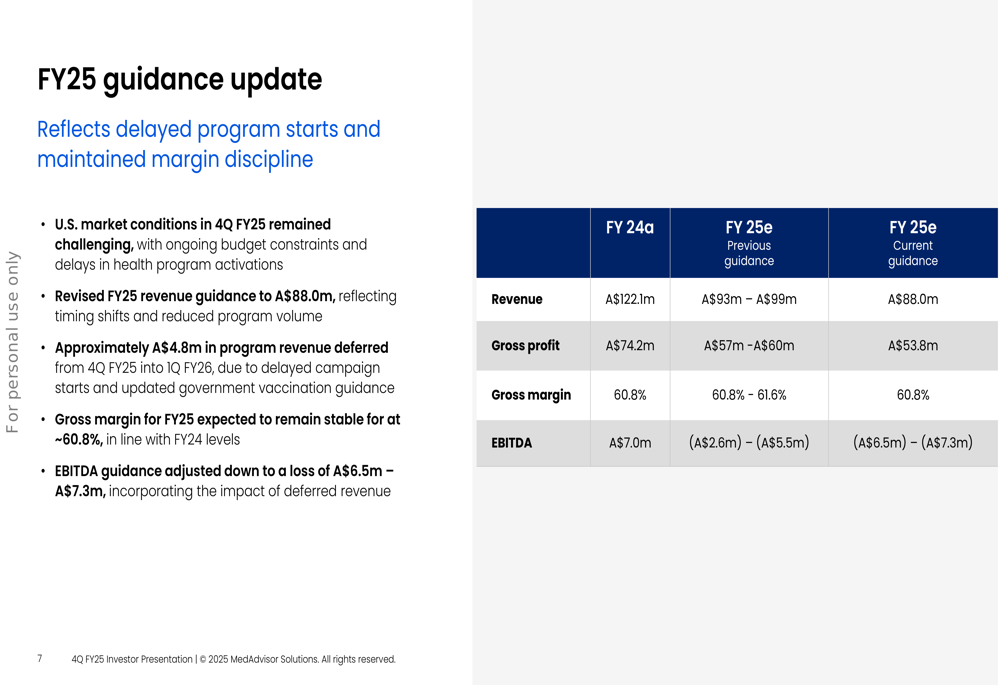

A empresa também atualizou sua orientação para o ano fiscal completo de 2025, refletindo as condições desafiadoras do mercado e os atrasos no início de programas:

Iniciativas estratégicas

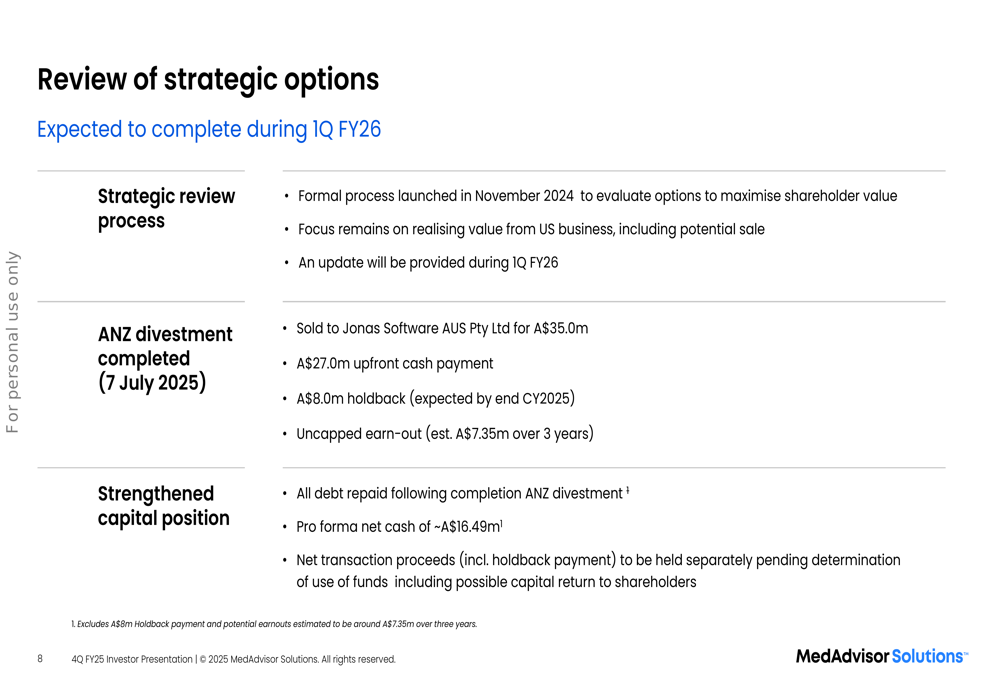

O desenvolvimento mais significativo no trimestre foi a venda concluída das operações da ANZ da MedAdvisor para a Jonas Software AUS Pty Ltd por A$ 35,0 milhões, mais potenciais complementos estimados em A$ 7,35 milhões ao longo de três anos. A transação, que foi fechada em 07.07.2025, incluiu um pagamento inicial em dinheiro de A$ 27,0 milhões com uma retenção de A$ 8,0 milhões esperada até o final do ano calendário de 2025.

"O desinvestimento na ANZ representa um marco significativo em nossa evolução estratégica", disse Rick Ratliff, CEO e Diretor Administrativo. "Isso nos proporciona um balanço fortalecido e a flexibilidade para considerar várias opções para nossas operações nos EUA."

Após a venda da ANZ, a MedAdvisor reportou uma posição líquida de caixa pro forma de aproximadamente A$ 16,49 milhões. A empresa indicou que os rendimentos líquidos da transação serão mantidos separadamente enquanto se determina o uso dos fundos, incluindo uma possível devolução de capital aos acionistas.

A empresa também lançou uma revisão formal de opções estratégicas para seus negócios nos EUA, com conclusão prevista durante o 1º tri FY26:

Dinâmica do mercado dos EUA e iniciativas de negócios

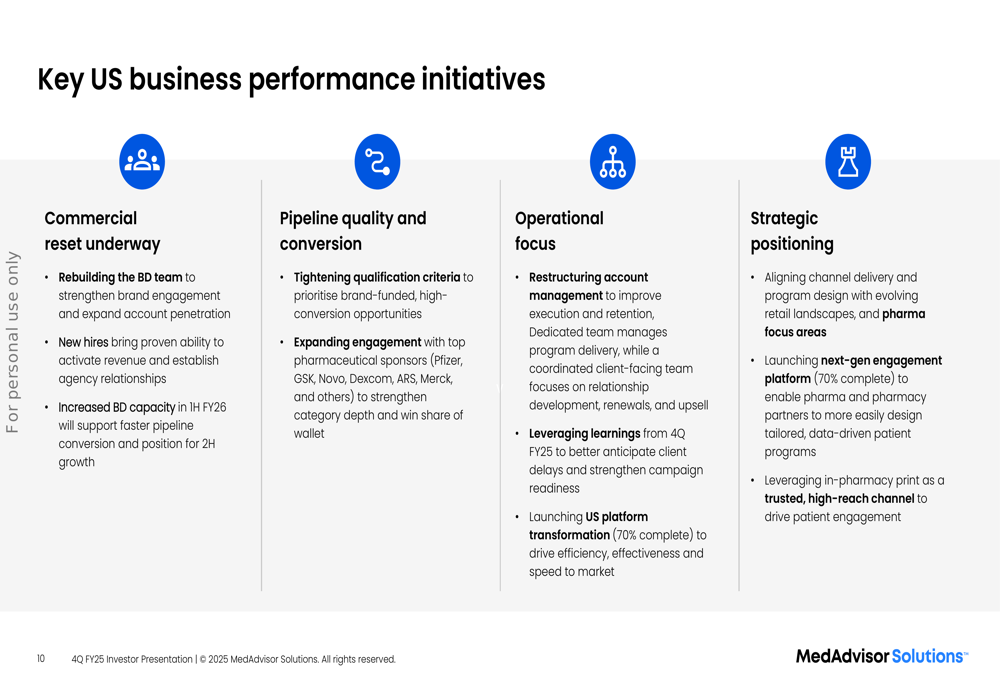

A MedAdvisor identificou várias tendências de mercado que estão remodelando o panorama farmacêutico e de farmácias nos EUA que contribuíram para seu desempenho desafiador. Estas incluem pressões orçamentárias em programas de saúde, uma mudança para modelos diretos ao consumidor, fragmentação de canais e ameaças competitivas de entrantes digitais.

A empresa delineou as seguintes iniciativas-chave para enfrentar esses desafios:

Apesar dos recentes desafios de desempenho, a MedAdvisor relatou que seus programas baseados em THRIV agora contribuem com 45% da receita dos EUA, e os programas de vacinas mostraram forte crescimento, aumentando 52% ano a ano. No entanto, as receitas de medicamentos gerais e especializados diminuíram, contribuindo para a queda geral da receita.

Declarações prospectivas

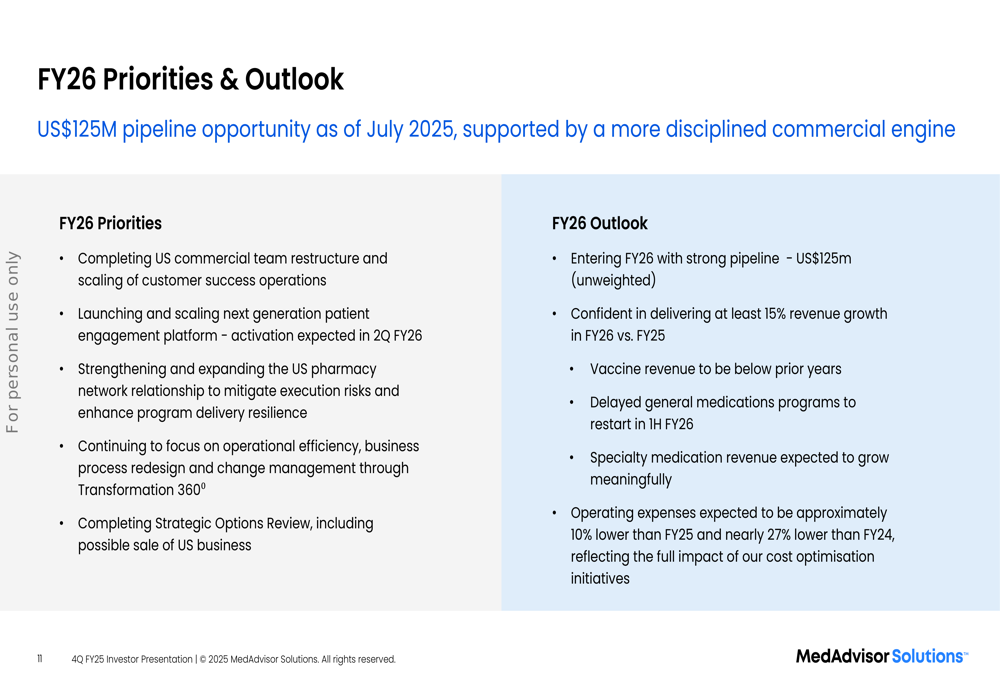

Olhando para o FY26, a MedAdvisor expressou confiança em suas perspectivas de crescimento, apesar dos desafios recentes. A empresa relatou que está entrando no novo ano fiscal com um forte pipeline de US$ 125 milhões (não ponderado) e prevê um crescimento de receita de pelo menos 15% em FY26 em comparação com FY25.

A administração espera que as despesas operacionais sejam aproximadamente 10% menores que em FY25 e quase 27% menores que em FY24, refletindo medidas contínuas de redução de custos. A empresa também antecipa um crescimento significativo na receita de medicamentos especializados e o reinício de programas de medicamentos gerais atrasados no primeiro semestre de FY26.

Análise financeira

Os resultados do 4º tri FY25 da MedAdvisor refletem uma empresa em transição. O forte desempenho do negócio ANZ, agora desinvestido, contrasta fortemente com os desafios nas operações dos EUA, que agora representam o único foco da empresa.

A orientação revisada para FY25 indica uma significativa redução das expectativas anteriores, com a receita agora projetada em A$ 88,0 milhões em comparação com a faixa anterior de A$ 93-99 milhões. Espera-se agora que o prejuízo de EBITDA seja de A$ 6,5-7,3 milhões, mais profundo que a faixa anteriormente orientada de A$ 2,6-5,5 milhões.

Notavelmente, aproximadamente A$ 4,8 milhões em receita de programas foram adiados do 4º tri FY25 para o 1º tri FY26, o que explica parcialmente a queda na receita. A empresa manteve sua orientação de margem bruta em 60,8%, sugerindo que a disciplina de preços permanece intacta apesar dos desafios de volume.

A mudança estratégica da empresa ocorre em meio a condições desafiadoras no setor de saúde dos EUA. Grandes redes de farmácias estão fechando lojas, com a falência da Rite Aid destacando as pressões enfrentadas pelos modelos tradicionais de farmácia. Enquanto isso, mudanças regulatórias na cobertura de vacinas e incerteza do mercado estão afetando a adoção de vacinas, embora a MedAdvisor tenha relatado um crescimento de 52% em sua receita de vacinas.

À medida que a MedAdvisor completa sua revisão de opções estratégicas nos próximos meses, os investidores estarão observando atentamente para ver se a empresa consegue reposicionar com sucesso seu negócio nos EUA para um crescimento sustentável ou se uma venda desse segmento de negócios pode ser o resultado final.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: