Bitcoin recua com tensão EUA-China e puxa queda generalizada no mercado cripto

Introdução e contexto de mercado

A Cicor Technologies Ltd (SWX:CICN) divulgou seus resultados do primeiro semestre de 2025 em 23 de julho, apresentando vendas recordes impulsionadas por uma estratégia agressiva de aquisições, embora com alguma pressão nas margens devido aos custos de integração. A fornecedora suíça de serviços de fabricação de eletrônicos (EMS) relatou que sua transformação em líder pan-europeu está progredindo, com força particular no setor aeroespacial e de defesa. Apesar da narrativa positiva, as ações da Cicor caíram 5,42% para CHF 174,50 após a apresentação.

Destaques do desempenho financeiro

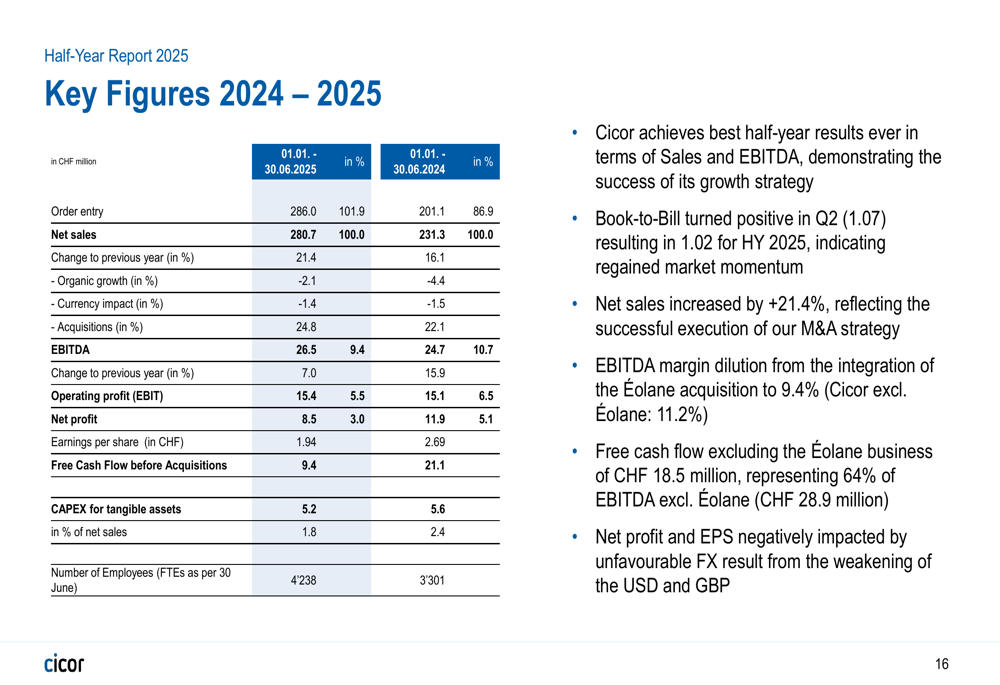

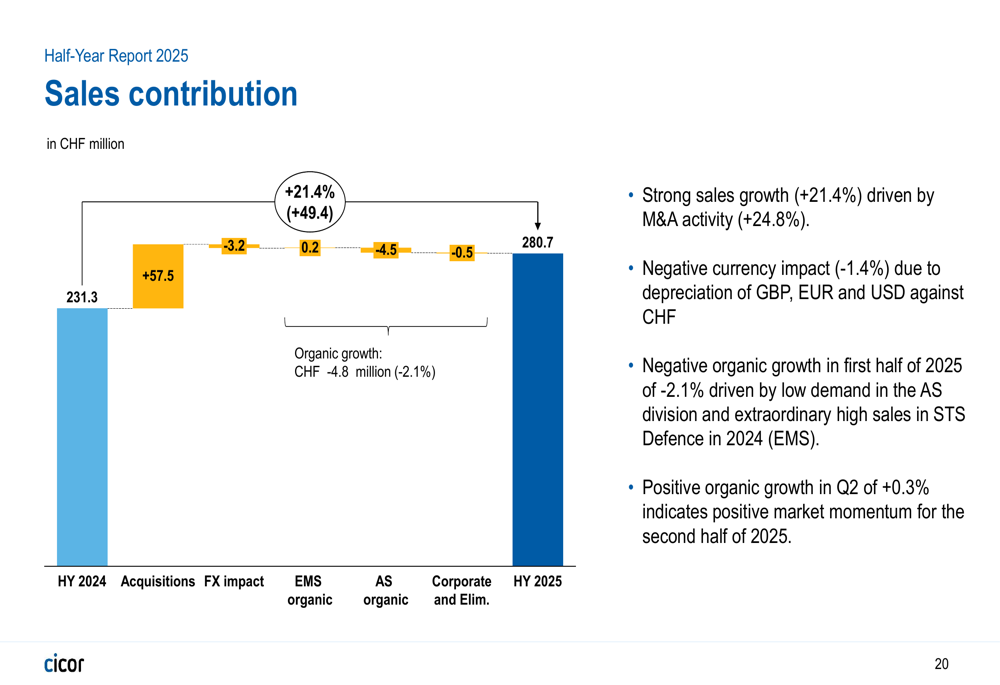

A Cicor alcançou seus maiores valores de vendas e EBITDA para um primeiro semestre na história da empresa, com vendas líquidas aumentando 21,4% em relação ao ano anterior, atingindo CHF 280,7 milhões, principalmente impulsionadas por aquisições. No entanto, o crescimento orgânico permaneceu ligeiramente negativo em -2,1% para o semestre, embora a empresa tenha destacado um retorno ao crescimento orgânico positivo de 0,3% no 2º tri.

Como mostrado na seguinte comparação financeira chave:

O EBITDA subiu para CHF 26,5 milhões, comparado aos CHF 24,7 milhões do ano anterior, mas a margem EBITDA contraiu para 9,4% de 10,7%. A empresa enfatizou que, excluindo os efeitos da integração da Éolane França, a margem EBITDA subjacente teria melhorado para 11,2%, representando um aumento de 50 pontos base em relação ao ano anterior.

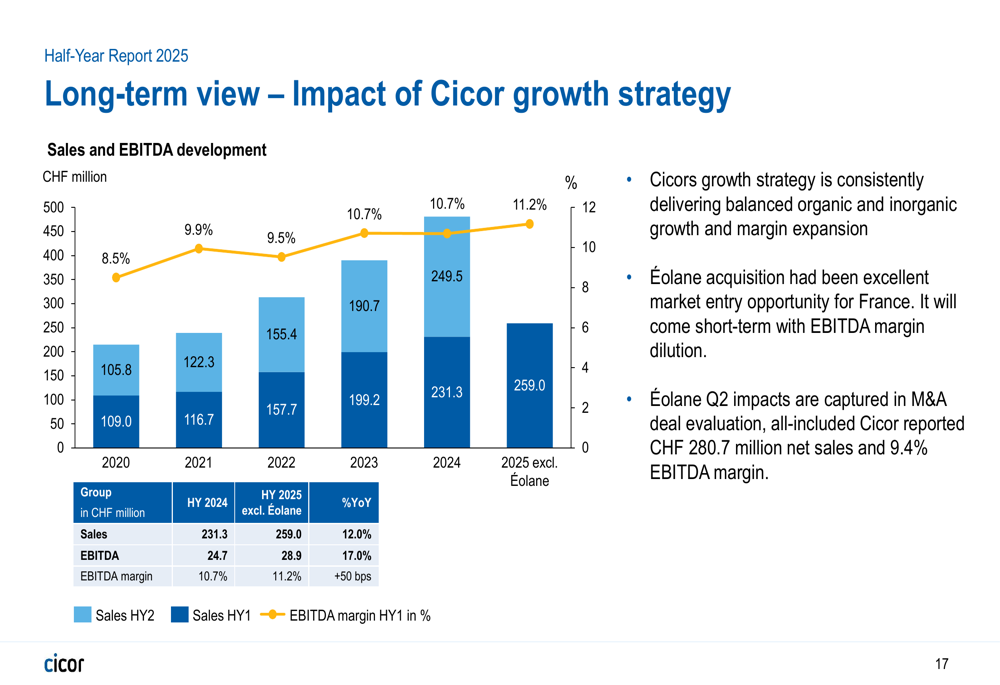

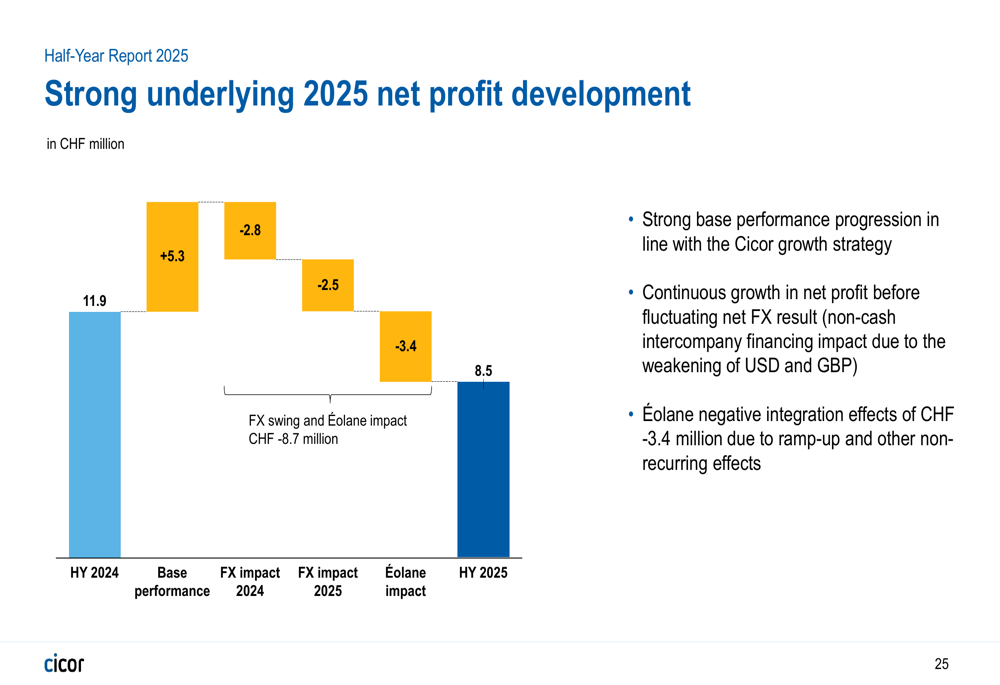

O lucro líquido diminuiu 28,7% para CHF 8,5 milhões, com o lucro por ação caindo para CHF 1,94 de CHF 2,69. Este declínio foi principalmente atribuído a resultados cambiais desfavoráveis e custos de integração relacionados às aquisições. O gráfico a seguir ilustra a trajetória de desempenho de longo prazo da empresa:

A relação entre pedidos e faturamento (book-to-bill) melhorou para 1,02 de 0,87 no período do ano anterior, sugerindo um potencial de receita futura mais forte. O fluxo de caixa livre antes das aquisições foi de CHF 9,4 milhões, ou CHF 18,5 milhões quando ajustado para os efeitos da integração da Éolane França.

O gráfico a seguir detalha os vários fatores que contribuíram para o crescimento das vendas da Cicor:

Estratégia de aquisições

A Cicor concluiu três aquisições significativas durante o primeiro semestre de 2025, investindo um total de CHF 23,1 milhões em considerações de compra. Estas incluíram a Profectus Solutions na Alemanha (adicionando 90 funcionários), operações da Éolane na França e Marrocos (adicionando 890 funcionários), e a Mercury International na Suíça (adicionando 34 funcionários).

A aquisição da Éolane França foi particularmente significativa, exigindo um investimento total em dinheiro de CHF 15,3 milhões e estabelecendo a presença da Cicor na França (o segundo maior mercado para aplicações aeroespaciais e de defesa na Europa) e Marrocos. A empresa observou que, embora a integração tenha pressionado temporariamente as margens, espera melhorar progressivamente a rentabilidade para os níveis padrão da Cicor.

Este gráfico em cascata ilustra como vários fatores, incluindo a integração da Éolane, afetaram o desenvolvimento do lucro líquido:

A empresa também assinou um acordo para adquirir a MADES em Málaga, Espanha, com fechamento previsto para o segundo semestre de 2025, sujeito a aprovações regulatórias. Esta aquisição fortaleceria ainda mais a posição da Cicor no setor aeroespacial e de defesa.

Posicionamento de mercado

A Cicor está estrategicamente focada em três mercados principais: Industrial (37% das vendas pro-forma para o ano fiscal de 2025), Aeroespacial e Defesa (28%) e Tecnologia de Saúde (19%). A empresa destacou sua posição em expansão no setor aeroespacial e de defesa, afirmando ser a única empresa de EMS com presença pan-europeia neste mercado.

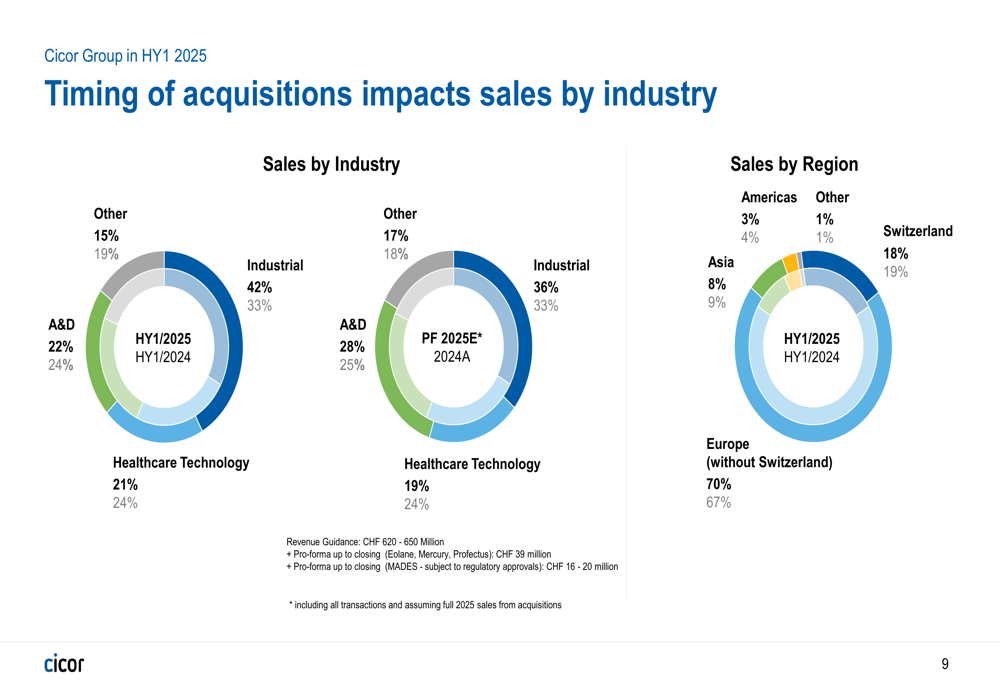

O gráfico a seguir mostra a distribuição de vendas por indústria e região:

Geograficamente, a Europa (excluindo a Suíça) representa 70% das vendas, seguida pela Suíça com 18%, Ásia com 8% e Américas com 3%. A presença global da empresa agora abrange 13 países na Europa e Ásia, com expansão recente para Marrocos, proporcionando uma localização atrativa de nearshoring para clientes europeus.

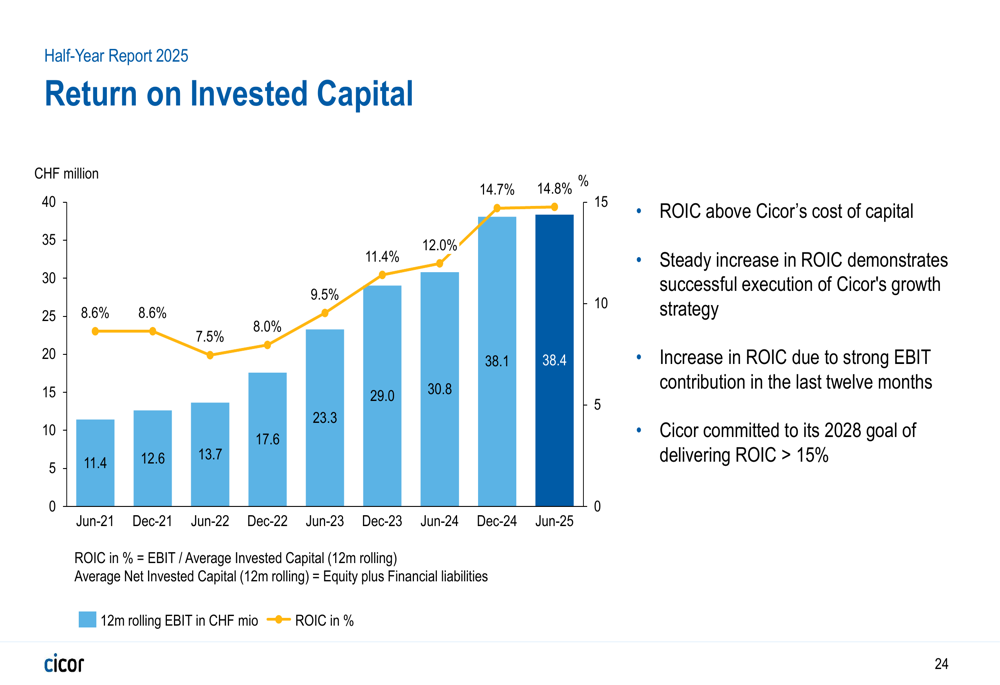

O foco estratégico da Cicor em setores de maior margem parece estar gerando resultados em termos de retorno sobre o capital investido (ROIC), que melhorou constantemente para 14,8% em junho de 2025:

Declarações prospectivas

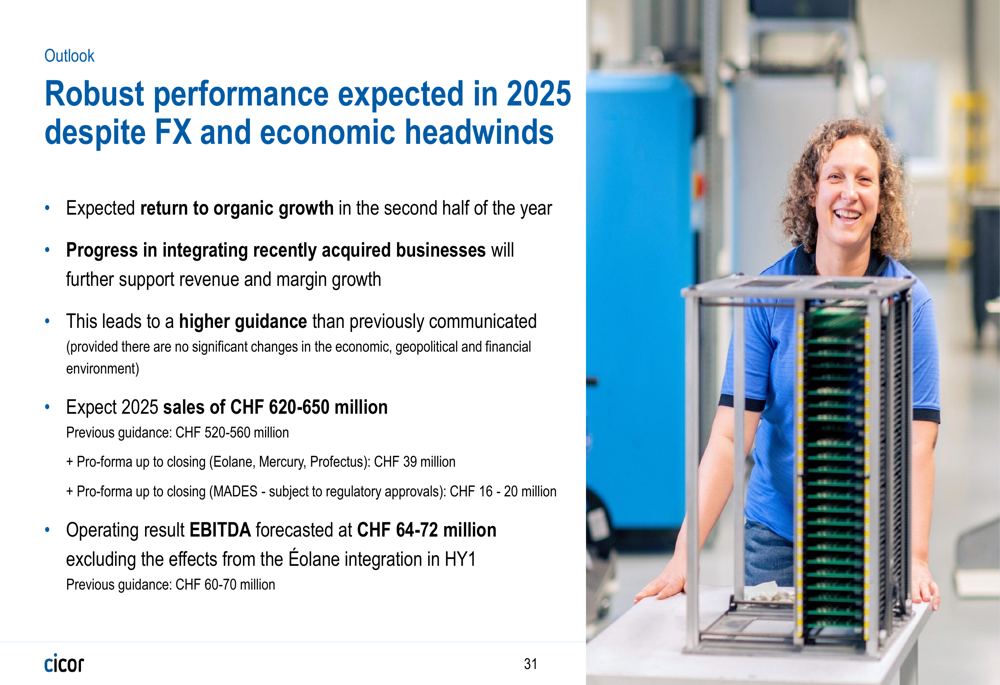

A Cicor elevou sua orientação para o ano inteiro com base no crescimento esperado de pedidos e vendas e no progresso na integração de negócios recém-adquiridos. A empresa agora prevê vendas de CHF 620-650 milhões e EBITDA de CHF 64-72 milhões para 2025 (excluindo os efeitos da integração da Éolane no primeiro semestre).

A administração expressou confiança em retornar ao crescimento orgânico para o ano inteiro e continuar a fazer progressos na integração de negócios recentemente adquiridos. A empresa mantém-se comprometida com sua visão para 2028 de se tornar "a principal parceira pan-europeia de design e fabricação de eletrônicos para os setores de tecnologia de saúde, aeroespacial e defesa e industrial".

A alavancagem financeira da Cicor permanece administrável com uma relação de dívida líquida para EBITDA de 1,16x, proporcionando espaço para potenciais aquisições adicionais. A capitalização de mercado da empresa mais que triplicou em relação ao ano anterior, atingindo CHF 712 milhões, refletindo a confiança dos investidores em sua estratégia de crescimento, apesar dos desafios de integração de curto prazo.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: