Calendário Econômico: Inflação no Brasil, EUA dá tom em semana de balanços na B3

Introdução e contexto de mercado

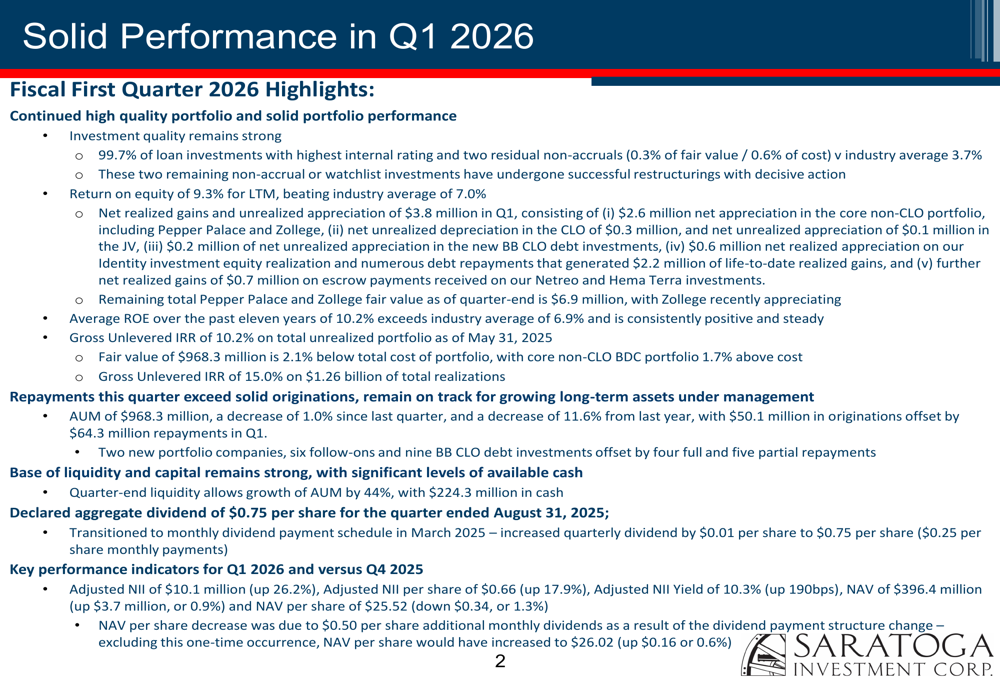

A Saratoga Investment Corp (NYSE:SAR) apresentou os resultados do primeiro trimestre fiscal de 2026 em 9 de julho de 2025, mostrando sinais de recuperação após um trimestre anterior decepcionante. A empresa de desenvolvimento de negócios (BDC) relatou melhora na receita líquida de investimentos e manteve forte qualidade da carteira, apesar dos desafios contínuos do mercado.

As ações fecharam a US$ 25,44 em 8 de julho de 2025, com queda de 1,57% no dia, e continuaram a cair ligeiramente nas negociações após o fechamento, recuando mais 0,98% para US$ 25,19. Este desempenho ocorre após a SAR ter experimentado uma queda significativa de 7,9% depois de não atingir as expectativas de lucro no 4º trimestre de 2025.

Destaques do desempenho trimestral

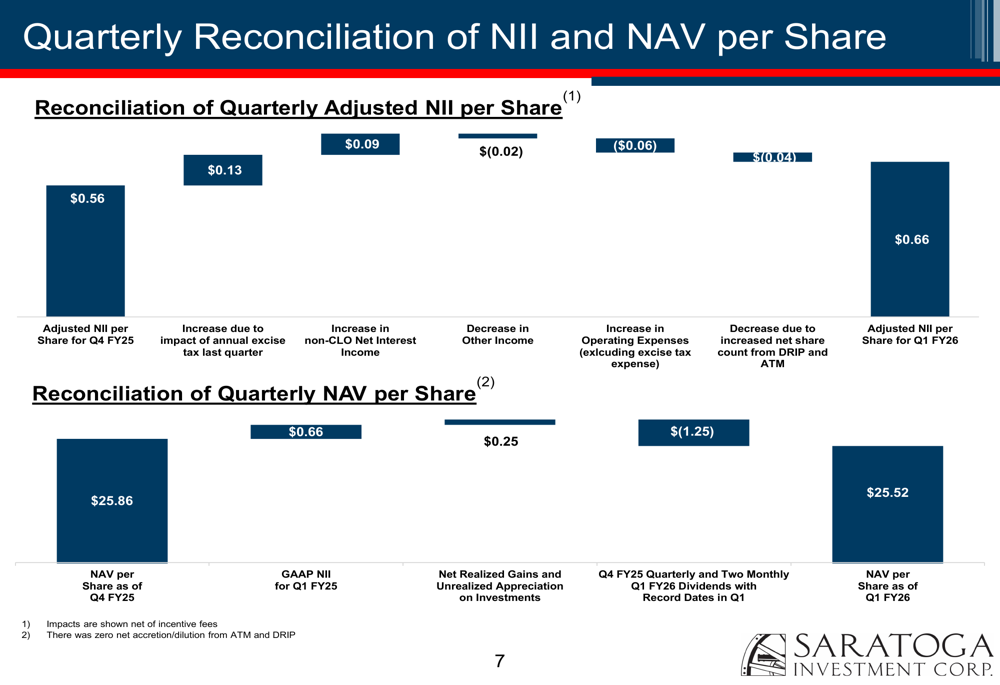

A Saratoga reportou receita líquida de investimentos (NII) ajustada de US$ 10,1 milhões para o 1º tri do ano fiscal 2026, representando um aumento de 26,2% em relação aos US$ 8,0 milhões do trimestre anterior. O NII ajustado por ação subiu para US$ 0,66, um aumento de 17,9% em relação aos US$ 0,56 no 4º tri do ano fiscal 2025, mostrando uma recuperação significativa após o desempenho decepcionante do trimestre anterior, que ficou abaixo das expectativas dos analistas.

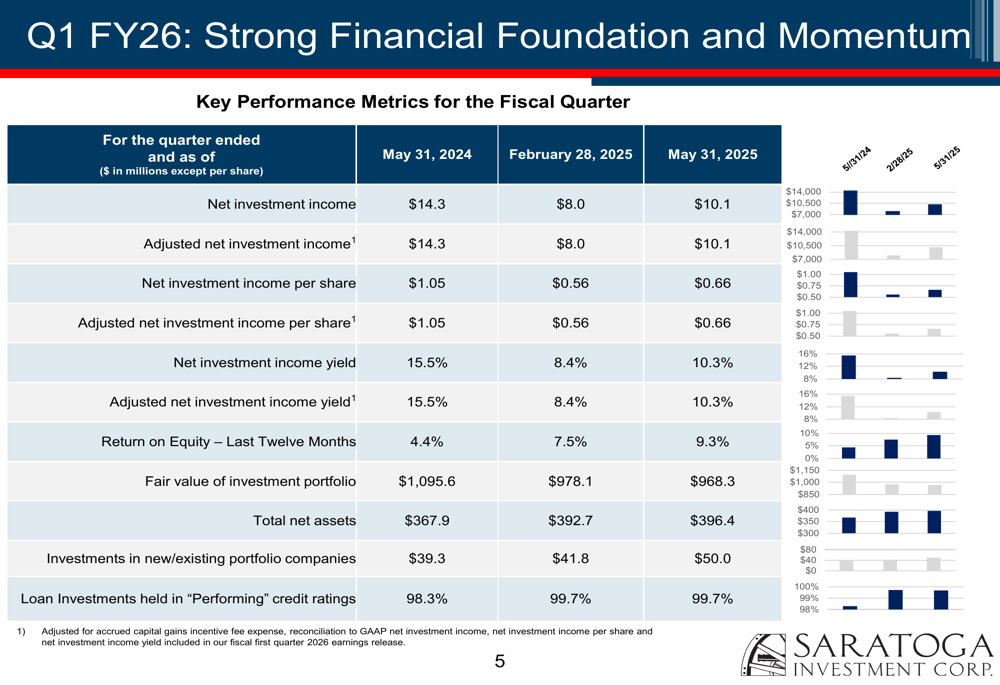

Como mostrado na seguinte visão abrangente dos principais indicadores de desempenho:

A qualidade da carteira da empresa permaneceu excepcionalmente forte, com 99,7% dos investimentos em empréstimos mantendo a classificação interna mais alta. Apenas dois investimentos permanecem em não acumulação, representando apenas 0,3% do preço-justo e 0,6% do custo. Este indicador de qualidade permaneceu inalterado em relação ao trimestre anterior.

Os ativos sob gestão (AUM) da Saratoga ficaram em US$ 968,3 milhões, refletindo uma leve queda de 1,0% em relação ao trimestre anterior e uma redução de 11,6% em relação ao ano anterior. Esta redução resultou de pagamentos (US$ 64,3 milhões) que excederam novas originações (US$ 50,1 milhões) durante o trimestre.

Análise financeira detalhada

O desempenho financeiro da empresa mostrou resultados mistos ao comparar melhorias trimestre a trimestre contra métricas ano a ano. Enquanto o NII melhorou significativamente em relação ao trimestre anterior, permaneceu abaixo do mesmo trimestre do ano passado.

O desempenho financeiro trimestral detalhado é ilustrado na seguinte tabela:

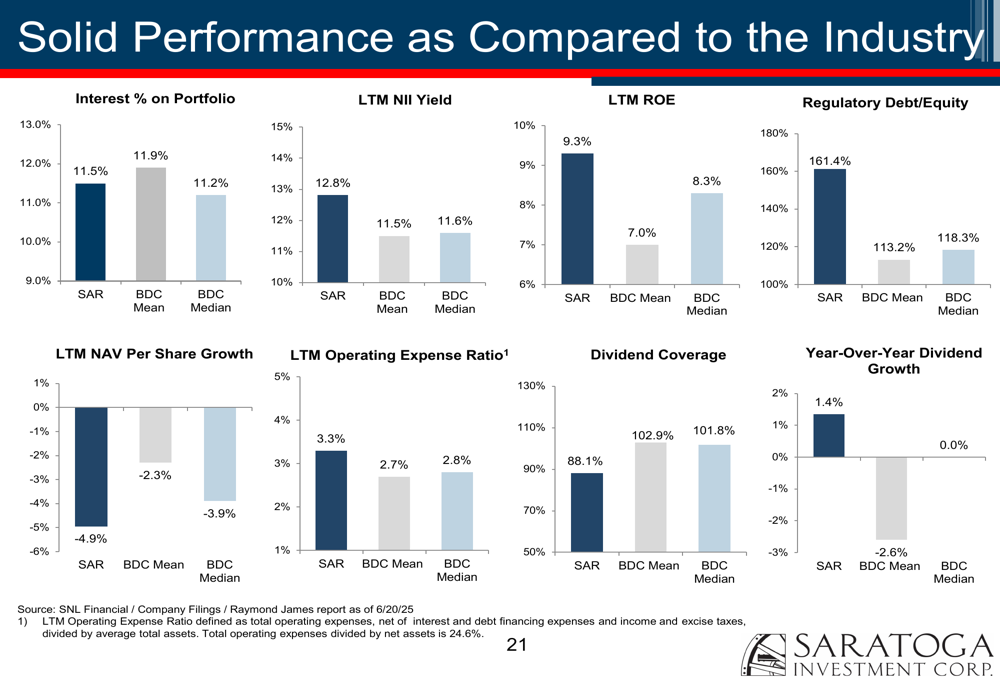

O Valor do Patrimônio Líquido (NAV) aumentou para US$ 396,4 milhões, um crescimento de US$ 3,7 milhões ou 0,9% em relação ao trimestre anterior, embora o NAV por ação tenha diminuído 1,3% para US$ 25,52, principalmente devido aos pagamentos de dividendos da empresa. O retorno sobre o patrimônio líquido da empresa nos últimos doze meses melhorou para 9,3%, acima dos 7,5% no trimestre anterior e significativamente maior que a média da indústria de 7,0%.

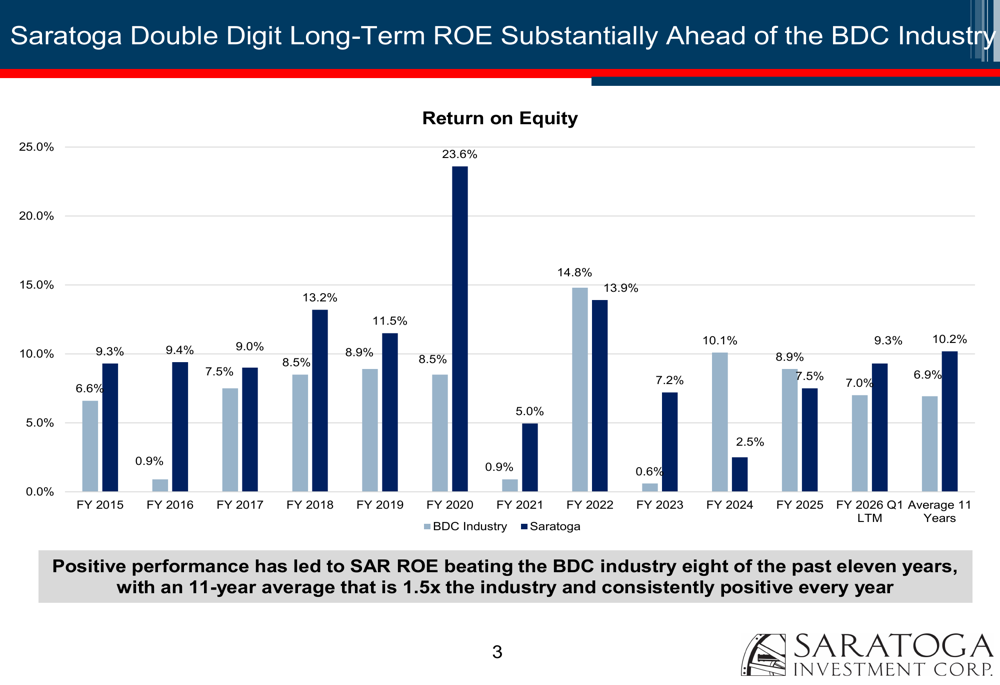

O gráfico a seguir ilustra o desempenho consistentemente superior da Saratoga em ROE em comparação com a média da indústria de BDC:

A composição da carteira da Saratoga permanece fortemente ponderada para empréstimos de primeira garantia (86,9%), seguidos por ações ordinárias (7,9%), títulos de finanças estruturadas (2,8%), empréstimos sem garantia (1,7%) e segunda garantia (0,7%). Esta abordagem conservadora ajuda a manter a qualidade da carteira enquanto proporciona um rendimento médio ponderado atual de 10,7%.

A composição da carteira e o rendimento são visualizados nos seguintes gráficos:

Liquidez e posição de capital

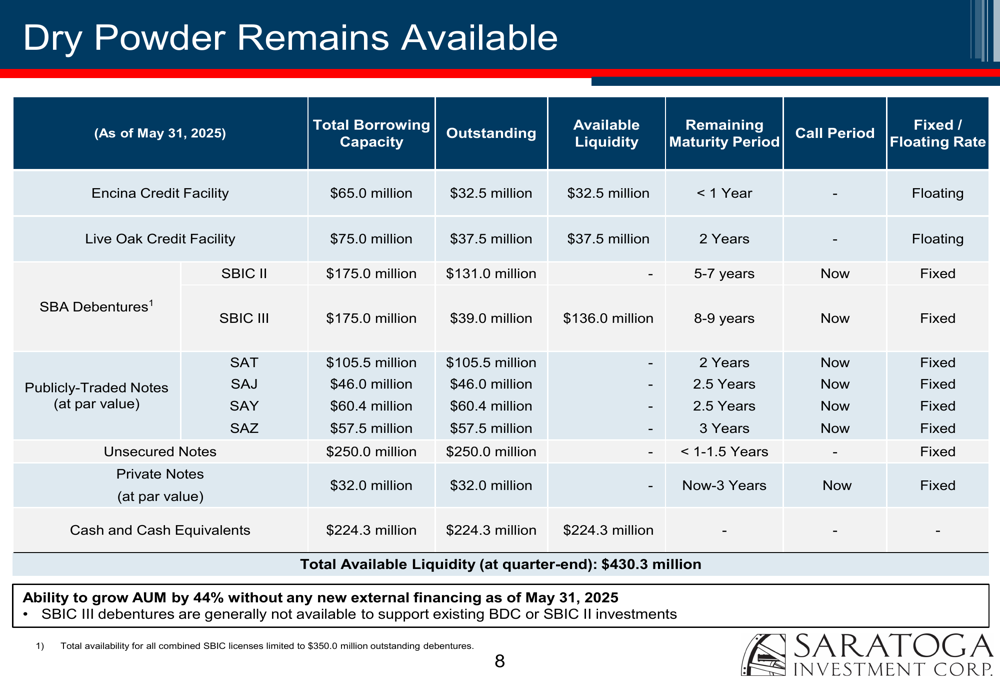

A Saratoga manteve uma forte posição de liquidez com US$ 224,3 milhões em caixa e equivalentes de caixa no final do trimestre. Combinado com as linhas de crédito disponíveis e debêntures SBIC, a empresa relatou liquidez total disponível de US$ 430,3 milhões, proporcionando capacidade significativa para crescimento futuro.

A análise detalhada da capacidade de empréstimo e liquidez da empresa é mostrada aqui:

Esta forte posição de liquidez permite que a Saratoga potencialmente aumente seus AUM em 44%, proporcionando flexibilidade para capitalizar oportunidades de investimento atraentes enquanto mantém um perfil de alavancagem conservador.

Posição competitiva na indústria

A Saratoga continua superando seus pares em várias métricas-chave. O ROE dos últimos doze meses da empresa, de 9,3%, excede a média da indústria de 7,0%, e seu ROE médio nos últimos onze anos (10,2%) supera significativamente a média da indústria de 6,9% para o mesmo período.

O desempenho da empresa em relação aos benchmarks da indústria em múltiplas métricas é ilustrado na seguinte comparação:

O retorno total da Saratoga também superou o índice BDC, entregando um retorno de 22% em comparação com os 3% do índice nos últimos doze meses. Esta superação destaca a estratégia de investimento eficaz e a execução da gestão da empresa, apesar dos desafios do mercado.

Iniciativas estratégicas e dividendos

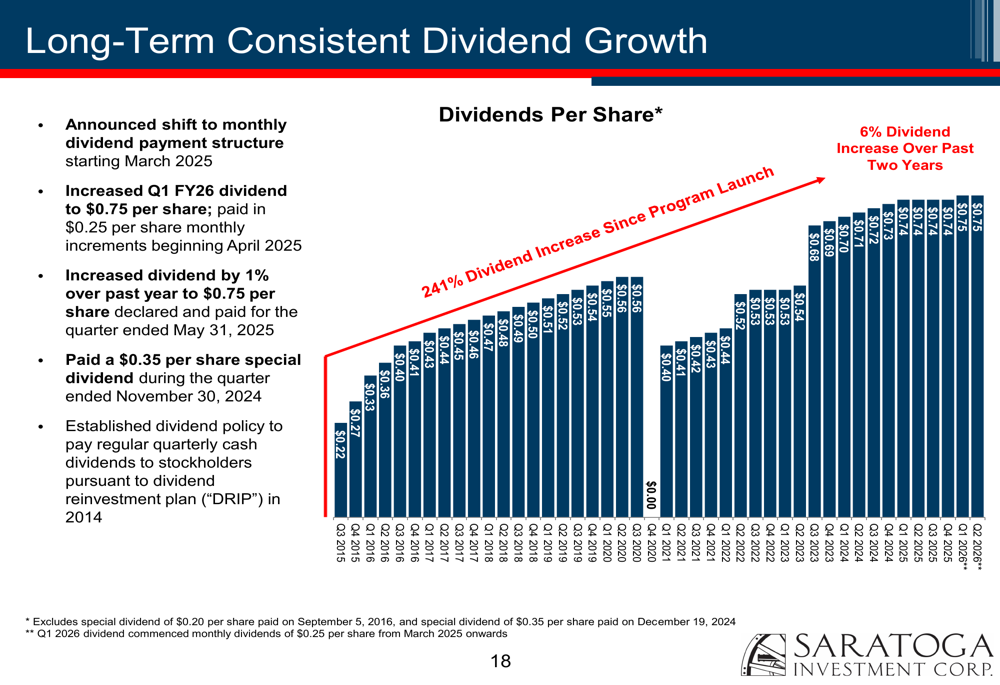

Um desenvolvimento significativo no 1º tri do ano fiscal 2026 foi a transição da Saratoga para um cronograma de pagamento de dividendos mensal, mantendo uma declaração de dividendos trimestral. A empresa declarou um dividendo agregado de US$ 0,75 por ação para o trimestre encerrado em 31 de agosto de 2025.

O histórico de dividendos da empresa mostra crescimento consistente ao longo do tempo, como ilustrado neste gráfico:

Esta mudança na estrutura de dividendos ocorre enquanto a Saratoga se concentra na expansão de sua base de ativos e no aumento de sua capacidade de originar e analisar potenciais investimentos. A administração enfatizou seu compromisso em alcançar crescimento no valor do patrimônio líquido, retorno sobre o patrimônio, lucro por ação e valor das ações.

Declarações prospectivas

Olhando para o futuro, a administração da Saratoga permanece cautelosamente otimista apesar das incertezas econômicas. O pipeline de negócios da empresa mostra 670 negócios originados nos últimos doze meses até o 2º tri de 2025, com 43 term sheets emitidos e 29 negócios executados. Isso representa uma recuperação no fluxo de negócios em comparação com períodos anteriores.

As vantagens competitivas da empresa a posicionam bem para o crescimento futuro, incluindo seu forte dividendo de longo prazo, sólido retorno sobre o patrimônio, liquidez disponível de baixo custo e perfil de risco atraente. A administração destacou que a Saratoga está bem posicionada para potenciais mudanças nas taxas de juros e mantém exposição limitada a setores voláteis como petróleo e gás.

Embora a apresentação tenha enfatizado recuperação e força, os investidores devem notar que a Saratoga ainda está trabalhando para se recuperar totalmente de seu desempenho decepcionante no 4º tri do ano fiscal 2025. A melhoria no NII e a qualidade da carteira mantida sugerem um impulso positivo, mas a empresa precisará demonstrar desempenho consistente nos próximos trimestres para recuperar totalmente a confiança dos investidores.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: