Bitcoin recua com tensão EUA-China e puxa queda generalizada no mercado cripto

A Avantor Inc. (Nova York:AVTR) apresentou seus resultados financeiros do segundo trimestre de 2025 em 1º de agosto, mostrando desempenho de receita estável e pressão nas margens, mas os investidores responderam positivamente com as ações subindo mais de 10% nas negociações após o fechamento do mercado. A empresa de ciências da vida reportou receita estável de US$ 1,68 bilhão enquanto navega por desafios em seus segmentos de negócios.

Destaques do Desempenho Trimestral

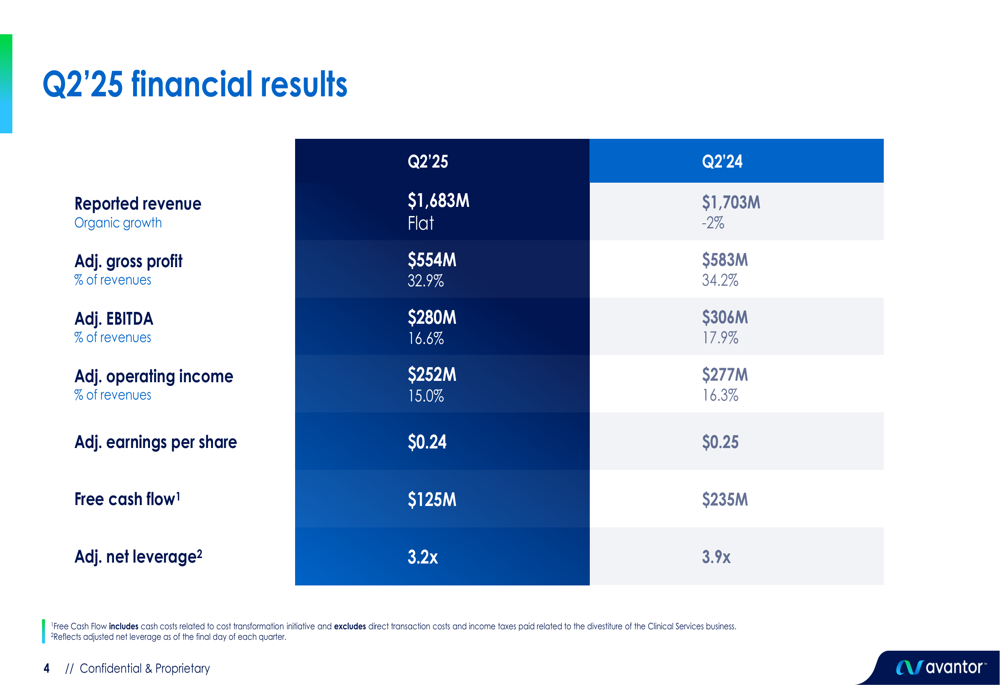

Os resultados do 2º tri de 2025 da Avantor revelaram desempenho estável na linha de receita com receita reportada de US$ 1,68 bilhão, essencialmente estável em comparação ao ano anterior. No entanto, as métricas de lucratividade mostraram alguma pressão, com a margem EBITDA ajustada caindo para 16,6% de 17,9% no 2º tri de 2024, e o lucro por ação ajustado diminuindo ligeiramente para US$ 0,24 de US$ 0,25 na comparação anual.

O fluxo de caixa livre da empresa teve uma queda significativa para US$ 125 milhões em comparação com US$ 235 milhões no mesmo período do ano passado, enquanto a alavancagem líquida ajustada melhorou para 3,2x de 3,9x.

Como mostrado na seguinte comparação abrangente de resultados financeiros:

Os resultados refletem tanto os desafios operacionais quanto o impacto da recente alienação do negócio de Serviços Clínicos da empresa, que criou aproximadamente US$ 48 milhões em obstáculos de receita e US$ 17 milhões em obstáculos de EBITDA ajustado durante o trimestre.

Análise de Segmentos

O desempenho da Avantor variou significativamente entre seus dois principais segmentos de negócios. O segmento de Soluções Laboratoriais, que representa aproximadamente dois terços da receita total, reportou US$ 1,12 bilhão em receita com um declínio orgânico de 1%. Este segmento alcançou um lucro operacional ajustado de US$ 133 milhões, traduzindo-se em uma margem de 11,9%.

Em contraste, o segmento de Produção de Biociências demonstrou resiliência com US$ 561 milhões em receita, representando um crescimento orgânico de 2%. Este segmento entregou lucratividade substancialmente maior com um lucro operacional ajustado de US$ 140 milhões e uma margem de 24,9%.

A seguinte divisão de segmentos ilustra essas diferenças de desempenho:

O desempenho divergente dos segmentos destaca a exposição da Avantor a diferentes dinâmicas de mercado, com a Produção de Biociências mostrando mais estabilidade enquanto Soluções Laboratoriais enfrenta maiores obstáculos. De acordo com a teleconferência de resultados, os desafios de financiamento de biotecnologia e as pressões de grandes clientes farmacêuticos continuam a impactar o desempenho geral.

Orientação Revisada

Em um desenvolvimento significativo, a Avantor revisou para baixo sua orientação para o ano completo de 2025 em todas as métricas. A empresa agora projeta crescimento de receita orgânica entre -2% e 0%, em comparação com sua orientação anterior de abril de -1% a +1%. Da mesma forma, as expectativas de margem EBITDA ajustada foram reduzidas para 16,5%-17,0% do intervalo anterior de 17,5%-18,5%.

A seguinte comparação de orientação ilustra a extensão dessas revisões:

A previsão de LPA ajustado foi reduzida para US$ 0,94-US$ 0,98 do intervalo anterior de US$ 1,02-US$ 1,10, enquanto as projeções de fluxo de caixa livre foram reduzidas para US$ 550-US$ 600 milhões de US$ 650-US$ 700 milhões. A administração atribuiu essas revisões aos desafios contínuos do mercado e ao impacto da alienação dos Serviços Clínicos.

Iniciativas Estratégicas e Perspectivas

Apesar da revisão para baixo da orientação, os investidores pareceram encorajados pela direção estratégica da Avantor e pelo potencial de recuperação, como evidenciado pelo salto de 10,09% das ações nas negociações após o fechamento do mercado seguindo a divulgação dos resultados.

A empresa destacou várias iniciativas estratégicas em sua apresentação, incluindo uma meta de US$ 400 milhões de taxa anualizada ao final de 2027 e 100% de conversão de fluxo de caixa livre. Durante a teleconferência de resultados, o CEO Michael Stubblefield expressou otimismo sobre a recuperação do mercado, afirmando: "Continuamos incrivelmente otimistas sobre a recuperação em curso."

Espera-se que o impacto da alienação dos Serviços Clínicos continue ao longo de 2025, com os efeitos do ano completo detalhados abaixo:

O CFO R. Brent Jones enfatizou as vitórias estratégicas durante a teleconferência, observando: "Não estamos entusiasmados com a parte da margem, mas estamos entusiasmados com as vitórias e o que elas significam para as perspectivas desse negócio." A empresa também destacou seus esforços de inovação digital, incluindo o lançamento do Avantor Navigator AI.

Olhando para o futuro, a Avantor enfrenta vários desafios, incluindo obstáculos de financiamento de biotecnologia, pressões inflacionárias sobre grandes clientes farmacêuticos, pressões de margem no segmento de Soluções Laboratoriais e um ambiente de preços competitivo. No entanto, com as ações sendo negociadas a um índice P/L de 13,94 e consideradas subvalorizadas por alguns analistas, os investidores parecem estar olhando além dos desafios de curto prazo em direção à potencial recuperação futura.

A próxima transição de liderança para o novo CEO Emmanuel Ligner também pode sinalizar potenciais mudanças na direção estratégica que poderiam influenciar ainda mais o sentimento dos investidores nos próximos trimestres.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: