Bitcoin recua com tensão EUA-China e puxa queda generalizada no mercado cripto

Introdução e contexto de mercado

O United Bankshares , Inc. (NASDAQ:UBSI) reportou lucros trimestrais recordes em sua apresentação do segundo trimestre de 2025, divulgada em 24.07.2025. O banco regional, que opera principalmente nas regiões do Meio-Atlântico e Sudeste dos Estados Unidos, continua demonstrando resiliência e crescimento, apesar das incertezas econômicas mais amplas que o setor bancário enfrenta.

Atualmente negociadas a US$ 35,03 (em 04.08.2025), as ações do UBSI subiram 1,93% em relação ao fechamento anterior, refletindo a recepção positiva do mercado ao forte desempenho trimestral do banco. A empresa mantém uma avaliação atrativa com um índice preço/lucro de aproximadamente 12,1x, com base nas estimativas de consenso para 2025.

Destaques do desempenho trimestral

O United Bankshares alcançou resultados financeiros recordes para o trimestre encerrado em 30.06.2025. O lucro líquido atingiu um recorde histórico de US$ 120,7 milhões, um aumento substancial em relação aos US$ 84,3 milhões no 1º tri de 2025 e US$ 96,5 milhões no 2º tri de 2024. Isso se traduziu em um lucro por ação diluído recorde de US$ 0,85, comparado a US$ 0,59 no trimestre anterior e US$ 0,71 no mesmo período do ano passado.

Os indicadores de rentabilidade do banco mostraram força impressionante, com retorno sobre ativos médios de 1,49%, retorno sobre patrimônio líquido médio de 9,05% e retorno sobre patrimônio líquido tangível médio de 14,67%. O índice de eficiência permaneceu forte em 48,37%, demonstrando uma gestão eficaz de despesas.

Como mostrado no slide de destaques de desempenho a seguir:

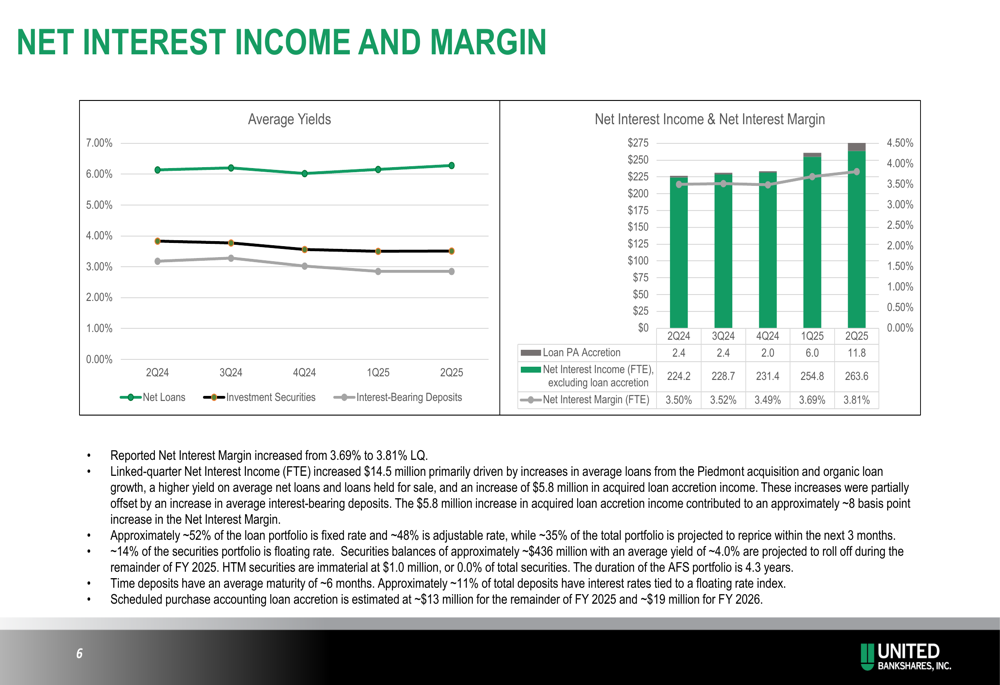

A receita líquida de juros, um dos principais impulsionadores dos lucros do banco, aumentou para US$ 274,5 milhões, acima dos US$ 260,1 milhões no 1º tri de 2025 e US$ 225,7 milhões no 2º tri de 2024. A margem líquida de juros (FTE) melhorou para 3,81%, em comparação com 3,69% no trimestre anterior, refletindo a capacidade do banco de gerenciar efetivamente seus ativos geradores de juros no atual ambiente de taxas.

O gráfico a seguir ilustra a melhoria constante na receita líquida de juros e na margem ao longo dos últimos trimestres:

Análise do crescimento de empréstimos e depósitos

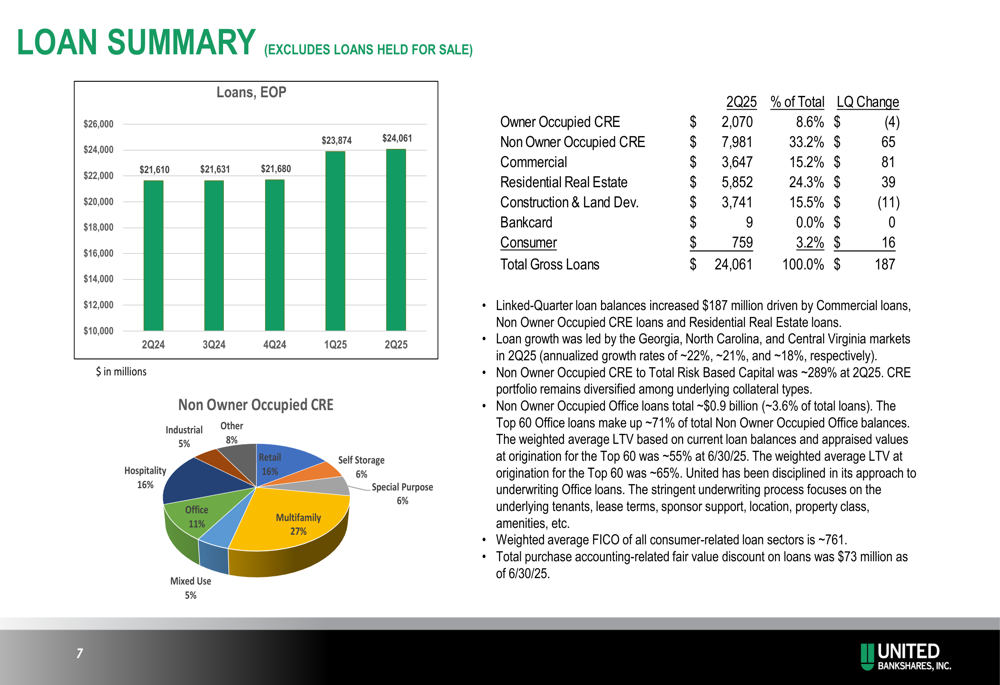

O United Bankshares reportou crescimento contínuo em sua carteira de empréstimos, que aumentou para US$ 24,1 bilhões em 30.06.2025, em comparação com US$ 21,6 bilhões no mesmo período do ano anterior. Na comparação trimestral, os saldos de empréstimos cresceram US$ 187 milhões, impulsionados principalmente por empréstimos comerciais.

A carteira de empréstimos permanece bem diversificada entre diferentes segmentos, com imóveis comerciais não ocupados pelo proprietário representando a maior categoria, com 33,2% do total de empréstimos. Imóveis residenciais representam 24,3%, enquanto construção e desenvolvimento de terrenos e empréstimos comerciais representam 15,5% e 15,2%, respectivamente.

O resumo de empréstimos a seguir fornece um detalhamento da composição da carteira:

Geograficamente, a carteira de empréstimos está diversificada entre o Sudeste (33%), Metro DC/Baltimore (9%), WV/OH/PA/Vale do Shenandoah (16%) e outras regiões (15%). Essa diversificação geográfica ajuda a mitigar riscos de concentração e proporciona estabilidade à carteira de empréstimos.

No lado do financiamento, os depósitos totais aumentaram para US$ 26,3 bilhões em 30.06.2025, acima dos US$ 23,1 bilhões no 2º tri de 2024. A base de depósitos permanece bem equilibrada entre contas com e sem rendimento de juros, com estas últimas representando aproximadamente 25% do total de depósitos.

O banco mantém uma forte posição de liquidez com US$ 22,5 bilhões em liquidez total disponível. Importante destacar que 67% dos depósitos são segurados ou garantidos por colateral, proporcionando estabilidade à base de financiamento. O tamanho médio das contas de depósito é de aproximadamente US$ 38.000 em mais de 700.000 contas, indicando uma franquia de depósitos granular e estável.

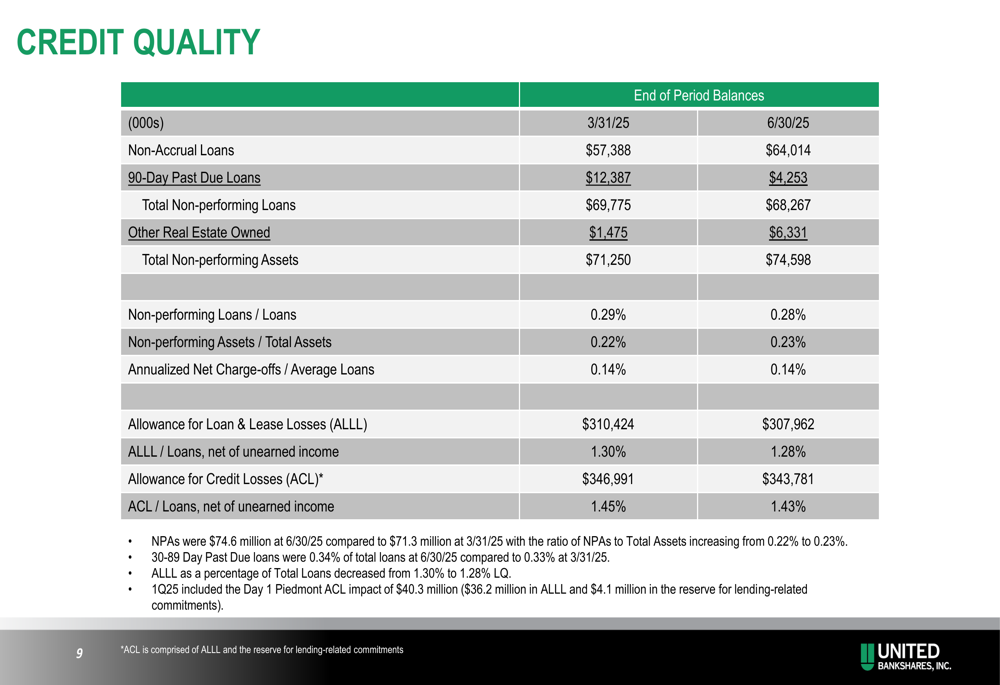

Qualidade de crédito e posição de capital

O United Bankshares continua demonstrando fortes métricas de qualidade de crédito. Os ativos não performantes permaneceram baixos em US$ 74,6 milhões ou 0,23% do total de ativos em 30.06.2025, em comparação com US$ 71,3 milhões ou 0,22% no final do trimestre anterior. A provisão para perdas de crédito ficou em US$ 343,8 milhões, representando 1,43% dos empréstimos.

O slide a seguir detalha as métricas de qualidade de crédito do banco:

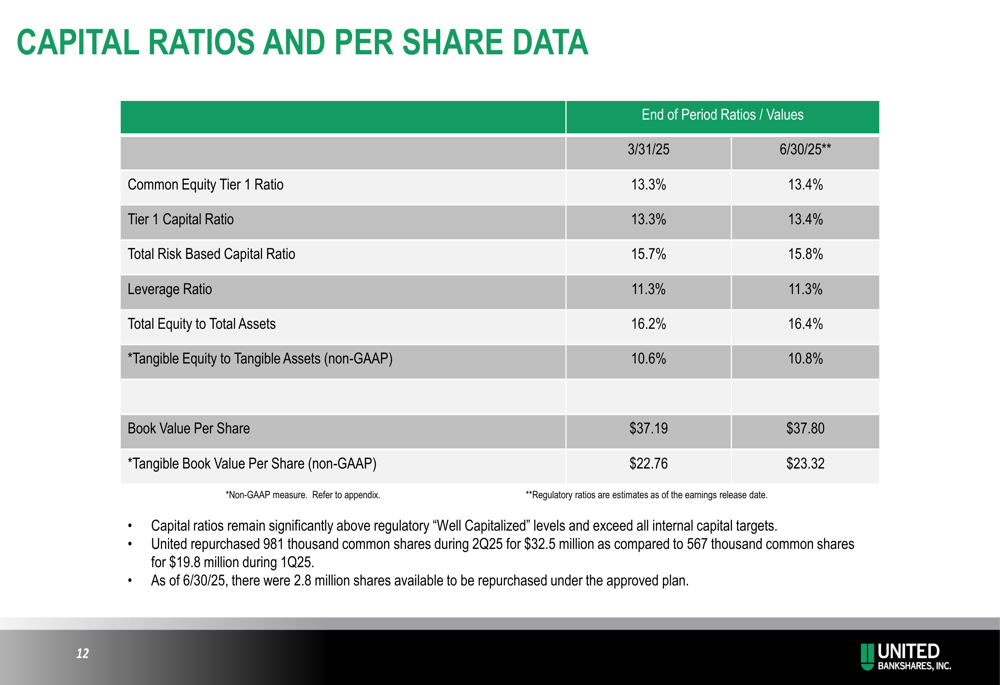

A posição de capital do banco permanece robusta, com todos os índices de capital regulatório excedendo significativamente os limites de "bem capitalizado". Em 30.06.2025, o índice de capital comum tier 1 era de 13,4%, o índice de capital tier 1 era de 13,4%, e o índice de capital total baseado em risco era de 15,8%.

O valor contábil tangível por ação aumentou para US$ 23,32 em 30.06.2025, em comparação com US$ 22,76 no final do trimestre anterior. Durante o 2º tri de 2025, a empresa recomprou 981.422 ações por US$ 32,5 milhões, demonstrando seu compromisso em retornar capital aos acionistas.

O slide a seguir ilustra a forte posição de capital do banco:

Crescimento estratégico por meio de aquisições

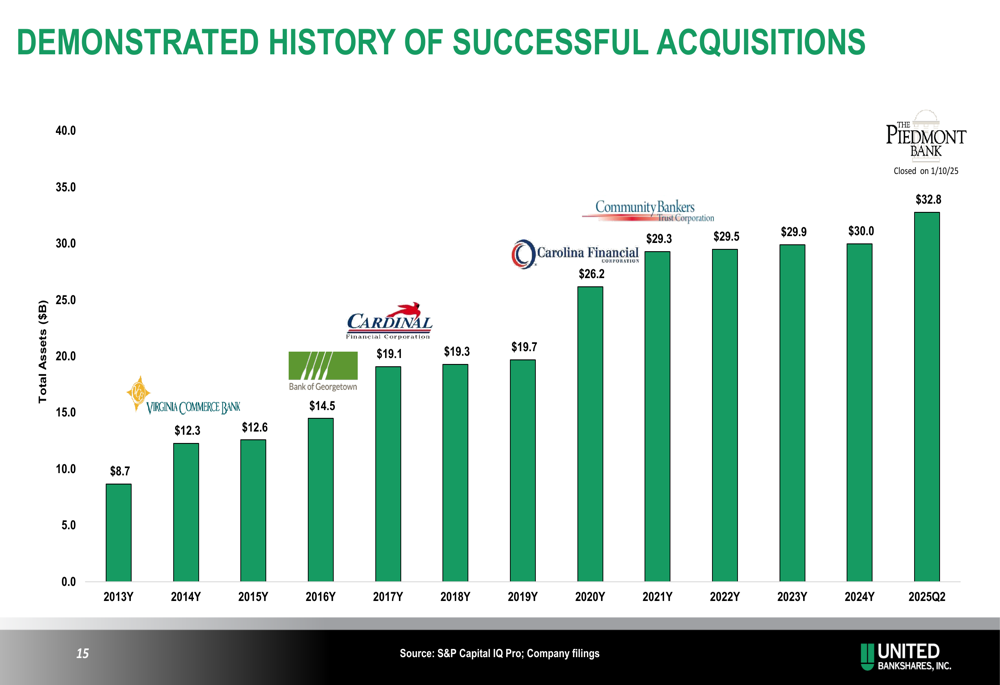

O United Bankshares tem um histórico comprovado de aquisições bem-sucedidas, que contribuíram significativamente para seu crescimento ao longo dos anos. A adição mais recente, The Piedmont Bank, ajudou a aumentar os ativos totais da empresa para US$ 32,8 bilhões no 2º tri de 2025, acima dos US$ 8,7 bilhões em 2013.

A estratégia de aquisição do banco concentra-se na expansão de sua presença em mercados atrativos nas regiões do Meio-Atlântico e Sudeste. Essa abordagem permitiu ao United Bankshares construir uma franquia bancária regional de primeira linha com uma mistura de áreas estatísticas metropolitanas (MSAs) de alto crescimento e mercados menores e estáveis.

O gráfico a seguir ilustra o crescimento do banco por meio de aquisições estratégicas:

A integração do The Piedmont Bank parece estar progredindo bem, com despesas relacionadas à fusão diminuindo significativamente de US$ 30,0 milhões no 1º tri de 2025 para US$ 1,3 milhão no 2º tri de 2025. Essa integração bem-sucedida está contribuindo para o forte desempenho financeiro do banco.

Perspectivas futuras

Olhando para o futuro, o United Bankshares forneceu orientações para o restante de 2025. O banco espera que o crescimento de empréstimos e depósitos esteja na faixa de baixo a médio dígito único (anualizado) para o resto do ano. A receita líquida de juros (não-FTE) está projetada para ficar entre US$ 1,090 bilhão e US$ 1,100 bilhão para o ano completo de 2025, assumindo dois cortes de taxa de 25 pontos-base.

O banco prevê que a receita não proveniente de juros varie entre US$ 115 milhões e US$ 125 milhões, enquanto a despesa não relacionada a juros deve ficar entre US$ 605 milhões e US$ 615 milhões para 2025, incluindo despesas relacionadas à fusão de US$ 12,6 milhões. A taxa efetiva de impostos é estimada em aproximadamente 21,0%.

A administração enfatizou que a qualidade dos ativos permanece sólida, com uma premissa atual de planejamento para despesa total de provisão de US$ 52 milhões para 2025. Futuras recompras de ações dependerão das condições de mercado.

O United Bankshares continua se posicionando como uma oportunidade de investimento atrativa, destacando seus 51 anos consecutivos de aumentos de dividendos, o que demonstra rentabilidade consistente e gestão sólida de capital por um período prolongado. O dividendo trimestral atual de US$ 0,37 por ação equivale a um rendimento de aproximadamente 4,0% com base nos preços recentes.

A tese de investimento do banco é sustentada por sua equipe de gestão experiente, gerenciamento disciplinado de riscos, forte controle de despesas e compromisso com a excelência no serviço a funcionários, clientes, acionistas e comunidades.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: