Taxas futuras recuam com impasse comercial entre Brasil e EUA e falas de Galípolo no radar

Introdução e contexto de mercado

A VAALCO Energy Inc (Nova York:EGY) divulgou suas informações suplementares do 2º tri de 2025 em 08.08.2025, destacando resultados de produção que superaram as expectativas, enquanto administra uma tendência de queda no EBITDAX. As ações da empresa mostraram movimento positivo na pré-abertura do mercado, com alta de 3,31% para US$ 3,678, após uma queda de 2,47% na sessão anterior.

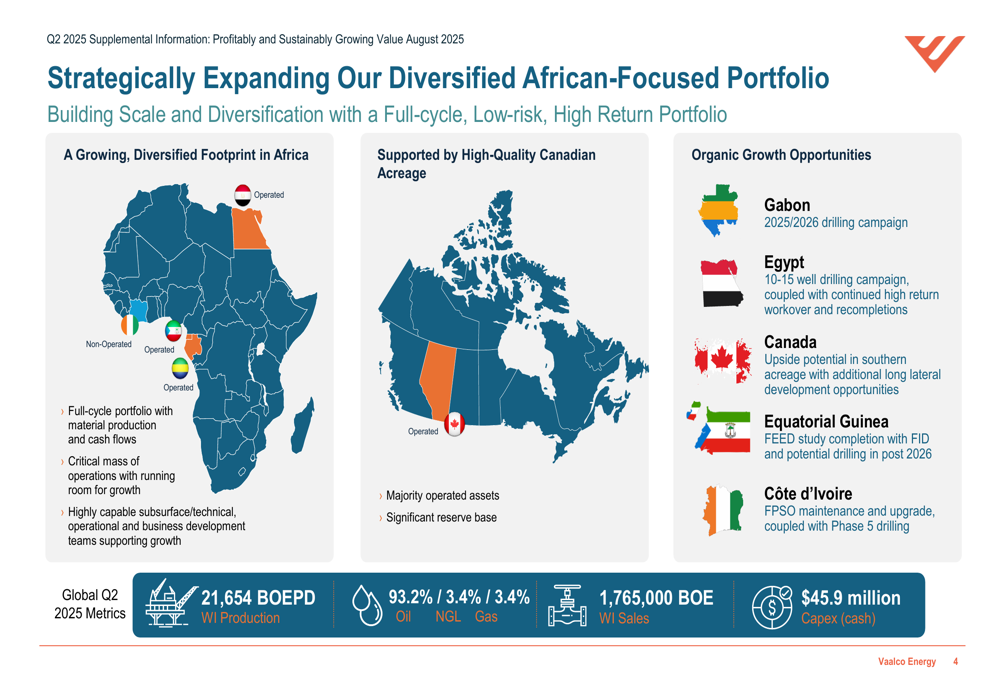

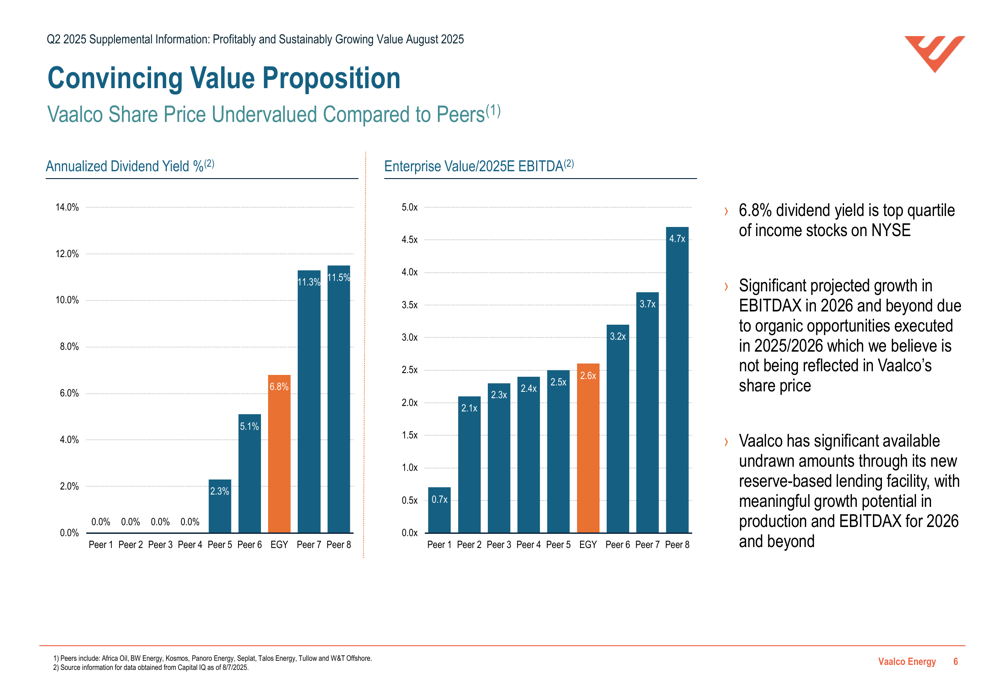

A empresa de energia com foco na África continua a enfatizar seu portfólio diversificado que abrange Gabão, Egito, Costa do Marfim e Guiné Equatorial, complementado por ativos canadenses. Com um rendimento de dividendos de aproximadamente 7%, a VAALCO se posiciona como uma atrativa ação de renda, enquanto trabalha para convencer investidores sobre sua subavaliação em comparação com seus pares.

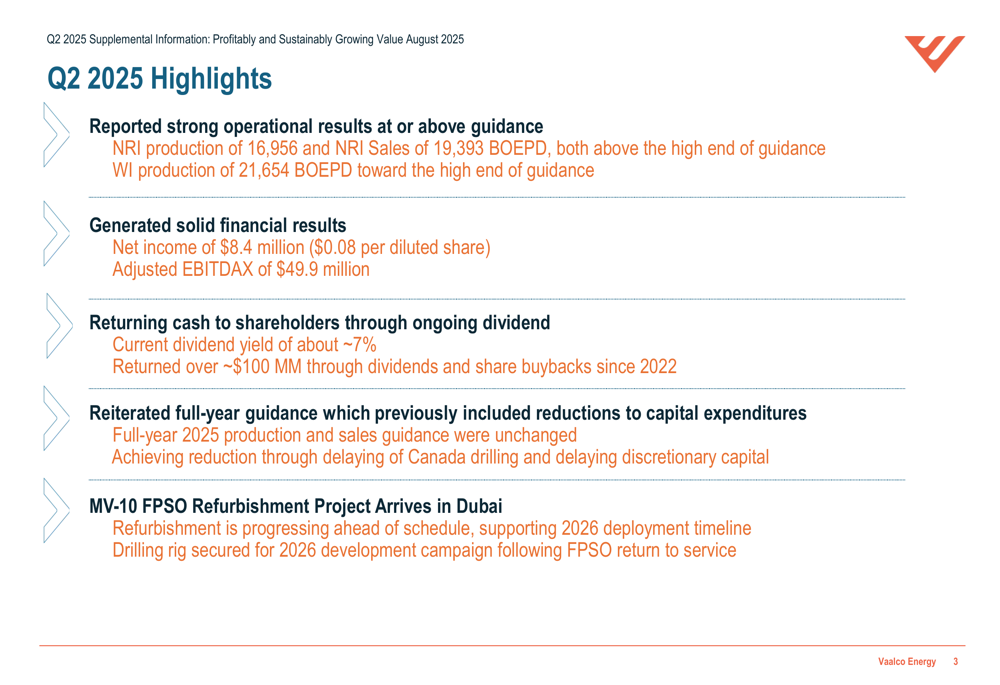

Destaques do desempenho trimestral

A VAALCO reportou fortes resultados operacionais para o 2º tri de 2025, com produção de interesse líquido (NRI) alcançando 16.956 barris de óleo equivalente por dia (BOEPD) e vendas NRI atingindo 19.393 BOEPD, ambos superando as projeções da empresa. A produção de interesse de trabalho (WI) ficou em 21.654 BOEPD, com a mistura de produção da empresa fortemente ponderada para petróleo em 93,2%, com líquidos de gás natural e gás representando 3,4% cada.

Como mostrado no seguinte resumo dos destaques do 2º tri:

A empresa reportou lucro líquido de US$ 8,4 milhões (US$ 0,08 por ação diluída) e EBITDAX Ajustado de US$ 49,9 milhões para o trimestre. Isso representa uma melhora em relação ao 1º tri de 2025, quando a empresa reportou lucro por ação de US$ 0,06, abaixo das expectativas dos analistas de US$ 0,08, de acordo com o relatório de ganhos anterior.

As operações globais da VAALCO abrangem múltiplas regiões, com seu portfólio diversificado ilustrado no seguinte mapa:

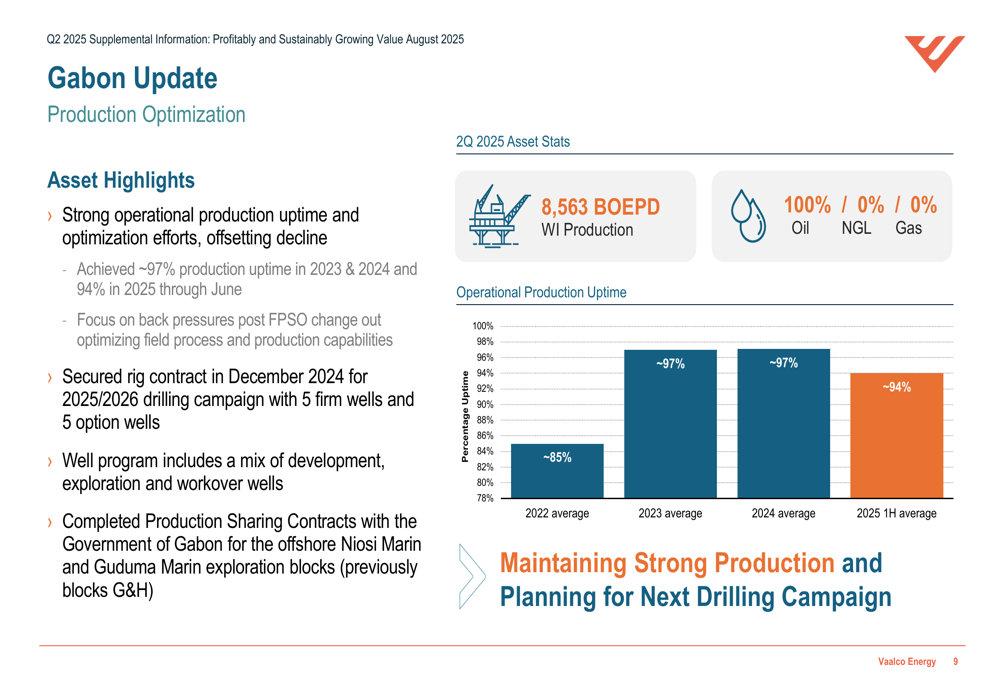

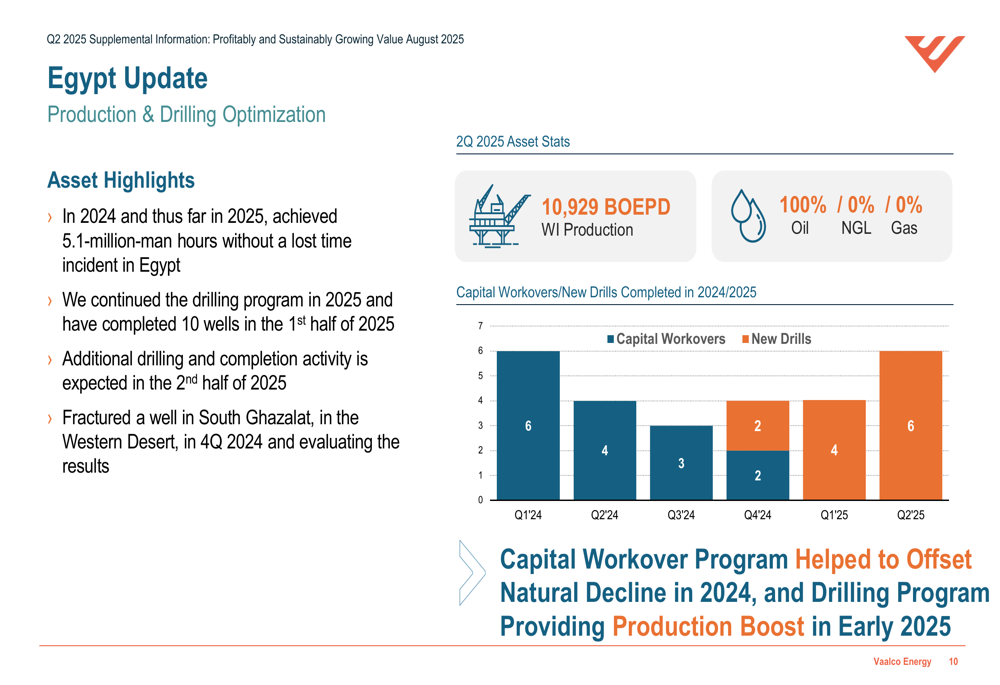

A produção da empresa por região para o 2º tri de 2025 incluiu 8.563 BOEPD do Gabão (100% petróleo), 10.929 BOEPD do Egito (100% petróleo) e 2.162 BOEPD do Canadá (32% petróleo, 38% NGL, 30% gás). As operações na Costa do Marfim estão atualmente inativas enquanto o FPSO passa por reforma.

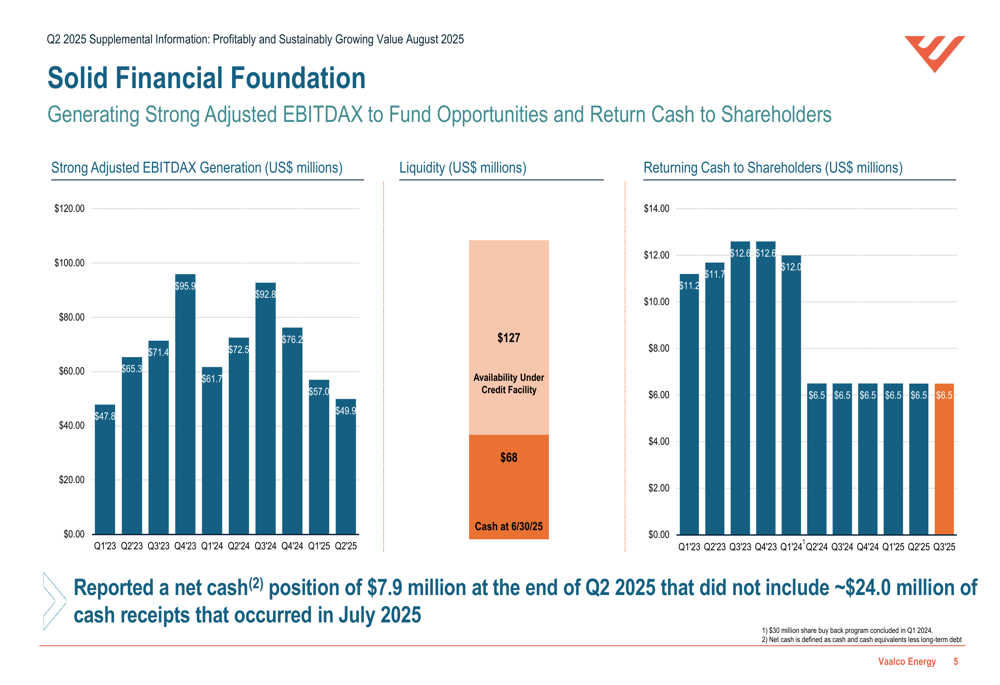

Posição financeira e retornos aos acionistas

Apesar dos sucessos operacionais, o EBITDAX Ajustado da VAALCO mostrou uma tendência de queda desde seu pico de US$ 95,9 milhões no 1º tri de 2024 para US$ 49,9 milhões no 2º tri de 2025. No entanto, a empresa mantém uma base financeira sólida com US$ 68 milhões em caixa e US$ 127 milhões disponíveis em sua linha de crédito em 30.06.2025.

A posição financeira da empresa e os retornos aos acionistas são ilustrados no seguinte gráfico:

A VAALCO reportou uma posição líquida de caixa de US$ 7,9 milhões no final do 2º tri de 2025, não incluindo aproximadamente US$ 24,0 milhões de recebimentos em caixa recebidos em julho de 2025. A empresa continua a enfatizar seu compromisso com os retornos aos acionistas, destacando aproximadamente US$ 100 milhões devolvidos aos acionistas desde 2022 por meio de dividendos e recompras de ações.

A empresa argumenta que suas ações estão subavaliadas em comparação com seus pares, apontando para seu rendimento de dividendos de 6,8%, que está no quartil superior das ações de renda na Bolsa de Nova York, e seu múltiplo de valor da empresa em relação ao EBITDA estimado para 2025 de 2,6x:

Iniciativas estratégicas e projetos de crescimento

A VAALCO está avançando com várias iniciativas estratégicas em seu portfólio. Na Costa do Marfim, o projeto de reforma do FPSO MV-10 está progredindo à frente do cronograma, com o navio tendo chegado a Dubai para os trabalhos. A empresa garantiu uma plataforma de perfuração para uma campanha de desenvolvimento após o retorno do FPSO ao serviço em 2026.

No Gabão, a VAALCO garantiu um contrato de plataforma para sua campanha de perfuração 2025/2026, que inclui 5 poços firmes e 5 poços opcionais. O programa incluirá uma mistura de poços de desenvolvimento, exploração e workover. A empresa manteve um forte tempo de atividade operacional de produção de aproximadamente 94% no primeiro semestre de 2025:

As operações egípcias continuam a progredir com 10 poços concluídos no primeiro semestre de 2025 e atividades adicionais de perfuração e conclusão esperadas para o segundo semestre. A empresa alcançou um impressionante recorde de segurança de 5,1 milhões de horas-homem sem acidentes com afastamento no Egito:

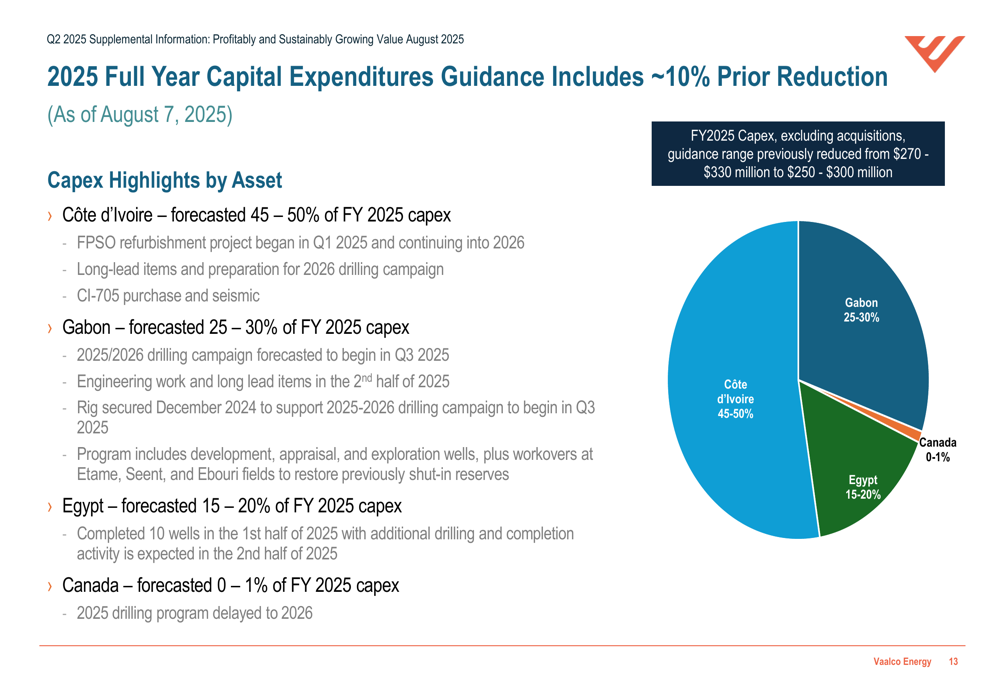

A empresa reduziu sua orientação de despesas de capital para 2025 de US$ 270-330 milhões para US$ 250-300 milhões, com a maior parte (45-50%) alocada ao projeto de reforma do FPSO da Costa do Marfim:

Orientações e perspectivas

A VAALCO reiterou suas orientações de produção e vendas para o ano completo de 2025, implementando reduções através do adiamento de perfuração no Canadá e projetos de capital discricionários. Para o 3º tri de 2025, a empresa espera uma produção total WI de 18.900-20.800 BOEPD e produção NRI de 14.400-15.600 BOEPD.

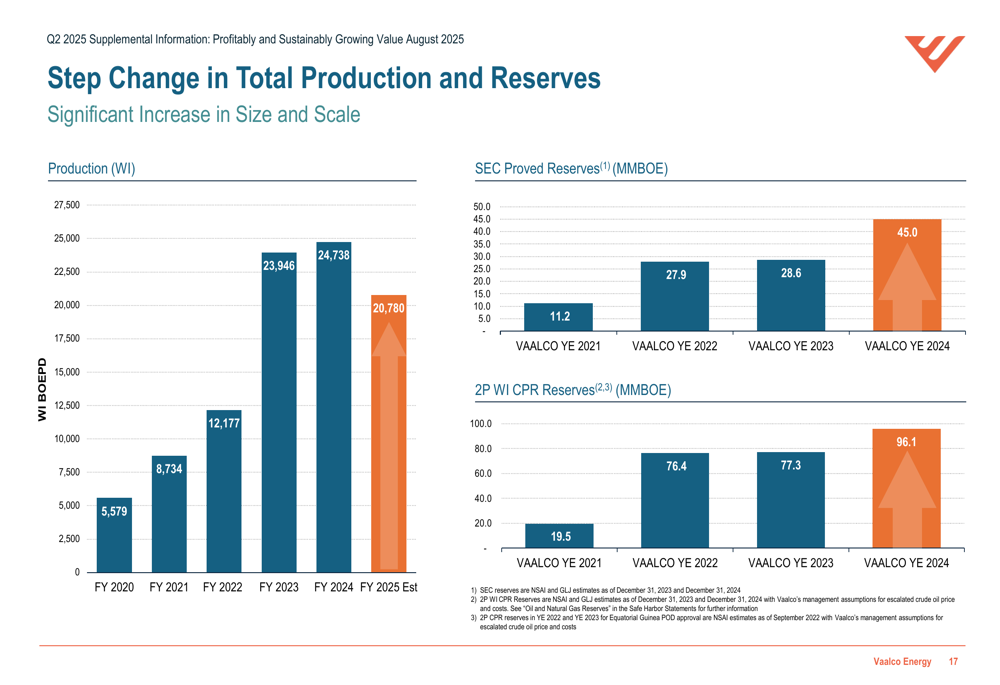

A trajetória de crescimento de longo prazo da empresa é sustentada por aumentos significativos tanto na produção quanto nas reservas nos últimos anos:

Olhando para o futuro, a VAALCO está focada em maximizar o valor de seu portfólio diversificado enquanto mantém seu rendimento de dividendos e busca oportunidades de crescimento orgânico. A empresa espera um crescimento significativo projetado no EBITDAX a partir de 2026, impulsionado pelo retorno da produção na Costa do Marfim e perfuração de desenvolvimento em toda sua base de ativos.

A administração mantém-se confiante na estratégia da empresa de operar com eficiência, investir com prudência e maximizar sua base de ativos enquanto navega pela incerteza dos preços das commodities através de hedge estratégico e alocação de capital.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: