Nova aposta de Buffett dispara dois dígitos; como antecipar esse movimentos?

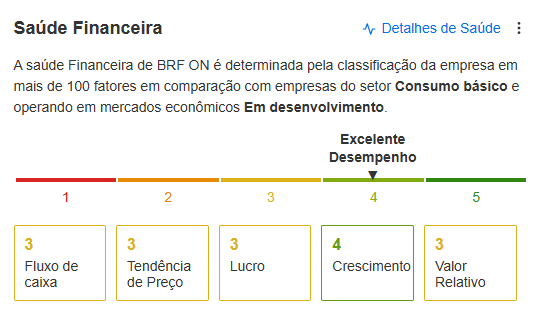

Investing.com – Com o mercado brasileiro com forte aversão a risco, é possível encontrar oportunidades para investir. No setor de frigoríficos, por exemplo, o potencial de valorização das ações pode chegar a 37,5%, de acordo com o InvestingPro, plataforma premium do Investing.com. No entanto, é preciso monitorar, além de outros fatores, a saúde financeira das companhias, sendo a BRF única empresa considerada excelente neste quesito, mas somente ela possui potencial de baixa nas suas cotações.

Quer informações sobre saúde financeira, preço-justo e potencial de valorização, além de resumo sobre aspectos fundamentalistas e técnicos de ações do Brasil e de todo o mundo? Seja um usuário do InvestingPro! Aproveite as condições especiais por tempo limitado nesta Cyber Monday Estendida, com descontos que vão até 55%.

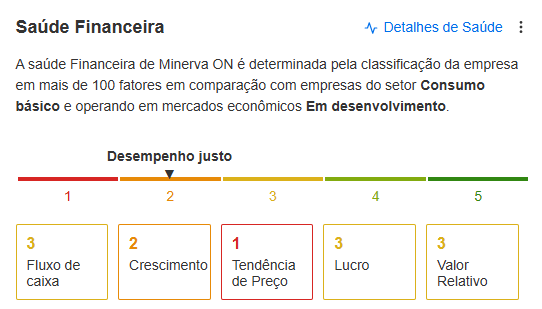

Minerva (BVMF:BEEF3)

- Preço atual: R$5,47

- Preço-justo do InvestingPro: R$7,54

- Potencial de valorização: 37,5%

- Alvo dos analistas: R$8,17

A Minerva possui o maior potencial de valorização da lista, com 37,5%, de acordo com o InvestingPro, e grau de incerteza médio. Ao todo, são sete modelos de investimentos para a Minerva, com preços que vão de R$5,47 a R$10,66. O modelo com menor valor é o do múltiplo de preço por lucro, enquanto o maior é o de lucro sobre o custo de capital. Enquanto isso, o alvo de 11 analistas é mais otimista, estimando R$8,17.

A pontuação geral de saúde financeira da Minerva é de 2,38, ou nota C, considerada como classificação justa pela plataforma. Além disso, o InvestingPro indica que analistas esperam lucro líquido menor neste ano e que os preços recuaram de forma significativa nos últimos três meses, mas que a expectativa é de que a empresa siga rentável.

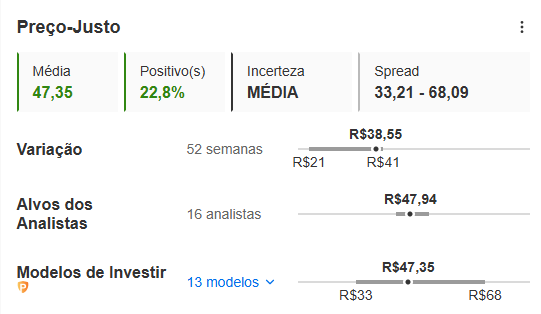

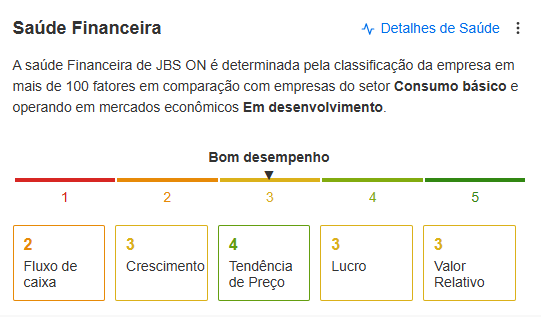

JBS (BVMF:JBSS3)

- Preço atual: R$38,61

- Preço-justo do InvestingPro: R$47,35

- Potencial de valorização: 22,8%

- Alvo dos analistas: R$47,94

As ações da JBS possuem um potencial de valorização de 22,8%, de acordo com 13 modelos de valuation do InvestingPro, com grau de incerteza médio, levando a um preço-alvo de R$47,35. O modelo com menor valor, de R$33,21, é o de preço por valor patrimonial por ação, enquanto o maior, de R$68,09, é o de receita de saída DCF de 10 anos. O alvo de analistas vai em linha com a plataforma, enxergando R$47,94 como o alvo.

O InvestingPro classifica a saúde financeira da JBS como boa, com nota C e pontuação geral de 2,98. Entre os modelos de saúde financeira, o de tendência de preço é o maior, com nota 3,87 de 5, enquanto o menor é o de fluxo de caixa, com 2,43.

Marfrig (BVMF:MRFG3)

- Preço atual: R$16,26

- Preço-justo do InvestingPro: R$18,06

- Potencial de valorização: 10,8%

- Alvo dos analistas: R$18,73

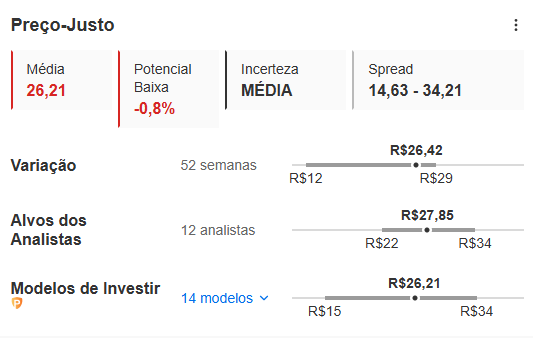

As ações da Marfrig possuem um preço-justo de R$18,06, de acordo com o InvestingPro, que indica um potencial de valorização de 10,8%, com grau de incerteza médio. São dez modelos no total, sendo o menor o de lucro sobre o de Ebitda saída DCF de 5 anos, a R$15,10, e o maior de múltiplo VE/Ebitda, a R$21,82. Enquanto isso, o alvo de 12 analistas é mais otimista, estimando R$18,73.

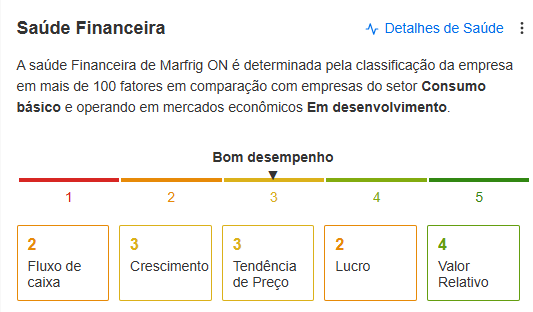

A saúde financeira da Marfrig é considerada com bom desempenho, com nota C, ou pontuação geral de 2,95. Entre os modelos, o maior é o de valor relativo, com nota 3,92 de 5, enquanto o menor é o de fluxo de caixa, com 2,23.

BRF (BVMF:BRFS3)

- Preço atual: R$26,41

- Preço-justo do InvestingPro: R$26,21

- Potencial de valorização: -0,8%

- Alvo dos analistas: R$27,85

A BRF é a única companhia do setor com potencial de baixa indicado pelo InvestingPro, com queda de 0,8%, de acordo com 14 modelos de valuation, com grau de incerteza médio. O preço-justo do InvestingPro é avaliado em R$26,21, enquanto o alvo de 12 analistas é de R$27,85. Dos modelos de valuation da plataforma, o menor é o estágio multi MDD, a R$14,63, enquanto o modelo de Ebitda saída DCF de 10 anos possui o maior valor, a R$34,21.

A BRF tem, no entanto, a maior nota de saúde financeira, B, com classificação geral ótima e pontuação de 3,17 de 5. O modelo de crescimento, com nota 3,65, possui o maior valor, enquanto o de fluxo de caixa é o menor, com 2,87.

Esse artigo não é uma recomendação de investimento. Outros fatores devem ser levados em consideração na hora de investir, além do valuation e saúde financeira, como tendências de mercado, panorama setorial, perspectivas de analistas e expectativas de lucros e receitas, por exemplo.