Motta diz que isenção do IR pode ser votada na próxima semana na Câmara

Por Ana Carolina Siedschlag

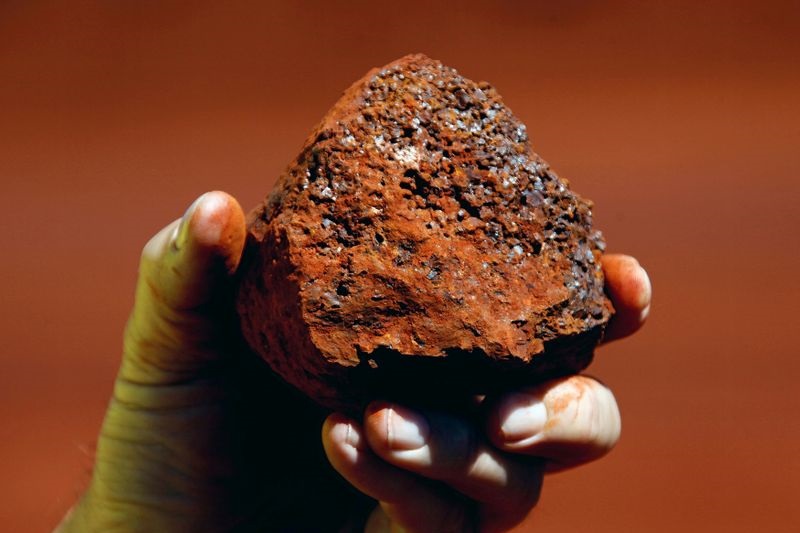

Investing.com - Os analistas do Goldman Sachs elevaram a recomendação da CSN (SA:CSNA3) de Neutra para Compra, com preço-alvo de R$ 35, por verem a companhia como a principal beneficiada na América Latina pela alta dos preços do minério de ferro.

Segundo o banco, em relatório publicado nesta terça-feira (15), os preços das commodities surpreenderam positivamente o mercado após o impacto inicial da Codiv-19 e o setor ainda tem potencial de alta atrativo em 2021. “Estamos provavelmente iniciando um ciclo de alta que deve durar anos dada às restrições do mercado com quase todos os metais pela paralisação da oferta e alta da demanda impulsionada pelos estímulos governamentais ao redor do mundo”, escrevem.

LEIA MAIS: Morgan Stanley eleva Gerdau (SA:GGBR4) para Compra; vê demanda sólida por aço em 2021

De acordo com o time de commodities do banco, o déficit do mercado deve levar os preços do cobre a US$ 8.625 e US$ 9.175 a tonelada em 2021 e 2022, respectivamente, e os preços do minério de ferro a US$ 120 e US$ 95, bem abaixo dos consenso atuais. Como consequência, a equipe aumentou as estimativas para as ações de mineradoras latinoamericanas entre 20% a 40% em média, com aumento de preços-alvo e elevação da recomendação da CSN e manutenção de Compra para Grupo Mexico e Vale (SA:VALE3).

Visão para empresas

O Goldman Sachs aponta que, com o minério de ferro a US$ 120 em 2021, a unidade de mineração da CSN pode gerar um Ebitda de US$ 9,7 bilhões no ano, uma alta de 21% na base anual. Já a alta dos preços do aço para distribuição e para o setor automobilístico deve elevar as margens da companhia, com o Ebitda de aço chegando a US$ 2,9 bilhões, alta de 36% na base anual.

LEIA MAIS: Siderúrgicas elevam produção em 11% em novembro, diz Aço Brasil

Também, os analistas destacam que o segmento de cimento voltou a crescer com a recuperação do setor de construção no Brasil e deve contribuir com um Ebitda aproximado de R$ 540 milhões em 2021. Assim, o banco elevou as estimativas de Ebitda para a CSN para R$ 13,8 bilhões em 2021 e R$ 11,6 bilhões em 2022, com espaço para fluxo de caixa livre de 9% na média.

Os analistas também reiteraram a recomendação de Compra para a Vale, com aumento de preço-alvo de US$ 14 para US$ 19,5 para o ADR, por acreditarem que a companhia mantém forte exposição ao mercado de minério de ferro, apesar de os resultados operacionais seguirem decepcionando.