BBAS3: Por que as ações do Banco do Brasil subiram hoje?

Para encerrar o ano, vou apresentar quais são as minhas dez previsões para 2023. Embora qualquer coisa possa acontecer, este exercício procurará estabelecer um plano e um processo mental para o que podemos enfrentar no próximo ano. Você pode ver como foram as minhas previsões para 2022 aqui (em inglês).

Este ano foi impossível de prever. Praticamente todas as previsões que fiz no fim de 2021 se mostraram equivocadas ou não agressivas o suficiente, salvo a que previa que o S&P 500 encerraria este ano a cerca de 3.800 pontos.

Tudo indica que o prognóstico para 2023 tende a ser ainda mais complexo, na medida em que a economia parece estar se inclinando para um cenário que pode ser tanto melhor quanto pior do que se espera.

A inflação perdeu fôlego depois de atingir o pico em meados de 2022, mas não está claro quanto ainda pode cair. Ao mesmo tempo, o mercado de títulos prevê uma recessão, apesar de o PIB dos EUA ter sido robusto nos dois últimos trimestre de 2022.

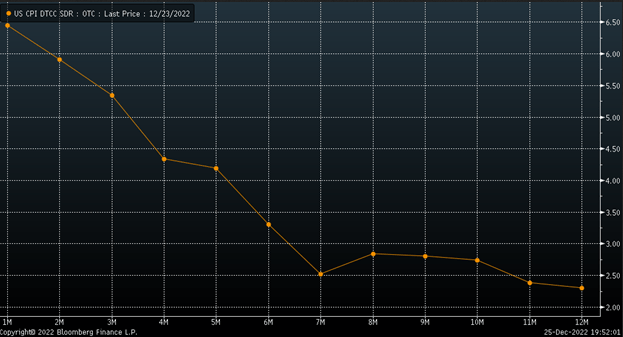

1. Inflação irá afundar

O mercado de swaps de inflação parece acreditar que o índice de preços ao consumidor (IPC) nos EUA cairá forte em 2023, alcançando a taxa de 2,5% em meados do ano.

Vários indicadores sugerem que a inflação pode cair, porém outros sinalizam uma aderência maior aos aumentos de preços, podendo inclusive ficar acima da expectativa do mercado. O indicador de inflação aderente para 12 meses do Fed de Atlanta subiu para 6,6% em novembro.

Esse é o patamar mais alto do indicador desde 1982. Tudo leva a crer que o IPC ficará na faixa de 4 a 6% em 2023 e não recuará tão rápido quanto o mercado prevê.

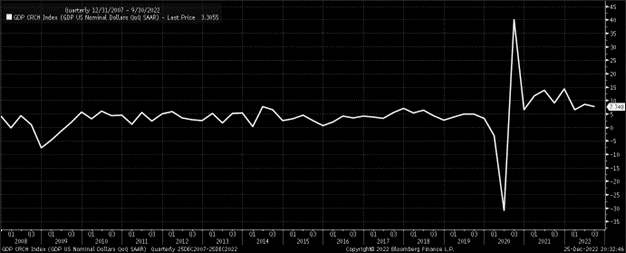

2. Ambiente de estagflação

Uma inflação aderente na faixa de 4 a 6% implica uma desaceleração do crescimento nominal do PIB, mas não estamos vendo uma recessão em 2023. O mais provável é que tenhamos um ambiente estagflacionário, resultando em uma taxa de crescimento real próxima a 0%.

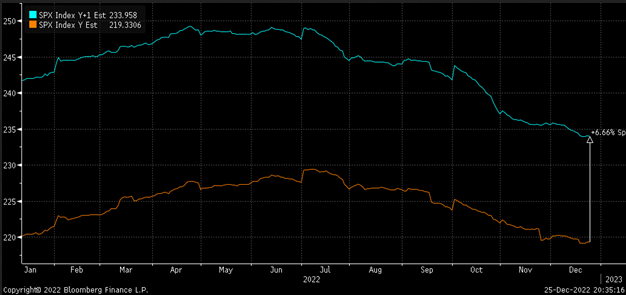

3. Sem recessão nos resultados corporativos

Como as empresas geram vendas e lucro em termos nominais, as estimativas de resultados para o S&P 500 não cairão com a intensidade que muitos esperam.

As empresas conseguirão gerenciar as margens em nível suficiente para manter os lucros iguais aos níveis de 2022, ou seja, não haverá recessão de resultados no próximo ano, tampouco um crescimento, e cerca de US$ 220 de lucro no S&P 500, contra estimativas de crescimento de quase 7% no fim de 2022.

4. Taxa básica deve superar 6%

Com a inflação na faixa de 4 a 6% e a economia estagnada, o Fed será forçado a subir as taxas acima do nível de 5,1% indicado na reunião de política monetária de dezembro. Dessa forma, a taxa de overnight deve superar 6%.

5. Taxa americana de 2 anos em alta

A inflação aderente e o Fed mais agressivo farão com que a taxa de dois anos dos títulos americanos suba ainda mais, para cerca de 5,25%.

6. Taxa de 10 anos também deve subir

A alta das taxas de dois anos promoveram o aumento da taxa de dez anos, mantendo a curva de juros invertida em -50 pontos-base (pb). Isso equivaleria a uma alta até cerca de 4,75% nas taxas de dez anos.

7. Dólar estagnado

Embora a expectativa seja que as taxas subam nos EUA, os juros na Europa e Japão também devem empreender alta. Isso provocará a estagnação do Índice do Dólar, fazendo com que a moeda americana fique na faixa de 101 e 115.

8. Bitcoin deve derreter

A alta de juros e o maior aperto das condições financeiras são uma má notícia para o bitcoin, tornando-o um ativo indesejado, na medida em que não cria nada nem tem valor intrínseco ou reserva de valor. Com isso, o bitcoin deve cair para cerca de 11.000 em 2023.

9. Ações de valor devem superar ações de crescimento

Além disso, os ativos de longa duração enfrentarão dificuldades em 2023, de forma que as ações de valor tendem a performar melhor do que as ações de crescimento.

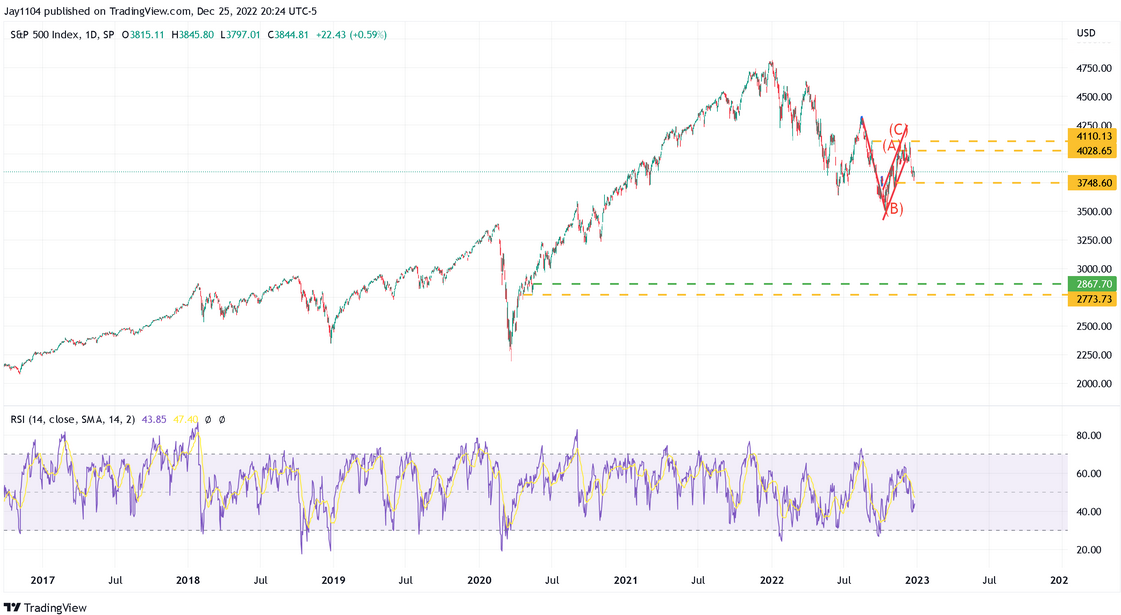

10. S&P 500 terá mais um ano negativo

O S&P 500 também enfrentará dificuldades em 2023 e, diante da possibilidade de mais aumentos de juros, inflação mais aderente e resultados duvidosos, o S&P 500 cairá pelo segundo ano consecutivo.

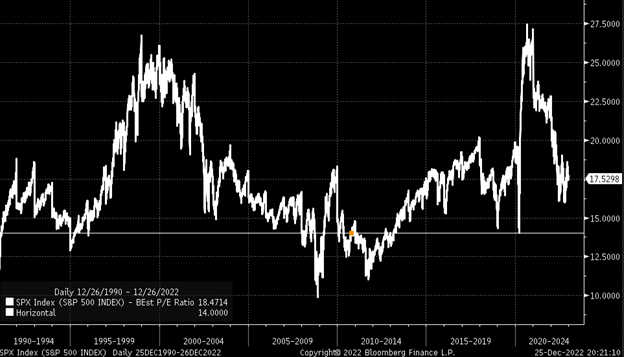

É provável que o índice veja um momento do tipo “pico do medo” quando for negociado para cerca de 13 a 14 vezes os lucros.

A 14 vezes os lucros de US$ 220, equivalente ao registrado em 2022, o S&P 500 valerá apenas 3.100 pontos, e a 13 vezes os lucros, apenas 2.800 pontos.

Mas, como o mercado gosta de negociar em extremos, pode empreender um movimento de baixa, negociado abaixo de 3.100 pontos e preenchendo o gap de maio de 2020, a 2.867. Após um repique, seu fechamento do ano deve ficar ao redor de 3.200 pontos.