62,88% de retorno — com esta IA, você também pode superar o mercado!

- Junho deve ser mais um mês agitado em Wall Street, diante de três eventos de impacto que devem ocorrer nos próximos dias;

- Neste artigo, vamos detalhar os eventos nos quais os investidores devem ficar de olho para se posicionar bem no mercado;

- Comece a operar com inteligência artificial e os melhores dados financeiros para melhorar seus resultados hoje! Use o cupom ANALISEPRO e descubra ações explosivas! Clique aqui!

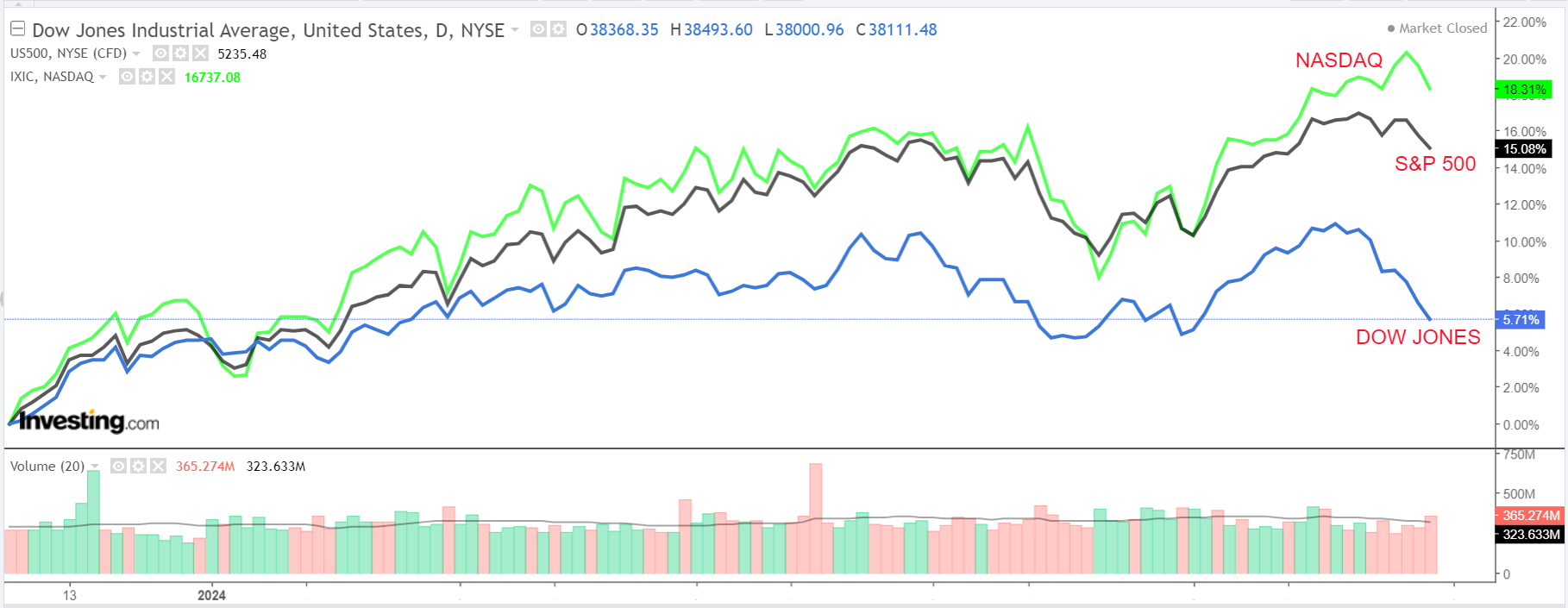

Os principais índices de ações em Wall Street devem encerrar o sexto mês de alta nos últimos sete.

Esse avanço ocorre enquanto as ações de tecnologia continuam subindo, impulsionadas pelo crescente otimismo em relação ao potencial de crescimento proporcionado pela inteligência artificial.

O índice Nasdaq Composite está prestes a terminar maio com um expressivo ganho de cerca de 7% no último dia útil do mês, impulsionado pelo interesse dos investidores em empresas ligadas à IA, como a Nvidia (NASDAQ:NVDA).

Já o índice S&P 500 registrou um aumento de aproximadamente 4% ao longo do mês.

Por outro lado, o Dow Jones, composto por empresas de grande capitalização, teve um desempenho mais modesto, com alta de apenas 0,8% no mês até o fechamento da última quinta-feira.

Fonte: Investing.com

Com a aproximação do fim de maio, os investidores devem se preparar para enfrentar nova volatilidade em junho, tradicionalmente um dos meses mais desafiadores para o mercado de ações. Desde 1990, o S&P 500 apresentou uma queda média de cerca de 0,4% em junho, e este ano não parece ser exceção.

Deseja superar o mercado em junho? Acesse as melhores seleções de ações do mercado com tecnologia de IA por menos de US$ 9 por mês através deste link. A próxima atualização será na segunda-feira, dia 3, apresentando uma nova lista com mais de 90 opções de ações baseadas em IA para superar o mercado! Inscreva-se agora e aproveite esta oportunidade de maximizar seus ganhos.

À medida que os investidores continuam avaliando as perspectivas para as taxas de juros, a inflação e a situação econômica, muitos fatores estarão em jogo no próximo mês.

Confira as três datas mais importantes para ficar de olho com a virada do calendário para junho:

1. Relatório de empregos dos EUA: Sexta-feira, 7 de junho

O Departamento do Trabalho dos EUA divulgará o relatório de empregos de maio na sexta-feira, 7 de junho. Esse dado será crucial para definir o timing das futuras decisões do Fed sobre taxas de juros.

As expectativas apontam para a continuidade de um ritmo sólido de contratações, embora um pouco menor que o registrado em meses anteriores. O consenso é que o dados indique que a economia dos EUA adicionou 151.000 novas vagas, uma desaceleração em comparação aos 175.000 empregos criados em abril.

A taxa de desemprego é esperada estável em 3,9%, marcando um pequeno aumento em relação aos 3,7% registrados um ano atrás, destacando a resiliência do mercado de trabalho.

Fonte: Investing.com

Espera-se ainda que o ganhos médios por hora registre um aumento de 0,2% em relação ao mês anterior, enquanto a taxa anual deverá ser de 3,9%, ainda considerada alta pelo Fed.

Previsão: O relatório de empregos de maio deve reforçar a percepção de que o Fed não está com pressa para cortar as taxas de juros.

Os dirigentes do Fed indicaram que a taxa de desemprego deveria estar pelo menos em 4,0% para ajudar a controlar a inflação, enquanto alguns economistas acreditam que seria necessário um índice ainda mais elevado.

De qualquer forma, o baixo desemprego, aliado aos ganhos contínuos em empregos e ao sólido aumento salarial, não sugere cortes iminentes nas taxas de juros nos próximos meses.

2. Relatório do Índice de Preços ao Consumidor (IPC) dos EUA: Quarta-feira, 12 de junho

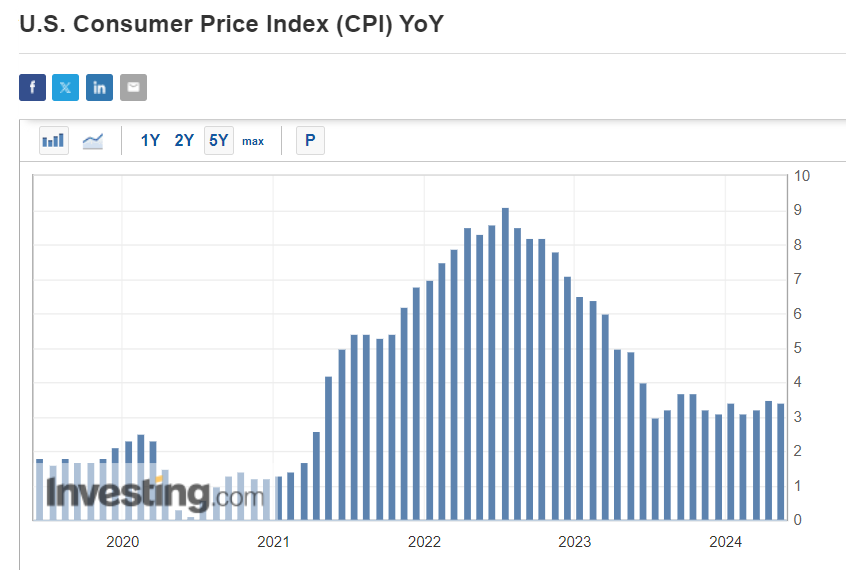

O governo dos EUA está programado para divulgar o relatório do IPC de maio na quarta-feira, 12 de junho. Os dados deverão indicar que a inflação continua a acelerar, ultrapassando significativamente a meta de 2% estabelecida pelo Federal Reserve (Fed).

Ainda que as previsões oficiais não tenham sido publicadas, espera-se que o IPC anual apresente um aumento entre 3,1% e 3,5%, superando o índice de 3,4% registrado em abril.

Fonte: Investing.com

O Índice de Preços ao Consumidor, um indicador fundamental para a análise inflacionária, tem mostrado uma tendência de desaceleração desde o pico histórico de 9,1% no verão de 2022. No entanto, a inflação ainda se eleva a um ritmo quase duas vezes superior à meta do banco central, apesar de uma série de 11 elevações consecutivas das taxas de juros.

As projeções para o núcleo do IPC anual, que exclui os voláteis preços de alimentos e energia, variam de 3,3% a 3,7%, comparativamente aos 3,6% observados em abril.

Este índice núcleo é particularmente monitorado pelas autoridades do Fed, por oferecer uma visão mais precisa sobre a direção futura da inflação.

Previsão: Os dados recentes do IPC deverão reforçar a dificuldade de reduzir a inflação para a meta de 2% do Fed, mesmo com as taxas de empréstimos nos maiores patamares dos últimos 23 anos. Espera-se que o IPC anual permaneça acima de 3% pelo décimo primeiro mês consecutivo, evidenciando o desafio do banco central na fase final de sua batalha contra a inflação. Essa "última milha", geralmente a mais difícil de ser controlada, diz respeito ao último 1% ou 2% de inflação que o Fed precisa controlar para alcançar sua meta.

3. Reunião do Fed, Powell, atualização do Dot-Plot: Quarta-feira, 12 de junho

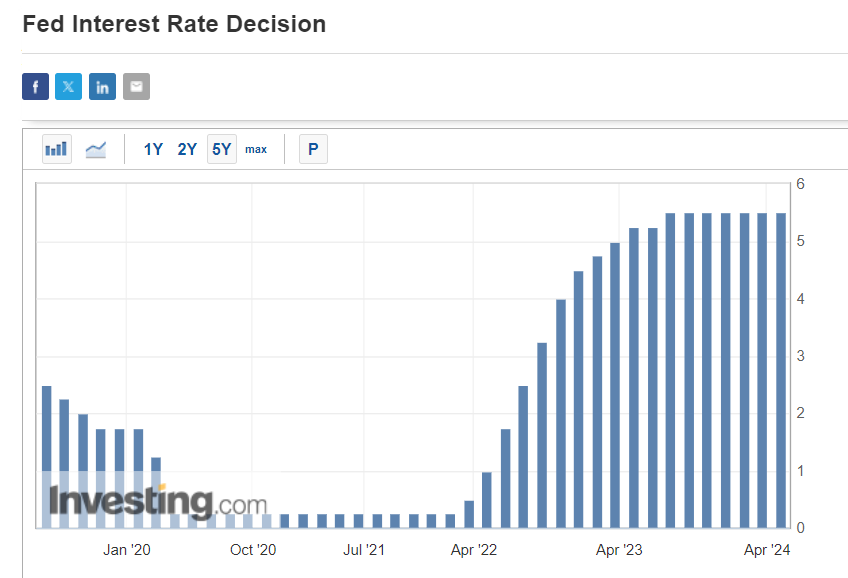

No mesmo dia em que o relatório do IPC for divulgado, o Federal Reserve também fará seu anúncio de política monetária. É bastante provável que as taxas de juros sejam mantidas inalteradas após a reunião do Comitê Federal de Mercado Aberto (FOMC).

Isto manteria a faixa da taxa de fundos do Fed entre 5,25% e 5,50%, vigente desde julho de 2023, enquanto os formuladores de políticas continuam a analisar sinais de uma economia resiliente frente a uma inflação persistente.

Além disso, as autoridades do FOMC apresentarão suas novas previsões econômicas e para as taxas de juros, conhecidas como "dot plot", que fornecerão mais indícios sobre o caminho que o Fed pretende seguir para as taxas de juros até 2024 e 2025.

Em março, o "gráfico de pontos" indicou que os dirigentes do Fed preveem três reduções de um quarto de ponto percentual nas taxas até o final do ano.

As atenções estarão voltadas para o presidente do Fed, Jerome Powell, que realizará uma coletiva de imprensa altamente antecipada imediatamente após o término da reunião do FOMC, momento em que os investidores buscarão novos indícios sobre sua visão acerca da economia e da inflação.

Na última vez que Powell se pronunciou, em meados de maio, ele mencionou que a inflação está desacelerando mais lentamente do que o previsto e que a política monetária precisará ser restritiva por um período mais prolongado. No entanto, ele também sugeriu que novos aumentos nas taxas provavelmente não serão necessários.

Previsão: Embora seja praticamente certo que o Fed manterá as taxas em espera, a declaração de política que acompanha indicará claramente que os cortes nas taxas ainda estão distantes e que será necessário mais tempo para que a política restritiva surta efeito.

No início de 2024, os investidores esperavam diversos cortes nas taxas. No entanto, a inflação persistentemente alta e os sinais de uma economia robusta têm consistentemente afastado essa expectativa.

Assim, não seria surpreendente se os membros do FOMC revisassem suas projeções no "gráfico de pontos" para descartar os pedidos de três cortes nas taxas até o final do ano.

Com isso, há um risco crescente de que o Fed possa adiar os cortes nas taxas este ano, dado que ainda há mais trabalho a ser feito para desacelerar a economia e controlar a inflação.

Considerando isso, acredita-se que o Fed manterá as taxas de juros inalteradas até o final de 2024, uma vez que a inflação está se mostrando mais resistente do que o previsto, a economia se mantém mais forte do que o esperado e o mercado de trabalho continua sólido.

O que fazer agora

Embora eu esteja atualmente investido no S&P 500 e no Nasdaq 100 por meio do SPDR S&P 500 ETF (SPY) e do Invesco QQQ Trust ETF (QQQ), tenho sido cauteloso ao realizar novas compras, considerando que estamos entrando em um dos meses historicamente mais fracos do ano.

É essencial manter a paciência e estar atento às oportunidades. Continua sendo importante evitar comprar ações em alta e não se concentrar excessivamente em uma única empresa ou setor.

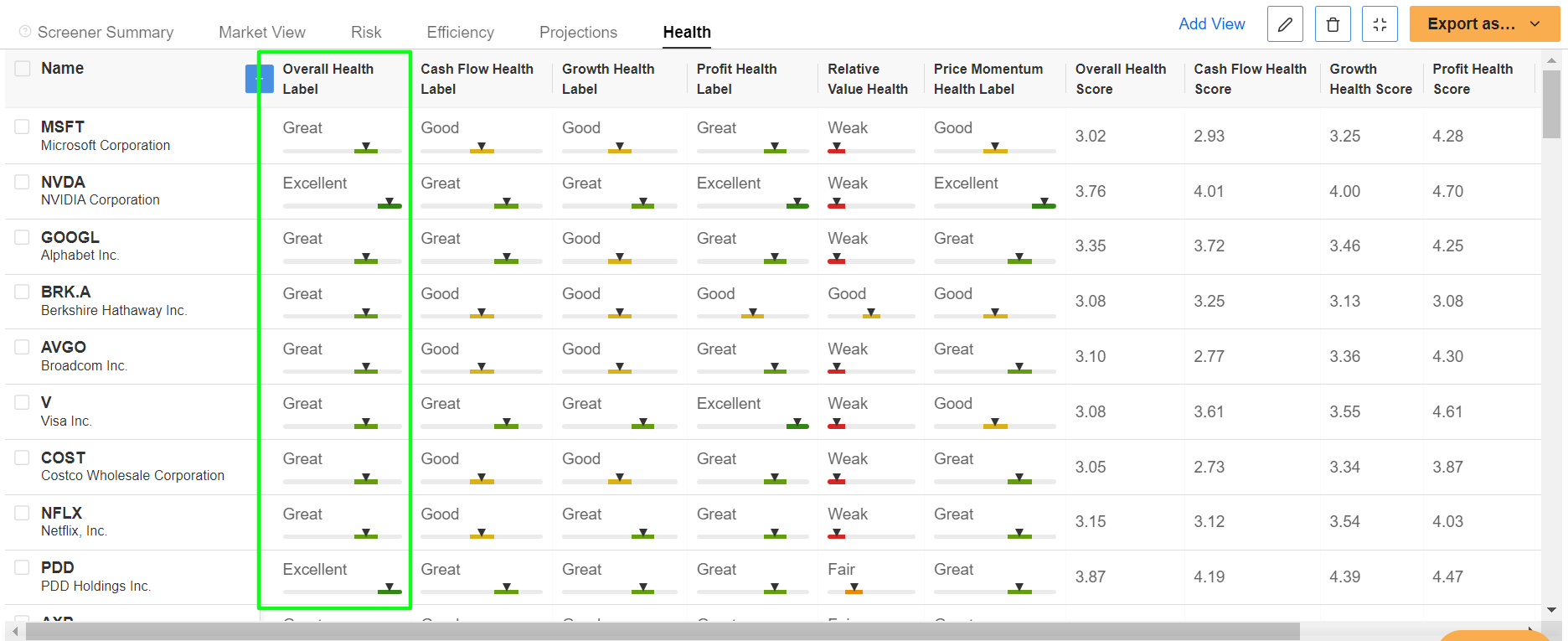

Para navegar pela atual volatilidade do mercado, utilizei o filtro avançado de ações do InvestingPro para elaborar uma lista de papéis de alta qualidade que estão demonstrando forte força relativa e possuem perspectivas de crescimento saudáveis.

Optei por simplicidade e busquei empresas com uma pontuação de saúde financeira do InvestingPro acima de 3,0, além de possuírem indicadores de saúde, lucro e crescimento do InvestingPro classificados como "Excelente", "Ótimo" ou "Bom".

Alguns dos nomes que constam na lista incluem Microsoft (NASDAQ:MSFT), Nvidia, Alphabet (NASDAQ:GOOGL), Berkshire Hathaway (NYSE:BRKa), Broadcom (NASDAQ:AVGO), Visa (NYSE:V), Costco (NASDAQ:COST), Netflix (NASDAQ:NFLX), PDD Holdings, American Express (NYSE:AXP), Caterpillar (NYSE:CAT), Chipotle Mexican Grill (NYSE:CMG), e TJX Companies (NYSE:TJX), entre outros.

Fonte: InvestingPro

O filtro avançado de ações do InvestingPro é uma ferramenta poderosa que pode ajudar os investidores a identificar ações subvalorizadas com forte potencial de valorização. Ao utilizar essa ferramenta, os investidores podem filtrar um vasto universo de ações com base em critérios específicos.

Tanto para investidores novatos quanto para traders experientes, o InvestingPro pode abrir um leque de oportunidades de investimento, minimizando riscos em um cenário econômico desafiador marcado por desaceleração do crescimento, inflação elevada, altas taxas de juros e crescente instabilidade geopolítica.

***

PARE DE INVESTIR NO ESCURO! Quer saber se uma ação pode subir ou se é boa pagadora de dividendos?

No InvestingPro, com poucos cliques você sabe tudo isso e ainda tem acesso a:

-

ProPicks: Estratégias que usam IA para selecionar ações explosivas.

-

ProTips: Dicas rápidas e diretas para descomplicar informações financeiras.

-

Filtro avançado de ações: Encontre as melhores ações com base em centenas de métricas.

-

Ideias: Saiba como os maiores gestores do mundo estão posicionados e copie suas estratégias.

-

Navegação turbo: As páginas do Investing.com carregam mais rápido, sem anúncios.

-

Dados financeiros de nível institucional: monte suas próprias estratégias com ações de todo o mundo.

Invista com confiança! Use o cupom ANALISEPRO e ganhe um desconto adicional na promoção de 1 ou 2 anos do Pro ou Pro+. Mas essa condição é por tempo limitado! Clique aqui e garanta seu preço especial agora!