Resultados do 2º tri da Nvidia superam expectativas, mas receita de data center fica abaixo por impacto da China

Principais conclusões:

-

Grande parte da redução de ações deste ano deveu-se à compressão múltipla e não à degradação dos lucros, mas esperamos que os preços possam começar a se mover mais de acordo com o crescimento dos lucros daqui para frente.

-

Embora as perspectivas permaneçam obscuras, os spreads dos títulos aumentaram e os rendimentos nominais aumentaram significativamente este ano, geralmente criando um cenário mais atraente e potenciais ventos favoráveis para investimentos de longo prazo.

-

Essas mudanças de avaliação ocorreram à medida que os investidores avaliam os mercados atuais em relação aos fundamentos econômicos e da empresa, criando oportunidades potenciais em meio à volatilidade.

Redefinindo as avaliações do mercado de ações

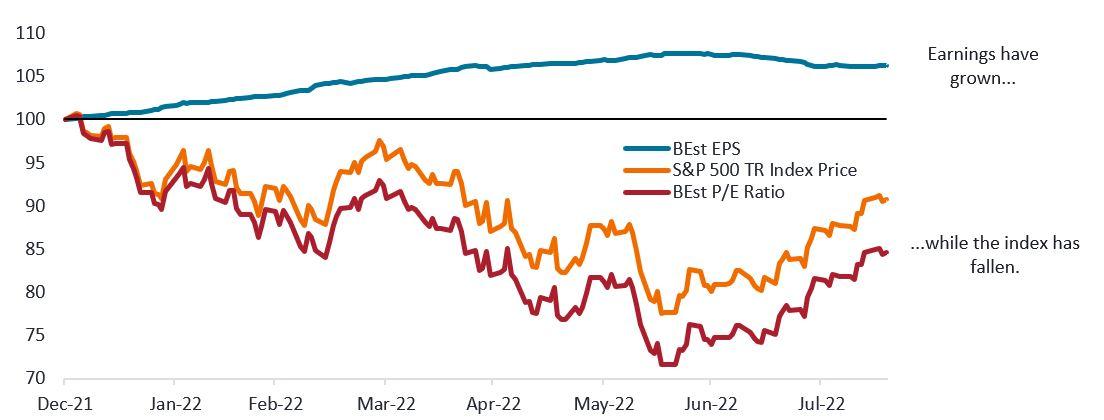

O índice S&P 500 afundou no território do mercado de baixa no início deste ano. Tendo se recuperado um pouco desses níveis, os investidores questionam se o pior já passou. Considerando a contração múltipla, o potencial de revisões negativas de lucros e outros riscos de mercado, é instrutivo examinar onde estão as avaliações agora. O gráfico abaixo mostra a relação preço-lucro (P/L) do S&P 500, que podemos dividir em retorno de preço e lucro do índice. O que observamos este ano é que o rebaixamento do mercado se deve principalmente à contração múltipla do P/L. As estimativas de ganhos para o S&P 500 não mudaram drasticamente este ano e, de fato, continuaram a crescer enquanto o preço do índice caiu. Em outras palavras, enquanto os lucros ainda estão crescendo, os investidores estão dispostos a pagar menos por esses lucros.

Desempenho de Preço, Lucro e Índice P/L do S&P 500

Fonte: Bloomberg, em 18 de agosto de 22.

Começamos o ano esperando um crescimento dos lucros do S&P 500 na casa dos dois dígitos, mas isso foi moderado porque vários fatores – incluindo taxas de juros mais altas, preços mais altos de commodities (principalmente em energia) e um dólar mais forte – pesaram sobre o crescimento, principalmente para corporações multinacionais e fabricantes. No entanto, muitas empresas têm repassado os aumentos de preços aos clientes nos últimos trimestres. Esses aumentos tendem a ser rígidos mesmo depois que as pressões de custo diminuem, e as empresas estão vendo os benefícios por meio de vendas mais altas e margens melhores.

Do ponto de vista da avaliação, dada a contração múltipla deste ano, também acreditamos que o prêmio de risco de ações, embora ainda seja geralmente alto em relação à história, agora está mais próximo de um nível mais normal e racional. Dadas essas condições, esperamos que os lucros possam crescer no resto do ano e no primeiro semestre de 2023 – embora de forma mais modesta – e os preços das ações, que ao longo do tempo são impulsionados pelo crescimento dos lucros de longo prazo, também podem começar a se mover mais em linha com as expectativas de ganhos.

Avaliação do mercado de títulos atual

Assim como no mercado de ações, os investidores também devem considerar o equilíbrio entre fundamentos e avaliações ao avaliar o mercado de títulos. No início do ano, os spreads dos títulos eram extremamente baixos, mas desde então se aproximaram das normas históricas. Onde os spreads evoluem a partir daqui dependerá em grande parte do caminho da economia – se somos capazes de ter um “aterrissagem suave” ou se a economia afunda ainda mais. Se a economia entrar em um período prolongado de crescimento abaixo da tendência ou negativo – o que parece cada vez mais provável – existe o potencial de os spreads aumentarem ainda mais, principalmente devido aos seus níveis relativos a períodos anteriores de crescimento abaixo da tendência ou recessões.

Dito isso, se entrarmos em uma desaceleração significativa, fundamentos corporativos e domésticos razoavelmente fortes nos levam a esperar que os defaults fiquem bem abaixo da média das recessões anteriores. Da mesma forma, se o cenário econômico melhorar substancialmente, com a inflação diminuindo rapidamente e o crescimento permanecendo relativamente estável, os títulos corporativos de alto rendimento e grau de investimento pareceriam muito atraentes nos níveis atuais de spread.

Os rendimentos nominais das obrigações também são significativamente mais elevados do que no início do ano. Para os investidores de renda fixa, o fato de que os spreads e os rendimentos do Tesouro aumentaram materialmente cria uma perspectiva mais saudável para os retornos de longo prazo, dando aos títulos o potencial de oferecer diversificação e lastro mais uma vez em portfólios de ativos cruzados. Em geral, acreditamos que uma volatilidade como a que experimentamos este ano pode ser um pouco de esperança, criando deslocamentos nos mercados. À medida que as avaliações e os fundamentos se realinham, os investidores perspicazes podem ajustar as carteiras com base nas oportunidades que estão sendo apresentadas agora.