Trump vai impor tarifa de 100% sobre a China a partir de 1º de novembro

- IPC de maio foi horrível, e IPP não foi muito melhor nos EUA.

- Fed eleva juros, mas continua bem atrás da curva inflacionária.

- Ações não estão afundando, mas em processo de deterioração.

- VIX sobe, mas ainda não indica pânico.

- Juros altos são apenas uma pequena parte do problema.

As ações estão vivendo momentos difíceis em 2022, com o Nasdaq Composite, S&P 500 e Dow Jones Industrial acumulando perdas consideráveis desde 31 de dezembro.

Depois de anos de juros reduzidos e inflação abaixo da meta de 2% do Federal Reserve (Fed, banco central dos EUA), os preços ao consumidor, entre outros, dispararam. O Fed e o Tesouro dos EUA chamaram o aumento da inflação de evento “transitório” durante a maior parte de 2021, culpando a pandemia pelos gargalos na cadeia de suprimentos e pela alta dos preços. Embora as autoridades tenham reconhecido seu equívoco, o banco central e outros órgãos não assumiram a responsabilidade pela elevação geral dos preços.

Em 2020, os juros artificialmente baixos e a flexibilização quantitativa criaram um tsunami de liquidez. As políticas governamentais para estimular a economia durante a pandemia foram sem precedentes. Embora necessárias, tais medidas foram aleatórias, duraram tempo demais e acabaram plantando as sementes inflacionárias que brotaram no segundo semestre de 2020, floresceram em 2021 e se espalharam feito fogo em 2022.

A elevação dos índices de preços ao consumidor (IPC) e ao produtor (IPP), em conjunto com o declínio do mercado de títulos, emitiu sinais de alerta. O primeiro conflito de grandes proporções na Europa desde a 2ª Guerra Mundial e a bifurcação entre potências nucleares só exacerbaram as pressões inflacionárias.

As ações não pararam de subir enquanto os juros estavam baixos, mas os mercados agora enfrentam um cenário em que as taxas correm atrás da inflação em sua trajetória de alta. O capital está fluindo das ações para investimentos em renda fixa, e as perspectivas para o mercado acionário não são nada boas em junho de 2022.

IPC de maio foi horrível, e IPP não foi muito melhor nos EUA

O índice de preços ao consumidor de maio veio mais alto do que o esperado, registrando seu nível mais elevado desde dezembro de 1981. O IPC subiu 8,6% em relação ao ano passado, com seu núcleo registrando alta de 6%. Ambas as leituras ficaram acima das expectativas do mercado. O índice de preços ao produtor subiu 10,8%, continuando a série de altas de dois dígitos.

A disparada dos preços dos alimentos, gás e energia deu suporte à inflação, já que é transmitida para o núcleo do indicador, impactando os preços de todos os bens e serviços. A alta da inflação passou a exigir uma ação dos bancos centrais mundiais. O Banco Central Europeu recentemente disse que tiraria as taxas do território negativo, mas a inflação continuará provocando rendimentos reais abaixo de zero, na medida em que a inflação corrói o valor do euro. O mesmo se aplica ao banco central americano, que começou a subir juros e apertar sua política monetária antes do BCE.

Fed eleva juros, mas continua bem atrás da curva inflacionária

Em 15 de junho, o Federal Reserve aumentou a taxa básica de juros de curto prazo em 75 pontos-base para uma média de 1,50% a 1,75%. O banco central americano não fazia uma elevação dessa magnitude desde 1994. O Fed considera que o núcleo do IPC é um indicador mais confiável de inflação, na medida em que os preços dos alimentos e da energia são altamente voláteis. Como o núcleo está agora em 6%, a faixa inferior da banda dos fundos federais (taxa básica) representa um quarto da métrica favorita de inflação do Fed.

A medida do núcleo pode ser uma miragem no atual ambiente, por causa dos aumentos significativos nos preços de alimentos e energia, devido à guerra na Ucrânia que mudou a natureza desses mercados. O conflito cria um problema para o lado da oferta da economia. Os instrumentos do banco central tendem a ser eficientes sobre a dinâmica econômica do lado da demanda.

O fato é que, com juros de curto prazo de 1,50%-1,75%, o banco central americano está bem atrás da curva inflacionária, o que só tende a exacerbar esse fenômeno econômico.

Ações não estão afundando, mas em processo de deterioração

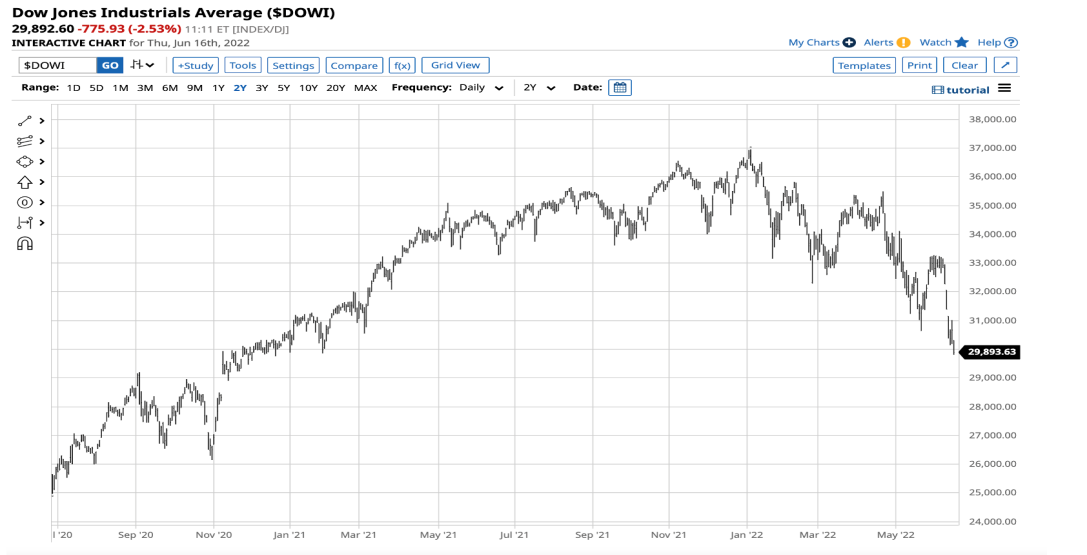

Os principais índices do mercado acionário registraram máximas e mínimas descendentes em 2022. A pressão de baixa começou a se intensificar em meados de junho.

Fonte: Barchart

O gráfico mostra que o S&P 500, índice acionário mais diversificado dos EUA, tocou a máxima recorde de 4.818,62 em 4 de janeiro. A 3675 em 20 de junho, o índice já havia corrigido 24%, com as vendas aumentando a força da queda após os últimos dados do IPC.

Fonte: Barchart

O Nasdaq Composite, com grande peso do setor de tecnologia, alcançou o pico recorde de 16.212,23 antes do S&P 500, em 22 de novembro de 2021. O Nasdaq estava a 10,798 em 20 de junho, 33,3% abaixo do pico recorde de novembro, ou seja, o índice já perdeu um terço do seu valor.

Fonte: Barchart

O Dow Jones Industrial pode ser o índice com melhor desempenho, mas caiu de 36.952,65 em 5 de janeiro, para 29.889 em 20 de junho, uma desvalorização de 19,1%. As ações já estavam se deteriorando havia meses, mas a venda ganhou ímpeto após os últimos dados de inflação e a alta de juros do Fed.

Enquanto isso, os contratos futuros dos títulos de 30 anos do Tesouro americano atingiram a mínima de 131-01 em 16 de junho, nível mais baixo desde janeiro de 2014. As taxas de financiamento imobiliário de 30 anos nos EUA estavam abaixo de 3% no fim de 2021 e superavam 6% em meados de junho de 2020. Um financiamento de US$ 300.000 ficou US$ 750 mais caro do que há seis meses.

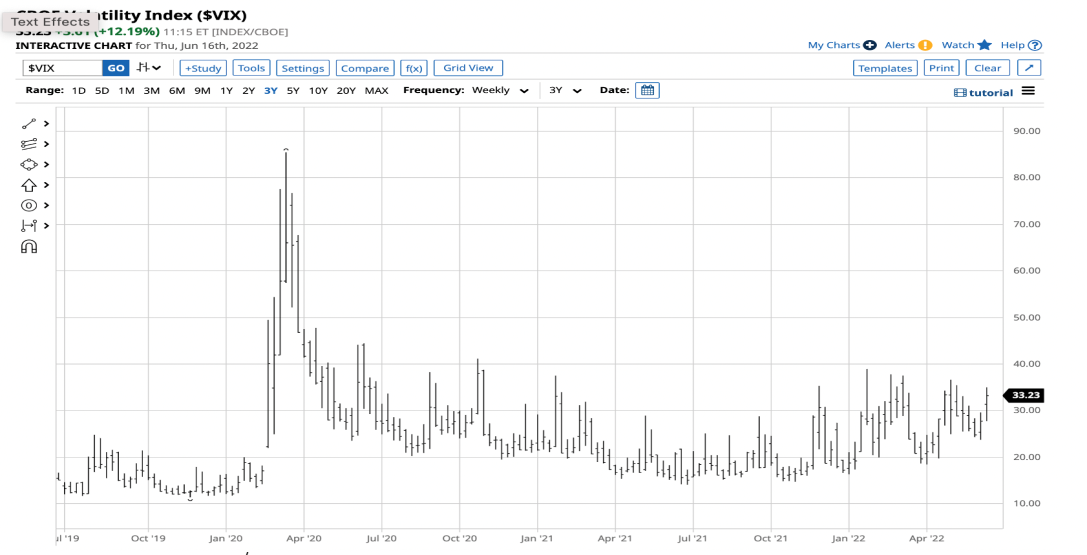

VIX sobe, mas ainda não indica pânico

No passado, as tendências de baixa nas ações geralmente se encerravam após muitos participantes do mercado entrarem em pânico e correrem para as saídas de emergência. Antes dos últimos dados do IPC, o mercado acionário vinha se deteriorando.

O índice VIX reflete a volatilidade implícita dos componentes do S&P 500. A volatilidade implícita é o principal determinante dos preços das opções de compra e venda, que servem como uma espécie de seguro de preços. O VIX tende a aumentar quando as ações caem, já que os participantes do mercado protegem suas carteiras com esse seguro.

Embora o nível-base do VIX tenha subido nos últimos meses, o índice ainda não disparou, o que significa que o mercado acionário não registrou uma saída em massa de investidores.

Fonte: Barchart

O gráfico mostra que a capitulação de março de 2020 do mercado acionário provocou uma disparada do índice VIX até o nível de 85.47. A 30,36 em 20 de junho, o índice de volatilidade estava elevado, mas não a ponto de indicar que o mercado acionário estivesse perto de um fundo.

Juros altos são apenas uma pequena parte do problema

O Fed e outros bancos centrais estão em uma posição difícil, na medida em que enfrentam uma inflação de oferta e só dispõem de instrumentos para lidar com a demanda. Além disso, a queda das ações e do PIB no 1º tri aumentam as chances de uma recessão, enquanto a inflação continua empurrando os preços para cima. A estagflação é um problema econômico horrível.

A alta dos juros está pesando sobre as ações, mas a guerra na Europa, as tensões entre as potências nucleares mundiais e as eleições de meio de mandato nos EUA, acirrando ainda mais a divisão política no país, geraram muita incerteza nos mercados de todas as classes de ativos.

O declínio das ações e dos títulos ainda não sinalizou um fundo, indicando que a tendência de baixa ainda pode se estender nos mercados. O VIX está na faixa de 30, ou seja, tudo indica que os investidores ainda não entraram em pânico.

A alta de juros é apenas um dos problemas do mercado acionário nos EUA em meados de junho de 2022. Os vendedores devem continuar conduzindo as ações até que o mercado consiga estabelecer uma mínima definitiva.

Tenha cuidado com as ações, na medida em que a alta dos juros é apenas um dos vários problemas que confrontam esse mercado em meados de 2022.