Lucro do BB tomba 60% no 2º tri; banco reduz payout para 30%

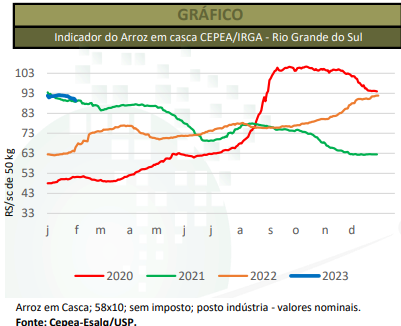

PERSPECTIVA DE 2023 - O setor agrícola do arroz espera que o ano de 2023 siga com preços firmes, em linha com o observado no segundo semestre de 2022, fundamentados na menor oferta prevista para a atual temporada – o Brasil pode colher a safra mais baixa em 21 anos, o que, por sua vez, se deve à redução da área destinada à cultura. E o clima seco em partes da região Sul pode reforçar a queda na produção nacional, levando a colheita para o menor volume do século. Mesmo assim, a oferta está alinhada ao consumo doméstico. O início da colheita da safra 2022/23 no Rio Grande do Sul, esperada para final de fevereiro ou início de março de 2023 – sob condições climáticas favoráveis –, poderá trazer o equilíbrio com o consumo, o que tenderia a arrefecer as cotações internas. Nesta temporada, as ofertas dos estados do Sul (especialmente RS e SC) devem representar 84,8% da produção nacional. Porém, há preocupações com o atual período de estiagem em diversas regiões produtoras de arroz no RS. Produtores que utilizam o sistema de irrigação em suas lavouras têm se deparado com reservatórios com baixa disponibilidade de água e, em alguns casos, salinidade dos mesmos. Se contínuo, este cenário pode comprometer a produtividade e elevar a despesa com energia elétrica, tendo em vista a maior necessidade de “puxar” água de outras fontes. Segundo a Companhia Nacional de Abastecimento (Conab), no Brasil, a safra 2022/23 do arroz em casca iniciou janeiro/23 com queda de pouco mais de 700 mil toneladas nos estoques em relação à temporada anterior, somando 1,97 milhão de t. A produção, por sua vez, também tende a se reduzir (-4%) e pode totalizar 10,35 milhões de t, resultado, sobretudo, da queda de 9,31% na área de semeio.

Soma-se a estes parâmetros, também, uma importação de 1,2 milhão de toneladas, o que gerará disponibilidade de cerca de 13,52 milhões de t em 2022/23, a menor desde 2017/18. Destes, 10,6 milhões de t devem ser consumidos internamente e 1,2 milhão de t estão previstas para serem exportadas, o que resultaria em estoques, ao final de dezembro/23, na casa de 1,72 milhão de t, o menor desde 2015/16 – os dados são da Conab. Especificamente para o Rio Grande do Sul, a Companhia estima redução de 9,9% na área de semeio entre as safras 2021/22 e 2022/23, somando 862,6 mil hectares. Ainda assim, a produtividade média do estado deve ser 7,9% superior na temporada atual, podendo compensar, total ou parcialmente, a redução de 2,8% na produção – que está estimada em 7,44 milhões de toneladas na temporada atual. No geral, os dados apontam para cotações firmes, apesar de se esperar pressão sazonal com a entrada da oferta da nova temporada. A retomada do consumo nacional de forma mais intensa poderia dar nova sustentação aos preços, mas, por enquanto, as incertezas quanto à recuperação da atividade econômica e a investimentos industriais dificultam projeções neste sentido. A competitividade do arroz na cesta básica e de alimentos considerados “substitutos” também é fator determinante para a dinâmica do mercado. Mesmo que o salário de parte da população seja reajustado pela inflação, a defasagem em relação aos preços continua, tendo em vista os aumentos não proporcionais entre estes parâmetros. Assim, o poder de compra do consumidor segue comprometido. Para o Brasil, uma desvalorização do dólar frente ao Real, com preços internos firmes, pode favorecer importações de arroz em casca e de beneficiado dos principais parceiros comerciais do Mercosul: Paraguai, Argentina e Uruguai. Estes produtos são incorporados ao arroz nacional, reduzindo o custo de produção do fardo, e podem trazer maior competitividade às empresas que os adquirem no front externo. Entretanto, se o dólar estiver valorizado frente ao Real, as exportações tendem a ser favorecidas e, de acordo com a disposição de venda dos orizicultores brasileiros, o preço do arroz pode continuar apreciado internamente.

Em termos mundiais, dados do Departamento de Agricultura dos Estados Unidos (USDA) apontam redução de 2,3% na produção do arroz beneficiado na safra 2022/23 em relação à anterior, somando 503 milhões de toneladas. As significativas reduções nas ofertas para a temporada em questão devem vir, sobretudo, da Índia e Paquistão, com respectivos 5,3 milhões de t e 2,72 milhões de t a menos que o registrado na safra anterior. Os dados do USDA apontam que esta será a segunda safra consecutiva de oferta inferior ao consumo. Para esta temporada 2022/23, o USDA prevê consumo de 516 milhões de toneladas de arroz beneficiado, apenas 0,8% inferior ao da anterior. Vale lembrar que, na 2021/22, a oferta e demanda mundiais foram recordes. Os estoques da atual temporada devem seguir pressionados e recuar 7,2%, para 169,9 milhões de t na 2022/23. Com isso, a relação estoque/consumo poderá ser de 33% na safra 2022/23, a menor desde 2016/2017. Em termos de transações mundiais, dados do USDA apontam que são esperadas exportações/importações de 54,37 milhões de toneladas na safra 2022/23, contra 56,42 milhões de toneladas na 2021/22, redução de 3,6% no período. Na temporada atual, maiores vendas devem partir da Tailândia, tendo em vista os menores embarques da Índia e Paquistão. Do lado das importações, devem ser menores, principalmente, na China. Na CME Group (Bolsa de Chicago), os contratos futuros do arroz norte-americano apontam para sustentação no primeiro semestre de 2023 e queda para o segundo, mas ainda acima da média nominal histórica.

JANEIRO - As cotações do arroz em casca se enfraqueceram no Rio Grande do Sul ao longo de janeiro e, nos últimos dias do mês, retornaram ao patamar registrado no começo de dezembro de 2022. Apesar disso, a média do mês ainda foi a mais elevada em dois anos, em termos nominais. A pressão veio do maior interesse de venda, especialmente do produto depositado nas unidades processadoras – muitas delas sinalizaram que vão passar a cobrar custos de estoque a partir de fevereiro/março deste ano. Por outro lado, não houve demanda suficiente para equilibrar o fluxo de transações, visto que compradores se mostraram incertos sobre custos, volume e preço de venda do arroz beneficiado aos grandes centros consumidores. No acumulado de janeiro, o Indicador CEPEA/IRGA-RS recuou 2,72%, fechando a R$ 89,32/sc de 50 kg no dia 31, o menor valor nominal desde 5 de dezembro/22. Mesmo assim, a média de janeiro, R$ 91,36/sc de 50 kg, ficou 1,2% maior que a de dezembro/22 e foi a mais alta desde o último mês de 2020, em termos nominais.