MP 1303 caiu: comemoração ou preocupação do mercado, eis a questão?

|

Realmente não está nada fácil a vida do investidor brasileiro. Há pouco tempo, contávamos com um cenário bem mais favorável acerca das perspectivas futuras para o nosso país, principalmente em termos econômicos, mas muito rapidamente tudo acabou mudando. Certamente, o otimismo que vinha norteando a cotação dos nossos ativos deu lugar a uma preocupação interna bem relevante no que se refere ao risco fiscal. Mas por que isso? Basicamente, as falas do candidato eleito à presidência da república e os anúncios de membros da equipe de transição trouxeram uma sinalização que acabou não ficando conforme o esperado (trazendo um tom de irresponsabilidade fiscal) e tudo isso acabou assustando o mercado, gerando volatilidade e turbulência em meio a tantas indefinições. |

|

Fonte: g1 Fonte: g1

|

|

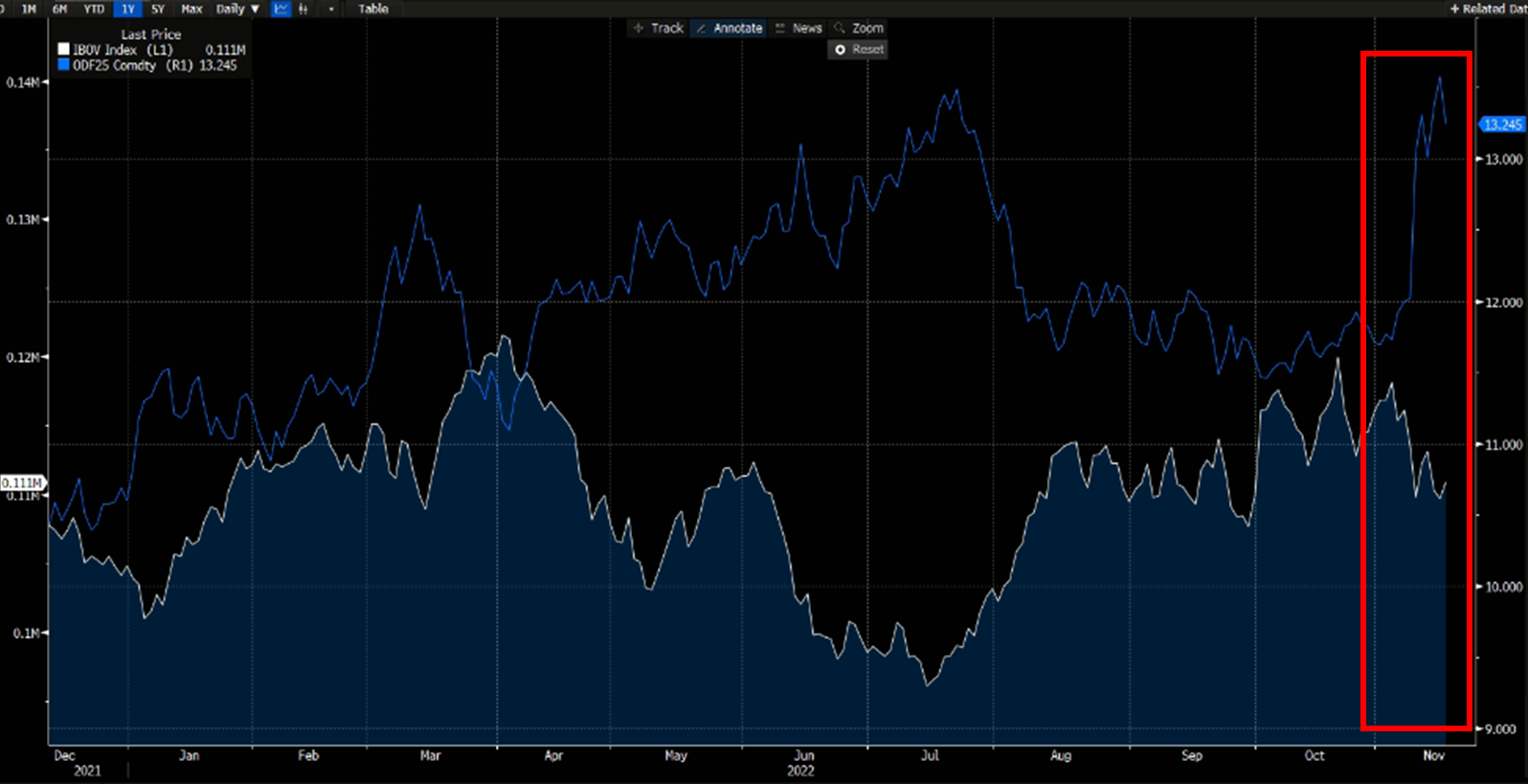

O resultado: juros futuros disparando, bolsa despencando, dólar em alta… |

|

Linha branca: Ibov; linha azul: juros futuros. Fonte: Bloomberg

|

|

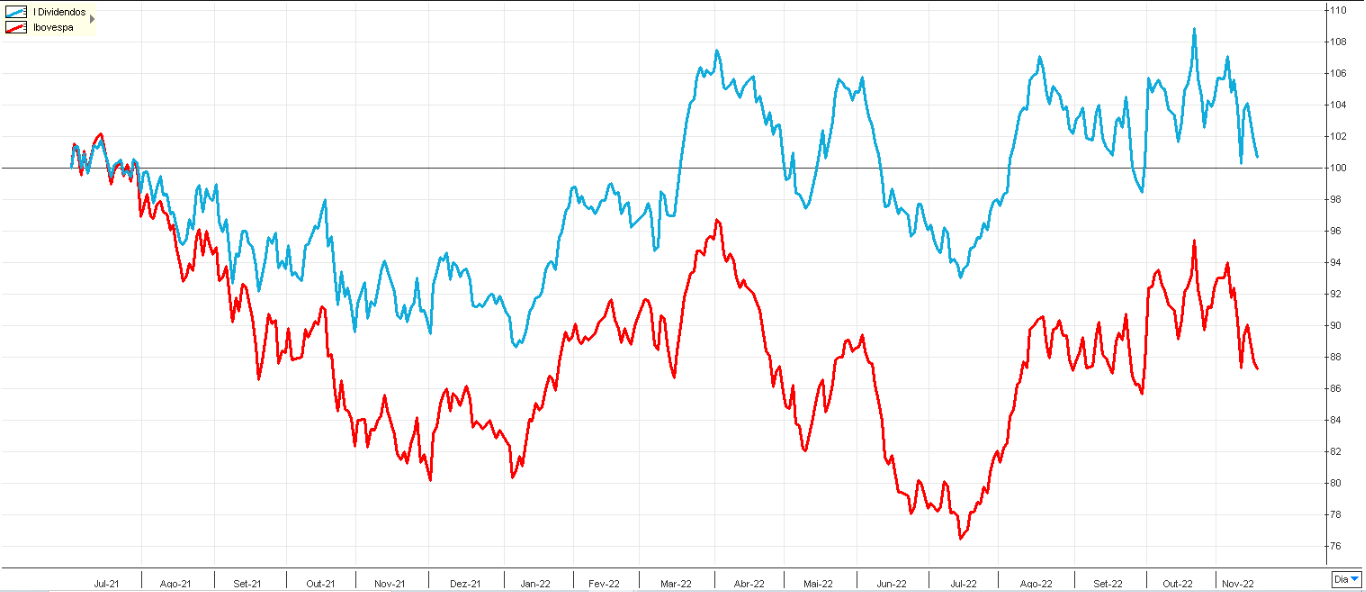

Não sabemos ainda onde tudo isso vai terminar, só nos resta acompanhar e avaliar todas as sinalizações que vêm sendo transmitidas. Também não podemos nos esquecer que tudo isso que mencionei ocorre em paralelo a um movimento de aumento de juros global para controle da inflação. O combo “pandemia + guerra na Ucrânia” trouxe grandes preocupações mundo afora, principalmente por conta do efeito desses eventos na inflação e, consequentemente, nas taxas básicas de juros das economias. Veja que a relação é diretamente proporcional entre essas duas variáveis, uma vez que se há mais inflação, os juros também deverão ser mais altos, e isso ocorre porque os bancos centrais têm como principal objetivo o atingimento das metas de inflação de seus respectivos países. E, é claro, um aumento da taxa de juros traz impactos diretos e negativos, dentre eles i) redução do valor presente das ações, ii) aumento de custo financeiro (empréstimo mais caro, o que impacta lucratividade), iii) menor atratividade para novos investimentos… O descasamento entre a retomada do consumo e da capacidade produtiva das cadeias de suprimentos de diversos setores da economia vem causando uma inflação cuja magnitude e duração ainda nos assolam. Externo e interno, com o interno agora ainda mais presente, juntos e misturados, trazendo impactos aos mercados. Essa é a realidade. Não é hora de ser heróiCom o cenário brevemente comentado, a impressão que fica é que, sim, existe ainda muita incerteza no radar, e a pergunta que não quer calar é: como se posicionar neste momento tão difícil? Primeiramente, e já adianto que esse é um assunto para outra discussão, sou muito a favor de um portfólio amplamente diversificado, com diversas estratégias (mandatos) contribuindo para um objetivo em comum (gerar retorno ao investidor no longo prazo). De fato não sabemos quando a “chave vai virar”, isto é, quando os efeitos negativos que estamos observando podem ser revertidos. O mercado e as economias são cíclicas, e nada melhor do que estar bem posicionado, com um portfólio diversificado e estratégico para atravessar tudo isso. Mas agora, em se tratando de ações, que é o motivo pelo qual estou aqui hoje com vocês, como tomar boas decisões de investimento nesse caos todo? Em tempos adversos, além de não tomar nenhum tipo de decisão precipitada no “calor do momento”, no impulso, no pânico, entendo que é muito importante estar alocado em empresas consideradas “portos seguros” para sobreviver à tempestade. Investir em empresas mais sólidas, com lucratividade consistente, forte geração de caixa, baixo endividamento e que distribuem bons dividendos pode ser uma ótima escolha para o momento atual, por possuírem segurança e previsibilidade no cenário vigente de inflação e juros elevados. É bem natural que em momentos como esses o mercado venda ações de empresas mais dependentes da economia (varejistas, incorporadoras etc.) ou com a maior parte do seu valor no crescimento e migre para ações de empresas mais maduras, com fluxos de caixa mais estáveis (elétricas, saneamento, telecom, bancos etc.) ou para empresas que se beneficiam do cenário atual (principalmente as empresas dolarizadas). Esse perfil de empresa que estou falando geralmente está dentro do índice IDIV (Índice Dividendos), e no gráfico abaixo conseguimos ver um exemplo em que o índice teve uma performance melhor que o Ibovespa, considerando alguns momentos que não foram fáceis para os investidores. |

|

IBOV vs. IDIV. Fonte: Economatica

|

|

Sei que o cenário é complicado, sobretudo considerando agora a nossa nova realidade interna (provavelmente um governo gastando demais, gerando uma crise e instabilidade), mas temos que lembrar que estamos investindo nas melhores empresas do país. Nossas empresas são sólidas e conseguem remar mesmo nos piores cenários da economia, por isso seguirei focado na escolha dos ativos certos (boas ações, a bons preços e que pagam bons e sustentáveis dividendos) e em carregá-los enquanto os fundamentos não mudarem, as ações não subirem demais ou não encontrarmos oportunidades melhores. É importante entender a seriedade do momento, mas não podemos nos esquecer que é justamente nesse tipo de ocasião que encontramos boas oportunidades. Vamos agora mostrar quais são as melhores ações que pagam dividendos para 2023, considerando uma combinação de valuation, retorno com dividendos (Dividend Yield) e bons resultados. |

BBSE: Surfando a onda de juros altos |

|

|

|

A BB Seguridade (BVMF:BBSE3) é o braço de seguros do Banco do Brasil (BVMF:BBAS3). O setor de seguros funciona muito parecido com o setor de crédito, com a diferença de que a seguradora “ desembolsa” dinheiro no momento de uma colisão (conhecida como sinistro), caso contrário, a seguradora fica recebendo os “juros” dos contratantes todo mês. Controlada pelo Banco do Brasil, ela possui o próprio banco como plataforma de distribuição, então cada agência, internet e plataforma que o Banco do Brasil esteja presente pode vender os seguros, o que é uma ótima vantagem competitiva para a companhia. Além de ótimas perspectivas operacionais contribuindo para o aumento do resultado, com crescimento dos prêmios e redução de sinistralidade, ela é uma empresa que também consegue se beneficiar da alta dos juros. O resultado financeiro vem sendo cada vez mais impactado positivamente, em especial, pela alta da Selic, o que é muito importante para qualquer seguradora. Com perfil defensivo, forte consistência nos resultados, negociando a 11x Lucros e apresentando um Dividend Yield de 9% para 2023, a recomendação é COMPRAR BB Seguridade (BBSE3). VIVT: A maior do setor |

|

|

|

A Telefônica Brasil (BVMF:VIVT3) é a maior empresa de Telecomunicações do país, sendo líder de mercado no segmento móvel e apresentando um portfólio de produtos bem amplo (voz fixa e móvel, banda larga fixa e móvel, ultra banda larga, dados e serviços digitais, TV por assinatura e TI). Em linhas gerais, a Telefônica Brasil apresenta uma estratégia orientada à qualidade, portfólio premium e bom mix de clientes. Quando olhamos daqui para frente, existem ganhos de sinergia a serem capturados com a incorporação da Oi (BVMF:OIBR3) Móvel, além do desenvolvimento do FTTH e do 5G. Com um modelo de negócios resiliente, focado no desligamento de serviços legados com cada vez mais exposição a frentes de maior retorno, baixa alavancagem financeira, valuation atrativo (4,5x Ebitda) e um Dividend Yield de 7% para 2023, a recomendação é COMPRAR Telefônica Brasil (VIVT3).

EGIE: Diversificação é o nome do jogo |

|

|

Por fim, vamos a uma outra ótima empresa com capacidade de remunerar os seus acionistas com dividendos em 2023. Estamos falando da Engie Brasil (BVMF:EGIE3), também do setor elétrico. A companhia é focada em geração de energia elétrica, mas vem buscando diversificar o seu portfólio para outras frentes de atuação no setor, por exemplo, a transmissão de energia. Além disso, dentro da parte de geração, a empresa vem buscando como estratégia diminuir a sua exposição ao risco hidrológico ao investir em fontes renováveis, como eólica e solar. Vale destacar que, com uma situação de crise hídrica já em patamares normais, a expectativa é de melhores margens quando comparamos ao histórico mais recente. Com um excelente histórico de execução da gestão, boa administração, retorno aos acionistas em patamares elevados, alavancagem financeira controlada, previsibilidade nos resultados e projetos em andamento, entendo que a Engie Brasil possui uma série de características positivas que contribuem para a distribuição de proventos aos acionistas. Considerando o bom histórico de desempenho operacional e pagamento de dividendos aos acionistas, a Engie Brasil deve continuar sendo uma ótima escolha para quem quer receber dividendos em 2023. Sendo uma das empresas mais sólidas do setor, negociando a 8,0x Ebitda e entregando um Dividend Yield de 10,0% para 2023, a recomendação é COMPRAR Engie Brasil (EGIE3). Forte abraço e até a próxima. |