Ação identificada por IA em setembro já sobe +12% no mês e promete mais

-

A temporada de balanços do terceiro trimestre começa informalmente na sexta-feira, 13 de outubro, quando os grandes bancos divulgam seus números mais recentes.

-

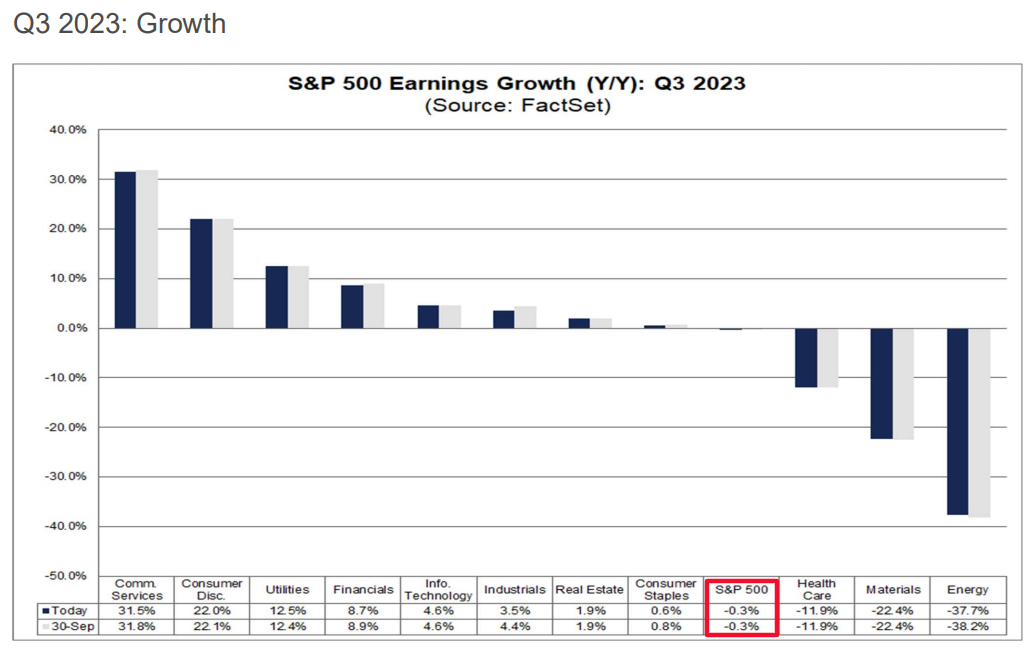

Os analistas projetam uma retração anual nos lucros de 0,3% e um avanço de 1,7% no crescimento da receita.

-

Eu usei o filtro de ações do InvestingPro para encontrar papéis de alta qualidade prontos para entregar um desempenho robusto nos lucros e na receita no cenário atual.

-

Buscando mais ideias de investimento para enfrentar a atual volatilidade do mercado? Os membros do InvestingPro recebem ideias exclusivas e orientações para enfrentar qualquer cenário. Saiba Mais »

Prepare-se para mais volatilidade; o próximo grande teste para o mercado acionário está prestes a começar.

A temporada de balanços do terceiro trimestre de Wall Street começa informalmente na sexta-feira, 13 de outubro, quando nomes de peso como JPMorgan Chase (NYSE:JPM), Citigroup (NYSE:C), Wells Fargo (NYSE:WFC) e UnitedHealth (NYSE:UNH) divulgam seus números financeiros mais recentes.

Na semana seguinte, empresas de destaque, como Tesla (NASDAQ:TSLA), Netflix (NASDAQ:NFLX), Bank of America (NYSE:BAC), Goldman Sachs (NYSE:GS), Morgan Stanley (NYSE:MS), Charles Schwab (NYSE:SCHW), American Express (NYSE:AXP), Procter & Gamble, Johnson & Johnson, AT&T, American Airlines (NASDAQ:AAL) e United Airlines (NASDAQ:UAL) reportam seus resultados.

A temporada de balanços ganha fôlego na última semana do mês, quando as megaempresas de tecnologia devem apresentar suas atualizações do terceiro trimestre. Microsoft (NASDAQ:MSFT) e Alphabet (NASDAQ:GOOGL) estão programadas para terça-feira, 24 de outubro, seguidas por Meta Platforms (NASDAQ:META) na quarta-feira, 25 de outubro, e Amazon (NASDAQ:AMZN) na quinta-feira, 26 de outubro. A Apple (NASDAQ:AAPL) será a última ação 'FAAMG' a reportar resultados na quinta-feira, 2 de novembro.

Os investidores estão se preparando para o que pode ser mais uma temporada de divulgação turbulenta devido ao impacto negativo de várias pressões macroeconômicas.

Após uma queda de 4,1% nos lucros por ação do S&P 500 no segundo trimestre de 2023, estima-se que os lucros recuem 0,3% no terceiro trimestre em comparação com o mesmo período do ano passado, de acordo com as estimativas da FactSet.

Fonte: FactSet

Se 0,3% for a retração real do trimestre, marcará o quarto trimestre consecutivo de quedas nos lucros ano a ano reportadas pelo índice. No entanto, será a menor queda durante essa sequência de quatro trimestres.

O setor de Serviços de Comunicação, que inclui nomes como a controladora da Google, Alphabet (NASDAQ:GOOGL), a proprietária do Facebook, Meta Platforms (NASDAQ:META), Netflix (NASDAQ:NFLX) e Walt Disney (NYSE:DIS), deve apresentar o maior aumento nos lucros do terceiro trimestre, com 31,5%.

O setor de Bens de Consumo Discricionário deve ficar em segundo lugar, com um crescimento anualizado dos lucros de 22%. O setor inclui empresas notáveis como Amazon (NASDAQ:AMZN), Walmart (NYSE:WMT), Home Depot (NYSE:HD), McDonald's (NYSE:MCD) e Coca-Cola (NYSE:KO).

Para os resultados dos bancos, cujos lucros devem crescer 8,7%, a FactSet sugere esperar um fraco crescimento de empréstimos, especialmente hipotecas, e aumento das provisões para perdas de empréstimos, compensado por "programas rigorosos de controle de custos", que poderiam ajudar o setor a superar uma barra baixa de lucros.

Por outro lado, projeta-se que os lucros das empresas de energia recuem 37,7% em relação ao ano passado - a maior retração de todos os setores de longe. Os preços mais baixos do petróleo em relação ao ano anterior estão pesando sobre os resultados do setor. Apesar da recente recuperação, o preço médio do petróleo no terceiro trimestre de 2023 (US$ 82,22) ainda estava 10% abaixo do preço médio no terceiro trimestre de 2022 (US$ 91,43).

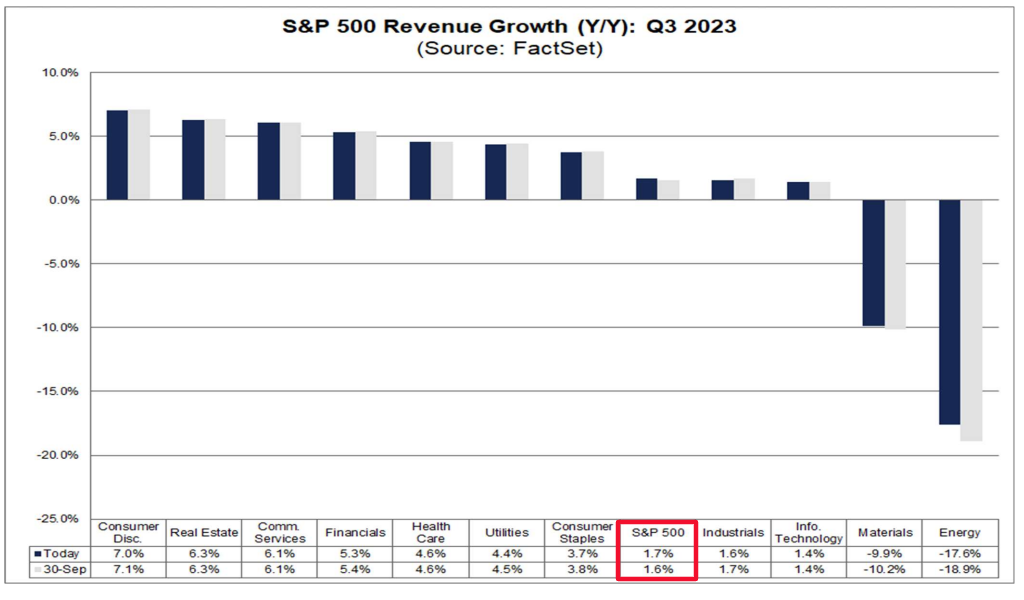

Enquanto isso, as expectativas de receita são um pouco mais otimistas, com um avanço esperado de 1,7% nas vendas em relação ao mesmo trimestre do ano anterior. Se essa for realmente a realidade, a FactSet observou que marcaria o 11º trimestre consecutivo de crescimento da receita para o índice.

Fonte: FactSet

Nove setores devem reportar crescimento ano a ano nas receitas, com destaque para o de Bens de Consumo Discricionário, com 7%. Por outro lado, a expectativa é que dois setores apresentem uma queda ano a ano nas receitas: Energia e Materiais.

Projeção

Além dos números de receita e lucro, os investidores ficarão atentos às projeções para o restante do ano e o início de 2024, dadas as incertezas na perspectiva macroeconômica, que tem visto o aumento das preocupações com recessão ultimamente.

Outras questões-chave que provavelmente surgirão serão a saúde do consumidor dos EUA, planos futuros de contratação, bem como preocupações persistentes com a cadeia de abastecimento.

Outra preocupação importante para os investidores é o impacto de um dólar em alta nas receitas no exterior. Um dólar forte pode prejudicar as empresas dos EUA que vendem produtos no exterior, tornando esses produtos menos competitivos.

Mais de um quarto das empresas do S&P 500 obtêm a maioria de suas receitas fora dos EUA, de acordo com a FactSet.

Enquanto isso, no setor de tecnologia, a inteligência artificial provavelmente será novamente um grande tema. Os investidores procurarão ver se as empresas podem transformar o otimismo em torno dos avanços em IA em uma melhoria no resultado final.

O que Fazer Agora?

Os mercados estão entrando na temporada de balanços do terceiro trimestre em um momento instável, em meio às preocupações com o aumento das taxas de juros e à possibilidade de que o Federal Reserve mantenha as taxas elevadas por mais tempo.

O índice referencial S&P 500 está aproximadamente 6% abaixo de suas máximas de julho, reduzindo seu ganho no ano para 12%. A retração eliminou a maior parte dos ganhos de 2023 do Dow Jones Industrial.

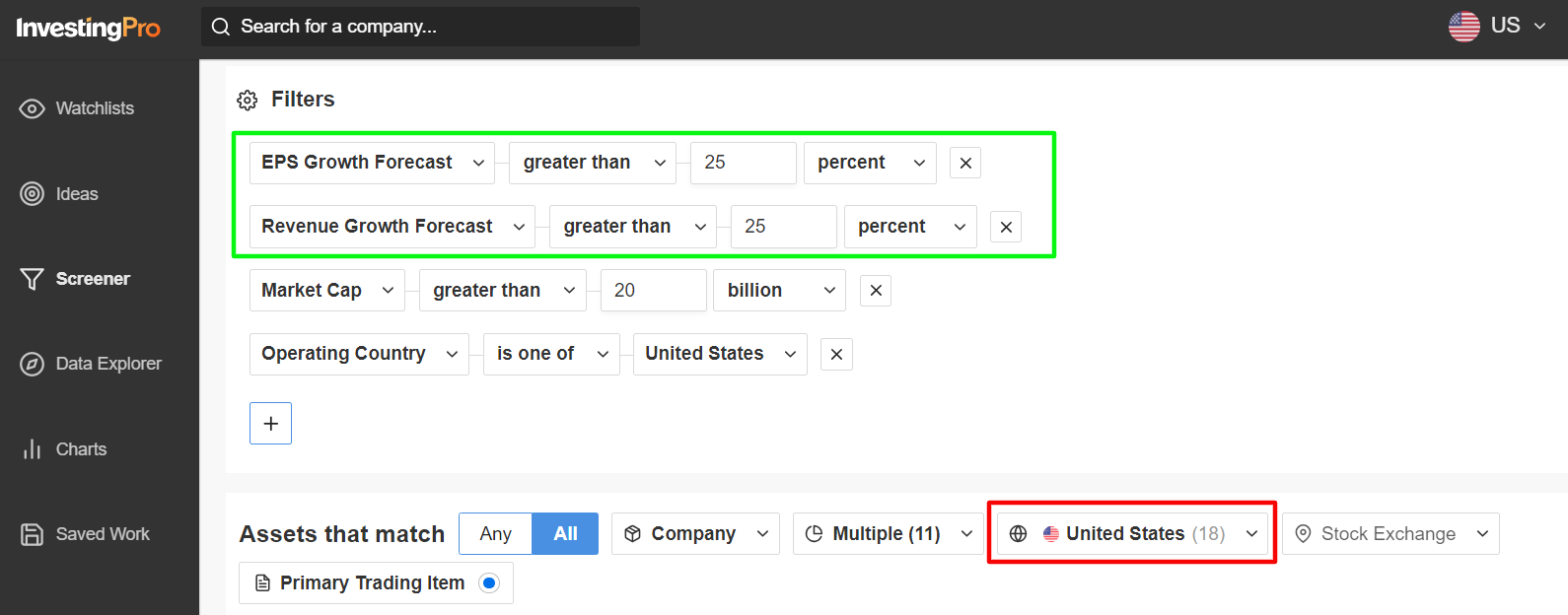

Diante desse cenário, utilizei o filtro de ações do InvestingPro para buscar empresas que estão prontas para entregar um crescimento anualizado de pelo menos 25% ou mais tanto nos lucros quanto nas vendas, à medida que a temporada de balanços do terceiro trimestre se inicia.

Fonte: InvestingPro

O filtro de ações do InvestingPro é uma ferramenta poderosa que pode ajudar os investidores a identificar papéis de alta qualidade com forte potencial de valorização. Ao utilizar essa ferramenta, os investidores podem filtrar um vasto universo de papéis com base em critérios e parâmetros específicos.

Alguns dos papéis notáveis relacionados à tecnologia que estão na lista incluem Nvidia (NASDAQ:NVDA), Arista Networks (NYSE:ANET), Snowflake (NYSE:SNOW), CrowdStrike (NASDAQ:CRWD), MongoDB (NASDAQ:MDB), Zscaler (NASDAQ:ZS) e Cloudflare (NYSE:NET). Enquanto isso, JPMorgan Chase (NYSE:JPM), Royal Caribbean (NYSE:RCL), Las Vegas Sands (NYSE:LVS) e DoorDash (NASDAQ:DASH) são algumas das ações sensíveis ao consumidor para ficar de olho que também têm projeções otimistas para os balanços do terceiro trimestre e crescimento de receita.

Para a lista completa das 18 ações que atenderam aos meus critérios, comece seu teste gratuito de 7 dias com o InvestingPro para desbloquear informações e dados essenciais!

Se você já é assinante do InvestingPro, pode ver minhas seleções aqui.

Aqui está o link para aqueles que desejam se cadastrar no InvestingPro e começar a analisar papéis por conta própria.

***

Aviso: No momento da redação deste artigo, estou vendido no S&P 500, Nasdaq 100 e Russell 2000 por meio do ProShares Short S&P 500 ETF (SH), ProShares Short QQQ ETF (PSQ) e ProShares Short Russell 2000 ETF (RWM). Além disso, tenho uma posição comprada no Energy Select Sector SPDR ETF (NYSE:XLE) e no Health Care Select Sector SPDR ETF (NYSE:XLV). Regularmente rebalanceio minha carteira de papéis individuais e ETFs com base na avaliação contínua de risco tanto do ambiente macroeconômico quanto das finanças das empresas.

As opiniões discutidas neste artigo são exclusivamente a opinião do autor e não devem ser consideradas como recomendação ou assessoria de investimento.