Lula diz que espera encontrar com Trump e que enviou carta convidando para COP30

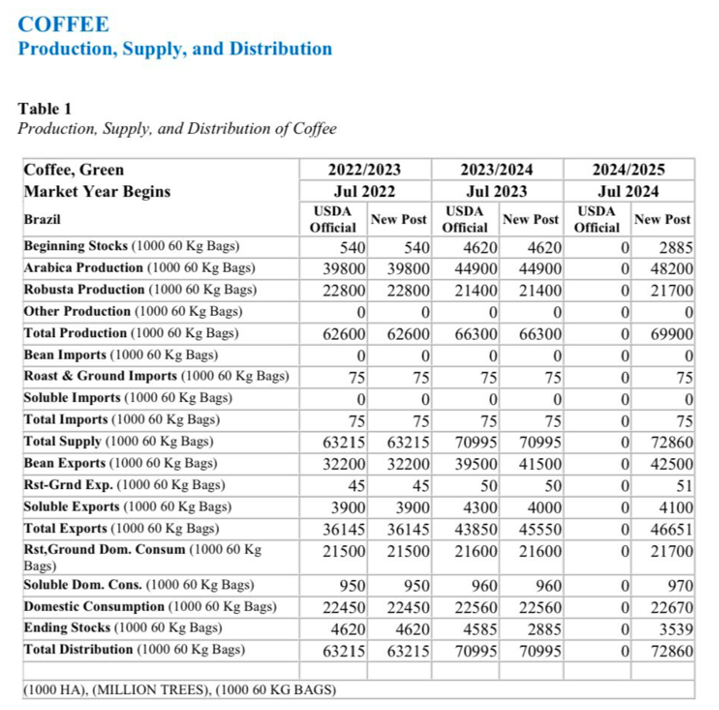

A divulgação dos números do USDA* na última terça-feira referente a estimativa da safra brasileira 24/25 em +69,90 milhões de sacas (+48,20 milhões de sacas do café tipo arábica e +21,70 milhões de sacas para o café tipo robusta), a meu ver, deixou o mercado mais construtivo no médio/longo prazo. A princípio o quadro brasileiro da “oferta x demanda” (com a produção total acima) foi considerado como “otimista” e “baixista” pelo mercado – com a produção sendo motivo de duvidas/questionamento por praticamente todos os produtores. A meu ver, analisando as “entrelinhas” creio que o tempo dirá quem está certo.

Alguns pontos cruciais que me chamaram muito a atenção: o estoque de passagem final da safra 23/24 (em apenas +2,88 milhões de sacas); a exportação total brasileira durante o período julho-23/junho-24 (estimada em apenas +45,55 milhões de sacas); o consumo interno (estimado em +22,56 e +22,67 milhões de sacas respectivamente para a safra 23/24 e 24/25); o estoque de passagem final da safra 24/25 para a safra 25/26 (em +3,54 milhões de sacas).

Segundo o USDA* o “estoque de passagem” brasileiro da safra 23/24 para a próxima safra 24/25 está muito mais justo do que o mercado acreditava – apenas +2,86 milhões de sacas! A Conab* parou de divulgar esse dado há meses e estávamos trabalhando com “pelo menos” 3 meses de “estoque de segurança disponível para atender tanto o mercado interno quanto a exportação” – ao redor dos +17 milhões de sacas!

Faltando apenas 1 mês para encerrarmos o ano safra 23/24 – e estimando a exportação em maio-24 em +4,30 milhões de sacas e a de junho-24 em apenas +3,50 milhões de sacas – então o Brasil terá exportado no total +46,99 milhões de sacas. Ajustando então o “estoque de passagem / estoque final da safra 23/24 estimado pelo USDA* para APENAS +1,42 MILHÕES DE SACAS!

Considerando então o estoque de passagem da safra 23/24 para a próxima safra 24/25 em apenas +1,42 milhões de sacas, e considerando que todas as outras premissas do USDA* estão corretas (mesmo com uma produção total em +69,90 milhões de sacas, com o consumo interno estimado em +22,67 milhões de sacas e uma exportação total em +46,65 milhões de sacas) o estoque final de passagem da safra 24/25 para a próxima safra 25/26 deverá ser novamente inferior a +2 milhões de sacas!

A grande dúvida – e que poderá fazer a diferença nos próximos meses – é saber realmente o real estoque de passagem existente no Brasil “não contabilizado” nas mãos dos produtores e ainda armazenados nas suas propriedades: será que existe mesmo +5/+10/+15 milhões de sacas depositadas / “escondidas” nos armazéns e/ou propriedades particulares?

Considerando os números do USDA* apenas a demanda brasileira estimada para abastecer o mercado interno + as exportações está em +5,77 milhões de sacas/mês! Então, considerando o estoque de passagem em 30 de junho-24 em apenas +2,88 milhões de sacas, o Brasil está com estoque disponível para apenas 15 dias! Qualquer quebra, atraso logístico, eventual aumento no consumo interno / externo poderá impactar o mercado e muito!

Aparentemente o USDA* está muito otimista com as produções do Brasil, Colômbia, Vietnam e Indonésia para a próxima safra estimando uma “oferta total” global em aproximadamente +176 milhões de sacas para uma demanda ao redor dos +168 milhões de sacas – resultando em um “superavit” em +8 milhões de sacas (Porém, a OIC* estima o consumo global em +180,40 milhões de sacas). E isso considerando que os números da produção do USDA* para as origens mencionadas acima estão 100% corretos.

Ora, se o Brasil produzir “apenas” +67 milhões de sacas, o Vietnam “apenas” +26,00 milhões de sacas, a Colômbia apenas +11,50 milhões de sacas4, então o mundo irá perder “apenas” -6,00 milhões de sacas…

Com esse novo cenário do USDA “otimista” em relação ao Brasil, e conforme já sinalizado em comentários anteriores, minha visão continua sendo para um mercado ainda muito firme para os próximos meses – com NY podendo buscar os +300 / +350 centavos de dólar por libra-peso em breve.

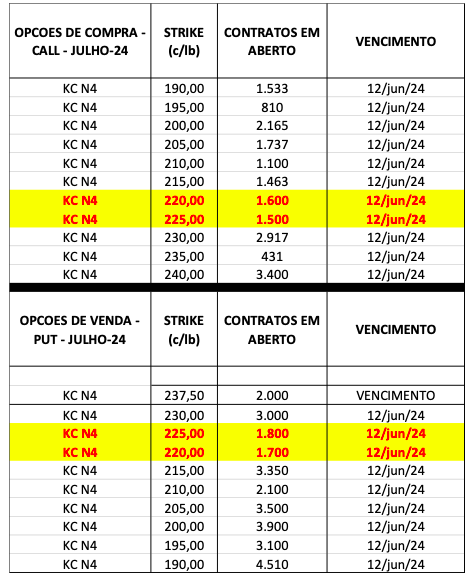

No curto prazo porem, junto com o relatório do USDA*, o próximo vencimento das opções no próximo dia 12 de junho continua trazendo volatilidade para o mercado. Novamente os fundos + especuladores conseguiram “jogar” o julho-24 até +239,80 centavos de dólar por libra-peso acionando novos “stops” de compra durante a semana. Nos 4 primeiros dias da semana o mercado “andou” aproximadamente +2.000 pontos com volume médio diário negociando acima dos +60,000 lotes

Na sexta-feira, com o “banho de agua fria” vindo da divulgação dos dados americanos do emprego (onde a economia americana segue firme, forte, e gerando empregos) sinalizando a possibilidade do FED* manter os juros americanos altos por mais tempo – e agora com baixa probabilidade para uma eventual redução até o final do ano – os mercados “despencaram”!

E o café em NY voltou a cair -1.500 pontos com o Julho-24 encerrando a semana @ +224,80 centavos de dólar por libra-peso!

O Julho-24 encerrou abaixo das médias móveis dos +50 e +9 dias (que agora virou importante resistência) e encontra suportes @ +215 / +199 / +192 centavos de dólar por libra-peso.

Quem será o vencedor nesse próximo exercício das opções? Façam suas apostas!

Os fundos + especuladores continuam “comprados” em +49.130 lotes (o resultado do grande volume negociado na sexta-feira em aproximadamente +115 mil lotes será refletido apenas no próximo relatório do CFTC*).

O mercado continua sentado em “2 barris de pólvora”: o primeiro irá “explodir ou apagar” já na próxima sexta-feira (dia 12 de junho com o vencimento das opções) e o segundo barril de pólvora deverá continuar com o pavio acesso e “queimando” até o próximo dia 15/20 de agosto (com o término do inverno) mantendo os fundos + especuladores ainda “bem comprados”.

O produtor brasileiro continua vendendo café tipo robusta ainda abaixo da paridade do café do Vietnam (entre -200/-250 R$/saca) – porém, felizmente, já acima do café arábica “tipo rio”, acima dos +1.200 R$/saca. Já o café arábica tipo “cereja descascado” chegou a negociar nessa semana acima dos +1.500 R$/saca e o café arábica tipo 6 negociando entre +1.300/+1.450 R$/saca. O mercado continua pagando prêmios interessantes para lotes com qualidade/peneira 17/18!

Como sempre recomendado aqui para o produtor: PROJETA-SE!

Preços melhores poderão ocorrer? Creio que sim, mas não adianta apenas “ficar torcendo” e não se proteger utilizando as ferramentas de hedge já apresentadas / discutidas nesse comentário semanal inúmeras vezes.

Muito cuidado e atenção para as vendas futuras, para as “travas” das safras 25/26, 26/27 em diante.

Procurem garantir um “preço mínimo” pelo menos ao redor dos +1.200/+1.250 R$/saca para a próxima safra 25/26 para o café tipo arábica e pelo menos +1.000 R$/saca para o café tipo robusta (através da compra de opção de venda “Put*” e/ou compra de estruturas “put-spread*” vendendo uma opção de compra “call*” ou vendendo uma estrutura “call-spread” para financiar a compra do seguro)!