Calendário Econômico: Livro Bege do Fed, guerra comercial, dado de atividade no BR

-

Apesar das previsões pessimistas, investidores que aproveitaram a queda de 2022 estão agora colhendo retornos significativos com o S&P 500 alcançando novos patamares.

-

Aqueles que resistiram às tentações de venda durante o último mercado de baixa conseguiram restaurar integralmente suas posições.

-

Embora a duração do atual bull market seja incerta, os mercados reiteram a lição de que o investimento de longo prazo continua sendo a estratégia mais segura para alcançar o sucesso.

- Quer superar o mercado em 2024? Deixe o trabalho difícil para o ProPicks, que usa IA para revelar os melhores papéis do mercado para você. Saiba mais >>

Em retrospectiva, é fácil pensar que poderíamos ter agido de forma diferente, mas o temor inicial de enfrentar outro grande mercado de baixa se mostrou um pouco infundado.

Quando olhamos para o passado, tendemos a ver as quedas anteriores como oportunidades, depois que elas foram superadas. Por outro lado, prever possíveis quedas “futuras” costuma parecer arriscado demais. O foco em evitar recessões pode nos fazer perder as vantagens e as expressivas oportunidades de compra que esses momentos oferecem.

Ao mesmo tempo, sempre que há um consenso unânime sobre algo, é importante começar a questioná-lo.

Vimos isso recentemente com a certeza generalizada de uma recessão iminente que nunca se concretizou. No início de 2023, as previsões de um “crash” no mercado de ações predominavam no consenso.

No entanto, hoje, o sentimento mudou completamente. Atualmente, 91% dos gestores de fundos esperam uma redução de curto prazo (próximos 12 meses) nas taxas de juros, sinalizando um pouso “suave” projetado e estimulando alta confiança no mercado.

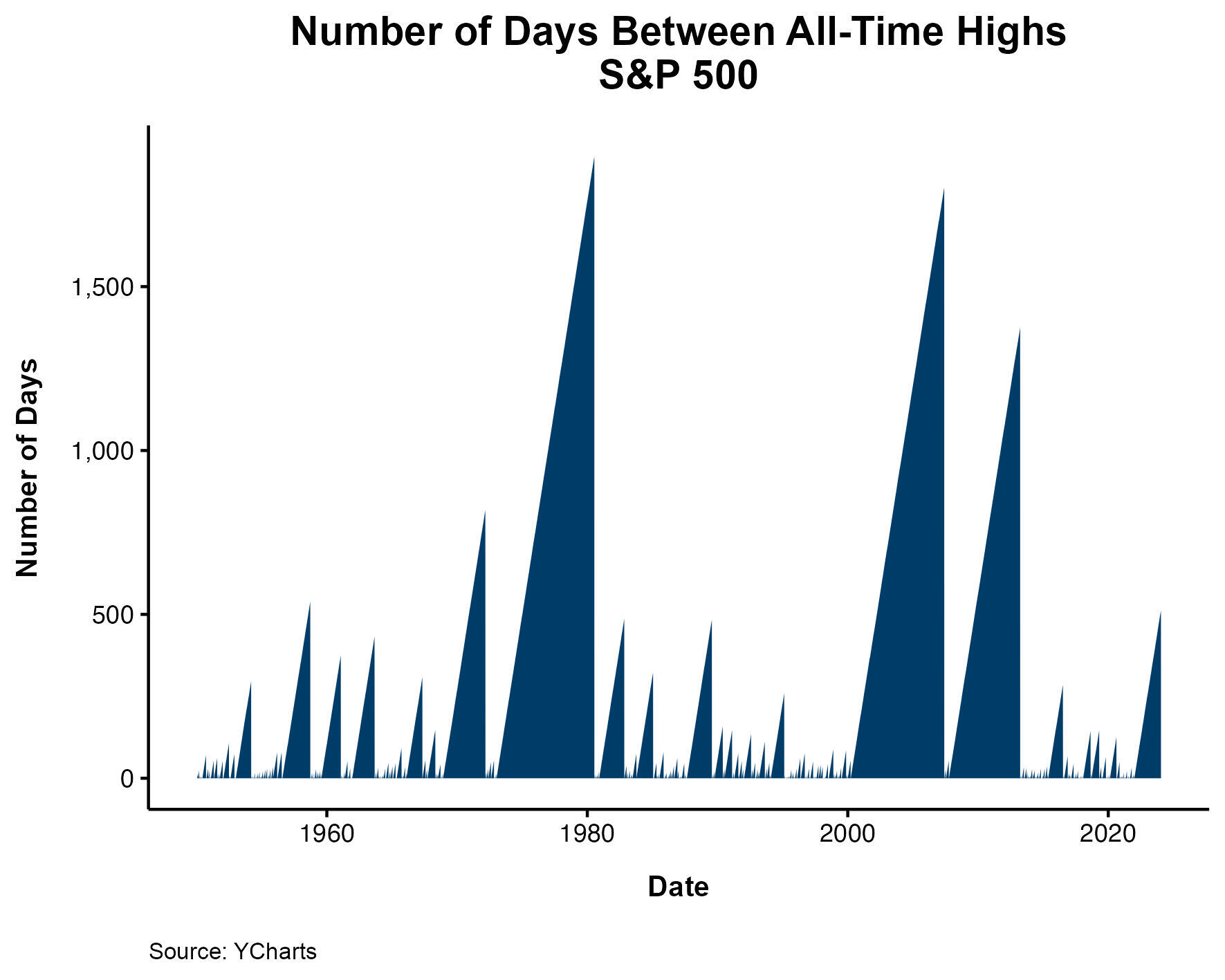

O S&P 500 atingiu um novo recorde histórico, superando o pico anterior de 3 de janeiro de 2022, na faixa de 4818, após um intervalo de 511 dias de negociação (ou 747 dias no total do calendário).

Notavelmente, esta é a sexta maior duração para atingir um novo recorde histórico.

Nasdaq e Dow Jones também alcançaram novos recordes históricos nesta semana.

Nos últimos cinco anos, o S&P 500 teve um desempenho de 80%. Isso mostra que a paciência, mais uma vez, recompensou o investidor de longo prazo.

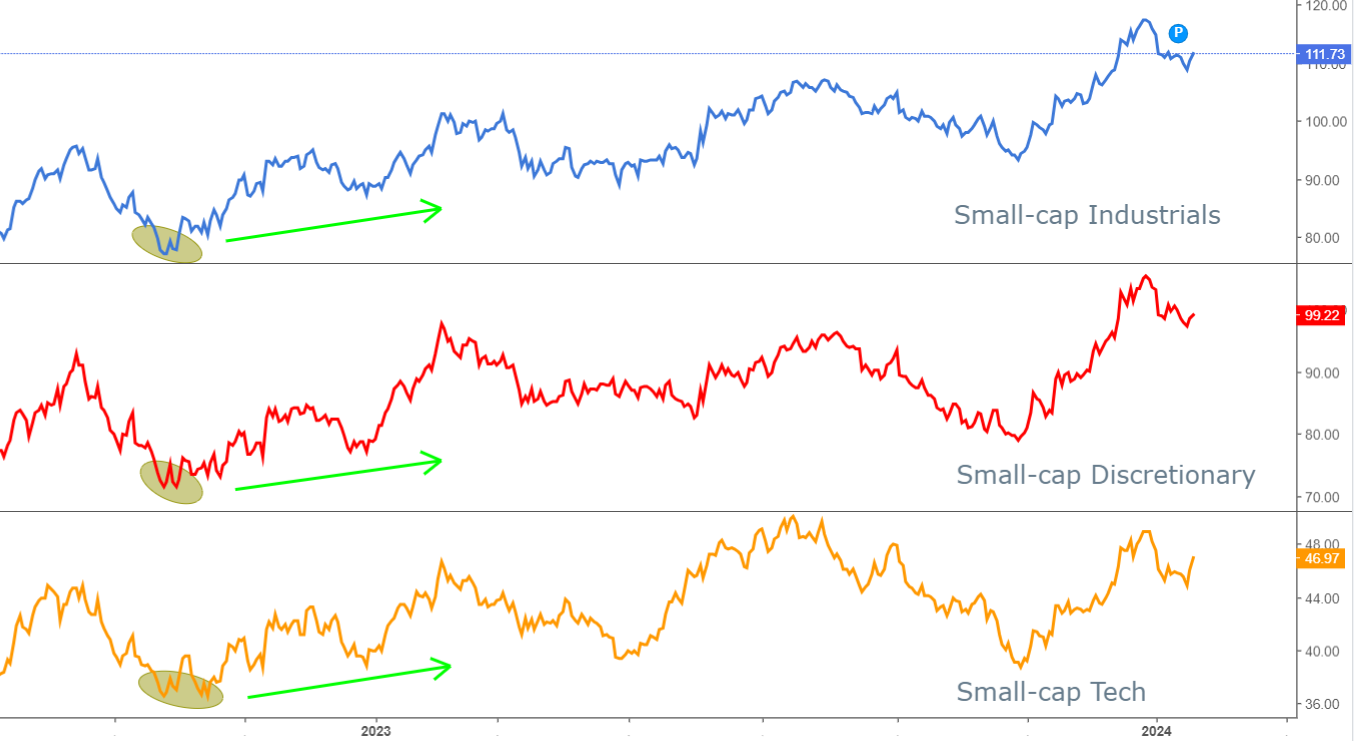

Muitas pessoas tomaram decisões, como ficar de fora, influenciadas pelo desempenho inferior das “small caps” e pela percepção de que o Russell 2000 não conseguia “acompanhar”. No entanto, na realidade, a maioria dos setores, especialmente os principais, está se saindo bem.

Analisando o gráfico acima, desde os mínimos de setembro de 2022, uma tendência altista é evidente para as small-caps industriais, com um expressivo ganho de +44%. Além disso, small-caps de consumo discricionário apresentaram um desempenho robusto, registrando +39%, enquanto as small-caps de tecnologia mostraram um respeitável aumento de +27%.

Desde as mínimas de outubro de 2022, o S&P 500 disparou +35%, enquanto o Russell 2000, desde outubro de 2023, viu um aumento de cerca de +20%. É uma tendência bem estabelecida que as small caps geralmente ficam atrás das large caps durante mercados altistas, como o que estamos vivenciando atualmente. Portanto, é bastante típico ver um desempenho mais convincente das small caps do que do S&P 500.

Contudo, em uma nota positiva, as small caps estão atualmente atingindo novos recordes em comparação com tentativas anteriores, conforme indicado pelo gráfico. Isso serve como outro sinal de uma tendência de mercado altista.

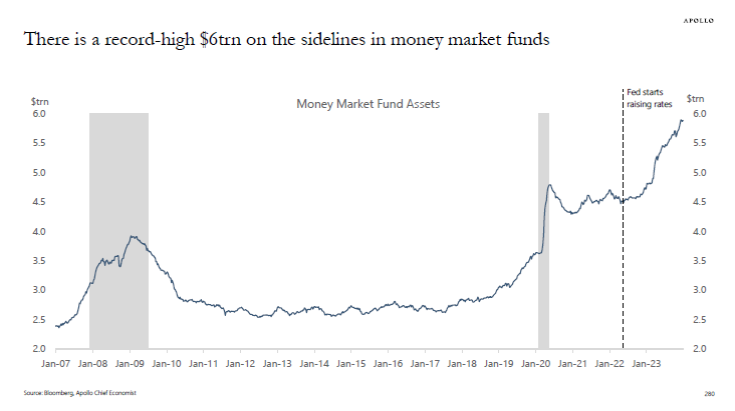

Por fim, um potencial nível recorde de US$ 6 trilhões em contas do mercado monetário poderia beneficiar as ações e a economia em geral.

Vamos abraçar o mercado altista (reconhecendo a incerteza de sua duração) enquanto reconhecemos que os mercados baixistas são riscos inerentes da paisagem financeira.

***

Você já se perguntou: quais são as melhores ações para o atual ambiente de mercado?

Para os usuários do ProPicks, essa dúvida não existe. Graças ao uso de tecnologia de IA avançada, o ProPicks oferece seis estratégias de seleção de ações que batem o mercado, incluindo “Titãs da Tecnologia”, que superou o mercado em 670% na última década.

Aviso: este artigo tem fins meramente informativos e não constitui qualquer recomendação ou oferta de investimento.