EUA compraram pesos argentinos e acertaram linha de swap de US$20 bi, diz Bessent

Depois de elevar os juros em 5,25% a partir de março de 2022, o Federal Reserve está em um momento de cautela e análise, geralmente chamado de pausa. Nesse ínterim, a inflação caiu bastante, mas ainda está um pouco acima da meta de 2% do banco central americano. A economia do país segue forte, sustentada por um mercado de trabalho robusto.

Apesar das boas notícias, o horizonte não está totalmente livre de nuvens. O maior receio do Fed é que o efeito defasado dos aumentos passados das taxas de juros ainda não tenha se refletido totalmente na economia. O que se busca é um pouso suave, com pouca deterioração econômica. Mas uma retração mais acentuada não está descartada, tanto para eles quanto para nós. Diante do estranho contraste entre forte crescimento econômico e medo de recessão, uma pausa do Fed é a medida mais provável.

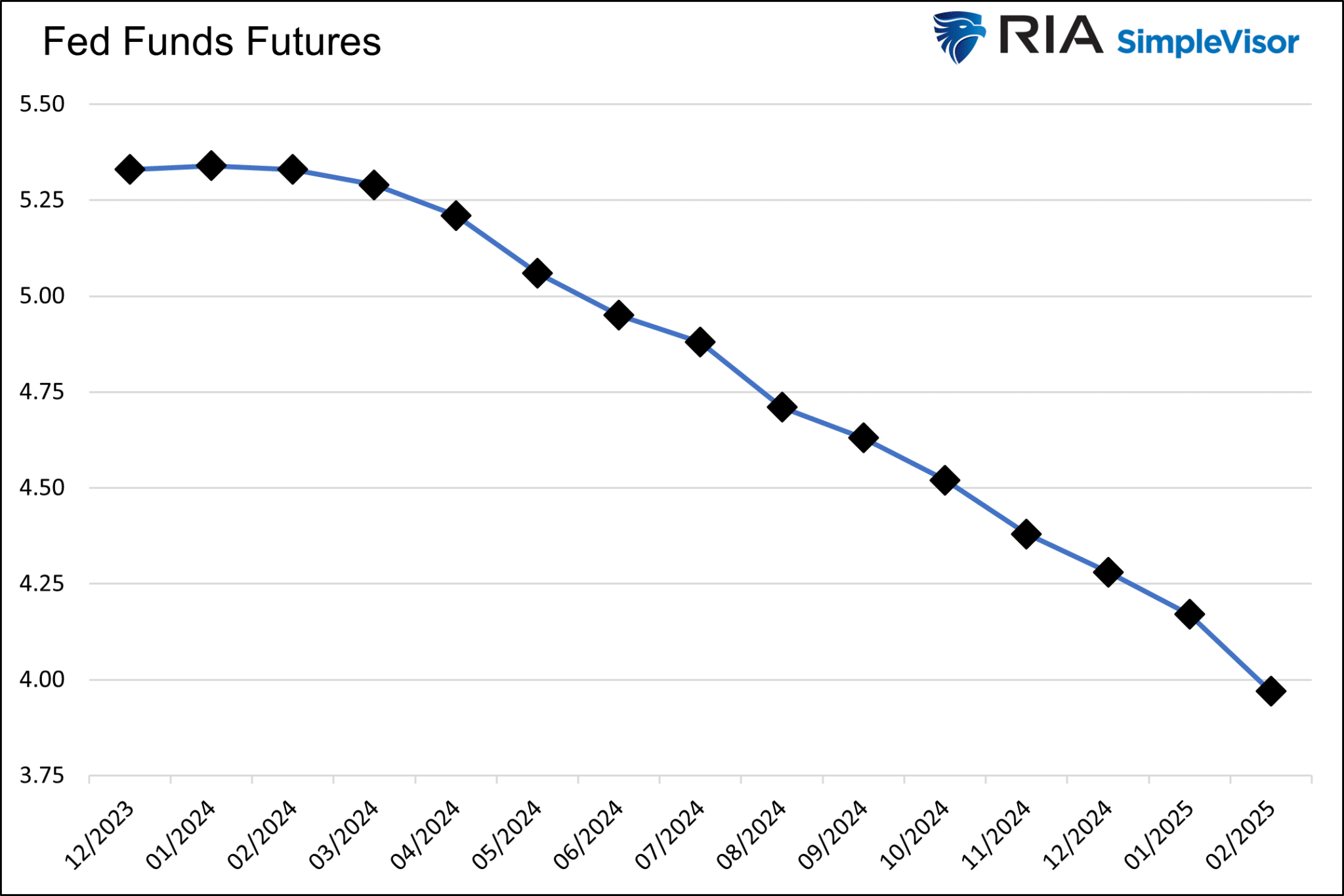

O mercado de juros futuros concorda com nossa avaliação. Como mostramos abaixo, a expectativa é que o Fed mantenha a pausa até fevereiro. A partir de março de 2024, o mercado sinaliza chances crescentes de o banco central reduzir as taxas.

Se o Fed estiver na fase de pausa do ciclo, a questão lógica é saber quanto tempo ela pode durar. Mais importante, como as ações e os títulos podem se comportar durante a pausa e eventualmente quando o Fed baixar os juros.

O mercado acionário parece estar otimista com a perspectiva de cortes, mas, como veremos, os investidores devem começar a pensar em estratégias para diminuir os riscos, ficando o otimismo por conta dos investidores de títulos.

Euforia dos Investidores em Ações é Questionável

O relatório de emprego do BLS de 3 de novembro de 2023 frustrou as expectativas. No entanto, o mercado de ações reagiu positivamente, interpretando que uma pausa do Fed estava certa. Desde então, o índice subiu quase 6% em poucas semanas. Os títulos acompanharam. No mesmo período, o rendimento da nota de 10 anos do Tesouro dos EUA recuou 0,50%.

O índice de preços ao consumidor (IPC) abaixo do esperado reforçou a ideia de que o banco central americano encerrou o ciclo de alta.

O repórter do WSJ, Nick Timiraos, o porta-voz do Fed na mídia, corroborou a narrativa da pausa do Fed. Logo após o relatório de IPC, Nick tuitou o seguinte:

"O relatório de folha de pagamento de outubro e o de inflação indicam fortemente que a última alta de taxas do Fed foi em julho. O grande debate na próxima reunião do Fed será sobre se e como modificar a declaração pós-reunião para refletir o óbvio: o banco central está em compasso de espera."

Investidores de ações e títulos estão animados com a perspectiva de crescimento mais lento e inflação mais baixa. Tais resultados não são favoráveis para investimentos em ações. No entanto, a lógica é ofuscada pela esperança de que o próximo passo do Fed seja reduzir as taxas de juros.

Se este ciclo de taxas for como quase todos os outros nos últimos 100 anos, uma pausa do Fed será seguida por cortes nas taxas.

Quanto tempo de pausa devemos esperar antes dos cortes nas taxas?

Duração da Pausa do Fed

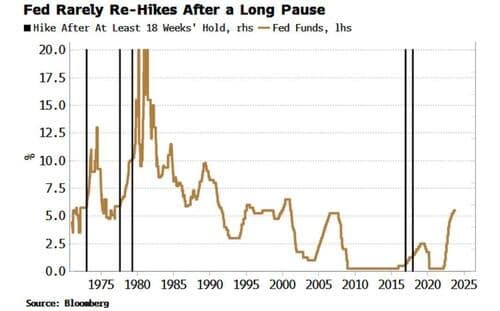

Dezenove semanas atrás, em 26 de julho de 2023, o Fed aumentou as taxas pela última vez. O gráfico abaixo, cortesia da ZeroHedge e do repórter da Bloomberg Simon White, mostra cinco casos desde 1970 em que o Fed pausou os aumentos das taxas por pelo menos 18 semanas e retomou os aumentos. Apenas dois dos casos foram nos últimos 40 anos.

No artigo que acompanha, Simon escreve:

“Mas quando as taxas já são restritivas como são hoje, seria inédito. O mais longo que o Fed manteve as taxas após a última alta, e depois aumentá-las novamente quando as taxas já são restritivas - ou seja, quando a taxa real do Fed é maior do que a taxa neutra (usando a estimativa Holston-Laubach-Williams) - é de 14 semanas, entre agosto e novembro de 1988.”

Ninguém pode ter 100% de certeza de que a inflação continuará baixa. Como tal, a probabilidade de o Fed aumentar as taxas novamente não é zero. No entanto, o banco parece mais preocupado que o efeito defasado dos 5,25% anteriores em aumentos de juros ainda não tenha exercido totalmente seu peso na economia. É essa nuvem escura no horizonte que os leva a pausar.

Os últimos três ciclos de pausa desde 2000 duraram em média 36 semanas. Trinta e seis semanas a partir do que pode ser o início da pausa recente nos coloca em março de 2024. Como escrevemos na abertura, março de 2024 também é o mês em que o mercado de futuros do Fed Funds começa a precificar cortes nas taxas.

Desempenho de Ações e Títulos nas Fases de Pausa e Corte de Taxas

Como as ações e os títulos se comportam durante as fases da política monetária?

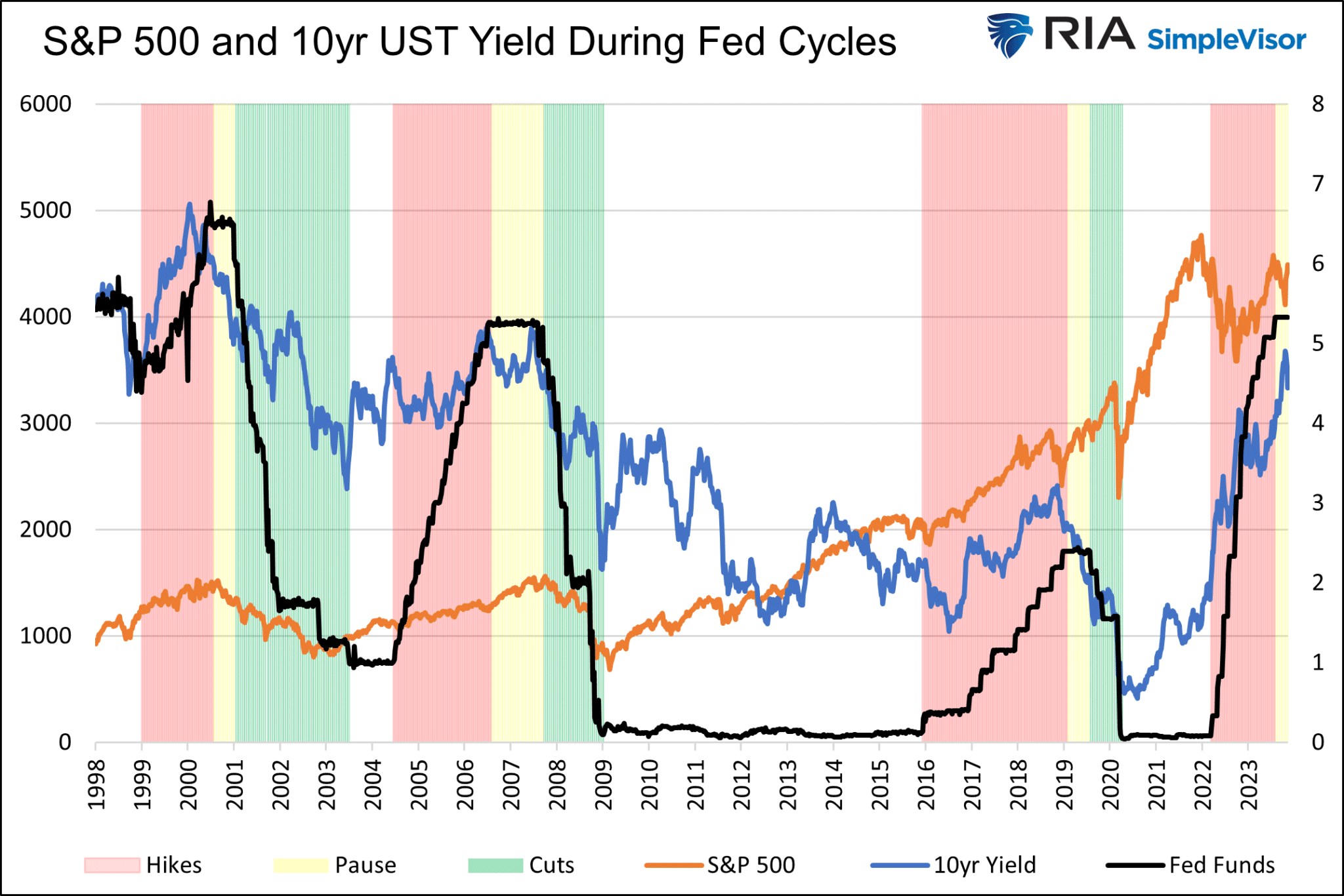

O gráfico abaixo mostra os Fed Funds (preto), o S&P 500 (laranja) e os rendimentos dos títulos do Tesouro dos EUA de 10 anos de 1998 até o presente. Destacamos os ciclos de aumento de taxas, pausa e corte de taxas com vermelho, amarelo e verde, respectivamente. Para este artigo, consideramos a pausa apenas após o Fed aumentar as taxas.

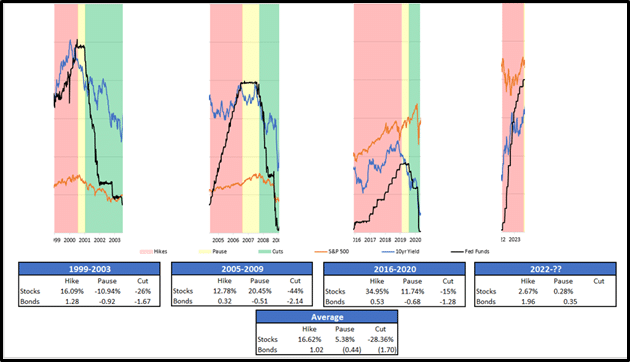

Abaixo, isolamos os três ciclos anteriores e o ciclo parcial atual para apreciar o que acontece durante os três ciclos.

Retornos Históricos e Lógica se Contrapõem

As ações costumam se sair bem quando o Fed eleva os juros, e as taxas dos títulos normalmente sobem. Isso acontece porque a economia está acima da tendência, e o banco central sobe as taxas por receio da inflação. Seu objetivo nesses períodos é frear o crescimento em direção à tendência.

A economia é movida por dívida. Assim, juros mais altos quase sempre resultam em crescimento abaixo da tendência e em recessão.

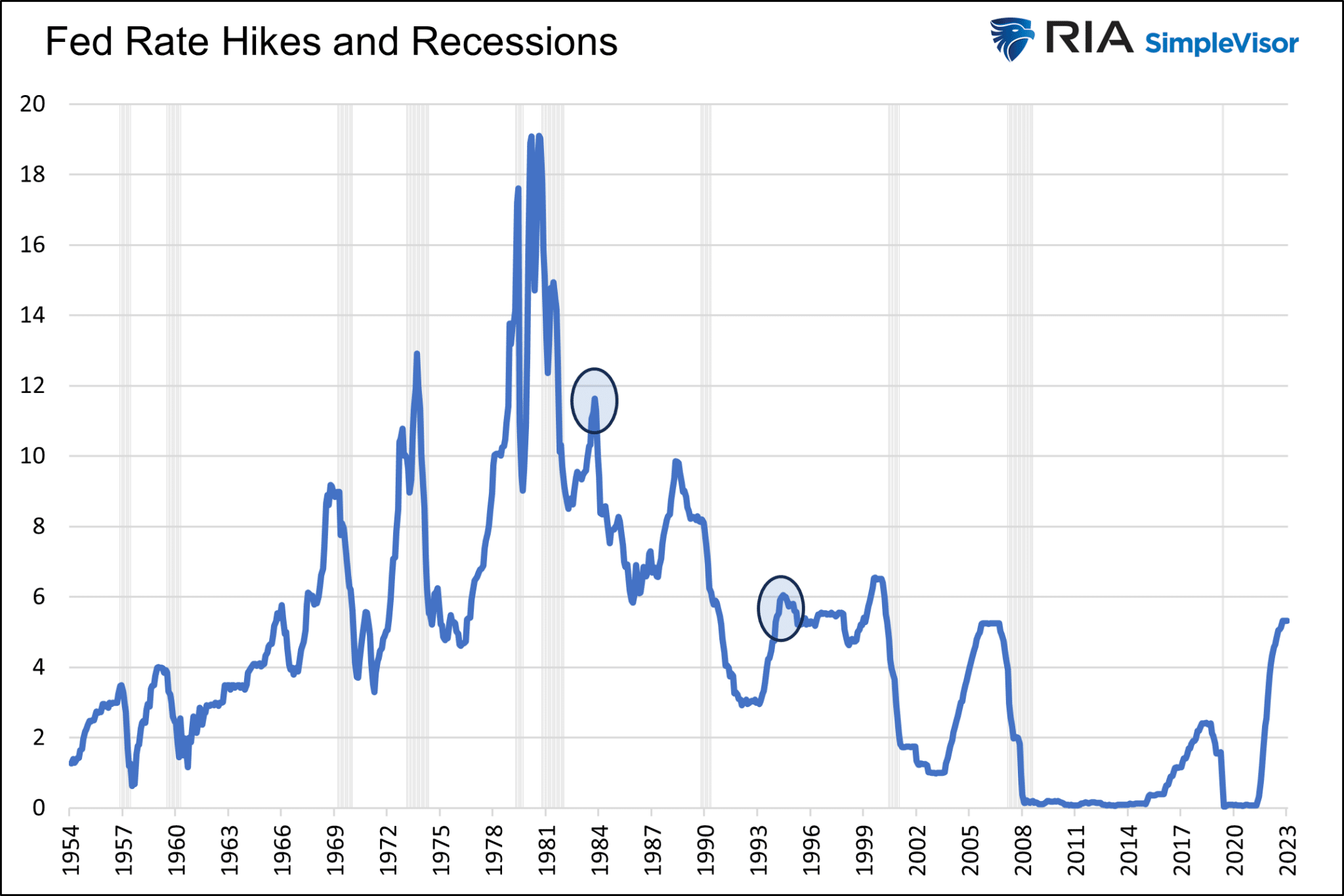

O termo "pouso suave" é frequentemente usado durante ciclos de elevação de taxa, apesar de sua raridade. O gráfico abaixo mostra que uma elevação da taxa dos Fed Funds antecedeu cada recessão desde 1950. Os círculos mostram as únicas ocasiões em que elevações do Fed não resultaram em uma recessão imediata.

O desempenho das ações é variado durante o ciclo de pausa do Fed após elevações de taxa. Como mostrado acima, as ações subiram bem antes da crise financeira e da pandemia, mas caíram antes do estouro da bolha da internet. Os rendimentos dos títulos caem durante a pausa, pois os investidores antecipam crescimento mais lento e menos inflação. Em todos os três períodos anteriores, os rendimentos caíram. Atualmente, os rendimentos subiram durante a pausa, mas agora estão tendendo a cair.

Por fim, as ações tendem a ter um desempenho ruim durante os cortes de juros, com os rendimentos dos títulos em queda. Isso não é surpreendente, pois o Fed normalmente elevou as taxas demais, e um pouso suave acabou sendo forçado.

Na parte inferior do gráfico estão os retornos médios para ações e títulos para os quatro períodos. Como mostrado, as ações são a escolha de investimento durante elevações de taxa, enquanto os rendimentos dos títulos sobem.

O período de pausa é complicado para os investidores de ações. Os investidores de títulos devem se sentir confortáveis durante tanto o período de pausa quanto o de corte de taxa. Investidores de ações devem considerar estratégias de redução de risco, já que um corte de taxa provavelmente será o próximo movimento do Fed.

Resumo

Se a história servir de guia e o Fed realmente estiver fazendo uma pausa antes de uma série de cortes de juros, os investidores devem considerar como podem alterar suas exposições entre ações e títulos.

Dentro dos mercados de ações, ações de menor beta, mais voltadas para o valor e reduções nas alocações de ações têm amenizado as perdas em ambientes anteriores de corte de taxa. Por outro lado, os rendimentos dos títulos de longo prazo podem já ter atingido o pico em torno de 5%. A queda atual da taxa pode ser apenas o começo se uma recessão estiver a caminho.

O risco para a nossa previsão é que a história nem sempre se repete. Em segundo lugar, não temos nenhuma certeza de que o Fed encerrou seu ciclo de elevação de taxas. Se o Fed elevar as taxas novamente, o cronômetro da pausa recomeça, e as ações podem se sair melhor do que os títulos.

Por fim, o Fed e o governo podem entrar em pânico como fizeram em 2020 e fornecer um estímulo massivo para os mercados de ações por meio de QE maciço e taxas de juros zero. Se isso acontecer, qualquer declínio nas ações pode ser de curta duração. Inversamente, os rendimentos dos títulos de longo prazo podem subir, pois os investidores agora percebem como uma reação fiscal e monetária massiva à fraqueza pode gerar inflação.