Bitcoin sobe e volta a testar resistências em semana de tensões nos EUA

Um artigo da Bloomberg abordou a chamada “lei das consequências imprevistas” no contexto financeiro. Segundo a matéria:

“A única lei verdadeira da história é a lei das consequências imprevistas. No começo dos anos 1920, o economista de Chicago, Frank Knight, diferenciou risco mensurável de incerteza imprevisível. Ele ignorou um terceiro domínio: a imprevisibilidade, em que o resultado não é o esperado.”

O artigo focou no aumento das taxas dos títulos, mas isso se aplica a vários eventos de mercado atuais. Como sempre, as pessoas buscam motivos para crer que “agora é diferente”. Como discutido na semana passada, esse pensamento costuma levar a resultados abaixo do esperado. Conforme o artigo:

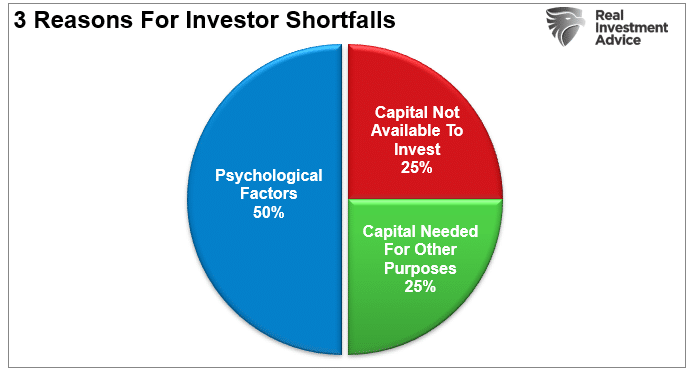

“Na história, quando a maioria dos investidores desacreditava de uma classe de ativos específica, geralmente era a hora certa de comprar. Como já falamos várias vezes, os comportamentos psicológicos explicam até 50% das razões pelas quais os investidores ficam abaixo dos mercados no longo prazo.”

Os vieses comportamentais geram decisões de investimento inadequadas. A Dalbar listou nove dos vieses irracionais de comportamento de investimento:

Os vieses comportamentais geram decisões de investimento inadequadas. A Dalbar listou nove dos vieses irracionais de comportamento de investimento:

-

Aversão à perda - O temor da perda leva à saída de capital no pior momento possível, também chamado de “venda por pânico”.

-

Foco estreito - Decidir sobre uma parte da carteira sem considerar os efeitos no todo.

-

Ancoragem - Ficar preso ao que ocorreu antes e não se adaptar a um mercado em mudança.

-

Contabilidade mental - Separar o desempenho de investimentos mentalmente para justificar o sucesso e o fracasso.

-

Falta de diversificação - Achar que uma carteira está diversificada quando na verdade tem ativos altamente correlacionados.

-

Manada - Seguir o que todos os outros fazem, o que leva a “comprar caro/vender barato”.

-

Arrependimento - Não tomar uma ação necessária por causa do arrependimento de um erro anterior.

-

Resposta à mídia - A mídia tende a ser otimista para vender produtos de anunciantes e atrair audiência.

-

Otimismo - Suposições excessivamente otimistas levam a reversões dramáticas quando confrontadas com a realidade.

Os maiores problemas para o investidor comum são o “efeito manada” e a “aversão à perda”.

Esses dois comportamentos tendem a se reforçar mutuamente, piorando os erros ao longo do tempo. À medida que os mercados sobem, as pessoas acreditam que a tendência de alta atual vai durar para sempre. Quanto mais tempo a tendência de alta persiste, mais enraizada fica essa crença, até que o último dos “resistentes” finalmente “compra” quando os mercados financeiros entram em um “estado eufórico”.

À medida que os mercados caem, há uma percepção lenta de que “essa queda” é mais do que uma oportunidade de “comprar na baixa”. À medida que as perdas se acumulam, a ansiedade com as perdas aumenta até que as pessoas busquem “evitar mais perdas” vendendo.

Não surpreendentemente, as consequências dos vieses emocionais são mais negativas nos picos e vales do mercado.

Valuations altos, juros e baixa volatilidade

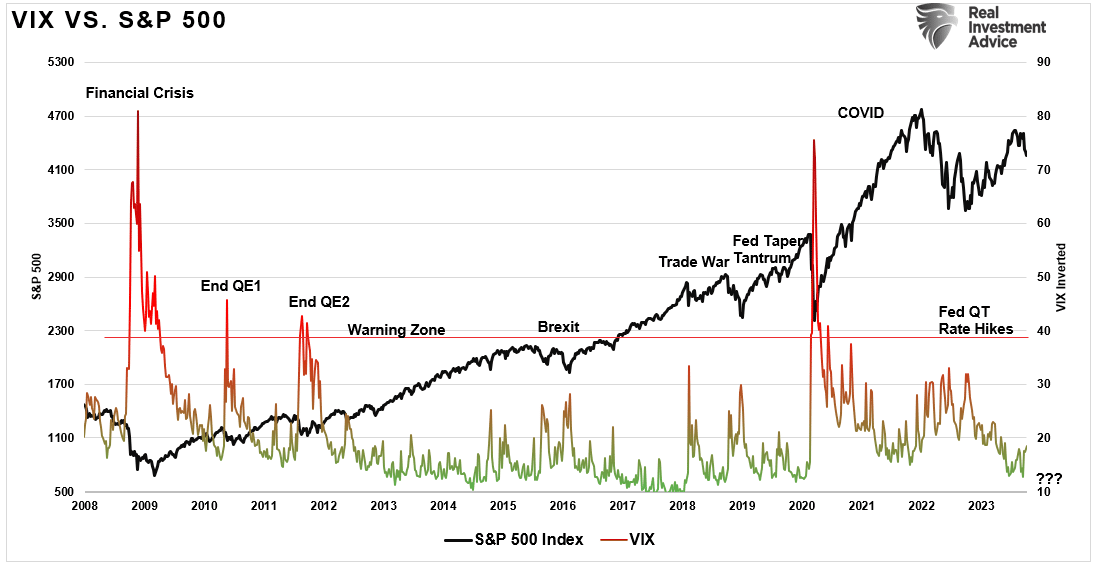

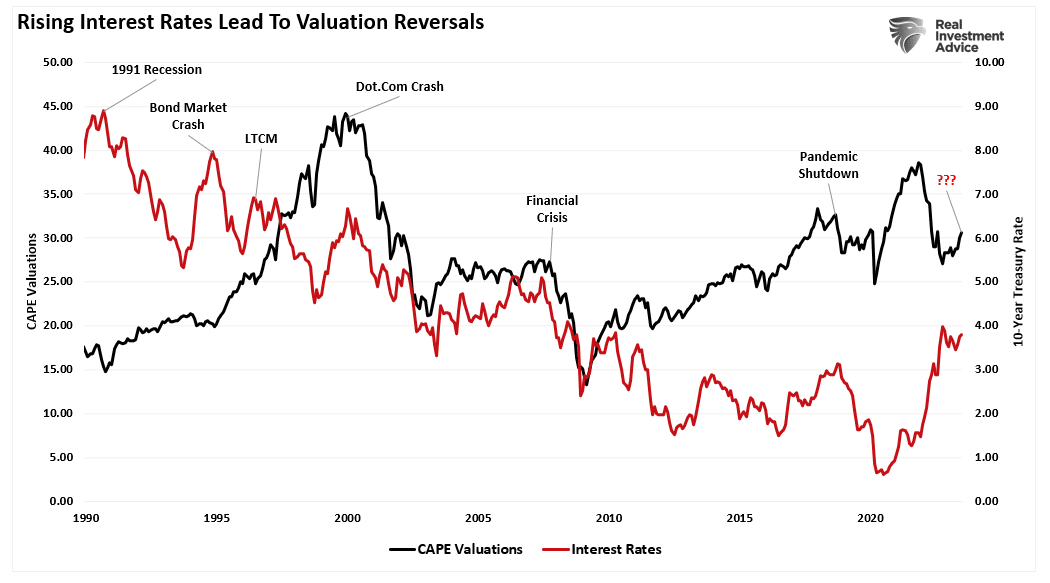

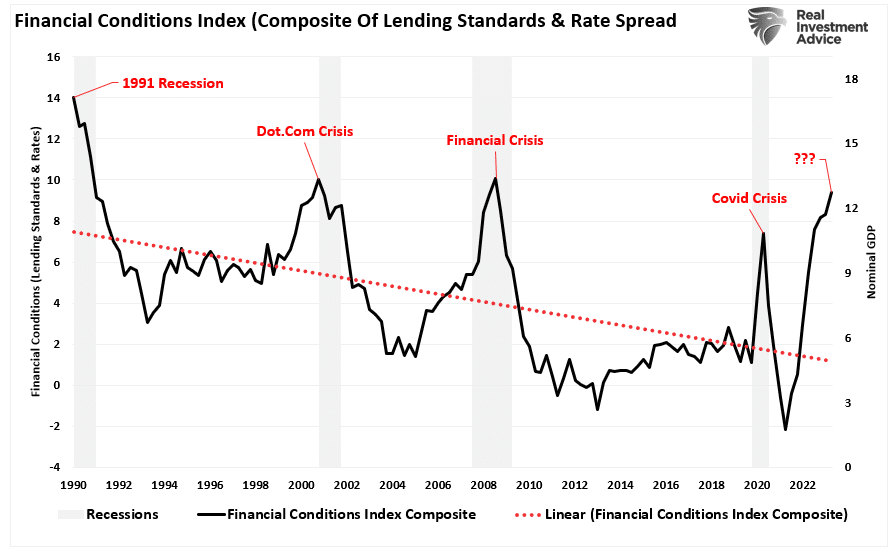

Em 2023, a bola da vez era o aumento das taxas de juros. Custos do crédito mais altos prejudicam o crescimento econômico, que por sua vez reduz os resultados corporativos. Curiosamente, os investidores estão optando por acreditar que desta vez é diferente. Isso fica evidente pelo aumento dos preços dos ativos e pela volatilidade suprimida.

Mesmo com o aumento dos juros, que prejudica os lucros das empresas, os investidores estão pagando mais caro por elas, ignorando a desaceleração da economia. Historicamente, isso não costuma dar certo. Mas, no curto prazo, os investidores se acomodam e acham que desta vez será diferente.

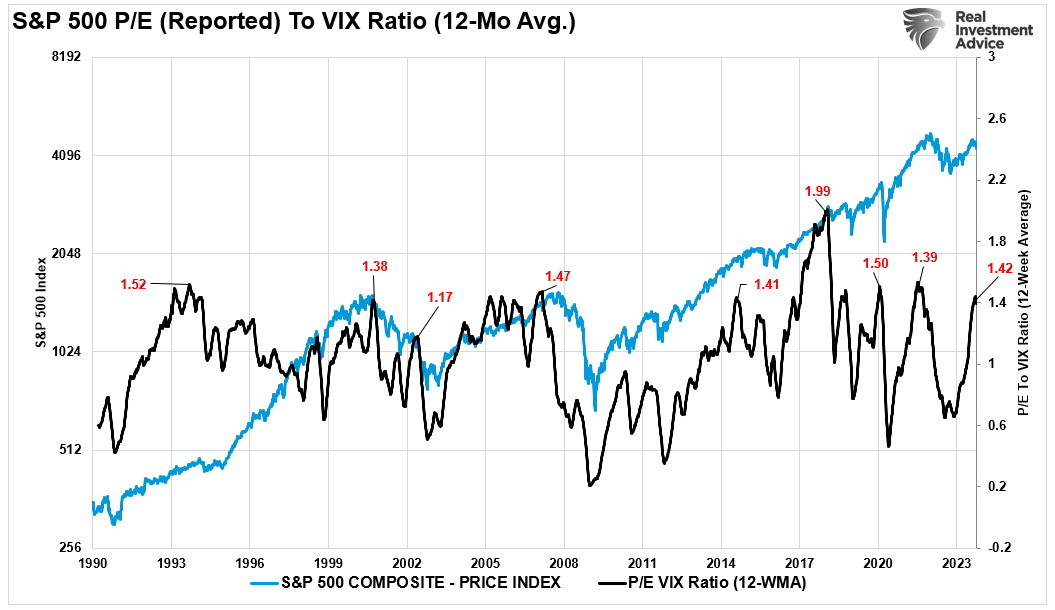

Na semana passada, eu publiquei no Twitter um gráfico que mostra a relação entre o Preço/Lucro (P/E) e o Índice de Volatilidade (VIX). O gráfico indica que, quando essa relação está alta, geralmente há quedas fortes ou mercados de baixa.

Como era de se esperar, eu recebi este comentário:

![[Tuíte:] 1994 e 2014 parecem ter sido diferentes, com o VIX a 1,53 e 1,99, respectivamente, seguido da alta do SP500. Não está clara a confiabilidade desse indicador. [Tuíte:] 1994 e 2014 parecem ter sido diferentes, com o VIX a 1,53 e 1,99, respectivamente, seguido da alta do SP500. Não está clara a confiabilidade desse indicador.](https://d1-invdn-com.investing.com/content/pica2bfcf71d40aee3ae0e18ffd3e08127f.png)

Thomas parece ter esquecido o tombo de 20% no fim de 2018. Mas dizer que o indicador não é confiável com base em dois casos históricos é pura ilusão de que desta vez será diferente.

Mais cedo ou mais tarde, os investidores vão perceber as consequências de comprar ativos caros e subestimar o risco em um cenário de juros altos.

Como sempre, "timing é tudo".

A Ilusão da Esperança

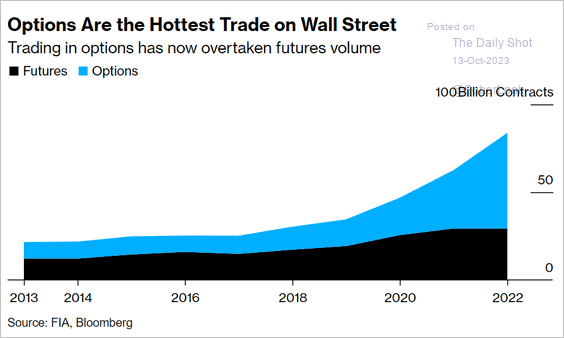

Vivemos um momento emocionante. De um lado, muitos investidores apostam na alta contínua das ações. Isso fica claro no aumento da negociação de opções nos últimos anos. Opções e futuros são ativos muito arriscados, pois têm prazo de validade.

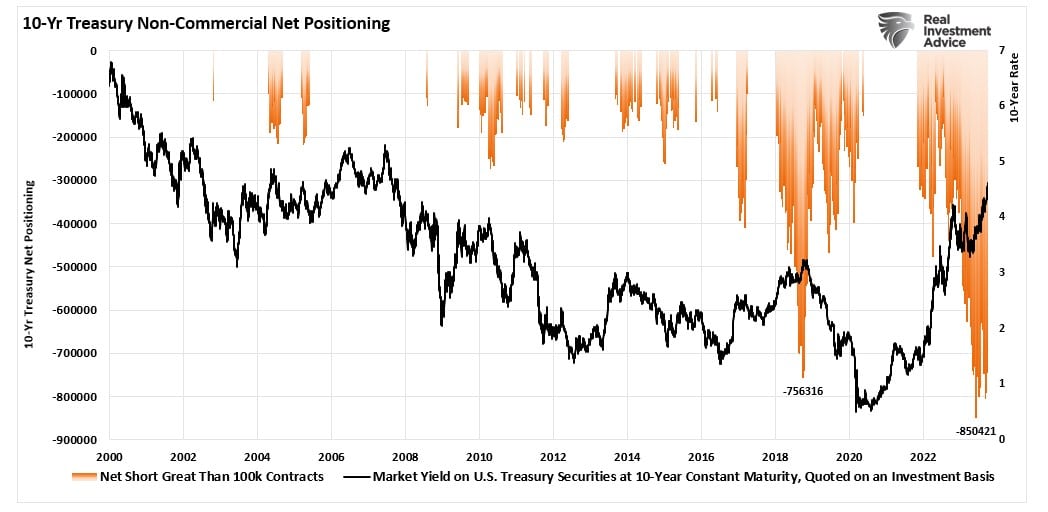

De outro lado, há um grande grupo "bear" (pessimista) que espera uma queda persistente dos títulos.

Embora cada um tenha sua aposta, é difícil que os dois estejam certos. Juros altos e política monetária restritiva atrapalham o crescimento econômico. Por isso, e não por acaso, essas medidas costumam anteceder crises econômicas e financeiras.

No entanto, para quem acredita em um cenário de "desta vez será diferente", é preciso confiar que o governo ou o Federal Reserve podem controlar os resultados e evitar crises financeiras, mercados de baixa ou recessões. No artigo “The Unanticipated Consequences of Purposive Social Action” (American Sociological Review, 1936)”, Robert K. Merton sugeriu cinco possíveis razões pelas quais os planos bem feitos de políticos e planejadores frequentemente falham:

Conhecimento parcial - "a contradição de que, embora a experiência passada seja o único guia para nossas expectativas sob a suposição de que certos atos passados, presentes e futuros são suficientemente parecidos para serem agrupados na mesma categoria, essas experiências são, na verdade, diferentes."

-

Erro - "a tendência excessiva em assumir que ações que no passado levaram ao resultado desejado continuarão a fazê-lo."

-

A "urgência do interesse" é o "caso em que a preocupação principal do ator com as consequências imediatas previstas exclui a consideração de outras consequências do mesmo ato."

-

"Valores fundamentais" são os "casos em que não há consideração de outras consequências devido à necessidade sentida de uma ação específica, prescrita por valores essenciais." O exemplo que Merton dá é a ética protestante de Max Weber e o espírito do capitalismo, em que a poupança teve a consequência não prevista de acumular capital e, por fim, enfraquecer o ascetismo calvinista.

-

Profecia autorrealizável, em que “as projeções públicas sobre tendências sociais futuras muitas vezes não se confirmam exatamente porque a projeção se tornou um novo fator na situação real… [então] a condição de ‘ceteris paribus’ implicitamente assumida em todas as projeções não é válida.” - Bloomberg

No curto prazo, pode até parecer diferente, mas as políticas monetárias sempre trazem efeitos colaterais no longo prazo.

Não há nada de novo desta vez.