Reforma Administrativa limitará supersalários; leia principais pontos

Os investidores do ouro parecem desafiar quem contesta a capacidade do metal amarelo de atuar como proteção contra a inconveniente inflação esperada nos EUA neste ano.

Depois que a nota referencial de 10 anos do Tesouro americano atingiu 1,8%, máxima de mais de dois anos, nas últimas 48 horas e não se distanciou desse patamar, o ouro voltou a superar a resistência de US$1800 por onça-troy. A resiliência do metal amarelo surpreendeu até mesmo observadores veteranos.

Quem acompanha a correlação entre o ouro e o rendimento dos títulos americanos há bastante tempo sabe como uma disparada nas taxas reais pode ser tóxica para os preços do metal precioso.

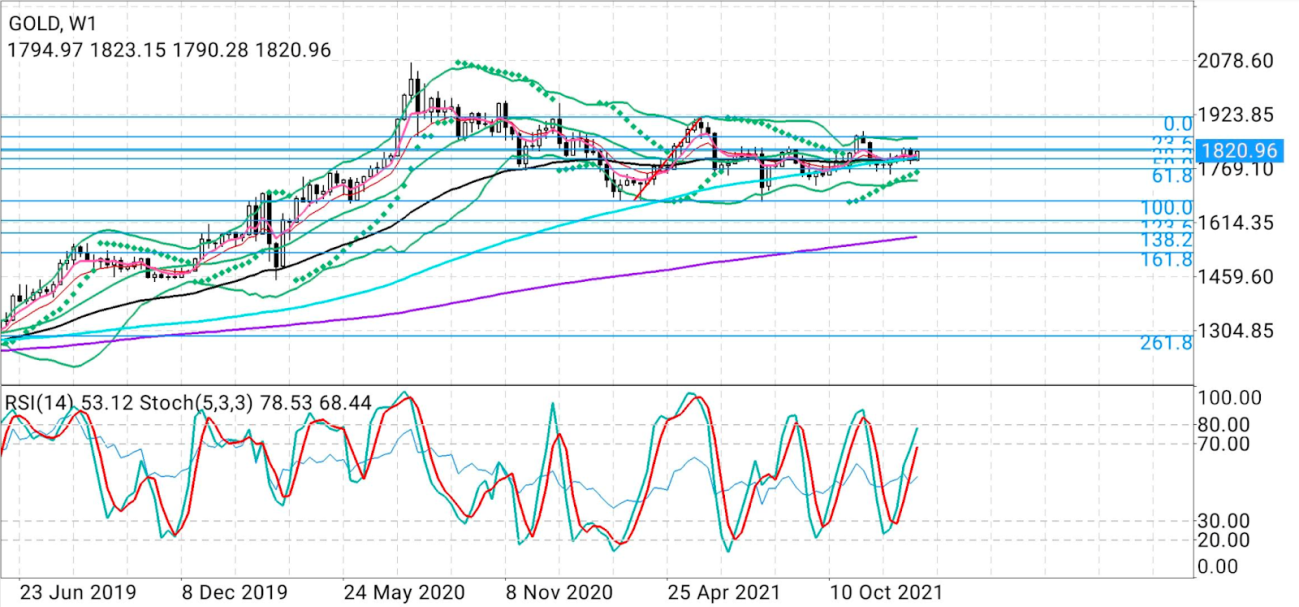

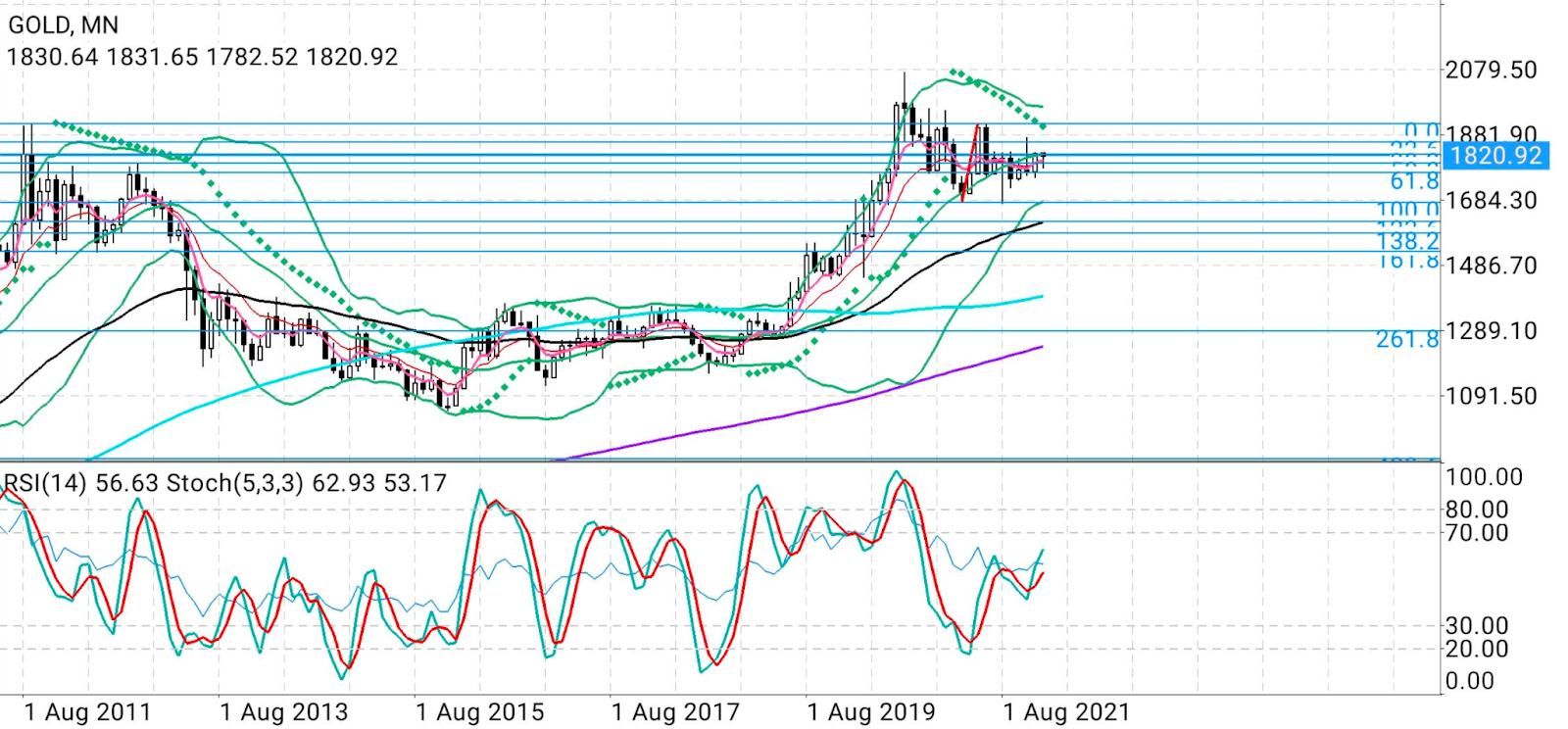

Gráficos: cortesia de skcharting.com

A terça-feira pode ser considerada como um dia excepcional para ambos, depois que o presidente do Federal Reserve, Jerome Powell, conseguiu acalmar os mercados internacionais, reafirmando que haverá três altas de juros em 2022, sem fornecer qualquer prazo ou frequência. Powell repetiu a “expectativa média de três altas” citada pelo Fed em dezembro, número que sempre pode mudar.

As ações em Wall Street tiveram seu primeiro dia geral positivo em mais de uma semana após a campanha de apaziguamento de Powell, com os rendimentos (yields) dos títulos americanos e o dólar caindo, o que permitiu que o ouro subisse 1% no dia.

Apesar do desempenho de terça-feira, as ações no ouro desde o início do ano têm sido impressionantes, enquanto tenta se firmar no patamar de US$1800.

No momento em que escrevo, o contrato mais ativo do ouro na Comex de Nova York, para fevereiro, subia 1,7% na semana, recuperando, ponto a ponto, o que havia perdido em toda a semana passada (que, aliás, marcou sua maior derrapada semanal desde novembro).

Embora seja praticamente impossível dizer, nesta conjuntura, se o movimento terá continuidade, duas coisas parecem claras:

- Os investidores do ouro estão determinados a lucrar com a disparada da inflação prevista para este ano nos EUA.

- A condição do ouro como proteção contra a inflação está sendo reforçada antes dos dados do índice de preços ao consumidor (IPC) de dezembro, com divulgação prevista para hoje, 12 de janeiro. O IPC de hoje basicamente dá início ao calendário de observação da inflação neste ano nos EUA.

Há grandes expectativas de que os dados mostrem outra disparada no mês passado, após o salto de 6,8% no ano até novembro, que já representou o crescimento mais acelerado dos juros em 40 anos. Economistas rastreados pelo Investing.com preveem um crescimento de 7,1% ano a ano no IPC de dezembro.

O ouro sempre foi considerado como um “hedge” inflacionário. Mas falhou em fazer jus a essa condição várias vezes no ano passado, diante da disparada dos rendimentos dos títulos americanos e do Índice Dólar em vista da expectativa de altas de juros.

“Como as expectativas de aumento de juros pelo Fed em março já estão precificadas em grande medida, há espaço para que o ouro registre demanda adicional, na esteira de qualquer correção baixista nas próximas sessões”, afirmou o estrategista de metais preciosos Anil Panchal, em uma postagem no portal FXStreet.

“Isso significa que o dólar pode perder o suporte perto de 95,50 nos próximos dias. Com isso, a moeda americana pode voltar a cair e testar o nível de 95, abrindo espaço para que o ouro teste a máxima de US$1850.”

“As previsões para o ouro no ano estão em todas as partes, com a maioria dos economistas e analistas esperando preços mais fracos, na medida em que os juros maiores e as novas máximas nas ações podem prejudicar a demanda do metal precioso", declarou Ed Moya, analista da plataforma online OANDA.

Ele observou, com certo sarcasmo, que "quanto mais tempo o ouro permanecer acima de US$1800, mais irritados ficarão os vendidos”.

Concordando com o consenso da maioria, Moya disse que não havia uma razão clara para que o ouro se destacasse neste ano. Mas ele também disse que era pouco provável que a extremidade posterior da curva de juros dos treasuries subisse significativamente, assim que o Fed realizasse as primeiras elevações de juros nos EUA. Isso pode favorecer o ouro, ressaltou Moya, que explicou ainda:

“Embora a economia americana transpareça força neste ano, possivelmente registrando um PIB acima de 4%, no ano que vem podemos ver um rápido retorno para um crescimento perto de 2%, tornando-a vulnerável a uma grande variedade de riscos.”

“À medida que o Fed aperta as condições, veremos o crescimento dos riscos de inversão da curva”.

A Fitch Ratings, em uma previsão divulgada na terça-feira, previu que o Fed irá elevar os juros duas vezes neste ano e mais quatro vezes no ano que vem.

Notícias de altas de juros sempre são ruins para o ouro, que fechou 2021 com queda de 3,6% em sua primeira desvalorização anual em três anos e o declínio mais acentuado desde 2015.

Mas analistas como Panchal, do FXStreet, e Moya, da OANDA, acreditam que se a temática da inflação nos EUA continuar forte em 2022, pode ser que o ouro repita as máximas recordes de 2020 acima de US$2100, pico que, aliás, ocorreu na esteira de preocupações com as pressões de preço, quando o governo americano começou a gastar trilhões de dólares para conter a pandemia.

A economia recuou 3,5% em 2020, devido aos bloqueios e outros desarranjos causados pela pandemia de Covid-19. O Fed projetou um crescimento de 5,5% em 2021 e 4% em 2022. O problema do banco central, no entanto, é a inflação, que está rondando as máximas de quatro décadas, enquanto os preços de praticamente tudo dispararam desde as mínimas da pandemia, devido às exigências de salários mais altos e distúrbios ocorridos nas cadeias de fornecimento.

É provável que os EUA tenham mais elevações de juros com o tempo, se a inflação continuar superando as previsões, disse Powell em audiência no Senado na terça-feira. Ele disse ainda:

“A economia não precisa mais de uma política extremamente acomodatícia”.

Mesmo assim, “devemos ser humildes e ágeis” com os aumentos de juros, disse ele, citando o ritmo inconsistente de criação de vagas como uma preocupação, apesar de o mercado de trabalho ter alcançado a meta de "pleno emprego" do Fed, considerando a taxa de desemprego registrada até dezembro, de 3,9%.

Voltando para as perspectivas de rali no ouro: mesmo desconsiderando uma disparada nos yields, parece haver outro problema: o muro de contenção erguido contra o metal amarelo na região de US$1830.

Em sua missão de proteção contra a inflação, o ouro falhou várias vezes em superar a resistência de US$1830 nos últimos meses, observou Sunil Kumar Dixit, estrategista técnico chefe do skcharting.com. Ele observou que o ouro sofreu ataques coordenados dos ursos quando testou US$1831, despencando para US$1782, antes de reencontrar compradores que o fizeram superar novamente US$1820 no fechamento de terça-feira.

Em sua jornada de alta, o ouro tem como alvo inicial US$1825, nível que marcou a retração de 38,2% de Fibonacci medida desde a mínima de US$1678 de março de 2021 até a máxima de US$1916 de maio de 2021, disse Dixit.

Além disso, temos a zona de resistência a US$1830-1835.

“O ouro precisa superar essa região para manter seu viés de alta, com alvos da próxima pernada de alta no nível de 23,6% de Fibonacci a US$1835”, afirmou Dixit.

Ele disse ainda que os dados do IPC podem gerar volatilidade e lateralização no ouro, fazendo seus preços testarem áreas de suporte representadas pela média móvel exponencial de 5 dias de US$1811, a metade da banda de Bollinger de US$1807 e a importantíssima zona de confluência entre a média móvel simples de 200 dias e exponencial de 50 dias em US$1802.

“A positividade do estocástico nos gráficos diário, semanal e mensal com leituras de 72/52, 77/68, e 62/53, respectivamente, e as leituras do IFR entre 52 a 56 respaldam a tese de alta do ouro até US$1860”, concluiu Dixit.

Aviso de isenção: Barani Krishnan utiliza diversas visões além da sua para dar diversidade às suas análises de mercado. A bem da neutralidade, ele por vezes apresenta visões e variáveis de mercado contrárias. O analista não possui posições nos ativos e commodities sobre os quais escreve.