DE NOVO: já são TRÊS ações escolhidas por nossa IA que subiram +45% SÓ ESTE MÊS

O Fomc (Comitê do Mercado Aberto do Fed) anunciou que deve começar a reduzir as compras de ativos financeiros (títulos públicos e privados) em novembro. E que esse processo, apelidado de tapering, terminará em meados de 2022. Mas avisou também que a redução das compras de títulos não se confunde com alta dos juros básicos, nem como redução do balanço do Fed. Os 3 temas, correlatos, são analiticamente diferentes.

Os 3 se referem às condições de liquidez ou às condições financeiras gerais, por seus impactos sobre o conjunto de preços de ativos reais e financeiros. Houve quem minimizasse o efeito do anúncio de Jerome Powell sobre o caminho para uma política monetária menos acomodativa.

Por outro lado, os “dots”, isto é, os gráficos que mostram as estimativas para as principais variáveis econômicas (juros, inflação, desemprego, PIB), passaram a revelar, claramente, altas da FFR em 2022 e 2023. A combinação dos 3 temas vai ser o desafio do Fomc – e do mercado – nos próximos meses.

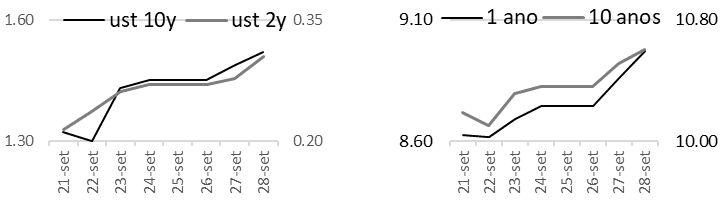

O resultado dessas notícias, junto à inevitável especulação sobre o risco à elevação do teto de endividamento do governo dos EUA, em momento não tão favorável a Biden, e a percepção de risco novo em relação à China, levou a forte alta dos yields das Treasuries, com efeitos fortes sobre o ambiente financeiro global.

Os gráficos mostram a forte mudança: à esquerda, as Treasuries, à direita os papéis brasileiros.

Já o Copom elevou a Selic em 100 pontos como combinado e anunciou mais 100 pontos em cada uma das duas reuniões ainda em 2021, e mais alguns pontos em 2022, de modo a levar a taxa básica para 8,50%, pelo menos. O movimento busca levar os juros a terreno “significativamente contracionista” para fazer a inflação convergir para a meta no próximo ano.

Considerando-se os juros reais ex ante atualmente pouco acima de 3,0%, taxa vista como a taxa neutra, o sinal é de altas de 100 pontos que adentrem 2022, deslocando, portanto, a busca do centro da meta para 2023, e sinalizando que devemos nos acostumar a algo perto do teto (5,0%) em 2022.

O BCB antecipou, em relação aos movimentos anteriores relativos ao tema, a rolagem de swaps cambiais que vencem por ocasião do esperado desmonte de operações cambiais no fim do ano, em resposta à mudança na tributação de investimentos no exterior. Isso já ocorreu anteriormente, sem maiores dificuldades.

O fato foi anunciado com antecedência por Campos Neto, o que não impediu que dúvidas se instalassem pela coincidência da decisão com a alta do dólar e o IPCA-15 muito feio, na carona da esclarecedora entrevista de Powell.

Nosso cenário inclui o dólar a R$ 5,50 no fim do ano, já faz tempo. Talvez seja a hora de revisar.