Brasil rejeita alegações dos EUA e diz não reconhecer legitimidade do USTR para investigar práticas comerciais do país

- O dólar segue próximo do nível 98, sustentado por riscos geopolíticos e pela postura prudente do Fed.

- Mercados monitoram projeções do banco central, preços da energia e sinais políticos da cúpula do G7 para definir o próximo movimento da moeda.

- Indicadores técnicos continuam apontando fraqueza; uma quebra abaixo de 97,65 pode intensificar a tendência de baixa.

- Quer investir melhor em qualquer cenário? Use ferramentas treinadas de IA do InvestingPro para descobrir as melhores oportunidades. Clique aqui!

O dólar começou a semana pressionado, tentando se manter próximo do nível 98 desde a semana passada. Houve alguma demanda compradora abaixo desse patamar, mas sem intensidade consistente. A escalada de tensões geopolíticas e o avanço repentino dos preços do petróleo elevaram a busca por ativos de proteção, além de reacender preocupações com choques de oferta.

O foco principal recai sobre os ataques crescentes à infraestrutura energética em meio ao conflito entre Israel e Irã, que ameaça afetar não apenas o Oriente Médio, mas também a demanda global pela moeda norte-americana.

A ameaça do Irã de bloquear o Estreito de Hormuz coloca em risco cerca de um terço do comércio mundial de petróleo, o que poderia reacender a inflação e gerar desconforto nos mercados.

Diante dessa possibilidade, aumentam os questionamentos sobre o espaço para o Federal Reserve reduzir os juros no curto prazo. A alta dos preços da energia tende a dificultar o cumprimento da meta de estabilidade de preços do banco central, o que pode adiar qualquer decisão de afrouxamento monetário.

Estratégia do Fed sob escrutínio

O mercado espera manutenção da taxa de juros na reunião desta quarta-feira. No entanto, a atenção estará concentrada nas projeções econômicas atualizadas e na linguagem do comunicado. A questão central é se o Fed dará algum indício de corte ainda este ano.

A fraqueza recente dos dados de emprego e atividade econômica nos EUA levou parte do mercado a projetar uma possível redução dos juros em setembro ou dezembro. Contudo, as tensões geopolíticas e o encarecimento da energia reduziram a probabilidade de um corte já em julho.

Relatórios desta semana sobre atividade industrial, vendas no varejo e pedidos de seguro-desemprego serão acompanhados de perto e podem influenciar o tom do Fed. Caso os dados venham acima das expectativas, o dólar pode ganhar algum fôlego adicional.

Perspectiva estrutural segue frágil

Apesar de encontrar algum suporte pontual nas incertezas globais e na postura prudente do Fed, o cenário estrutural para o dólar permanece vulnerável. A moeda norte-americana acumula queda superior a 10% em relação ao pico de 110 observado no início do ano, com perdas mais acentuadas frente ao euro e moedas de países exportadores de commodities.

O euro se fortaleceu, sustentado pela postura mais conservadora do Banco Central Europeu em relação à redução de juros. Ao mesmo tempo, moedas como a coroa norueguesa se beneficiaram da alta nos preços da energia.

No plano doméstico, as políticas fiscais expansionistas do presidente Donald Trump, combinadas com cortes de impostos e a perspectiva de novas tarifas, elevam os riscos estruturais para a economia dos EUA. Esse cenário pode ampliar o déficit externo e colocar em dúvida o papel do dólar como moeda de reserva global.

Em síntese, embora o dólar encontre algum apoio no curto prazo, o contexto mais amplo continua desafiador. A moeda opera próxima a um nível técnico crítico em torno de 98. Se conseguir sustentar-se acima dessa marca, uma recuperação pontual pode ocorrer. Ainda assim, o viés de médio a longo prazo segue negativo, influenciado por desequilíbrios comerciais e expectativas de flexibilização monetária.

Investidores devem acompanhar não apenas a decisão do Fed, mas também os movimentos nos preços da energia e os desdobramentos geopolíticos durante a cúpula do G7. Em um ambiente de apetite global por risco ainda debilitado, o rumo do dólar dependerá tanto da política dos EUA quanto de fatores externos.

Análise técnica do dólar

O dólar americano segue pressionado, tentando manter-se acima de um nível técnico relevante, enquanto sua tendência de baixa iniciada no início do ano persiste. Com o último movimento de alta, o índice chegou ao nível de expansão de Fibonacci em 1,272, situado em 97,65.

Essa região pode atuar como um ponto de inflexão. Caso o dólar feche abaixo de 97,65 em bases diárias, a queda pode se aprofundar em direção aos níveis de 96,25 e posteriormente 94,25.

Por outro lado, se houver sustentação em 97,65, a resistência em 99,65 pode ganhar importância para um eventual repique. Um avanço além dessa marca sinalizaria aumento na demanda pela moeda, com potencial de levar o índice para a faixa entre 100 e 102. Apesar disso, os indicadores técnicos atuais ainda apontam para fragilidade, e enquanto o índice permanecer abaixo de 99, o risco de novas quedas continua presente.

***

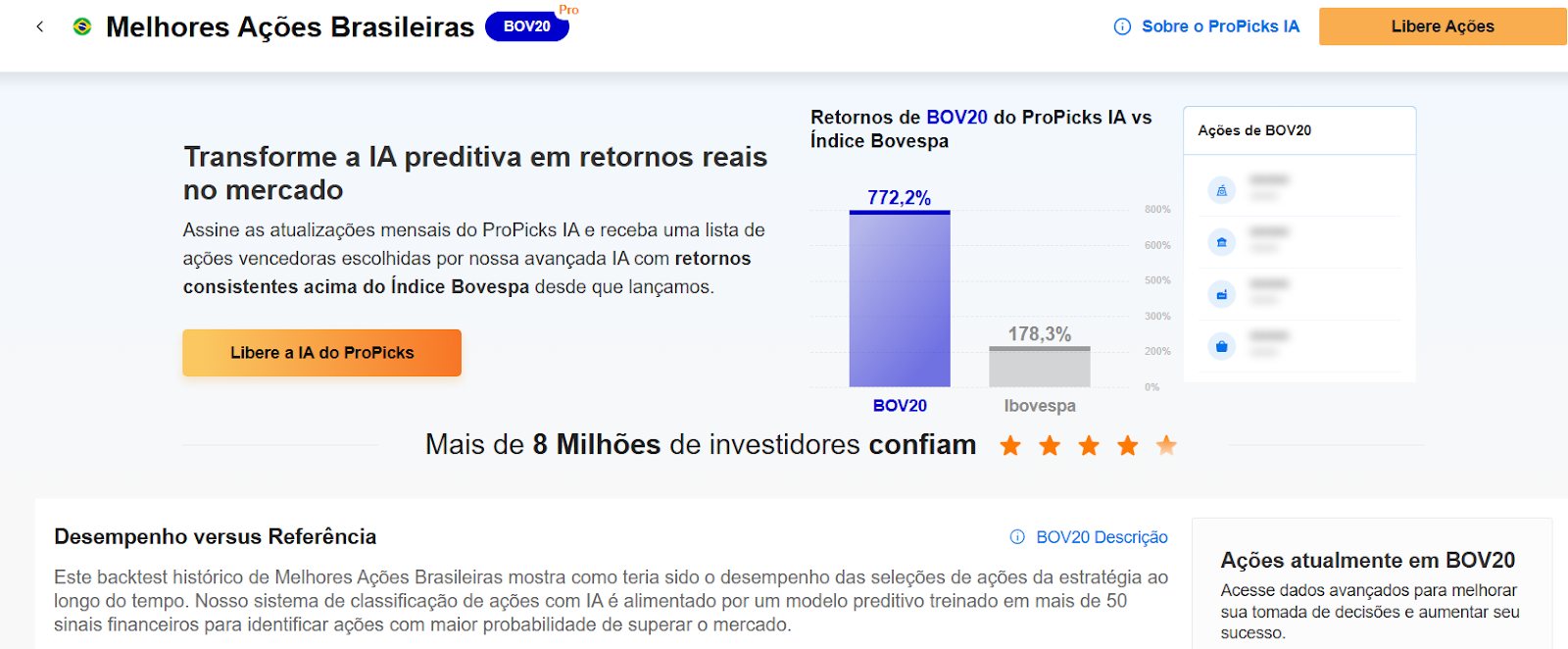

PARE DE INVESTIR NO ESCURO! No InvestingPro, você tem acesso a ferramentas treinadas de IA em 25 anos de métricas financeiras para escolher as melhores ações e ainda tem acesso a:

- Preço-justo: saiba se uma ação está cara ou barata com base em seus fundamentos.

- ProTips: dicas rápidas e diretas para descomplicar informações financeiras.

- ProPicks: estratégias que usam IA para selecionar ações explosivas.

- WarrenAI: consultor pessoal de IA treinado com dados do Investing.com para tirar suas dúvidas sobre investimentos.

- Filtro avançado: encontre as melhores ações com base em centenas de métricas.

- Ideias: descubra como os maiores gestores do mundo estão posicionados e copie suas estratégias.

- Dados de nível institucional: monte suas próprias estratégias com ações de todo o mundo.

- ProNews: acesse notícias com insights dos melhores analistas de Wall Street.

- Navegação turbo: as páginas do Investing.com carregam mais rápido, sem anúncios.

AVISO: Este conteúdo tem caráter exclusivamente informativo. Não constitui oferta, recomendação ou solicitação para compra de ativos. Lembramos que todos os investimentos envolvem riscos relevantes e devem ser avaliados sob múltiplas perspectivas. O InvestingPro não oferece consultoria de investimentos. As decisões e riscos assumidos são de inteira responsabilidade do investidor.