Calendário Econômico: Livro Bege do Fed, guerra comercial, dado de atividade no BR

- As ações de valor continuam vencendo com conforto as ações de crescimento em 2022.

- O índice de blue-chips Dow pode registrar sua melhor performance mensal desde 1976.

- Considero que o Dow continuará em alta em relação ao Nasdaq Composite, que tem forte peso de tecnologia, até o fim do ano.

Que mês tivemos para o mercado acionário americano! Em meio a um índice dólar bastante elevado e de taxas de juros perto das máximas do ciclo, as ações dos EUA registraram uma impressionante recuperação na última quinzena do mês. Mesmo com uma temporada de balanços instável, tanto o Dow Jones Industrial quanto o NASDAQ Composite saltaram na semana passada.

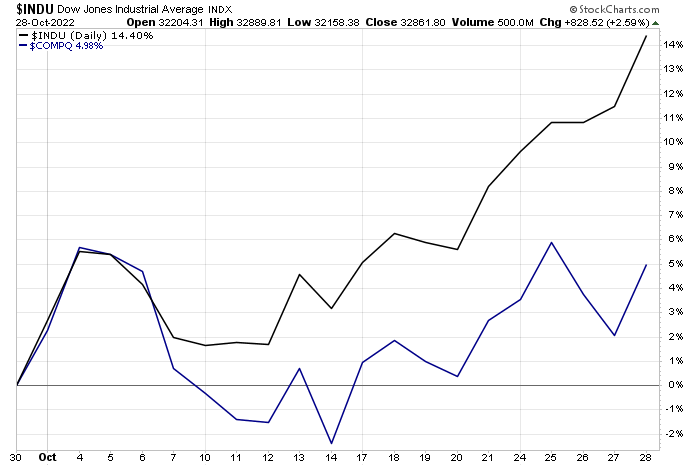

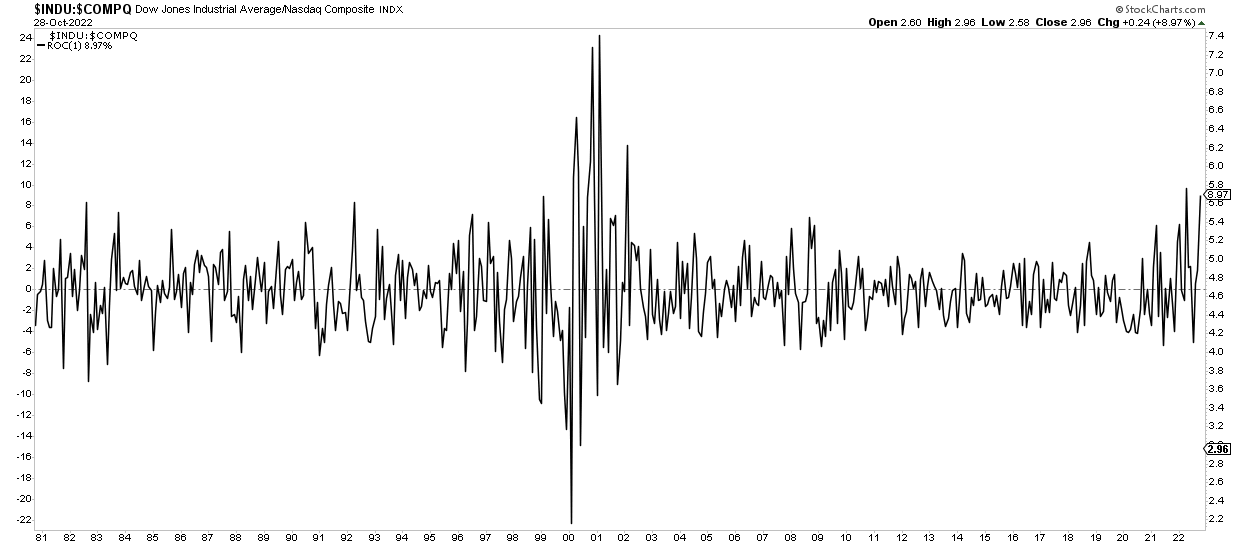

Até a última sexta-feira, o Dow acumulou uma forte alta mensal de 14,4%, seu melhor desempenho desde 1976 para o período, enquanto o Nasdaq conseguiu avançar apenas 5%. Essa diferença de quase dez pontos percentuais no mês está entre as maiores já vistas nas últimas quatro décadas, sem contar o crash das empresas “ponto com” em 2000.

Desempenhos para o mês de outubro na última semana: Dow > NASDAQ

Fonte: Stockcharts.com

Retornos mensais relativos nos últimos 40 anos: Dow vs. NASDAQ

Fonte: Stockcharts.com

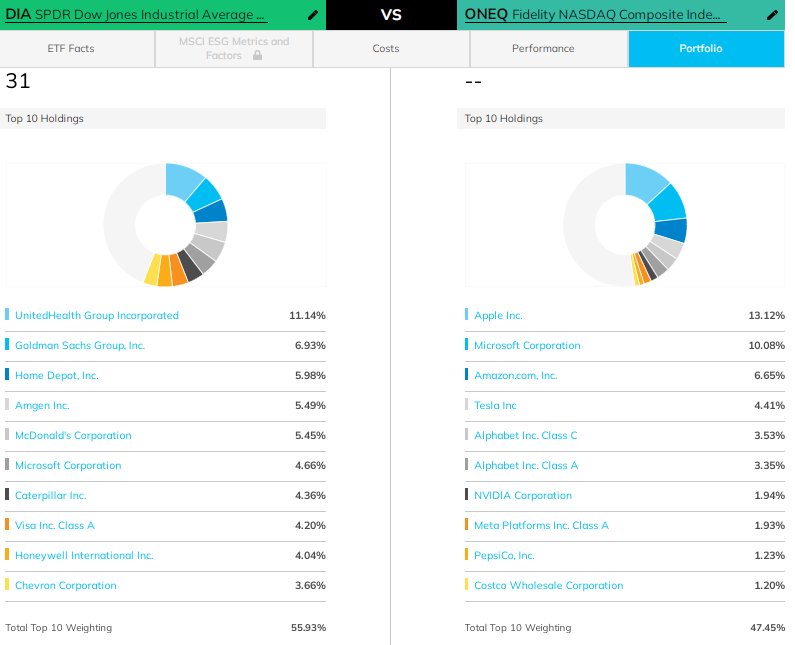

O que está motivando essa diferença? A resposta está na exposição setorial. A ponderação do Dow faz com que o setor de saúde tenha uma participação de 22% no índice. O setor de Tecnologia da Informação representa apenas 19% do índice de blue-chips americanas.

Já o Nasdaq Composite tem um forte peso de tecnologia, que representa 43% do índice, enquanto as ações de saúde têm uma participação menor de 9%. É interessante notar é que o único grande ETF que rastreia o desempenho do Nasdaq Composite é o Fidelity Nasdaq Composite Index (NASDAQ:ONEQ), ao passo que diversos outros fundos seguem o Nasdaq 100 e o DJIA.

De acordo com o site ETF.com, o UnitedHealth Group (NYSE:UNH) tem um peso de 11% no DJIA. A Apple Inc (NASDAQ:AAPL), por outro lado, é responsável por 13% do Nasdaq e apenas 3% do Dow.

Comparação entre DIA e ONEQ : Grandes diferenças setoriais explicam retornos distintos no acumulado do ano

Fonte: ETF.com

Investidores ativos devem estar se perguntando qual é a melhor estratégia daqui para frente. Como ocorre em muitas decisões de investimento, o mais importante é determinar uma boa composição de ações de valor ou de crescimento, de acordo com os setores que você acredita que terão melhor desempenho. Em geral, a expectativa é que o Dow continue superando o desempenho do Nasdaq, se as ações de valor e pagadoras de dividendos mantiverem seu alfa.

Como analista técnico, acredito que o mais provável é que haja uma continuidade da tendência até o fim do ano. Considere que a venda de ativos com perdas fiscais às vezes faz com que os perdedores do ano continuem registrando baixo desempenho nas últimas semanas do ano. Além disso, o momentum, em geral, indica que o que vem funcionando deve continuar funcionando no curto prazo.

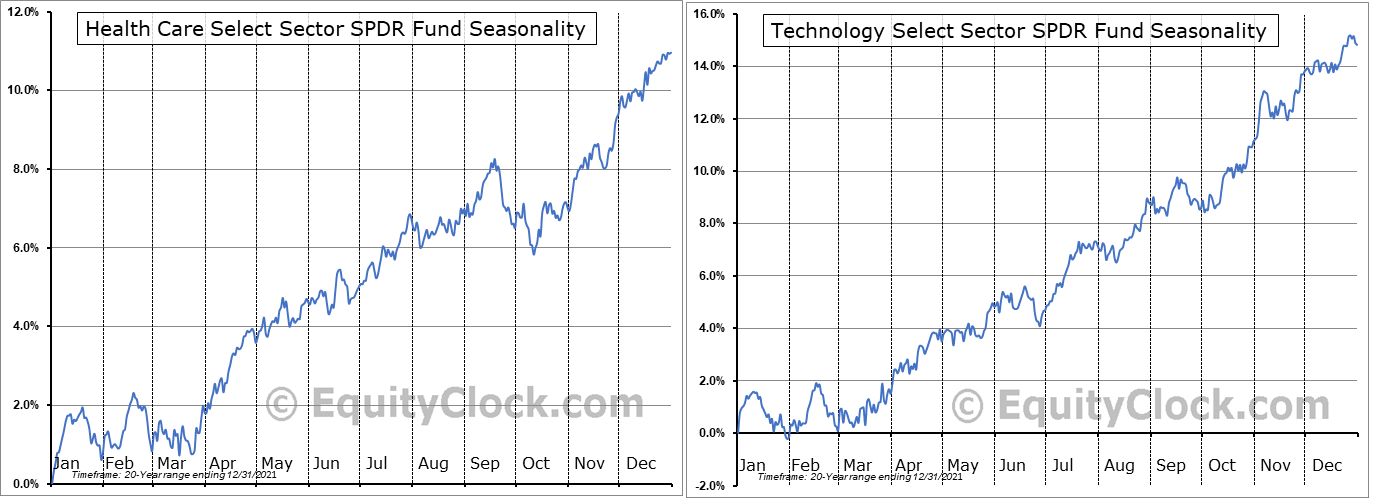

Sazonalidade similar entre XLV e XLK

Fonte: Equity Clock

Também podemos verificar as tendências sazonais entre os fundos Health Care Select Sector SPDR (NYSE:XLV) e Technology Select Sector SPDR (NYSE:XLK). De acordo com a Equity Clock, com base nas últimas duas décadas de dados de desempenho para o período que se encerra em 31 de dezembro de 2021, a vantagem novamente está no setor de saúde. O segmento tende a disparar cerca de quatro pontos percentuais, mais da metade da sua valorização anual típica, durante os últimos dois meses do ano. XLK, no entanto, vê uma porção menor do seu avanço anual durante novembro e dezembro, embora ainda esteja cerca de 4% positivo.

Conclusão

O excelente desempenho do Dow em outubro pode fazer com que você se pergunte se vale a pena investir em um ETF que segue esse índice centenário. Eu acredito que é mais provável que essa aposta dê certo do que se posicionar em um fundo com mais peso de tecnologia, como o Nasdaq Composite. O maior peso relativo do Dow a setores como, tecnologia, finanças e indústria, além da menor relevância dos segmentos de tecnologia e serviços de comunicação, pode oferecer uma alternativa interessante para quem acredita que as ações de valor continuarão superando o desempenho das ações de crescimento.

Aviso: Mike Zaccardi não possui qualquer instrumento financeiro mencionado neste artigo.