Bitcoin recua com tensão EUA-China e puxa queda generalizada no mercado cripto

Se você leu essas falas de Eugene Fama e Richard Thaler, pode imaginar que são inimigos ferrenhos. No entanto, a verdade está longe disso. Fama e Thaler são professores da mesma instituição, a renomada Universidade de Chicago, e são conhecidos por dividirem momentos amigáveis nos campos de golfe. Porém, por trás dessa amizade cordial, existe uma tensão acadêmica real. Fama é a principal defensora da teoria dos mercados eficientes, enquanto Thaler lidera o campo das finanças comportamentais. Essas duas correntes de pensamento têm se confrontado por décadas, como um clássico embate Brasil vs. Argentina no mundo das finanças.

De um lado, o Time Mercados Eficientes sustenta que os preços refletem todas as informações disponíveis, o que torna impossível obter retornos ajustados ao risco consistentemente superiores ao longo do tempo. Essa escola de pensamento defende que qualquer tentativa de superar o mercado envolve simplesmente a exposição a fatores de risco mal identificados ou pura sorte. Em outras palavras, para Fama e seus seguidores, o sucesso em investimentos de longo prazo é uma questão de probabilidades, e não de habilidade.

Um exemplo emblemático dessa visão é o famoso estudo "Buffett's Alpha", que descompôs o histórico de sucesso de Warren Buffett, atribuindo seus resultados a fatores como o tamanho das empresas e a lucratividade, sugerindo que a habilidade do megainvestidor seria, na verdade, uma ilusão de sorte bem disfarçada. Esse estudo, embora não negue o talento de Buffett, minimiza sua influência pessoal, tratando o desempenho como resultado de fatores externos ao seu controle.

No entanto, o Time Finanças Comportamentais discorda. Para Thaler e seus colegas, os mercados nem sempre são perfeitamente eficientes, e os investidores estão longe de ser completamente racionais. Eles argumentam que vieses emocionais e cognitivos influenciam as decisões dos investidores, criando ineficiências de mercado que podem ser exploradas para gerar retornos ajustados ao risco superiores. Nesse cenário, o sucesso de Buffett é visto como uma prova de sua habilidade incomum em tomar decisões baseadas em informações únicas e comportamento equilibrado, em vez de pura sorte.

Esse debate não é apenas teórico. Ele tem impactos diretos no mundo real dos investimentos. A Dimensional Fund Advisors (DFA), fundada por David Booth, ex-assistente de Fama, aplica a teoria dos mercados eficientes em sua gestão de ativos. A DFA inclina seus portfólios para empresas pequenas e baratas, acreditando que essas características refletem uma maior expectativa de risco. Fama, inclusive, serve como consultor da empresa, garantindo que seus princípios acadêmicos sejam incorporados à estratégia da gestora.

Por outro lado, a Fuller & Thaler Asset Management, cofundada por Richard Thaler, busca explorar os vieses comportamentais dos investidores para superar o mercado. A empresa acredita que as reações exageradas às más notícias e a subestimação das boas criam oportunidades que podem ser aproveitadas para gerar retornos superiores. Assim como a DFA, a Fuller & Thaler também inclina seus portfólios para fatores como valor e tamanho, mas com uma abordagem voltada para o comportamento dos investidores.

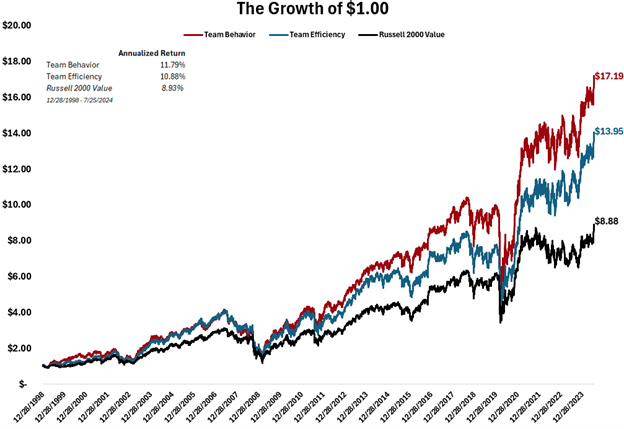

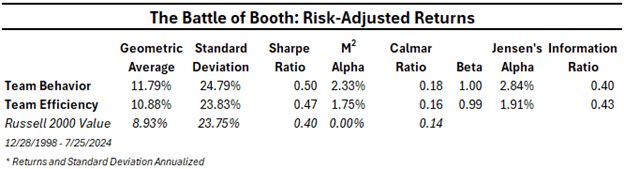

A competição entre essas duas filosofias se reflete nos resultados de seus fundos de investimento. O portfólio de pequenas empresas da DFA e o fundo Behavioral Value da Fuller & Thaler competem diretamente, ambos com o Russell 2000 Value Index como referência. Entre dezembro de 1998 e julho de 2024, o fundo da Fuller & Thaler superou o da DFA em uma taxa anualizada de 0,91%. Esse resultado parece sugerir uma vitória das finanças comportamentais, mas muitos críticos argumentam que os números não consideram adequadamente o risco envolvido.

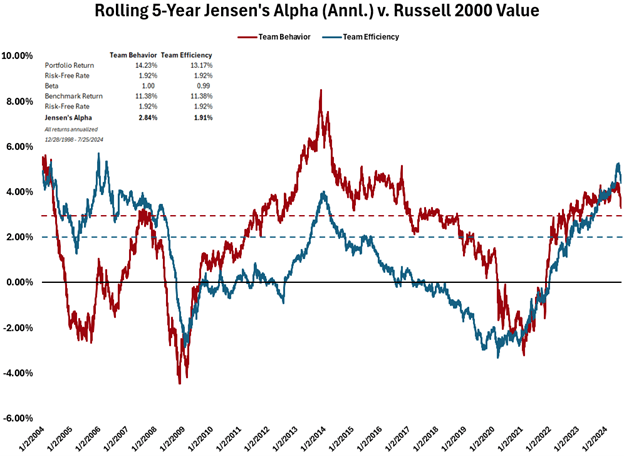

Para resolver essa questão, foi aplicado o Alpha de Jensen, que ajusta os retornos ao risco. Mesmo após esse ajuste, o Time Finanças Comportamentais continuou a apresentar resultados superiores, como demonstrado em diversas métricas de retorno ajustado ao risco.

Esse resultado deveria fazer os defensores da eficiência de mercado reconsiderarem suas crenças ? Talvez. No entanto, é provável que muitos permaneçam firmes em suas convicções, acreditando que a racionalidade dos mercados é um princípio inquestionável. O que podemos aprender com esse embate é que, tanto nos mercados quanto na vida, a racionalidade pura é muitas vezes um ideal inalcançável. O comportamento humano é cheio de nuances, e reconhecer essas nuances pode ser a chave para desbloquear melhores decisões de investimento.

Em última análise, seja você um adepto da eficiência dos mercados ou um defensor das finanças comportamentais, o debate entre Fama e Thaler nos lembra que, no coração das finanças, está a eterna busca por compreender o comportamento humano. E, assim como nos mercados, talvez nunca haja uma resposta definitiva sobre qual lado tem razão. Afinal, a incerteza é o que torna os mercados tão fascinantes e desafiadores.