Ambipar cita "descoberta de irregularidades" e pede recuperação judicial, ação derrete

Olá, pessoal!

Nesta semana, compartilharei com vocês uma estratégia que venho analisando há anos. E, na verdade, já escrevi aqui há algum tempo, mas quero atualizá-la com o fechamento do ano passado e dar a oportunidade para mais pessoas a conhecerem. A beleza da estratégia está em sua simplicidade sem abrir mão de ótimos conceitos de gestão de carteiras.

A estratégia é simplesmente pegar a parcela de renda variável em ações dos seus investimentos e, no último dia de cada ano, comprar 50% de bolsa Brasil e 50% de bolsa estadunidense. Perceba os seis pontos bacanas listados abaixo, os quais mostrarei na prática em seguida, quando apresentar os resultados históricos dessa estratégia:

-

É de muito fácil implementação, pois basta você comprar ETFs que representem ambas as bolsas;

-

É uma estratégia muito barata, pois ETFs têm taxas de administração bem menores do que fundos de investimento;

-

Você precisa realizar as operações apenas uma única vez por ano;

-

Você precisa apenas de duas transações na hora de rebalancear a carteira, reequilibrando-a para os mesmos montantes financeiros investidos em cada ETF;

-

Você terá uma carteira bastante diversificada, com muitas ações brasileiras e muitas ações que são negociadas na bolsa estadunidense;

-

Você se beneficia do hedge natural que o dólar propicia quando a bolsa brasileira cai.

CONFIRA: Página de ETFs do Investing.com

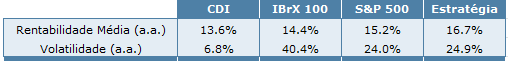

Vamos aos resultados da estratégia? Pois bem, para isso escolhi como índices representativos das duas bolsas: o IBrX 100 e o S&P 500. Prefiro o IBrX 100 ao Ibovespa porque historicamente performa melhor, já que é mais diversificado (possui 100 papéis) e um pouco menos concentrado em Petrobras (SA:PETR4), Vale (SA:VALE3) e bancos. E o S&P 500 traz para a carteira nada mais, nada menos que 500 papéis. Ambos os índices possuem ETFs com taxa de administração 0,2% ao ano, de modo que esta seria a taxa que você pagaria pela estratégia, muito abaixo da taxa de administração de qualquer fundo de investimento. Utilizei dados da plataforma Quantum Finance, a qual tinha retornos de 1997 em diante. Vejam abaixo as rentabilidades médias e as volatilidades ao longo desse histórico de 25 anos para o CDI, para as duas bolsas consideradas e para a nossa estratégia.

Perceba que as duas bolsas venceram a taxa livre de risco, dada pelo CDI. Mas, chama a atenção, o fato da nossa estratégia ter performado acima de ambas as bolsas. O retorno obtido foi, em média, de 16,7% ao ano contra 14,4% da bolsa brasileira e 15,2% da bolsa estadunidense. Isso é possível graças ao rebalanceamento anual! Percebam também que a volatilidade da estratégia fica muito abaixo da volatilidade da nossa bolsa e muito próxima da volatilidade da principal bolsa do mundo. Interessante, não? Nossa estratégia se mostrou superior a ambas as bolsas, mesmo com o risco considerado.

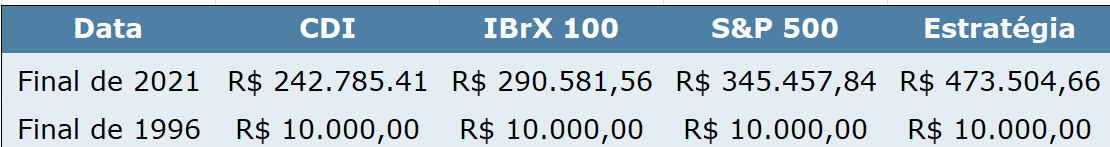

Ah, se você acha que 16,7% é “apenas um pouco” acima das rentabilidades individuais das bolsas, lembre-se do horizonte da análise: 25 anos. Se tivéssemos investido ao final de 1996 um montante igual a R$ 10 mil, observe abaixo quanto cada alternativa projetaria ao final de 2021 e perceba que a diferença é substancial:

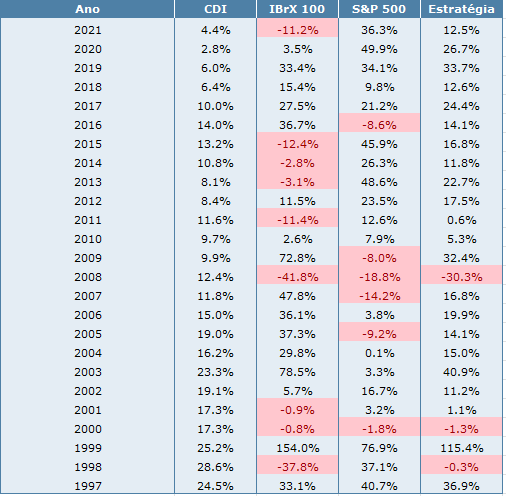

Mas, quero dividir algo a mais com vocês: as rentabilidades ano a ano. Vejam abaixo:

Perceba em vermelho os anos com rentabilidades negativas e conclua que em apenas 3 anos de um total de 25 nossa estratégia teria perdido dinheiro. Compare com o total de anos nos quais cada bolsa rendeu negativamente: esse é o resultado do hedge natural que a carteira oferece. Dos 3 anos de perdas, em dois deles ela foi bem pequena (-0,3% e -1,3%) e sobraria o fatídico ano de 2008, quando todas as principais bolsas do mundo caíram (numa das maiores crises até então) – mas note que a exposição à bolsa estadunidense reduziu a perda. Nos últimos 13 anos, nossa estratégia só esteve no azul e, em muitos anos, uma bolsa levantou a outra (olha a diversificação aí gente).

Percebi esses resultados há alguns anos, dentro do meu dia a dia de pesquisas. E fico feliz em compartilhar com vocês. Espero realmente que tenham gostado. Se este foi o caso, peço gentilmente que comentem abaixo. A participação de vocês é muito importante para mim!

Por fim, convido a todos para me seguirem no Instagram @carlosheitorcampani e se inscreverem no meu canal no Youtube. Nestes espaços, procuro dividir conteúdos relevantes em finanças pessoais, investimentos, mercado financeiro e previdência. Ajudem-me a espalhar finanças por todo esse Brasil!

Forte e respeitoso abraço a todos.

* Carlos Heitor Campani é PhD em Finanças, Professor do Coppead/UFRJ, Pesquisador da Cátedra Brasilprev em Previdência e especialista em investimentos, previdência e finanças pessoais, corporativas e públicas. Ele pode ser encontrado em www.carlosheitorcampani.com e nas redes sociais: @carlosheitorcampani. Esta coluna sai a cada duas semanas, sempre na sexta-feira.