BBAS3: Por que as ações do Banco do Brasil subiram hoje?

O presidente Donald Trump afirmou que não pretende substituir Jerome Powell no comando do Federal Reserve, embora continue pressionando por cortes na taxa básica. A expectativa do mercado, no entanto, é de que o Fed mantenha os juros inalterados na reunião de política monetária marcada para 7 de maio. No momento, a situação se assemelha a um impasse entre uma força irresistível e um obstáculo inamovível.

Quer 1 ano GRÁTIS de InvestingPro? É só abrir uma Conta Internacional Nomad!

Durante conversa com jornalistas no Salão Oval, na quarta-feira, Trump declarou: “Talvez eu ligue para [Powell]. Ainda não liguei, mas acredito que ele está cometendo um erro ao não reduzir os juros. Espero que ele faça a coisa certa. E a coisa certa é cortar os juros”.

Caso a intenção seja influenciar as expectativas do mercado, o esforço ainda não surtiu efeito. Os contratos futuros vinculados à taxa dos Fed Funds indicam probabilidade de 94% de manutenção do atual intervalo na reunião de maio. Para junho, o cenário é um pouco mais aberto: o mercado precifica 59% de chance de um corte.

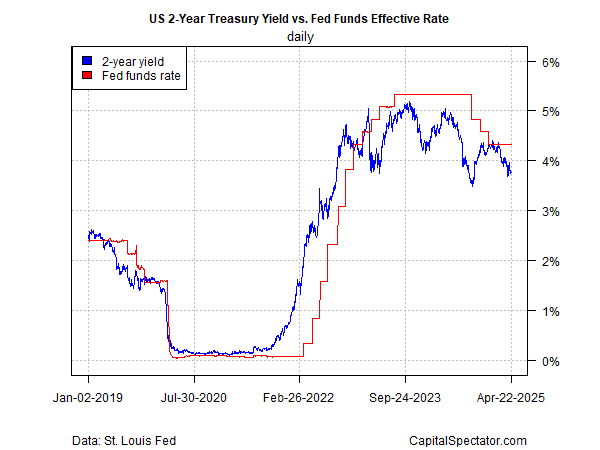

O rendimento dos Treasuries de dois anos, considerado sensível à política monetária, já sinaliza expectativa de afrouxamento. A taxa desse título está atualmente 57 pontos-base abaixo da taxa-alvo mediana do Fed, hoje em 4,33%, o que sugere uma precificação de cortes à frente.

Apesar disso, a autoridade monetária dificilmente cederá à pressão por estímulos adicionais enquanto não houver convicção de que o aumento nas expectativas inflacionárias é transitório. Diversas sondagens indicam o contrário.

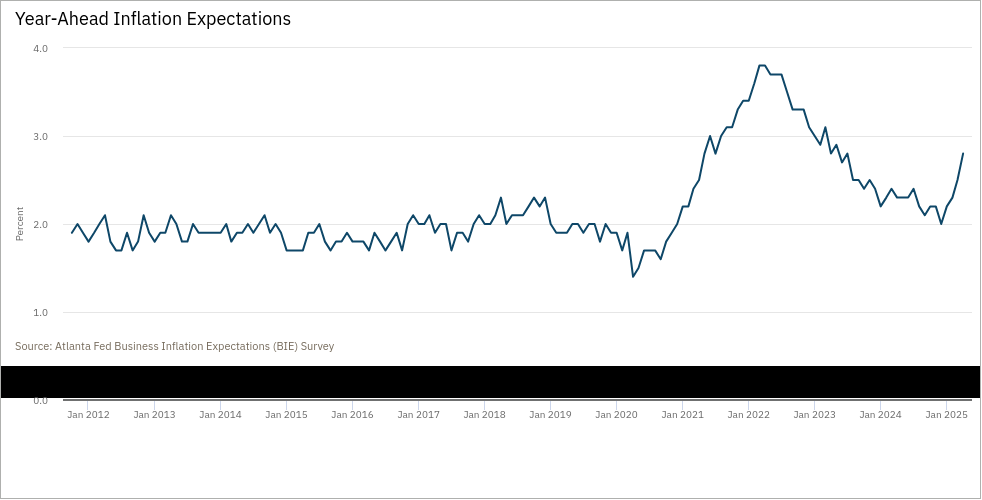

A pesquisa mensal do Fed de Atlanta com empresas mostrou elevação contínua nas projeções de inflação para os 12 meses seguintes. Em abril, a expectativa atingiu 2,8%, o maior nível desde julho de 2023, marcando o quarto mês consecutivo de alta.

Mais preocupante ainda é o salto nas expectativas de inflação por parte dos consumidores. O levantamento da Universidade de Michigan aponta que a estimativa para inflação em um ano avançou para 6,7%, maior patamar desde 1981 e muito acima da meta de 2% estabelecida pelo Fed. Há apenas três meses, essa mesma pesquisa apontava projeção de 3,3%.

Por outro lado, o breakeven de cinco anos do Tesouro, métrica que estima a inflação implícita nos títulos, permanece em torno de 2,33%, praticamente estável desde o início do ano. Esse número abre espaço para interpretações divergentes sobre a intensidade da pressão inflacionária em formação.

Na semana passada, Powell declarou que, “por ora, estamos em boa posição para esperar por maior clareza” no que diz respeito a políticas relacionadas à imigração, tributação, regulação e tarifas.

Enquanto isso, CEOs de grandes varejistas dos EUA, Walmart (NYSE:WMT), Target e Home Depot, alertaram Trump que suas tarifas podem pressionar os preços ao consumidor.

Ao mesmo tempo, mais sinais de desaceleração na economia norte-americana reforçam a possibilidade de um movimento desinflacionário. Segundo dados do CapitalSpectator.com, a mediana das projeções para o PIB do primeiro trimestre aponta uma desaceleração acentuada. Os indicadores PMI também sugerem continuidade do arrefecimento da atividade econômica em abril. Na prática, a própria desaceleração da demanda pode funcionar como fator de contenção para os preços.

O ponto-chave é entender se a desaceleração do crescimento conseguirá compensar as pressões inflacionárias derivadas das tarifas. A “maior clareza” que Powell aguarda ainda não chegou, mas os dados que serão divulgados nas próximas semanas podem pender a balança para um dos lados.

A variável que embaralha o jogo é a possibilidade de nenhum dos vetores se sobrepor, cenário clássico de estagflação. Nesse caso, crescimento lento e inflação elevada atuam como forças opostas de intensidade semelhante, o que resultaria na manutenção do atual quadro de incerteza tanto para o Fed quanto para a Casa Branca.