MP 1303 caiu: comemoração ou preocupação do mercado, eis a questão?

Existem diversas formas de descrever o atual rali no ouro: Emocionante, promissor, duradouro... Tudo isso se encaixa.

Uma palavra, no entanto, não se aplica: parabólico.

Parabólico é o rali do petróleo, que subiu 25% em apenas seis semanas. Parabólico também foi o rali do ouro desencadeado pela pandemia em 2020, ao subir da mínima de US$1485 por onça em março daquele ano para a máxima recorde acima de US$2121 em agosto, antes de a recuperação econômica permitir novos picos nas ações, removendo quase que por completo a atratividade do metal como porto seguro.

Mas agora que 2022 chegou, dois novos catalisadores atingiram o mercado acionário e estão gerando estragos em Wall Street, enquanto o ouro se valoriza: a possível invasão da Rússia na Ucrânia e a disparada da inflação nos EUA.

Mesmo assim o rali do ouro não tem seguido o mesmo ritmo de destruição dos preços das ações dos índices S&P 500 e Nasdaq, que caíram 40 e 400 pontos, respectivamente, em vários dias desde o início do ano.

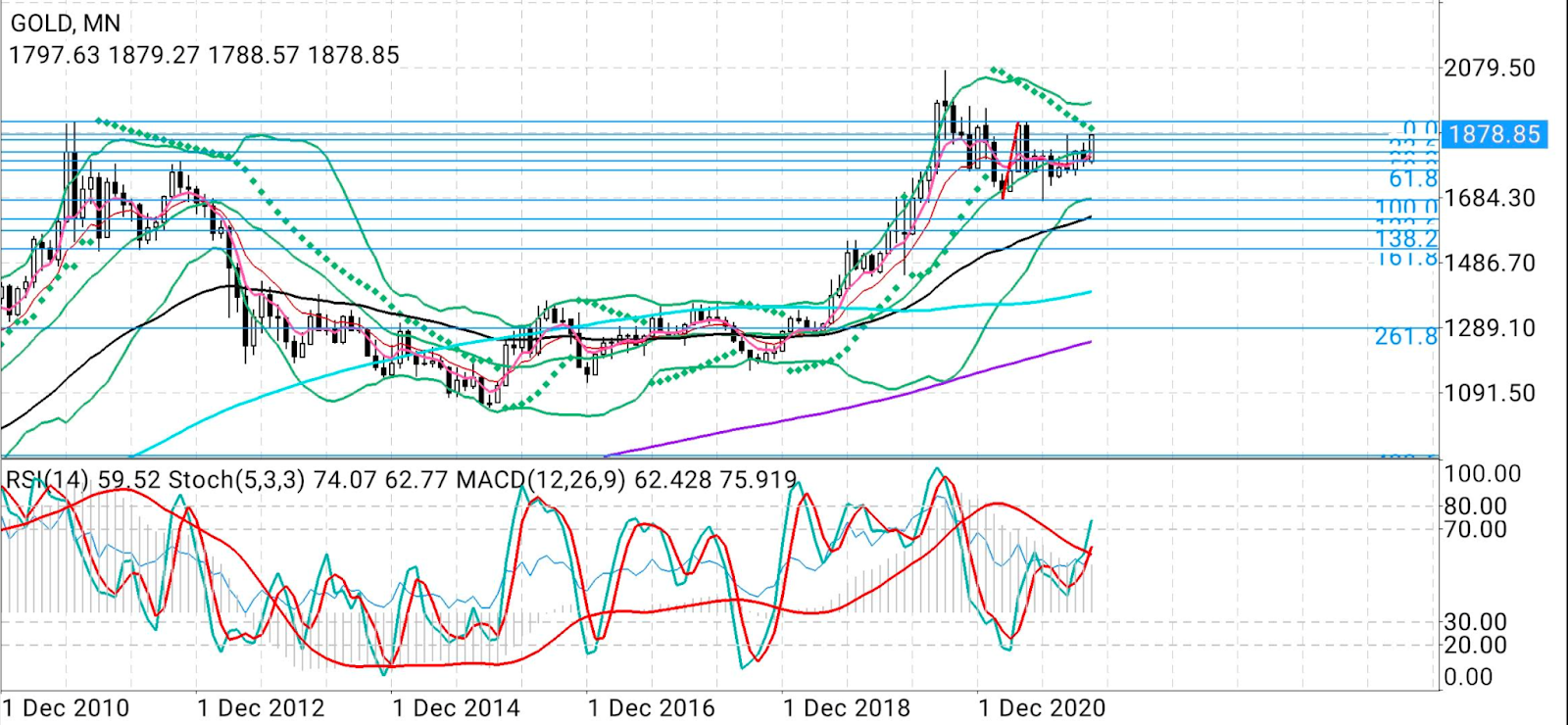

Gráficos: cortesia de skcharting.com

O metal precioso iniciou janeiro acima de US$1800, depois caiu para cerca de US$1781, antes de sistematicamente ganhar força ao romper um ponto de resistência após o outro, primeiro a US$1830, depois US$1850 e, na segunda-feira, US$1870 (que, aliás, marcou a máxima de três meses).

É essa alta gradual, similar a uma construção bloco a bloco, que está dando confiança aos investidores que promoveram a ascensão do ouro desde o início do ano, a qual não terminará até que o metal alcance pelo menos US$1900, podendo muito bem continuar subindo a partir daí, na busca de uma nova máxima acima de US$2000.

“A corrida no ouro foi apenas em uma direção desde a mínima de US$1780 no fim de janeiro”, disse o economista Adam Button em uma postagem na plataforma ForexLive na segunda-feira.

“O próximo grande obstáculo é a máxima de novembro de US$1876, e já estamos bem próximos disso. O mais notável é que um fechamento acima de US$1866 seria o maior desde junho”.

Como ressalta Button, é difícil separar a história da inflação e da tensão entre Rússia e Ucrânia da ação dos preços no ouro.

“Eu vejo um argumento convincente para comprar ouro com base na instabilidade dos bancos centrais. O mercado de títulos está sendo massacrado diariamente, e o ouro é uma proteção contra isso”.

“Em relação à Ucrânia, o ouro pode ser beneficiado pelo temor geopolítico, mas devemos nos lembrar de que a Rússia tem enormes reservas de ouro e, se for alvo de sanções, essas reservas podem ser vendidas para respaldar o rublo. Portanto, os riscos do conflito são para ambos os lados. Dito isso, o mercado só está se movendo em uma única direção e pode haver um rompimento da enorme cunha que vem se formando no gráfico há dois anos”.

Ed Moya, analista da plataforma de negociação online OANDA, tinha uma visão similar sobre o ouro.

“Apesar do movimento de alta de 6,6 pontos-base para 2,003% no rendimento da nota de 10 anos do Tesouro americano, o ouro segue em disparada”, disse Moya.

“O nível de US$1880 deve se tornar uma resistência-chave para o ouro, mas se não se firmar, o momentum altista pode fazer os preços atingirem o nível de US$1900. O ouro está começando a atrair bastante interesse, diante do aumento da necessidade de proteção contra o erro de política monetária do Fed, riscos geopolíticos e preocupações com o crescimento”.

Após meses de uma ação monótona de preços, os investidores do ouro começaram a ver um vigor maior do mercado a partir de janeiro, com a inflação nos EUA começando a explodir.

James Bullard, banqueiro sênior do Federal Reserve, disse na segunda-feira que a credibilidade do Fed estará em jogo se ele não elevar os juros adequadamente para combater a alta da inflação.

“Nossa credibilidade está em risco aqui e devemos reagir aos dados”, disse Bullard, que é presidente da sucursal do Fed em St. Louis, durante sua aparição na CNBC.

“Acredito que precisamos aumentar mais a carga inicial do plano de remoção da acomodação. Ficamos surpresos com a alta da inflação. É muita inflação”.

O Fed rebaixou os juros para quase zero após o surgimento da pandemia de coronavírus em março de 2020. A expectativa é que o banco central americano realize uma série de elevações de juros neste ano para conter o crescimento da inflação, que registra seu ritmo mais alto de ascensão em 40 anos, com base no índice de preços ao consumidor. O mesmo se aplica à medida preferencial do Fed para a inflação, o índice de despesas com consumo pessoal.

O Goldman Sachs (NYSE:GS) disse, na semana passada, que espera que o Fed realize sete aumentos de juros de um quarto de ponto percentual cada uma. Anteriormente, o banco de Wall Street previa cinco altas da mesma magnitude. O Federal Reserve tem sete reuniões de política monetária agendadas entre março e dezembro, ou seja, pode subir os juros em todas elas se o Goldman estiver certo.

Bullard chocou os mercados, na semana passada, ao dizer que esperava que o Fed subisse os juros em um por cento até 1 de julho. O banco central se reunirá três vezes entre março e julho, ou seja, precisaria subir os juros mais que um quarto de ponto percentual pelo menos uma vez para alcançar o alvo de Bullard.

“Acredito que estou defendendo uma boa posição e tentarei convencer meus colegas disso”, afirmou Bullard, dizendo ainda que respeitaria a decisão do presidente do Fed, Jerome Powell. Uma das vozes mais moderadas do banco central, Powell disse que o Fed seria “ágil” com as altas de juros, a fim de garantir que não houvesse distúrbios excessivos para a economia e os mercados.

Bullard declarou que a inflação registrada nos Estados Unidos era “muito ruim para as famílias de renda baixa e média”.

“As pessoas estão insatisfeitas, a confiança do consumidor está caindo. Não é uma boa situação. Temos que garantir às pessoas que vamos defender nossa meta de inflação e vamos voltar para 2%.”

O mandato do Fed exige que a instituição mantenha a inflação em até 2%, ao mesmo tempo em que estimula o crescimento econômico e o pleno emprego, definido como uma taxa de desocupação de, no máximo, 4%.

O ouro também tem se beneficiado dos rumores de guerra entre Rússia e Ucrânia.

Moscou invadiu e anexou a Península da Crimeia entre fevereiro e março de 2014, desencadeando uma série de protestos internacionais e uma onda de sanções econômicas. Especialistas temem que a Ucrânia tenha o mesmo destino desta vez, após o imenso agrupamento de forças militares na fronteira ucraniana nas últimas semanas.

O assessor internacional da Casa Branca, Jake Sullivan, disse que a Rússia poderia invadir a Ucrânia “a qualquer momento”, com base no serviço de inteligência dos EUA. Moscou disse que deseja o fim da expansão da Otan em direção ao leste europeu e pediu a intensificação das tratativas entre Washington e a organização dos países não alinhados.

Nem todo mundo está muito otimista com o ouro em caso de uma não invasão.

“Quando todo o imbróglio envolvendo a Rússia e a Ucrânia estiver resolvido, o ouro pode acabar em situação incerta, com poucas razões para ficar muito otimista em meio a um cenário de alta de juros ao redor do mundo”, disse Justin Low, analista de câmbio, em uma publicação no ForexLive.

“Isso é algo a ser levado em conta, mesmo que as commodities em geral registrem um ciclo de alta extremamente forte”.

Mas os gráficos do ouro não mentem e eles estão apontando para um rompimento de alta, disse Sunil Kumar Dixit, estrategista técnico do skcharting.com.

“O ouro confirma um forte rompimento acima do topo anterior de US$1877 e o sentimento altista nos principais tempos gráficos, com boas leituras de estocástico e IFR”.

"Desde que o ouro se firme acima de 1860, nível referente à retração de 23,6% de Fibonacci, medido de 1678 a 1916, o ímpeto de alta continua intacto em busca de US$1898-1916”.

“Se o conflito russo-ucraniano se intensificar, a corrida em busca de segurança levará o ouro para US$1975, ou seja, mais US$100 acima do preço atual”.

Em caso de desescalada da tensão na região, o prêmio de risco no ouro pode se diluir e desencadear uma profunda correção devido ao IFR sobrecomprado em 73 no gráfico diário, disse Dixit. “O ouro pode cruzar 1860 até 1825 em um piscar de olhos. Mas como a tendência principal é de alta, os compradores devem voltar a atuar em caso de teste de regiões de suporte".

Aviso de isenção: Barani Krishnan utiliza diversas visões além da sua para dar diversidade às suas análises de mercado. A bem da neutralidade, ele por vezes apresenta visões e variáveis de mercado contrárias. O analista não possui posições nos ativos e commodities sobre os quais escreve.