Fique por dentro das principais notícias do mercado desta quarta-feira

Com a ocorrência de casos de influenza aviária altamente patogênica (HPAI, sigla em inglês) em aves silvestres nos últimos meses e recentemente em uma criação doméstica de subsistência, a preocupação com a chegada às criações comerciais segue em pauta.

Embora isso não altere o status brasileiro quanto à enfermidade, segundo nota da própria ABPA, o Japão suspendeu as compras de carne de aves do Espírito Santo, local onde ocorreu o caso na criação de subsistência.

O Japão é o maior importador global de carne de frango. Segundo o USDA, o país participou com 9,9% das compras de carne de frango em 2022. A questão em pauta é entre cachorros grandes, pois o Brasil exportou 32,9% do total global em 2022.

A representatividade do Espírito Sando nas vendas do Brasil é pequena (0,2%), mas a medida merece atenção, uma vez que poderia ser repetida para estados mais relevantes na avicultura.

Mesmo no caso de ocorrência em aves comerciais, as expectativas não são de suspensões generalizadas pelos compradores. Nesse cenário, espera-se que suspensões ocorram de maneira regionalizada, da UF, e por um ou alguns destinos.

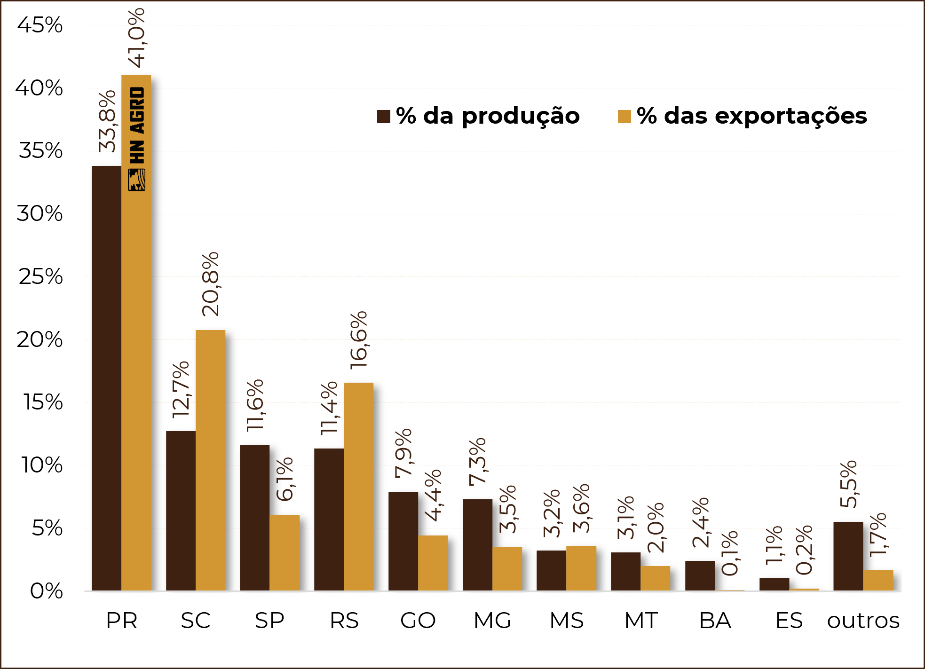

Para demonstrar o peso de cada estado, usamos a produção de carne de frango em 2022, segundo o IBGE, e as exportações de carne de aves in natura, também em 2022. Os resultados estão na figura 1.

Figura 1. Participação de cada UF na produção e exportação nacional de carne de aves em 2022. Obs: Exportações de carne de aves in natura.

Quando relacionamos as exportações ao total de carne produzida no estado, temos as participações apresentadas na figura 2.

O Paraná, maior produtor, exporta o equivalente a 45,1% da sua produção, enquanto Santa Catarina vende 60,6% da carne produzida para o exterior. Em outras palavras, apesar de menor que a avicultura do Paraná, a atividade em Santa Catarina poderia ser mais impactada (relativamente) por eventuais embargos, caso ocorressem casos em criações comerciais.

Figura 2. Participação das exportações de carne de aves in natura na produção por UF.

Quando pensamos em impacto nacional, o Paraná é, de longe, o maior produtor e o que geraria um problema econômico mais relevante, tanto para o estado, como para o país. Um eventual embargo da produção do estado geraria excedente a ser escoado no mercado doméstico ou para outros destinos, diminuindo os preços e afetando a atratividade da atividade, possivelmente resultando em ajustes de produção, com menor oferta algum tempo depois.

No momento inicial de um eventual problema, a oferta de carne redirecionada poderia pressionar outras proteínas e a demanda por milho, estimada em cerca de 7,6 milhões de toneladas, considerando a avicultura de corte no Paraná. Para chegar a esse número, usamos a estimativa do Sindirações para a demanda pela avicultura de corte em 2022, de 22,4 milhões de toneladas e ponderamos pela parcela de produção de carne do estado frente à nacional. Para a avicultura de postura, a estimativa do Sindirações é de uma demanda nacional de 4,4 milhões de toneladas em 2022, mas nessa análise focaremos na avicultura de corte.

Mas aqui temos um ponto importante. A expectativa relatada pela própria ABPA é de que, caso ocorram casos em avicultura comercial, os embargos devem ocorrer de maneira regionalizada. Com isso, alguns clientes podem suspender de algumas regiões/UFs.

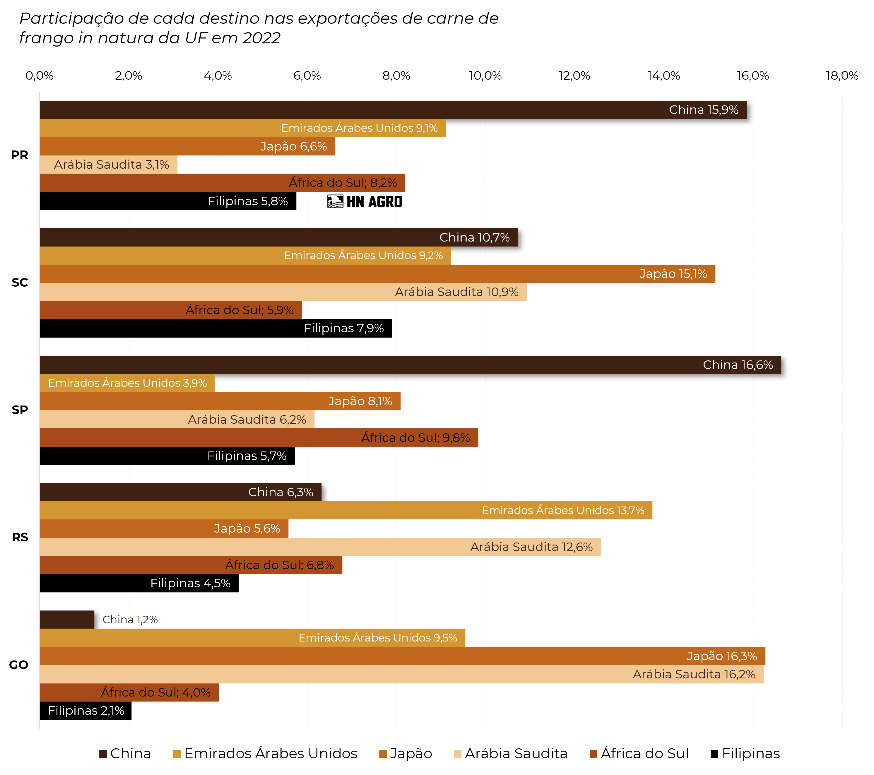

Para isso, apresentamos a figura 3, demonstrando o peso de cada cliente nas exportações do estado. Por exemplo, China comprou o equivalente a 15,9% do que o Paraná vendeu em 2022, sendo o principal cliente a ser acompanhado para a região.

Já no caso de Santa Catarina, o Japão teria o maior impacto em uma suspensão. China também é o maior destino da carne vendida por São Paulo e o Oriente Médio é destaque para o Rio Grande do Sul.

Figura 3. Participação dos maiores clientes do Brasil nas exportações de carne de aves in natura dos estados com maior produção de carne de frango em 2022.

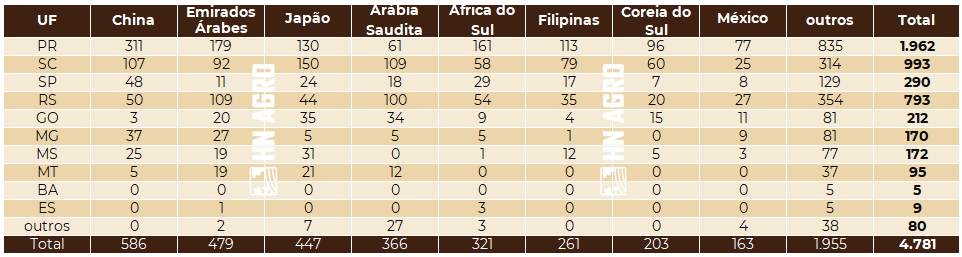

A tabela 1 mostra a quantidade de carne vendida por UF e destino, em mil toneladas. Por exemplo, se tivermos um problema em Santa Catarina e houver suspensão de Japão (150 mil t) e África do Sul (58 mil t), teríamos um impacto potencial de 208 mil toneladas para os embarques do estado, considerando números de 2022.

Nesse caso, empresas com mais plantas, em diferentes estados, distribuem o risco e têm maior possibilidade de redirecionamento da produção, algo muito interessante frente ao risco atual.

Tabela 1. Volume de carne de aves in natura vendido por UF aos principais destinos, em mil toneladas. Obs: Estados em ordem decrescente de produção de carne em 2022.

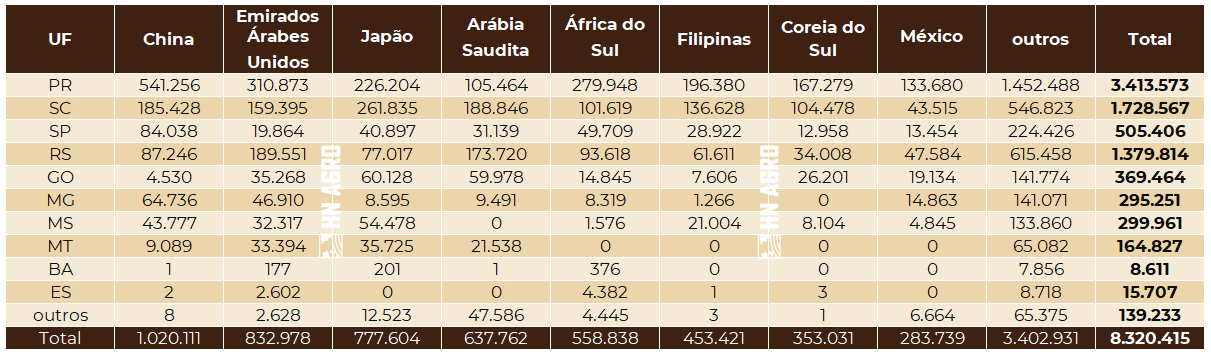

A partir da estimativa do Sindirações, de uso de milho na avicultura de corte em 2022, distribuímos quanto milho é demando para a produção da carne exportada, por UF e destino. Os dados estão na tabela 2 a seguir, com o destaque que se trata apenas da parcela da produção exportada.

Tabela 2. Demanda estimada por milho em 2022, para a produção da carne vendida pela UF para o destino, em toneladas. Obs: Estados em ordem decrescente de produção de carne em 2022.

Como exemplo, a produção paranaense de carne de frango vendida para a China demandou o equivalente a 541,3 mil toneladas de milho.

Considerações

Há cuidados a serem tomados, e têm sido. No entanto, a epidemiologia de uma doença carregada por aves migratórias, como a influenza em questão, é um jogo de azar.

Da mesma forma que podemos não ter casos em aves comerciais, podemos ter em mais de um estado.

Devido ao peso do Brasil no comércio global de carne de frango, a nossa visão é de que, caso ocorram casos, teremos suspensões regionais, por parte de alguns clientes, como esperam as entidades do setor.

Isso não quer dizer que não haverá impactos, principalmente em um primeiro momento (mais uma vez, se ocorrer). A ponderação é que com o ciclo curto da avicultura, devem ocorrer ajustes e reacomodação de preços em um horizonte não muito longo, pensando no cenário mais amplo.

Cabe a ressalva de que essa acomodação esperada em nível nacional não tira o peso do impacto econômico na região onde casos, eventualmente, ocorram.