Ação identificada por IA em setembro já sobe +12% no mês e promete mais

- É impossível prever a direção do mercado acionário, e até mesmo players dominantes podem eventualmente perder seu encanto.

- A história mostra que novas tendências tecnológicas ou revoluções podem decepcionar no longo prazo.

- No fim do dia, a melhor estratégia de investimento é focar no desempenho no longo prazo e em montar uma carteira diversificada.

Muitos investidores se deixam levar pela tentativa de prever o futuro do mercado. Mas a verdade é que ninguém sabe ao certo para onde o mercado vai, por ser algo que está além do nosso controle.

Também não é certo que as empresas que estão se destacando hoje vão continuar na liderança amanhã.

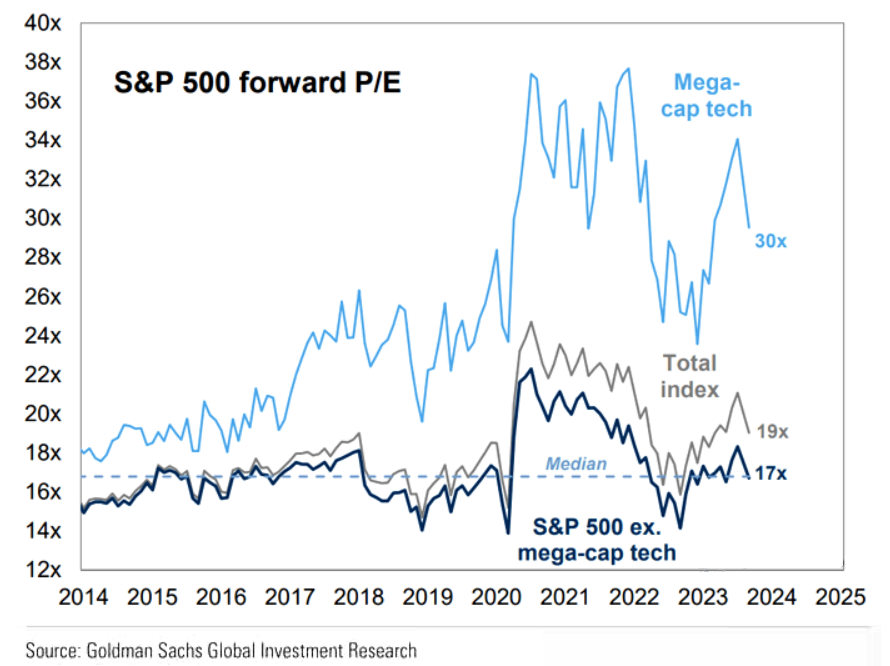

Essas crenças podem nos atrapalhar financeiramente. Veja, por exemplo, toda a euforia em torno da inteligência artificial, que elevou os valores das empresas que estão na frente dessa revolução iminente a níveis nunca vistos.

Muitos se perguntam se desta vez é diferente. E não há dúvida de que estamos vivendo um momento crucial na evolução de todas as indústrias.

Mas a história está cheia de momentos assim, então cuidado ao pensar que esta é a primeira vez que isso acontece; como investidor inteligente, tente não se empolgar demais.

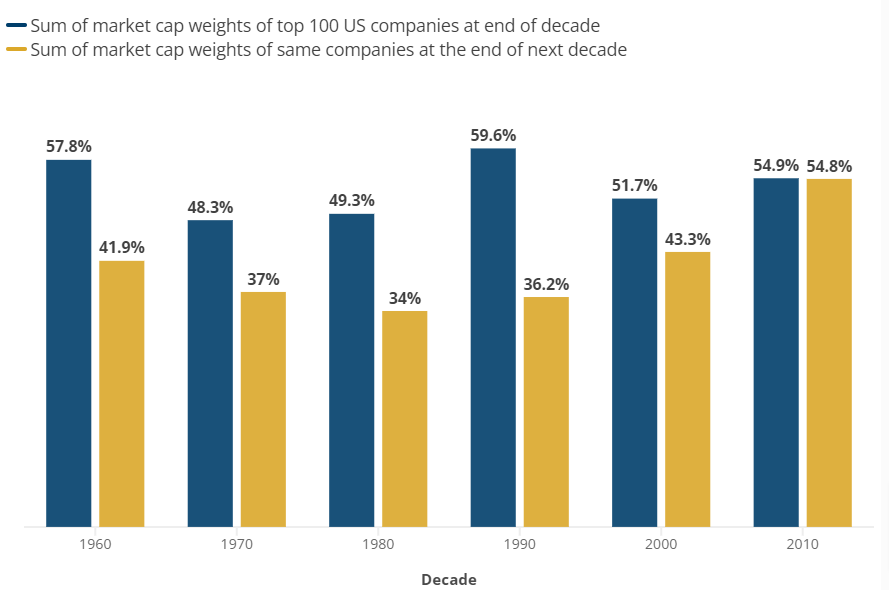

Fonte: Man Numeric

Um estudo interessante feito pela Man Numeric, que remonta aos anos 1960, analisou as 100 maiores ações do S&P 500 em termos de peso de capitalização de mercado no final de cada década.

Surpreendentemente, mostrou que muitos dos líderes da década anterior não conseguiram manter sua posição nas décadas seguintes. Portanto, ter valores muito altos no curto prazo não garante o sucesso no longo prazo.

Com exceção da década desde 2010, as maiores ações ficaram mais ou menos as mesmas, com os principais players se tornando um pouco consolidados, representando cerca de 54% do peso de mercado entre as 100 melhores. Podemos aprender com esses dados a importância de aplicá-los à nossa estratégia de investimento.

Recentemente, Christine Lagarde reafirmou a meta de 2% e deixou a possibilidade de novas altas das taxas de juros (dependendo dos dados futuros), após aumentar as três taxas de referência do BCE em 25 pontos-base.

As taxas de juros nas operações principais de refinanciamento, operações de empréstimos marginais e depósitos no banco central foram elevadas para 4,50%, 4,75% e 4,00%, respectivamente, a partir de 20 de setembro de 2023.

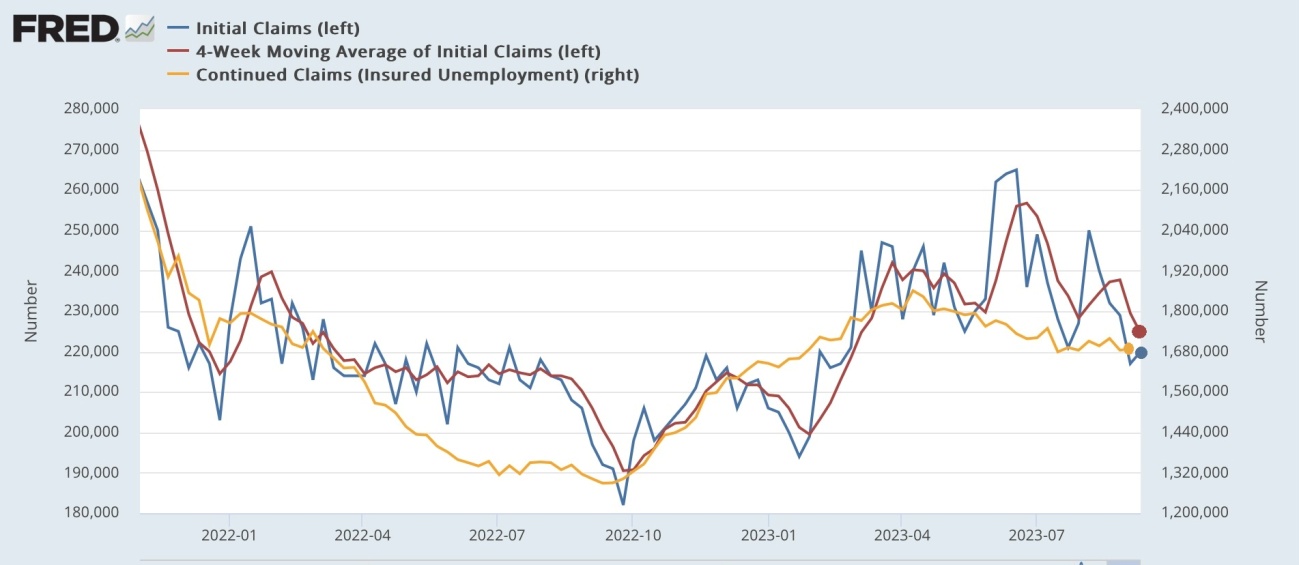

Nos EUA, pedidos iniciais de seguro-desemprego (linha azul no gráfico abaixo) tiveram um pequeno aumento para 220.000, enquanto a média de 4 semanas (linha vermelha) diminuiu para 224.500 (uma queda de 5.000).

Já os pedidos de seguro-desemprego em curso (linha amarela) aumentaram em 4.000, chegando a 1,688 milhão. Ano a ano, essas solicitações subiram 14,6%, 11,8% e 29,6%, respectivamente.

Fonte: US Bureau of Statistics

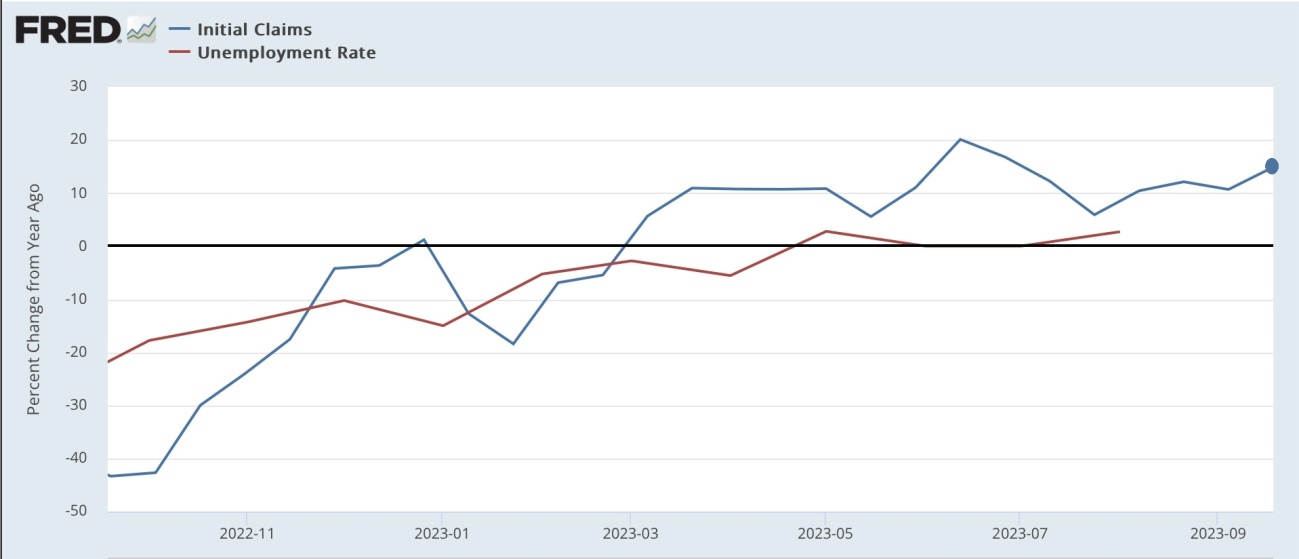

Ao analisar a variação mensal na taxa de desemprego, ela aumentou 14,8%. Se essa tendência continuar na mesma taxa, sugeriria que a taxa de desemprego poderia chegar a 4% nos próximos meses.

Fonte: US Bureau of Statistics

Há uma tendência clara de alta, e podemos estar perto de ver a regra de Sahm se concretizar. Essa regra sugere que quando a média móvel trimestral da taxa de desemprego aumenta 0,5% em relação ao mínimo dos últimos 12 meses, geralmente indica que a economia está entrando em uma recessão.

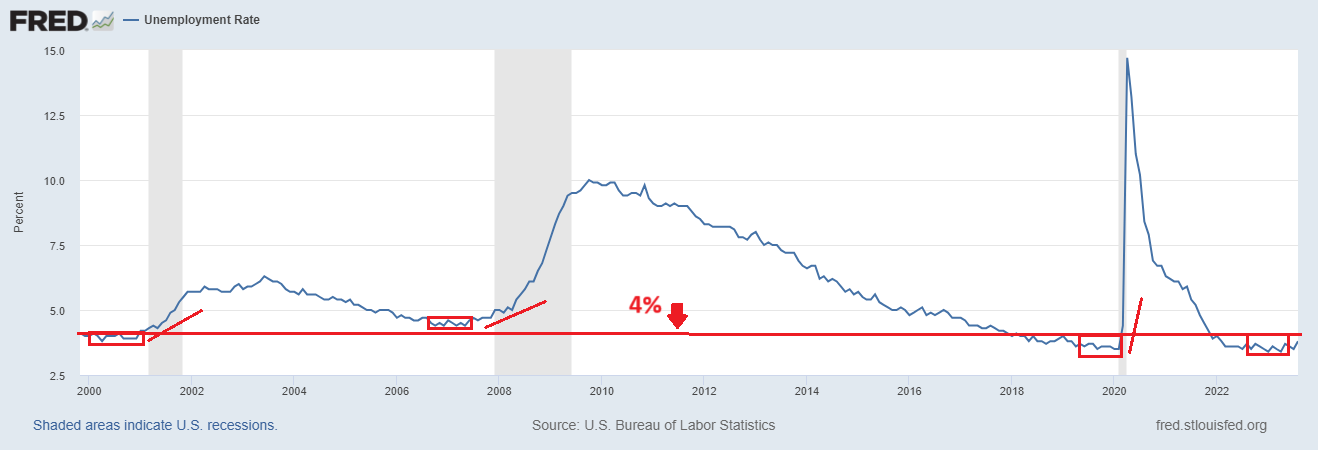

Fonte: US Bureau of Statistics

Os gráficos mostram claramente como o desemprego tende a atingir um mínimo cíclico antes de uma recessão e depois sobe rapidamente acima de 4%. Atualmente, está em 3,8%, após estar em níveis parecidos com os mínimos observados nos últimos 50 anos.

Conclusão

Olhando para o futuro, independente da possibilidade de uma recessão nos próximos meses, a estratégia mais sensata é focar no desempenho de longo prazo.

O impacto das variações de curto prazo pode parecer grande, mas o fundamental é a performance consistente durante um período de médio a longo prazo. Selecionar ações de nosso interesse pode parecer uma tarefa simples, no entanto, o gerenciamento eficaz de riscos se torna um desafio sem uma visão bem definida do período de investimento.

Fonte: Goldman Sachs (NYSE:GS)

Será que o mercado continuará seguindo seus padrões históricos?

Talvez, mas também é possível que desta vez seja diferente. No entanto, a história nos ensina que o entusiasmo por novas tecnologias, valuations elevados e tendências parabólicas de curto prazo com frequência resultam em decepção no longo prazo quando as expectativas estão excessivamente altas. No final, tudo tende a voltar à média.

***

Aviso: Este artigo foi escrito apenas com fins informativos e não constitui qualquer solicitação, oferta, conselho ou recomendação de investimento, não tendo por objetivo incentivar a compra de ativos de nenhuma forma. Cabe lembrar que qualquer tipo de ativo é avaliado a partir de diversos pontos de vista e possui riscos; por isso, a decisão de investir e o risco associado são de sua inteira responsabilidade.