BBAS3: Por que as ações do Banco do Brasil subiram hoje?

Os últimos meses não têm sido fáceis para o investidor brasileiro. Depois de iniciar o ano batendo recordes de pontuação, o Ibovespa amarga quase 15% de desvalorização desde o seu topo, nos 130.000 pontos, e está há praticamente 12 semanas seguidas em queda, o que pegou muitos investidores de surpresa, principalmente os menos experientes.

Antes vista como promissora, a bolsa brasileira passou a despertar receio. Mas o que mudou em tão pouco tempo? Por que o Ibovespa sofreu uma virada de maré tão grande?

Existem diversos motivos, mas os principais recaem sobre a alta inflação, a revisão para baixo de nosso crescimento econômico e as turbulências políticas que o país enfrenta.

É evidente que os fatores citados têm sua influência, principalmente no curto prazo. Mas o que interessa para o investidor são os resultados de longo prazo.

Te convido a se despir de qualquer tipo de viés emocional e político para que possamos analisar 3 razões que me fazem acreditar na tese de que a bolsa brasileira está entre as principais oportunidades globais para o investidor.

PRIMEIRA RAZÃO: O BRASIL COMPARADO A ELE MESMO

O ser humano, por natureza, precisa de uma referência para tirar conclusões e tomar decisões. Através de um referencial previamente ancorado em nossa mente, tiramos conclusões sobre outras questões, quando as comparamos com essa referência.

Nos investimentos isso também ocorre. Para que o investidor siga um método claro e objetivo, ele precisa de um referencial. E um dos referencias mais poderosos no mundo dos investimentos é o índice Preço/Lucro (Price/Earnings, em inglês).

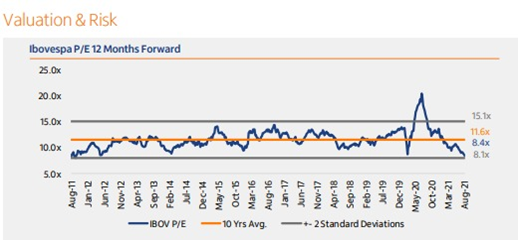

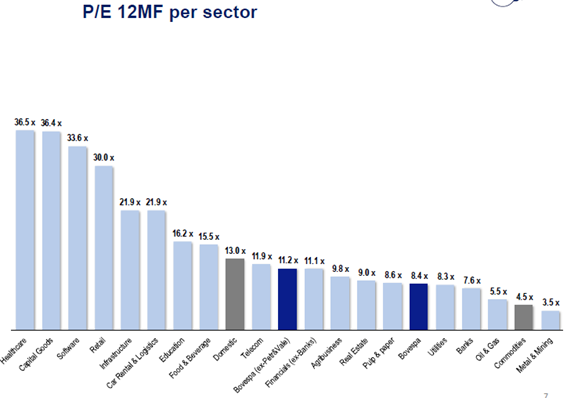

O leitor que já me acompanha sabe que eu mesmo tomo como referência esse indicador em minhas análises. E chama muita atenção o patamar atual do P/L da bolsa, comparado à sua média histórica. Hoje, o índice Bovespa está rodando a uma relação Preço / Lucro de 8,4x, quase 2 desvios-padrão abaixo de sua média histórica, de 11,6x. No gráfico abaixo você consegue conferir isso, e também concluir visualmente que se trata de um dos patamares mais baixos dos últimos 10 anos.

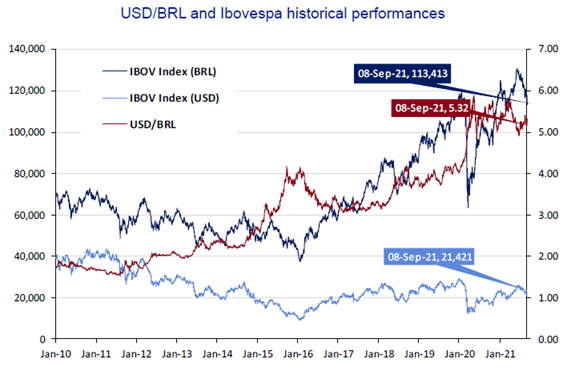

Também é preciso lembrar que, além de analisarmos nossas empresas em moeda local (real), mais importante ainda é analisar o valor de mercado dessas empresas na principal moeda global, o dólar. O dólar nos ajuda a colocar ativos de diferentes países em um denominador comum em termos de poder de compra. Até porque a maioria dos investidores no mercado brasileiro são estrangeiros, que compram em dólar. E se analisarmos o valor atual do Ibovespa em dólares, veremos que o índice está muito abaixo de suas máximas históricas nessa moeda.

SEGUNDA RAZÃO: O BRASIL COMPARADO AOS DEMAIS EMERGENTES

Fazendo uma observação global, os recursos alocados para investimentos basicamente se dividem entre dois grandes grupos: o grupo dos países desenvolvidos e o grupo dos países emergentes.

O grande investidor considera o grupo dos desenvolvidos como o porto-seguro do seu patrimônio: mercados mais dinâmicos e tecnológicos, empresas mais eficientes e grande estabilidade institucional.

Já investir em emergentes é considerado de alto risco, exatamente por apresentar características opostas: mercados voltados à produção de commodities, empresas menos competitivas e instabilidade política e institucional. O Brasil, é claro, encontra-se nesse segundo grupo.

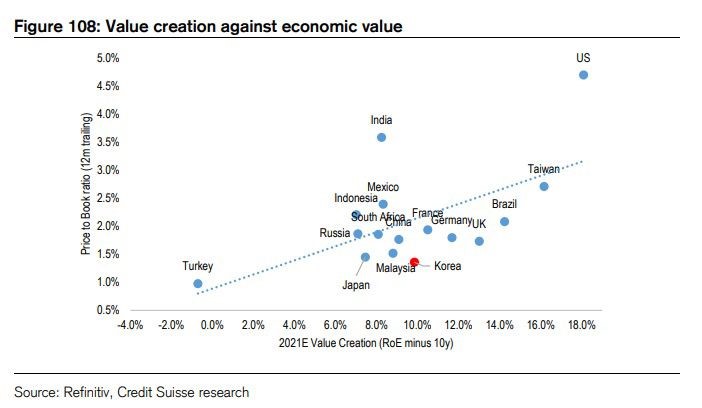

Façamos agora uma análise dentre os países que estão no grupo dos emergentes, a fim de identificar quais desses países estariam com suas bolsas mais baratas, dados os resultados e o valor de suas empresas. Abaixo temos um gráfico que traz as expectativas da relação entre criação de valor das empresas dos emergentes e o seu valor econômico. O termo “criação de valor” diz respeito ao ROE médio das empresas daquele país menos sua taxa livre de risco de 10 anos. Já o termo “valor econômico” diz respeito ao índice Preço/Book das companhias.

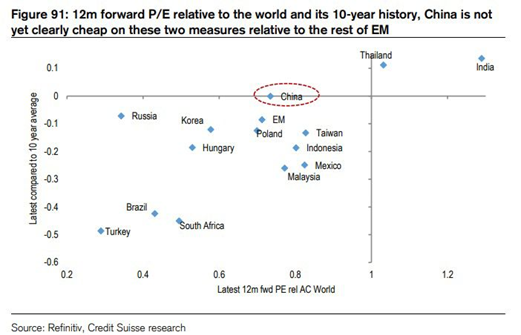

O gráfico mostra que as empresas do Brasil estão entre as que mais possuem potencial de criação de valor, e elas estão com uma relação de P/B baixa. Ainda falando em projeções, o gráfico abaixo trata das expectativas em relação aos países emergentes e seu P/L projetado, em comparação às suas médias desse indicador nos últimos 10 anos.

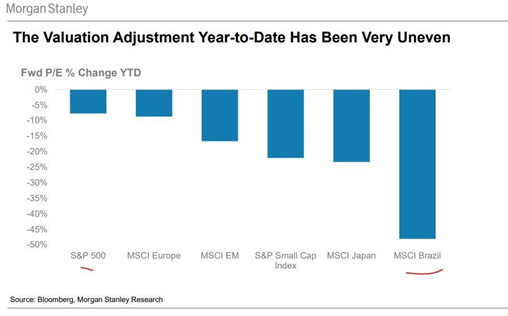

Adicionalmente, o gráfico abaixo mostra que o índice P/L do MSCI Brasil foi o que mais sofreu uma revisão para baixo em 2021. Apenas para pontuar: quanto mais baixo esse indicador, mais barato é o ativo ou o grupo de ativos. Ou seja, o Brasil foi quem mais se desvalorizou.

TERCEIRA RAZÃO: O RETORNO DOS INVESTIDORES ESTRANGEIROS

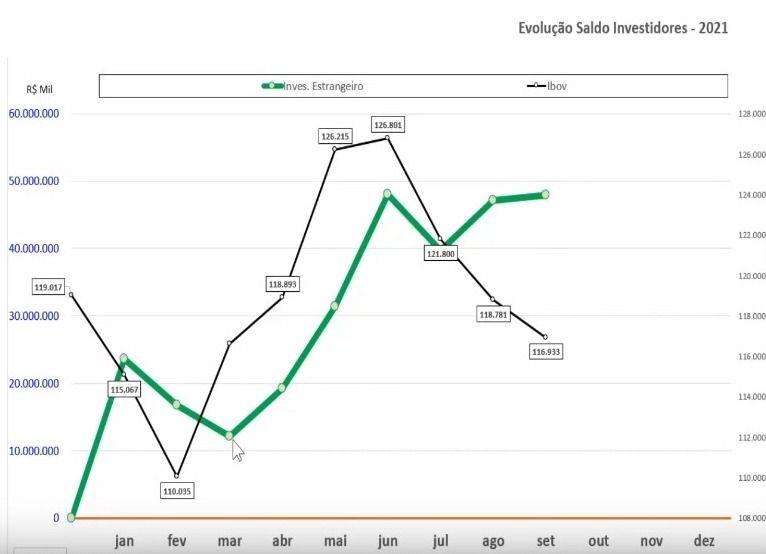

Acredito que não se precisa de muito tempo para descobrir que nossa bolsa está totalmente correlacionada ao fluxo dos investidores estrangeiros. São eles quem elevam ou derrubam nosso mercado.

Por isso que acompanhar o fluxo do investidor estrangeiro é um dos recursos que nós, profissionais de mercado, mais utilizamos, pois esse movimento monetário pode antever um ponto de virada nos mercados. No gráfico abaixo, nota-se que os investidores estrangeiros vêm voltando a aumentar seus investimentos no mercado brasileiro. Isso pode significar que eles estão de olho nas mesmas evidências que apresentei nos tópicos anteriores desse artigo.

Afinal, levando em consideração que o principal mercado dos desenvolvidos está sendo considerado muito caro pelos especialistas, o investidor volta a acompanhar os emergentes, e buscar o mais barato entre eles.

Além disso, com nossa moeda ainda mais desvalorizada, o poder de compra desses investidores está ainda mais fortalecido para reiniciarem suas aquisições.

E os setores considerados mais baratos no Ibovespa são justamente os setores que mais atraem os investidores estrangeiros: setores relacionados a produção de commodities e mineração.

NÃO DEIXE O MERCADO TIRAR SUAS ESPERANÇAS

Existe um ditado nos investimentos que afirma que o mercado seguirá caindo até tirar todas as esperanças do investidor, e quando ele enfim desistir, o mercado voltará a subir.

É um conto cruel, porém verdadeiro. A maior parte dos investidores se deixa levar pelo fator sentimental, pelo medo, e acaba por vender suas posições quando a bolsa cai, quando na verdade deveria relembrar os motivos que o fizeram comprar aquele ativo e fazê-lo comprar mais quando ele está barato.

Na prática, sabemos que não é o que acontece. A maioria não entende que o mercado se movimenta em ciclos, e que essa maré de baixa não será para sempre.

O que também é importante compreender é que no curto prazo sempre teremos turbulências e volatilidade. Mas, no médio e longo prazo, o que prevalecem são os fundamentos.

Então se você, investidor, já tiver conquistado essa mentalidade, saiba que você muitos passos à frente da grande maioria.

Te espero no próximo artigo!