Ação da B3 escolhida por IA avança 7% na semana; alta no ano acima de 200%

Já acabou 2025? Com tantos acontecimentos nos mercados neste início de ano, parece que sim. Em janeiro, após um forte relatório de empregos, alguns economistas de Wall Street chegaram a sugerir que não haveria cortes de juros e até mesmo a possibilidade de aumentos pelo Federal Reserve (Fed) em 2025. No entanto, o cenário mudou rapidamente. O S&P 500 subiu 4,6% até sua máxima anual em 19 de fevereiro, mas, desde então, caiu 10%, com os mercados agora precificando três cortes de juros até o final do ano e investidores institucionais desfazendo posições no ritmo mais rápido desde a pandemia de COVID-19.

Turbulência inesperada

A recente queda dos mercados parece estar ligada ao aumento da retórica sobre tarifas e ao possível impacto econômico das reduções da força de trabalho no governo federal dos EUA. No setor imobiliário comercial (Commercial Real Estate – CRE), essas movimentações têm pouca influência direta nos fundamentos subjacentes. Embora o CRE não seja totalmente imune a uma recessão econômica, pois um cenário assim poderia aumentar a inadimplência dos inquilinos e reduzir a ocupação e os aluguéis, ele apresenta vantagens em relação a outros setores.

Menor nível de incerteza

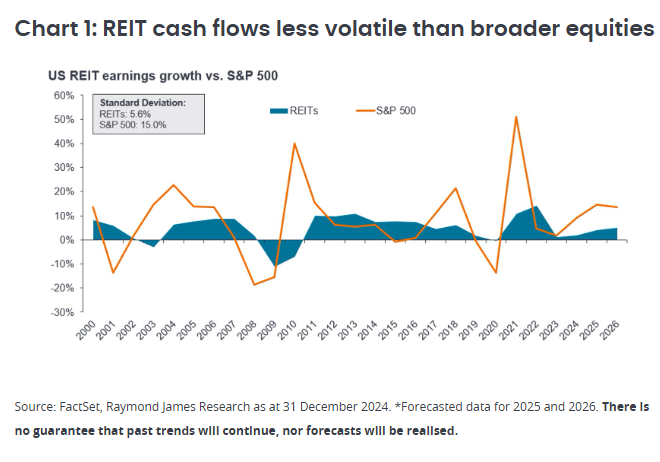

Ao contrário de outros mercados, o setor imobiliário não precisa estimar demanda de consumo, variação de preços de insumos ou aprovação de produtos. O CRE opera com contratos de locação firmados legalmente, o que garante previsibilidade dos fluxos de caixa. Imóveis de alta qualidade atraem locatários igualmente sólidos, que tendem a cumprir seus compromissos – algo que se comprovou até mesmo durante a pandemia, quando muitos inquilinos continuaram pagando aluguéis, mesmo sem utilizarem os espaços. Isso se reflete na volatilidade dos ganhos dos REITs (Real Estate Investment Trusts), que é aproximadamente um terço da registrada pelo S&P 500.

A força dos proprietários estabelecidos

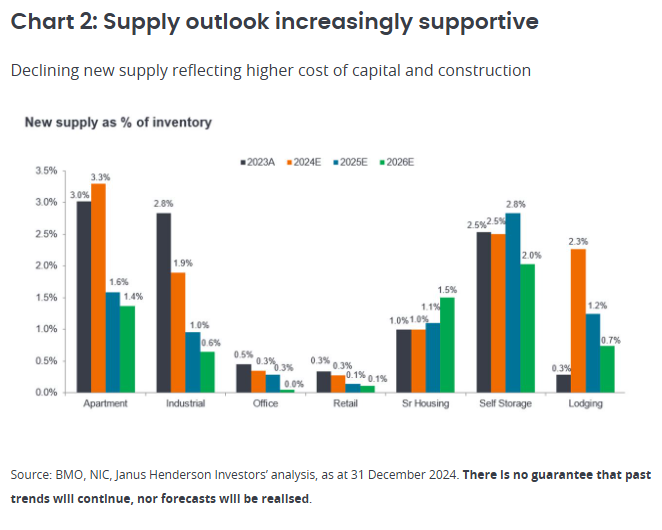

O maior desafio para os proprietários de CRE de alta qualidade não são as tarifas, mas sim a oferta de novos empreendimentos concorrentes. Se materiais de construção, como aço e madeira, se tornarem mais caros e a redução da força de trabalho na construção civil elevar os custos de mão de obra, o desenvolvimento de novos projetos ficará mais caro. Esse cenário pode beneficiar os proprietários de REITs listados, reduzindo a concorrência no mercado. De fato, a oferta de novos empreendimentos já começou a desacelerar em muitos setores desde 2022/23, o que pode fortalecer o poder de precificação dos proprietários nos próximos anos, especialmente em segmentos como logística e apartamentos residenciais.

Flexibilidade para reposicionar portfólios

Uma grande vantagem dos REITs listados em relação ao mercado imobiliário privado é a flexibilidade para ajustar rapidamente os portfólios conforme surgem novas informações. No CRE, rastreamos 17 diferentes tipos de propriedades. Algumas possuem perfis mais defensivos e de longo prazo (como saúde, net lease e data centers), enquanto outras são mais sensíveis às oscilações da economia (como hotéis, armazéns e apartamentos). A capacidade de reposicionar um portfólio em poucos dias é um benefício significativo – e muitas vezes subestimado – dos ativos imobiliários listados.

Oportunidade na volatilidade

Diante da estabilidade dos fundamentos do CRE e da volatilidade nos mercados acionários, enxergamos oportunidades para os investidores. Para aqueles com horizontes de investimento medidos em anos, e não em semanas ou trimestres, o atual ambiente de mercado cria oportunidades específicas:

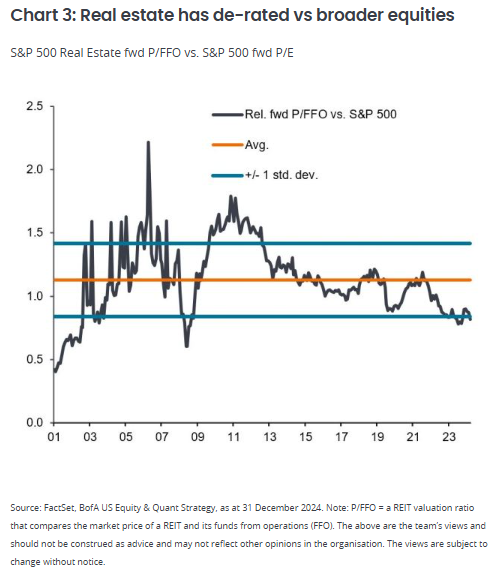

1) Potencial de valorização: Embora os REITs tenham superado o S&P 500 no acumulado do ano, seus preços continuam abaixo do histórico e foram impactados pela falta de interesse recente dos investidores por ativos de "crescimento defensivo". Suas avaliações relativas já os tornavam atraentes em um ambiente macroeconômico positivo, mas seus atributos defensivos agora os tornam ainda mais interessantes em um cenário de incerteza.

2) Movimentos técnicos de mercado: A recente liquidação dos mercados parece ter um componente técnico, impulsionado pelo fenômeno de "desalavancagem" dos hedge funds. Um relatório recente da Bloomberg destacou que a capacidade dos hedge funds de liquidar posições de forma abrupta pode agravar quedas do mercado quando realizadas simultaneamente. Isso cria uma possível ineficiência de mercado, e acreditamos que esse fenômeno esteja impactando os REITs, o que pode apresentar uma oportunidade de compra de REITs de alta qualidade a preços descontados.

Mantenha os cintos afivelados

O fluxo constante de notícias e a volatilidade dos mercados acionários têm sido intensos – e ainda estamos apenas em março. O setor imobiliário costuma ser visto como um ativo mais estável e menos chamativo em relação a outros setores. No entanto, em meio a um ambiente macroeconômico incerto e volátil, essa estabilidade pode ser uma qualidade altamente valorizada.

Assim, em vez de reagir impulsivamente às turbulências do mercado, sugerimos manter o foco no longo prazo e buscar oportunidades estratégicas. Afinal, navegar pela volatilidade pode ser desafiador, mas um portfólio bem estruturado pode oferecer a segurança necessária para atravessar tempos incertos.