Bitcoin segue em compasso de espera após corte de juros nos EUA

-

Índice Dólar em momento decisivo, à espera do Fed e do IPC nos EUA.

-

DXY recua pela segunda semana seguida, mas pode se recuperar no curto prazo.

-

Inflação americana teria que surpreender para convencer o Fed a elevar os juros.

O dólar enfrenta um momento decisivo, enquanto os mercados avaliam as sinalizações dos dirigentes do Federal Reserve sobre as perspectivas de juros e aguardam o Índice de Preços ao Consumidor (IPC) de setembro, que será divulgado na quinta-feira.

Na verdade, o “momento decisivo” pode ser visto como uma forma de descrever uma situação de mercado em que a direção ou o resultado é incerto.

Muitas vezes, há mais de uma possibilidade de como as coisas podem se desenrolar, e o momento decisivo serve como um termo genérico, ou uma proteção, para onde elas podem ir. É algo que os analistas usam de vez em quando, especialmente em períodos de grande incerteza do mercado, para caracterizar um mercado que está em compasso de espera, dependendo de um ou mais fatores antes de seguir adiante.

Parece adequado usá-lo para o dólar, que, no curto prazo, pode sofrer mais desvalorização, como ocorreu na terça-feira, ou mudar de rumo para recuperar sua posição de duas semanas atrás e iniciar uma nova alta.

Gráficos fornecidos por SKCharting.com, com dados do Investing.com

No momento da escrita, o Índice Dólar, ou DXY, estava em 105,83, estável no dia, mas com uma queda de 0,23% na semana após apenas dois dias de negociação. A queda semanal foi maior do que a queda de 0,17% de toda a semana passada. Desde sua máxima de 11 meses de 107,35 em 3 de outubro, que lhe rendeu o título de "Rei Dólar", o índice também estava 1,44% abaixo.

Para o que vale a pena, a queda consecutiva do DXY por cinco dias coloca o índice abaixo da Média Móvel Exponencial (MME) de 5 dias, cruzando negativamente a parte intermediária da Banda de Bollinger diária, o que indica fraqueza, embora a recuperação no curto prazo ainda seja possível.

O índice, segundo estudos realizados pelo Investing.com com nosso colaborador regular do SKCharting.com, tem o potencial de retornar a 106 e testar as máximas de 107 se a leitura de setembro para o IPC se mostrar mais alta do que o esperado, aumentando as chances de um aumento nas taxas do Federal Reserve em novembro.

No entanto, a leitura das entrelinhas do Fed a partir dos comentários feitos pelos dirigentes do banco central nas últimas 24 horas sugere pouco apetite por um aumento no próximo mês que seria favorável ao dólar.

Se a leitura do IPC frustrar os comprados no dólar, nossas projeções gráficas sugerem uma queda para 104,40 no curto prazo, marcando uma mínima de um mês.

Vamos fazer uma análise detalhada dessas projeções em nossa perspectiva técnica para o IPC, mas primeiro, vamos dar uma olhada contextual nas variáveis e nos fatores de mercado em jogo.

O que esperar do IPC

Antes da divulgação do IPC na quinta-feira, a expectativa dos economistas de Wall Street é que a inflação aumente para 3,6% ao ano em setembro, ante os 3,7% de agosto.

Na comparação mensal, a expectativa é um avanço de 0,3%, ante 0,6% anteriormente.

Em relação ao núcleo do IPC, que é a medida de inflação que exclui os preços voláteis de alimentos e energia, a expectativa é de um avanço de 4,1% na base anual, ante 4,3% anteriormente. Na variação mensal, a projeção é de manter-se em 0,3%.

Inflação e o Fed

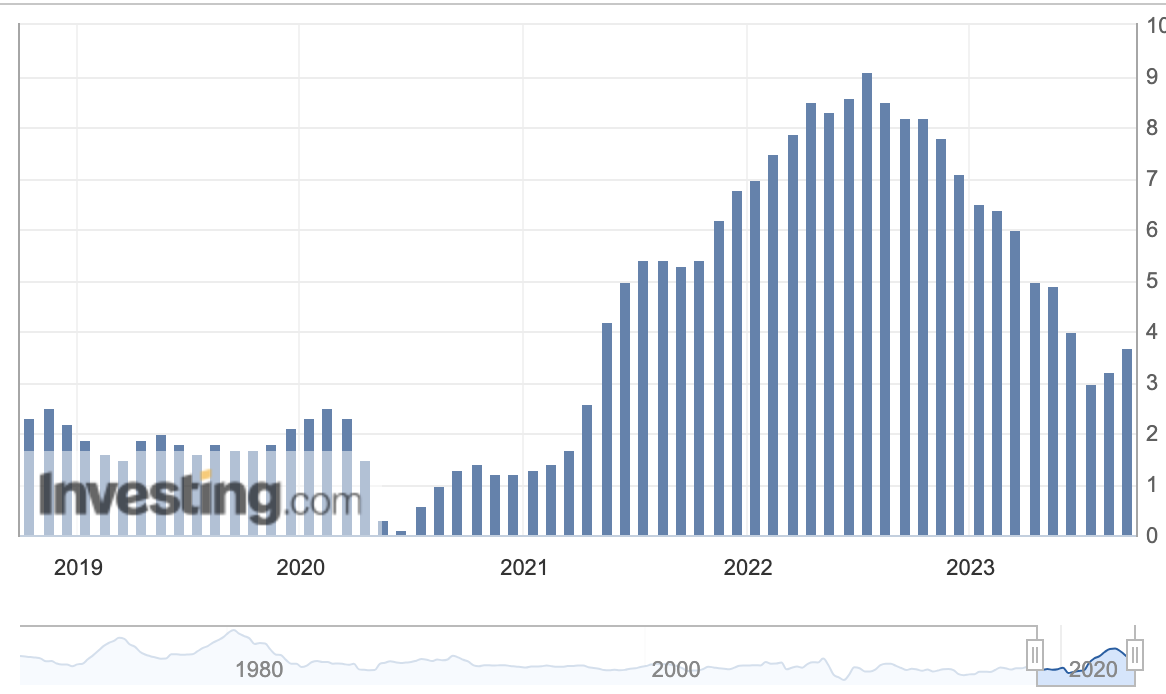

O IPC atingiu as máximas de quatro décadas, superando 9% ao ano em junho de 2022, em meio aos trilhões de dólares de estímulos fiscais após o surto de coronavírus de 2020. O Fed reagiu com a política monetária mais agressiva em 20 anos, elevando a taxa básica de juros de apenas 0,25% em março de 2022 para 5,5%. Essas medidas reduziram a inflação para 3,0% ao ano até junho deste ano, mas, a partir desse ponto, as pressões inflacionárias voltaram a aumentar, atingindo 3,7% até agosto.

Embora os gastos relacionados à pandemia estejam no passado e o IPC tenha se acomodado abaixo de 4% ao ano agora, um mercado de trabalho robusto permitiu que os americanos continuassem consumindo, impedindo o Fed de alcançar sua meta de inflação.

A criação de empregos nos EUA superou as expectativas novamente em setembro, com os 336.000 novos postos de trabalho no setor não agrícola divulgados pelo Departamento do Trabalho representando um aumento de 80% em relação aos números de agosto, sugerindo uma nova pressão inflacionária com a qual o Fed terá que lidar. Foi a maior geração de empregos desde os 517.000 de janeiro e superou em muito o crescimento de 187.000 empregos em agosto e a média de 170.000 prevista para setembro pelos economistas de Wall Street.

É muito provável que a leitura da inflação precise ser excepcional para convencer o Fed de que um aumento é necessário em novembro.

Neel Kashkari, presidente da sucursal do Fed em Minneapolis, declarou que o banco central pode não precisar aumentar as taxas ainda mais para controlar a inflação, uma vez que a venda contínua no mercado de títulos ao longo dos meses pode moderar os preços em alta, apesar do forte crescimento do mercado de trabalho e dos salários.

"É possível que os juros longos mais elevados possam fazer parte do trabalho para trazer a inflação de volta para a meta", afirmou Kashkari.

A taxa dos títulos de 10 anos do Tesouro americano atingiu a máxima de 2007 a 4,887 na última sexta-feira.

No entanto, o chefe do Fed de Minneapolis também reconheceu que se os juros longos estiverem aumentando com base nas expectativas de que o banco central de fato siga com mais aumentos nas taxas, então eles devem fazer exatamente isso.

"Se esses juros longos estão mais altos porque as expectativas em relação ao que vamos fazer mudaram, podemos precisar seguir as expectativas para manter os juros", continuou.

Por sua vez, Raphael Bostic, presidente do Fed de Atlanta, afirmou que considera que mais aumentos nas taxas simplesmente não são mais necessários, uma vez que a política monetária é suficientemente restritiva para atingir a meta de inflação de 2% do banco central.

"Não precisamos mais aumentar as taxas" – declarou – "se as coisas se desviarem da minha perspectiva, podemos ter que aumentar as taxas. Mas essa não é minha visão atual".

O Fed elevou os juros 11 vezes entre março de 2022 e julho de 2023, adicionando 5,25 pontos percentuais a uma taxa básica anterior de apenas 0,25%, para combater a inflação, que disparou para níveis de 40 anos, superando 9% ao ano em junho de 2022.

No momento da redação, os operadores do mercado monetário atribuíram uma probabilidade de apenas 12% para uma alta de 0,25 ponto percentual em novembro, conforme mostraram os dados.

Cenários do IPC/Dólar

Cenário 1 - IPC Estável ou Maior:

Se os dados do IPC permanecerem inalterados ou subirem, é provável que testemunhemos um retorno imediato à resistência da média móvel exponencial (MME) de 5 dias de 106,00, além da qual a máxima do dia anterior, de 106,25, serviria como a próxima resistência.

Se o avanço do dólar continuar, pode buscar uma recuperação adicional em direção aos níveis de 106,60 - 106,70.

Cenário 2 - IPC Menor do que o Esperado:

Se os dados do IPC mostrarem um declínio, a atual onda corretiva de baixa no índice do dólar (DXY) pode se estender para 105,55 e atingir o suporte crítico em 105,40. A partir daí, poderia romper ainda mais para baixo em direção ao suporte principal e uma onda corretiva que poderia mirar 104,80 e 104,40.

***

Aviso: O objetivo deste artigo é puramente informativo e de forma alguma representa um incentivo ou recomendação para comprar ou vender qualquer commodity ou seus derivativos relacionados. O autor Barani Krishnan não possui posição nas commodities e derivativos sobre os quais escreve. Ele normalmente utiliza uma variedade de fontes além da sua própria para trazer diversidade à sua análise de qualquer mercado. Para manter a neutralidade, ele às vezes apresenta opiniões contrárias e variáveis de mercado.