BBAS3: Por que as ações do Banco do Brasil subiram hoje?

O afamado fenômeno El Niño está ativo desde o início do ano. É caracterizado pelo aquecimento das águas do Pacífico, o que produz efeitos em praticamente todo do globo, de secas no Sudeste Asiático e Oceania a chuvas intensas no Sul da América do Sul.

Focando no Brasil, o cenário mais comum é de chuvas abaixo da média nas regiões mais ao norte e nordeste, com precipitação acima da média no sul. Obviamente, ao falar de clima, sempre há inúmeras variações para cada fenômeno, mas o El Niño deste ano tem seguido a cartilha, com impactos historicamente fortes, mas em linha com cenário mais seco mais ao norte e nordeste e chuvoso no sul.

O Centro-Oeste também tem sentido bastante os efeitos este ano, com a semeadura atrasada frente à média e necessidade de replantio de lavouras em diversas regiões de Mato Grosso, por exemplo.

Pensando no milho, essa conjuntura deve fazer com que as projeções de produção sejam ajustadas para a primeira safra, pelo efeito direto do clima no desenvolvimento. A janela de semeadura da safrinha também é um ponto importante de atenção.

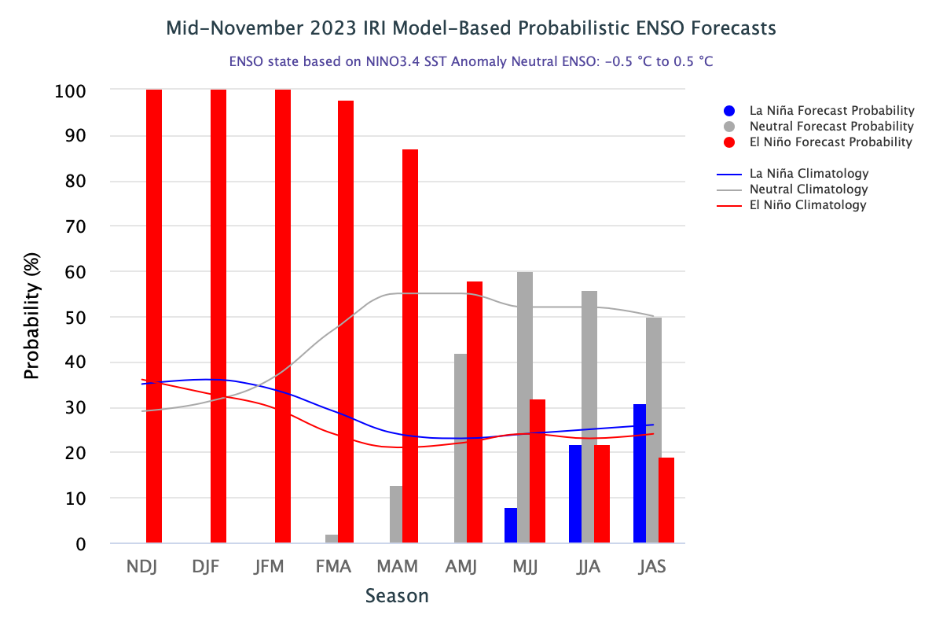

A safrinha é a principal parcela do milho produzido no Brasil desde 2012 e, como safra de inverno, é uma produção sujeita a um maior risco climático. A figura 1 apresenta a atualização(20/11) das probabilidades de continuarmos sob influência do El Niño nos próximos meses.

Figura 1. Probabilidades de ocorrência de El Niño (vermelho), La Niña (azul) ou cenário de neutralidade (20/11/23).

Fonte: IRI / Columbia Climate School

Até o trimestre terminado em maio/24, a probabilidade de El Niño segue próxima de 90%. Com as projeções atuais, a safrinha deve se desenvolver sob influência do fenômeno, normalmente com chuvas abaixo da média.

Ressaltamos que é cedo e há muitas variáveis até a colheita da safra de soja e semeadura da safrinha, mas por enquanto a valorização do milho não chegou com a mesma força ao maior estado produtor, mantendo a atratividade limitada. O custo operacional total do IMEA para o milho 2023/24, de R$42,60/ saca (estimativa de outubro), segue acima das cotações no estado, que estão em torno de R$38,00 por saca (fechamento da última semana), também segundo o IMEA.

Em outras palavras, com o risco climático e de janela, as cotações precisam fazer mais para animar o produtor e eventualmente resultar em um aumento de área, frente às estimativas atuais da Conab, que são de redução de 4,5% na área plantada com segunda safra no ciclo 2023/24.

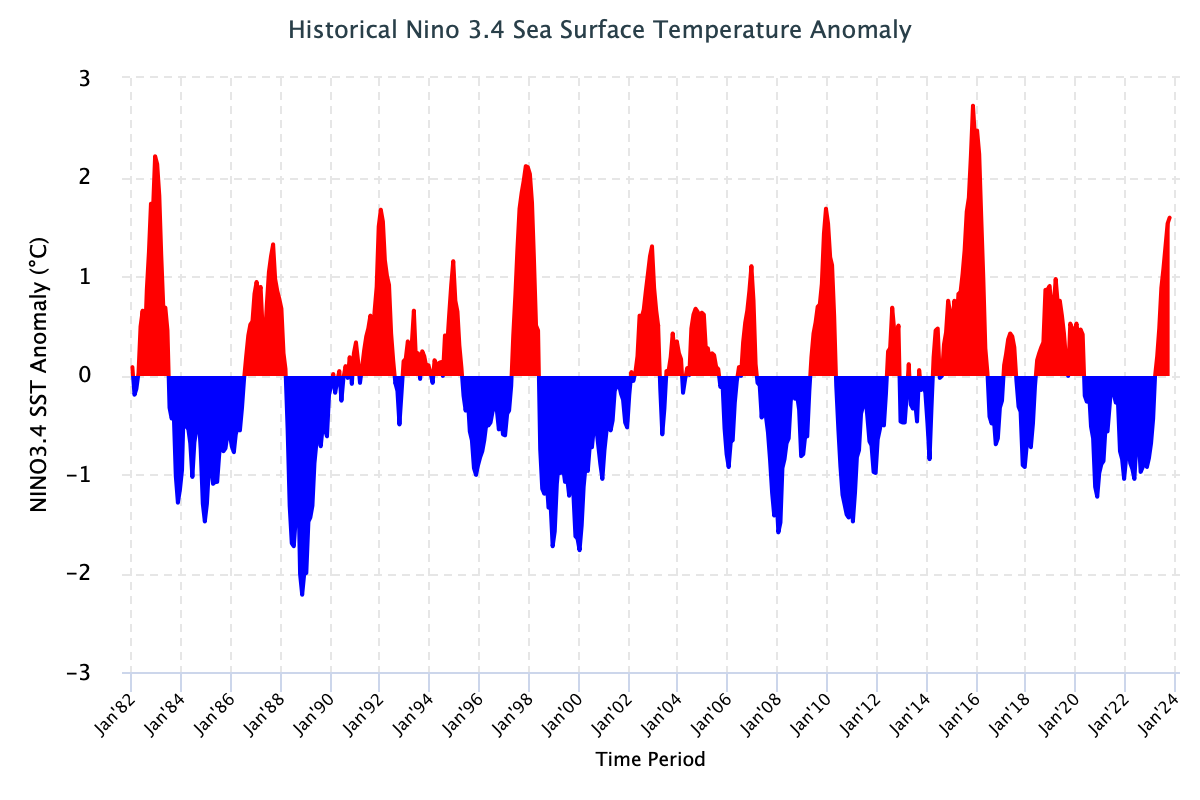

Para uma referência do que foi observado em outros anos de El Niño, vamos usar a safrinha 2015/16. Veja a figura 2, que mostra o desvio de temperatura da superfície do Pacífico à época.

Figura 2. Histórico de anomalia da temperatura da superfície do Pacífico.

Fonte: IRI / Columbia Climate School

É fato que o desvio de temperatura atual ainda não está em linha com o observado em 2015/16. Então, para justificar a sanidade na comparação, trazemos uma expectativa para a temperatura do Pacífico nos próximos meses.

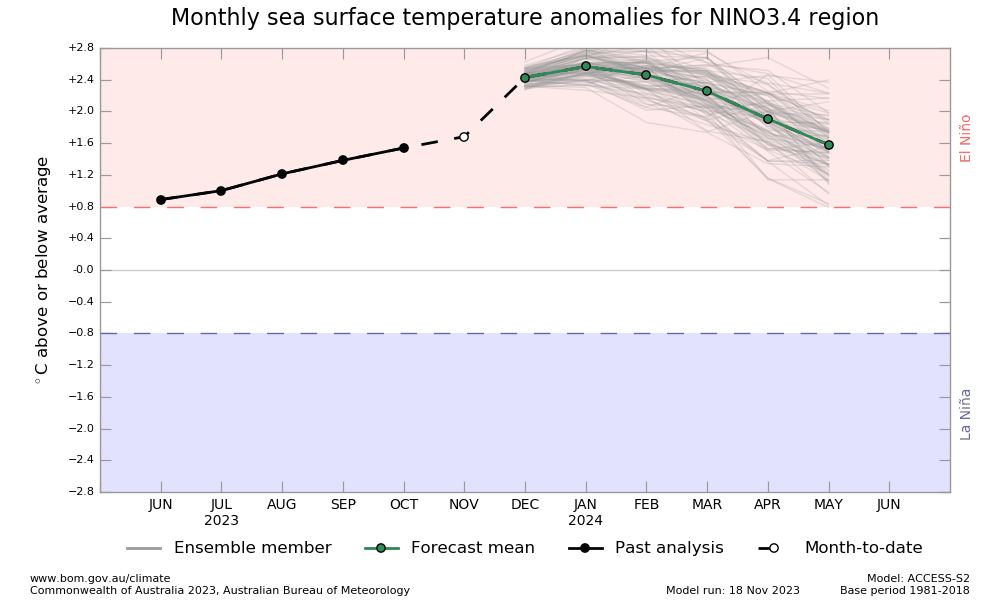

Essa é uma compilação de diversos centros feita pelo governo australiano e mostra que em janeiro é esperado um desvio em torno de +2,5ºC, próximo do pico de 2015/16 observado no gráfico anterior.

Figura 3. Projeções de anomalia de temperatura da superfície do Pacífico (18/11/23).

Fonte: ABM

E o que ocorreu na safrinha 2015/16, colhida em 2016? Houve uma redução de 31 sacas por hectare na produtividade, frente ao ciclo anterior, passando de 95,3 sacas em 2014/15 para 64,3 sacas em 2015/16. Em porcentagem a queda de produtividade foi de 32,5% de uma safra para a outra.

Para o ciclo 2023/24, as projeções atuais (nov/23) da Conab apontam para um recuo de 6,5% na produtividade da safra de inverno, na comparação com o ciclo anterior.

É cedo e tais números serão revisados, à medida que o cenário se consolida (safra e safrinha), mas um ponto importante é que, mesmo com as projeções atuais da Conab, temos um estoque final projetado em 8,9 milhões de toneladas, o que equivale a 7,2% da projeção para o consumo (doméstico+exportações), entre os menores da última década. Ainda com a ressalva de que nessa conta as exportações já estão estimadas em 14 milhões de toneladas a menos que no ciclo anterior (38 mi de t em 2023/24 vs 52 mi de t em 2022/23).

Para demonstrar como a associação do El Niño com esse quadro de suprimentos está justa, vamos fazer alguns cenários de quebra, “mexendo apenas na safrinha”.

Mantidas as áreas e sem contar um provável ajuste negativo da produtividade da safra de verão, se a safrinha tiver uma redução de metade do que ocorreu em 2015/16, teríamos um estoque final zerado. Obviamente, se houver um nível de quebra dessa magnitude, isso afetaria fortemente preços e exportações, limitando-as, antes de chegar a um cenário de estoque final “zerado”. Com essa ressalva, fizemos as simulações da tabela 1, demonstrando o impacto de quebras da safrinha no cenário geral e como isso afetaria os estoques finais (mantendo as demais variáveis estimadas pela Conab).

Tabela 1. Cenários de redução de produção da safrinha 2023/24, frente às projeções iniciais, mantidas as áreas (todas) e produções (segunda e terceira safras).

Fonte: Conab / HN AGRO

Mais uma vez, ressaltamos que as demais variáveis não seriam mantidas frente a uma quebra maior de produção e esses cálculos são para demonstrar como as contas não estão folgadas, se reduções de oferta ocorrerem.

Produção e preços

Considerando os preços futuros do milho na B3 (BVMF:B3SA3) na tarde de 22/11 e o histórico indicador Cepea, temos uma expectativa de preços médios em 2024 de R$71,56/saca, valor 8,3% maior que a média de 2023, considerando preços nominais e a média do indicador Cepea até novembro.

Analisando a série histórica da variação anual de preços e da variação da produção de milho, temos uma correlação relevante, de -0,8, considerando a safra 2011/12 até a 2022/23. As correlações das variações de preços com exportações e estoques finais são de -0,58 e -0,57, respectivamente. Isso demonstra que na série, uma produção maior esteve mais relacionada (inversamente) aos preços que estoques finais e exportações.

Para exemplificar, a variação de preços do milho em 2022 (média anual), foi relacionada à variação de produção total em 2021/22. Em 2021/22, a produção aumentou 30% e cotação média em 2022 foi 4% menor que em 2021.

Apresentando essas variações em um gráfico, temos a figura 4.

Figura 4. Variações de preços no ano e da produção total de milho, em relação ao ciclo anterior.

Fonte: Conab / Cepea / HN AGRO

O ponto vermelho equivale à projeção atual de redução da produção de milho para 2023/24, estimada em 9,6%, no relatório de novembro da Conab (eixo horizontal), associado à projeção de preço médio da B3 em 22/11 (+8,3% em 2024).

Os pontos em laranja referem-se à mesma variação de preços projetada na B3, mas simulando as quebras apresentadas na tabela 1, tendo a quebra 2015/16 como máxima. Perceba que, frente à linha de tendência, a alta de 8,3% projetada como média está modesta. Quando consideramos cenários de redução da produção total (“mexendo” apenas na produção da safrinha), deslocamos os pontos para a esquerda (eixo x) e o mercado parece ainda mais pessimista (eixo y).

Há muita coisa para acontecer, muito clima para ser acompanhado e uma guerra ocorrendo em torno da região que define os preços do petróleo no mundo, por consequência, com grande impacto nos nitrogenados, que participam do custo de produção do milho.

Uma eventual alta do petróleo também pode afetar positivamente a atratividade da produção de etanol, que vem perdendo espaço para o açúcar em decorrência dos preços de ambos. Isso poderia aumentar a demanda por etanol de milho, que não tem o açúcar como competidor na indústria.

Em outras palavras, a incerteza é grande, mas para quem compra milho, é possível que o cenário não seja dos melhores, ao menos até a definição de que a safrinha virá boa, se vier.