Bitcoin em queda após liquidação bilionária no mercado

- O último dividendo pago pela Petrobras não tem precedentes, gerando um retorno de 35%.

- O segundo turno da eleição presidencial ocorrerá em 30 de outubro e representa um enorme risco para a companhia, já que o candidato da esquerda, Luiz Inácio Lula da Silva, segue na liderança.

- Se o risco político coincidir com uma forte recessão, a Petrobras (BVMF:PETR4) pode rapidamente ver seu fluxo de caixa livre ir por água abaixo.

Introdução

Uma análise rápida dos números financeiros da Petrobras (NYSE:PBR) permitiria dizer que a empresa está indo bem, com níveis recordes de fluxo de caixa livre, o que lhe permite distribuir os resultados aos acionistas, que receberam um pagamento sem precedentes de R$ 6,73/ação no 2º tri, o que representa um retorno (dividend yield) de 35% anualizado. Apesar dos possíveis proventos, as próximas eleições no Brasil e o frágil ambiente macro representam sérios riscos para a empresa. Se os riscos político e econômico coincidirem – que é o cenário mais provável atualmente –, a Petrobras veria seu fluxo de caixa ir por água abaixo, e os acionistas ficariam a ver navios.

Negócios

A Petrobras, uma empresa de capital misto que produz e refina petróleo, possui ativos de upstream (produção e exploração) de alta qualidade, os quais estão gerando um lucro incrível no atual ambiente macro. Seu petróleo de nível internacional lhe permite cobrar preços “premium” no mercado global, o que também faz com que seja mais resiliente em ciclos de queda. Além de ter grandes reservas, a Petrobras possui um baixo custo de produção, o que torna suas jazidas lucrativas mesmo com o barril a US$ 30.

Em razão da participação majoritária do governo (29%), a Petrobras frequentemente precisa aliar os objetivos políticos aos objetivos financeiros. Não é incomum, por exemplo, que a companhia ofereça descontos em seus produtos domésticos para agradar a classe política. Em razão disso, os negócios locais de refino e comercialização contribuem muito menos para o seu faturamento do que os negócios de produção e exploração.

Apesar das restrições de ordem política, que impedem a empresa de maximizar o lucro das operações de downstream (refino e comercialização), ela continua sendo extremamente rentável, com grande parte da margem traduzida em forte geração de fluxos de caixa livre.

Números financeiros

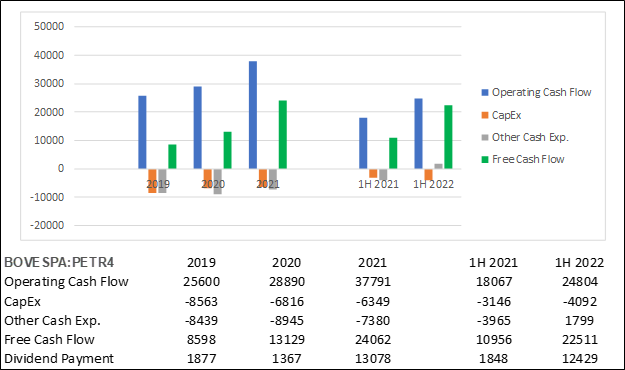

Fonte: InvestingPro (Dados em USD)

A disparada dos preços do petróleo e do gás no 2º tri de 2022 permitiu que a Petrobras registrasse resultados ainda melhores do que os números recordes do 1º tri deste ano. O fluxo de caixa operacional mais do que dobrou, de US$ 10,3b para 24,8b, um aumento de 37% no 1S21. No primeiro semestre de 2022, os acionistas viram seu fluxo de caixa livre atingir US$ 22,5b, sendo que 70% desse valor foi gerado somente no segundo trimestre. A Petrobras também conseguiu manter suas margens de lucro acima de outras petroleiras com níveis similares de produção.

Em termos de endividamento, a companhia melhorou bastante a saúde do seu balanço nos últimos 8-10 anos. Após o segundo trimestre deste ano, a dívida líquida permaneceu em US$ 34b, uma queda em relação aos US$ 53b de um ano atrás. A relação dívida/Ebitda está perto das mínimas históricas, a apenas 0,5x (sobre um Ebitda estimado de US$ 65b). Em vista da geração de caixa livre da Petrobras, esse nível de endividamento está longe de ser preocupante.

Esse forte desempenho financeiro fez com que a Petrobras anunciasse uma distribuição sem precedentes de dividendos, o que atraiu a atenção de muitos investidores, inclusive a minha.

Dividendo

A Petrobras anunciou um dividendo de R$ 6,73/ação no 2º tri, ou US$ 1,28/ação no câmbio atual. Em bases anualizadas, isso se traduz em quase US$ 5/ação, o que corresponde a um retorno (dividend yield) de 35%.

A Petrobras pagou US$ 8,3b dos seus US$ 12,8b de caixa livre no segundo trimestre. Um dividendo de US$ 5/ação para o EF22 custaria à petroleira cerca de US$ 32,2b – considerando fluxos de caixa livre de US$ 22,5b somente para o primeiro semestre, isso seria facilmente coberto.

Para quem comprou antes da data ex-dividendo, meus parabéns. Para quem comprou depois e está pensando em comprar, sugiro analisar com cuidado o futuro, que não parece muito promissor.

Riscos

Corrida presidencial

Em 2 de outubro, mais da metade dos brasileiros votou no primeiro turno das eleições presidenciais. O atual presidente, Jair Bolsonaro, um populista de direita que está no poder desde 2019, se saiu melhor do que o esperado, angariando 43% dos votos. Seu principal opositor, o ex-presidente esquerdista Luiz Inácio Lula da Silva, ficou em primeiro lugar, com 48%. Todas as pesquisas indicam que Lula pode vencer com uma vantagem maior. Os dois se enfrentarão no segundo turno, que ocorrerá no dia 30 de outubro. Lula e o seu Partido dos Trabalhadores ainda são favoritos.

A inflação no Brasil está atualmente em um dígito elevado, e as condições estão ficando cada vez mais difíceis. É pouco provável que a companhia distribua bilhões em dividendos, enquanto a população do país sofre com escassez. Não importa quem vencer, é certo que a Petrobras sofrerá algum grau de pressão política. Para os investidores, isso representa um grande risco.

A petroleira ligada ao governo já foi alvo de ataques de ambos os lados. Ao longo da sua campanha presidencial, Bolsonaro critica com frequência a Petrobras, alegando que ela sistematicamente atua contra os interesses da população, além de ter classificado seus lucros como "absurdos”. Ainda que não tenha feito uma intervenção direta nas operações da Petrobras, é difícil imaginar um cenário em que – caso ele vença – não tome ações contrárias à empresa de cerca forma, como um imposto extraordinário.

Um possível governo de esquerda pode tomar ações ainda mais danosas. A julgar por suas declarações nas últimas semanas, é praticamente certo que Lula pressionará a Petrobras a baixar os preços da gasolina e do diesel no Brasil, reduzindo ainda mais a lucratividade dos negócios de refino e comercialização da Petrobras. Com a aproximação do dia da eleição, ele passou a defender ainda mais a separação dos preços locais do petróleo em relação aos internacionais. Nas palavras de Lula: “Eu não posso enriquecer um acionista americano e empobrecer a dona de casa que vai comprar um quilo de feijão e paga mais caro por causa da gasolina”. O candidato de esquerda também mencionou planos de aumentar a capacidade de refino da Petrobras, possivelmente aumentando os custos da empresa. Embora ainda seja muito cedo para determinar a extensão do possível impacto futuro das políticas governamentais no desempenho financeiro da Petrobras, os riscos são apenas de queda.

Além disso, apesar de não ser tão grave, o atual ambiente macro também é um risco a ser considerado. Acredito que uma desaceleração já esteja devidamente precificada, mas há espaço para que os dividendos e os resultados fiquem aquém das expectativas, caso o mercado espere uma recessão global pior do que a esperada. Não apenas isso, mas uma grave crise também pode aumentar os riscos de uma intervenção governamental, já que os políticos buscariam amparar a população brasileira às custas dos acionistas da Petrobras.

Conclusão

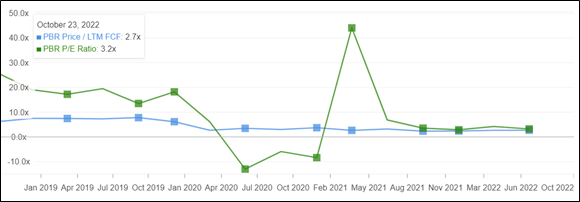

*Múltiplos históricos - P/FCL UDM, P/L. Fonte: InvestingPro*

A um múltiplo de 2,7x P/FCL UDM e de 3,2x P/LPA PDM, a Petrobras está relativamente barata. Mas isso não significa que a ação voltará a subir. A preocupação em torno da próxima eleição claramente está impactando a ação, e com razão. Faltando poucos dias para o segundo turno, o esquerdista e ex-presidente Lula parece estar na liderança. Em vista dos seus comentários sobre o teto de preço e aumentos forçados de capacidade de refino, uma vitória do Partido dos Trabalhadores representaria um grande revés para a Petrobras. Dito isso, uma vitória de Bolsonaro tampouco seria vantajosa. Apesar dos múltiplos baixos e do alto retorno com dividendos, a incerteza política e a perspectiva macro nebulosa tornam os riscos de queda muito mais significativos do que os de alta. Este não é o momento certo para comprar Petrobras.

Aviso: O autor não possui atualmente qualquer posição na Petróleo Brasileiro S.A. – Petrobras. Este artigo foi escrito unicamente para fins informativos e não constitui uma solicitação, oferta, conselho, consultoria ou recomendação de investimento.

***

Quer informações de qualidade para colocar em prática sua próxima grande ideia? No InvestingPro+, você encontra:

- Dados financeiros de qualquer empresa nos últimos 10 anos

- Notas de saúde financeira sobre lucratividade, crescimento e muito mais.

- Um valor justo calculado a partir de dezenas de modelos financeiros

- Rápida comparação da empresa com concorrentes

- Gráficos de fundamentos e performance

E muito mais. Tenha acesso rápido a todos os dados importantes para tomar embasadas, com o InvestingPro+. Saiba mais »