USIM5: Ação da Usiminas opera em baixa após prejuízo bilionário; Itaú BB vê upside

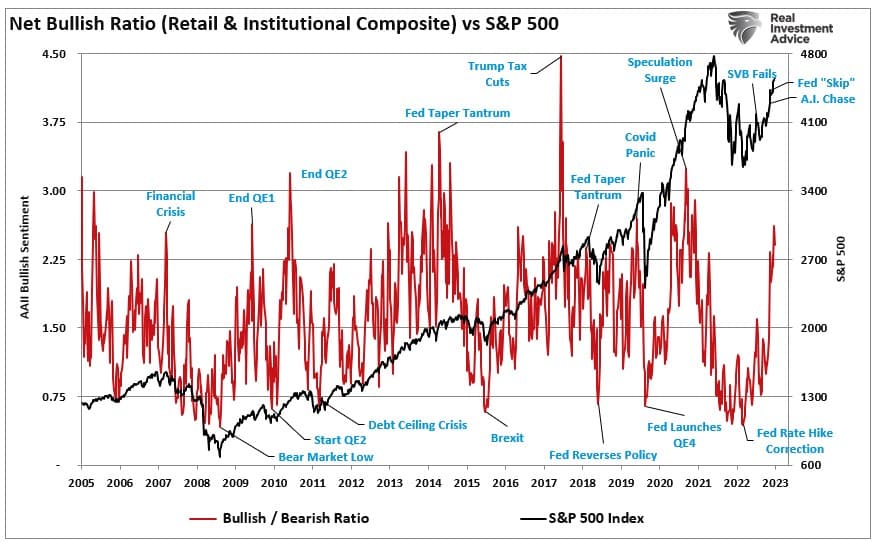

Os investidores mais otimistas continuam enfrentando o Fed, na esperança de que haja uma mudança na política monetária dos EUA capaz de retomar o último “bull market”, que durou 12 anos. Mas, há mais de uma década, o mantra “não brigue com o Fed” é uma espécie de “chamado às armas” desses investidores.

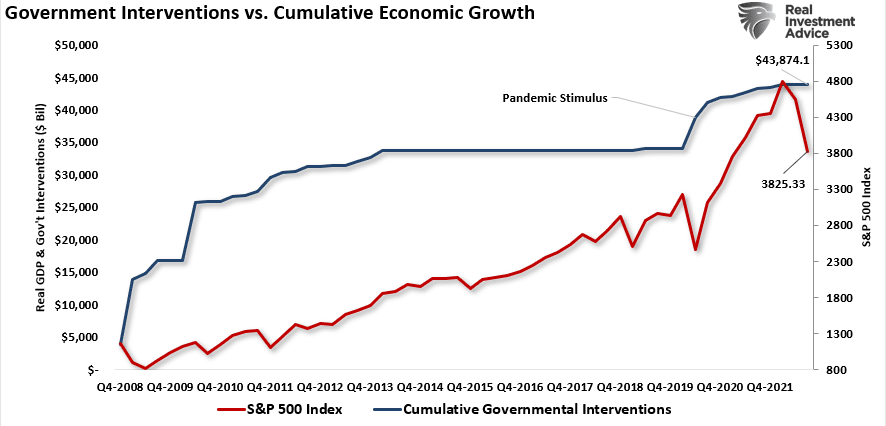

“Com políticas de juro zero e a mais agressiva campanha monetária de que se tem notícia, os investidores alçaram os mercados financeiros a alturas raramente vistas na história da humanidade. Mesmo assim, apesar dos valuations recordes, da pandemia, dos alertas e das pressões inflacionárias, os espíritos animais foram alimentados por uma indisfarçável fé no Federal Reserve.

Evidentemente, trata-se apenas de um reflexo da crescente desilusão dos investidores que se aferram a dados que de alguma forma respaldam a noção de que desta vez será diferente.”

Não é de surpreender que, diante das maciças intervenções monetárias que provocaram uma desconexão entre a dinâmica do mercado e realidade econômica e dos fundamentos, os investidores otimistas não tenham medido esforços para buscar uma razão que justificasse os preços cada vez mais altos dos ativos. Como bem explicou David Einhorn:

“Os otimistas afirmam que as métricas tradicionais de valuation não mais se aplicam a determinadas ações. Quem está comprado tem a confiança de que todos os outros investidores dessas ações compreendem tal dinâmica e não vão vender o papel. Como os titulares relutam em vender, as ações só podem subir, aparentemente até o infinito e além. Já vimos isso antes”.

Evidentemente, em vista dos 43 trilhões em resgates e das intervenções do Federal Reserve, não me causa espanto que os investidores mais otimistas joguem às favas a cautela.

Tampouco me surpreende que as ações tenham ficado sob pressão, quando o Fed começou a subir os juros agressivamente e o processo de redução do influxo anterior de suporte monetário.

No entanto, em vez de esses investidores seguirem o mantra de “não brigue com o Fed", o que está ocorrendo neste momento é justamente o contrário. Depois de um ano difícil nos mercados, a esperança em 2023 é que o Fed mude de postura em sua campanha de política monetária e comece a flexibilizá-la em meados do ano. Como ressaltou Tom Lee, do FundStrat:

“Dos dados históricos mostram que existe uma grande chance de o mercado acionário americano gerar um retorno recorde de 20% ou mais neste ano, após os três principais índices do país fecharem 2022 com suas piores desvalorizações anuais desde 2008.”

Enquanto os investidores otimistas se aferram a estatísticas históricas sobre os retornos do mercado, o Fed continua deixando claro que não retrocederá em sua batalha atual contra a inflação.

Fed e investidores otimistas em lados opostos

No início de janeiro, foi divulgada a ata da reunião de dezembro do Fomc, comitê de política monetária dos EUA. O documento não trouxe surpresas, pelo menos para nós, na medida em que reiterou a mesma mensagem que o comitê martelou durante todo o ano de 2022:

“Nenhum dos participantes considera apropriado iniciar a redução do alvo das taxas básicas de juros em 2023. Os participantes, de modo geral, observaram que é necessário manter uma postura restritiva para a política até que os próximos dados deem a confiança de que a inflação encontra-se em uma trajetória sustentada para 2%, o que provavelmente levará algum tempo. Em vista do persistente e inaceitável nível elevado de inflação, vários participantes comentaram que a experiência histórica não recomenda que haja um afrouxamento prematuro da política monetária”.

Há alguns pontos importantes nessa declaração:

- O Fomc não espera que a inflação atinja 2% antes de mudar sua política. O comitê deseja ver uma trajetória clara e sustentada de queda até 2%.

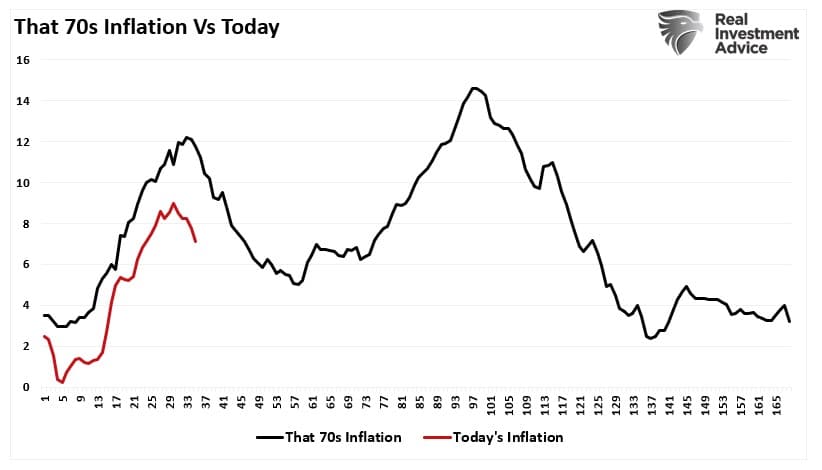

- O Fomc teme que a inflação possa cair e depois reacelerar, como na década de 1970. (Ver gráfico)

Vale a pena notar que o piso para a inflação na década de 1970 era de 4%, ao passo que o de hoje é de 2%. Isso porque os níveis de endividamento eram drasticamente menores, o crescimento econômico era mais robusto e não havia déficit federal. Hoje, a economia não consegue aguentar níveis maiores de juros ou inflação por muito tempo, sem que ocorram consequências econômicas mais graves.

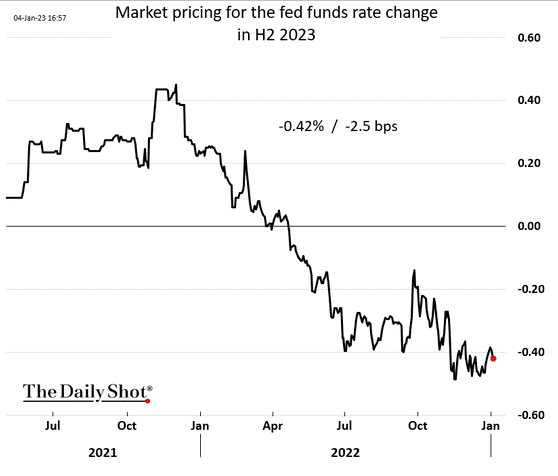

No entanto, apesar de o Fomc reiterar que não haverá qualquer mudança de postura em breve na política monetária, os investidores otimistas esperam cortes de juros já em julho deste ano.

É evidente que esses investidores estão tentando aplicar alguma lógica de fundamentos para explicar um mercado mais forte em 2023.

- A economia evitará uma recessão.

- O emprego continua forte e os salários darão suporte ao consumo.

- As margens de lucro corporativo continuarão elevadas, dando suporte a valuations de mercado mais altos.

- O Fed recuará em sua campanha de aperto, à medida que a inflação cai.

Existe um problema particular com esses argumentos.

Se a economia e o emprego continuarem fortes e se a recessão for evitada, não há qualquer razão para que o Fed comece a cortar juros. Sim, o Fed pode parar de subir as taxas, mas, se a economia estiver funcionando normalmente e a inflação cair, repito: não há qualquer justificativa para haver cortes de juros.

O mais importante é que os investidores otimistas continuam atuando contra seus próprios interesses.

As derrotas continuarão até que o moral da tropa aumente

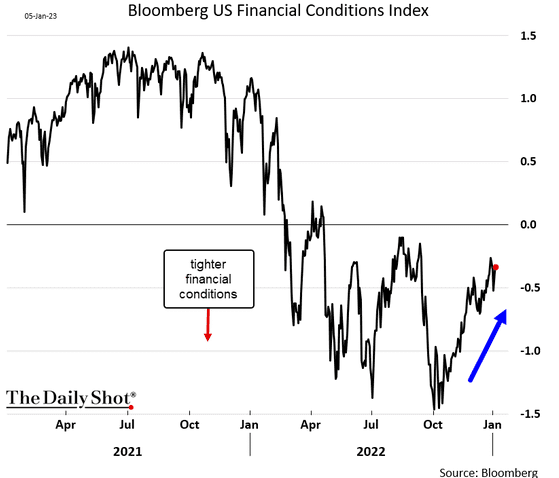

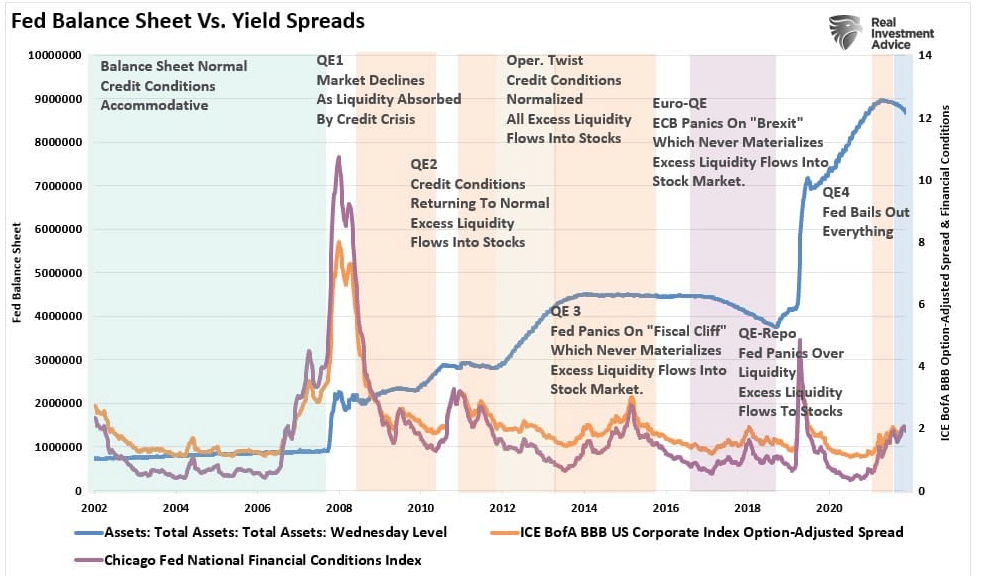

Já discutimos que o que o Fed deseja ver é uma restrição maior nas condições financeiras, e não o contrário.

“Os preços mais altos dos ativos representam uma política monetária mais frouxa, e não mais restritiva. A alta dos preços dos ativos aumenta a confiança dos consumidores e afrouxa as condições financeiras que o Fed está tentando restringir. Embora as condições financeiras tenham tido um aperto recentemente, em meio à alta dos juros e da inflação, ainda continuam baixas. Dificilmente esse é um ambiente que o Fed deseja ver para combater a inflação”.

O Fomc precisa que as condições financeiras fiquem ainda mais restritivas para desacelerar a demanda econômica e aumentar o desemprego, o que permitirá que a inflação convirja para a sua meta. As condições financeiras mais restritivas dependem de diversos fatores:

- Um dólar mais forte em relação a outras divisas

- Spreads maiores nos mercados de títulos

- Redução da liquidez

- Preços mais baixos para as ações.

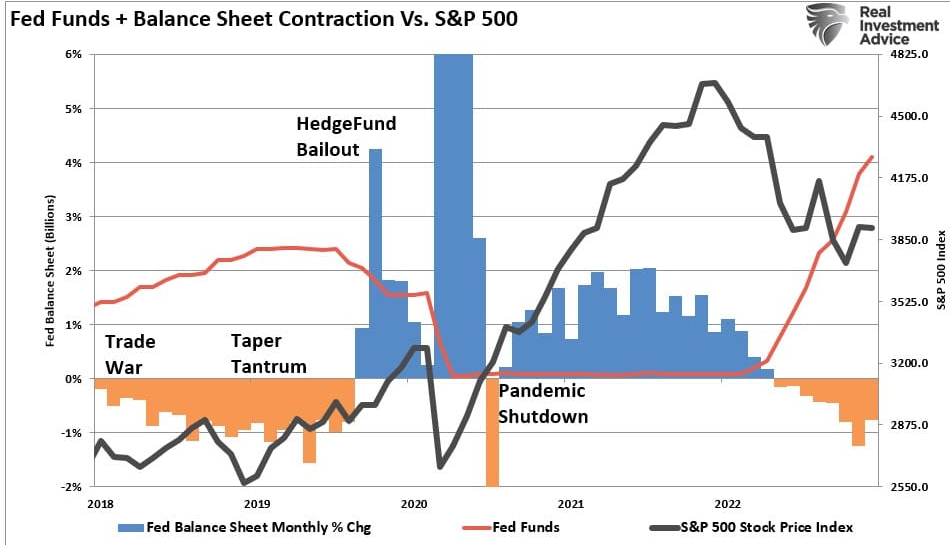

Os participantes do mercado mais otimistas devem estar cientes de que o Fed quer fazer os preços das ações ficarem mais baixos. O Fed está retirando a liquidez, ao reduzir seu balanço duas vezes mais rápido do que em 2018. Para quem não se lembra, o rápido aperto quantitativo fez com que o mercado recuasse 20% em três meses. Hoje, mesmo com uma inflação mais fraca, não se prevê um fim próximo para o aperto quantitativo.

Ressaltamos em novembro que:

“Não seria uma surpresa ver as autoridades do Federal Reserve tentarem baixar os preços dos ativos com uma retórica mais dura. Dessa forma, para que haja uma mudança na política do banco central, ainda é preciso percorrer um longo caminho”.

Esse ponto foi repetido na última ata do Fomc:

“Os participantes ressaltaram que, como a política monetária teve um efeito substancial nos mercados financeiros, um afrouxamento indesejado das condições financeiras, principalmente devido à uma interpretação equivocada do público em relação à reação do comitê, complicaria seus esforços para restaurar a estabilidade dos preços. Vários participantes comentaram que as medianas das suas avaliações para a trajetória apropriada da taxa dos fundos federais no Sumário de Projeções Econômicas, as quais ficaram notavelmente acima das medidas baseadas em mercado das expectativas da taxa básica, ressaltaram o forte compromisso do comitê de fazer a inflação convergir para a meta de 2%”.

Como é possível notar, o Fomc quer uma “queima controlada” dos preços dos ativos, isto é, que suas cotações baixem, e não o contrário. Suspeito que uma hora ou outra os participantes do mercado se darão conta da seriedade do Fomc com sua missão.

No entanto, por enquanto, a esperança continua.

Riscos de recessão são elevados

Como ressaltei, em 2023, os participantes do mercado estão começando a aceitar a ideia de que a economia evitará uma recessão. Por exemplo:

“Acreditamos que o Fed interromperá o aperto perto do outono, antes de começar a reduzir os juros. Parece-nos difícil vislumbrar uma recessão significativa em 2023”. – Brett Ewing, estrategista-chefe de mercado da First Franklin.

Talvez isso aconteça. Certamente é uma possibilidade.

No entanto, isso é basicamente remar contra a maré do que o Fomc está tentando alcançar. Novamente, se o objetivo é vencer a inflação, a demanda econômica precisa cair. Até mesmo o Fomc está agora admitindo que uma recessão é plausível.

“Além disso, o lento crescimento dos gastos privados reais das famílias para o próximo ano, a perspectiva econômica global moderada e as condições financeiras persistentemente restritivas foram vistos como indicativos de os riscos estão inclinando para baixo em torno da projeção de base para a atividade econômica real, e a equipe ainda via a possibilidade de uma recessão em algum momento ao longo do próximo ano como uma alternativa plausível para a linha de base.”

Os mercados financeiros ainda precisam se ajustar para haver uma acomodação a uma economia mais fraca ou talvez em recessão.

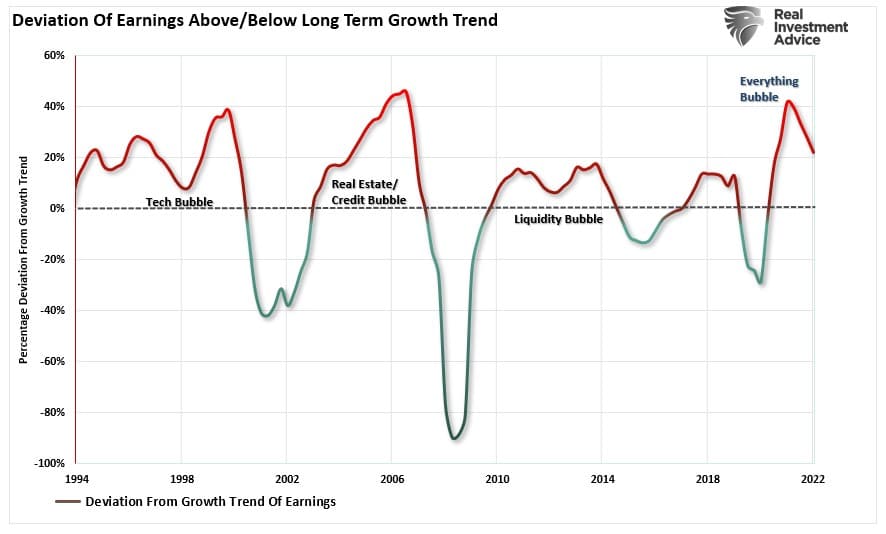

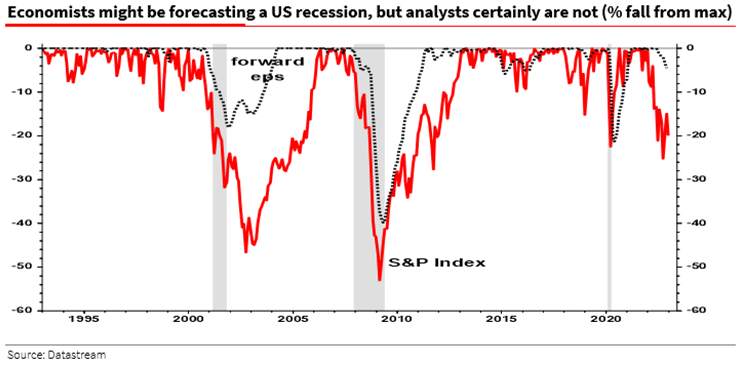

Como discutimos anteriormente, as estimativas de resultados continuam bastante otimistas e desviadas da tendência de crescimento de longo prazo, apesar dos recentes cortes.

Como meu amigo e colega Albert Edwards, do Societe Generale (EPA:SOGN), observou recentemente:

“Não paro de ouvir que essa é a recessão mais antecipada de todos os tempos e que ela já deve estar precificada. Mas o declínio no LPA dos próximos 12 meses de apenas 4% (desde o pico) não sugere isso".

Além disso, vários dados econômicos fracos sugerem que o risco de uma recessão cresce acentuadamente, como mostra nosso índice composto amplo de atividade econômica. Se os dados se enfraquecerem ainda mais, o que é o objetivo do Fed, a expectativa é que haja uma queda nos resultados.

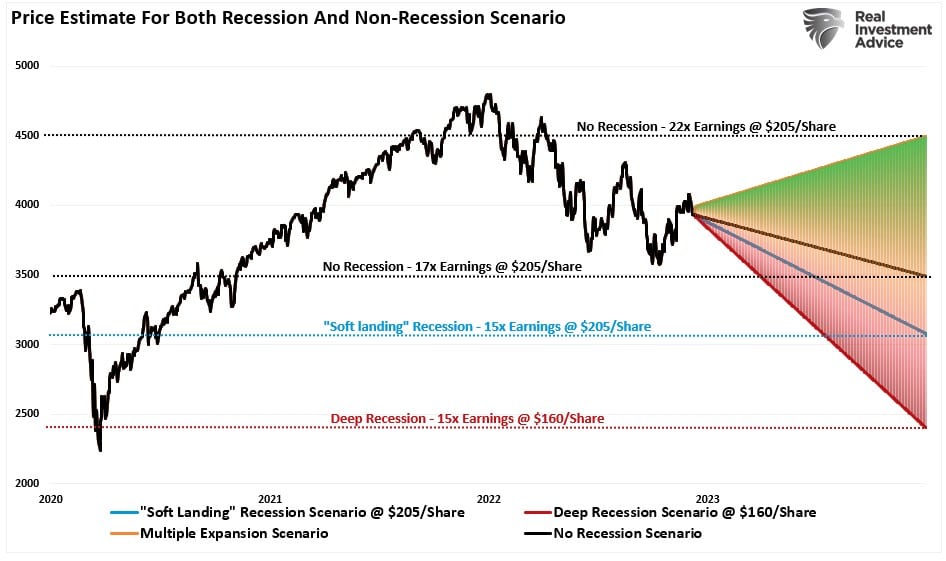

Em vista dos valuations atuais, a previsão para o preço dos ativos no fim do ano não é extremamente altista.

“Ao adicionar o cenário de alta ao nosso gráfico de projeção, temos uma gama completa de opções para 2023, dependendo de vários desdobramentos”.

“Esta é a nossa preocupação com o cenário de alta. Ele depende totalmente da ausência de uma recessão, e o Fed deve reverter o seu aperto monetário. O problema dessa visão é que, se, de fato, a economia fizer um pouso suave, não há qualquer razão para o Federal Reserve reverter a redução do balanço ou baixar as taxas de juros”.

O mais importante é que o problema com a previsão de alta é que a valorização dos ativos afrouxa as condições financeiras, o que reduz a capacidade do Fed de trazer a inflação para baixo. Isso também significaria que o emprego pode continuar forte, juntamente com o crescimento dos salários, elevando as pressões inflacionárias.

Embora o cenário de alta seja possível, esse resultado enfrenta muitos desafios em 2023, dado que o mercado já está bastante esticado. Mesmo em um ambiente de pouso suave, os resultados se enfraqueceriam, o que faz com que os valuations atuais de 22x os resultados sejam difíceis de sustentar.

Por isso, a insistência em brigar com o Fed pode se revelar muito mais complicada e arriscada do que muitos esperam.