Ação da Hapvida desaba quase 40% após balanço do 3º tri

Principais conclusões

- O ambiente de mercado mudou drasticamente em apenas alguns meses, refletindo preocupações sobre a crise energética, questões da cadeia de suprimentos e incerteza geopolítica.

- O aumento das taxas de juros em resposta às pressões inflacionárias é uma grande mudança para os investidores há muito acostumados ao que tem sido um cenário muito benigno, levantando questões sobre como o mercado atual pode se comportar. Isso pode apresentar oportunidades, bem como potenciais armadilhas para os investidores.

- O que importa para esses momentos de mudança de jogo são as estratégias que oferecem abordagens não correlacionadas e incorporam diferentes formas de alfa de crise. É aqui que as alternativas entram em cena.

2022, até o momento, foi um ano de mudanças sísmicas em todos os níveis, com profundas consequências para todos, não apenas para os mercados financeiros. O risco de uma escalada geopolítica significativa permanece, seja entre a Rússia e o mundo ocidental ou, mais recentemente, a China e o Ocidente sobre Taiwan. Essas são coisas que podem mudar o jogo para o mundo.

O enigma da inflação/taxas de juros

O aumento das taxas de juros este ano, em resposta à inflação, é uma grande mudança para os investidores há muito acostumados a um ambiente muito benigno. Isso colocou questões sobre o que acontece em um ambiente de mercado moderno, com técnicas modernas de investimento, onde a precificação do risco está mudando.

Um bom exemplo é o papel dos títulos em uma carteira. A correlação entre títulos e ações tem sido persistentemente negativa desde o final da década de 1990, com algumas exceções. Uma carteira tradicional de títulos/ações se beneficiou da compensação de risco natural criada por essa correlação negativa. Os rendimentos dos títulos também estavam em níveis altos o suficiente para que houvesse o potencial de os rendimentos caírem em uma crise, criando ganhos de capital que poderiam estabilizar um portfólio.

Mas em um ambiente de baixo rendimento, em tempos inflacionários, a correlação entre os preços de títulos e ações é menos certa, e seu portfólio típico de 60/40 não vai se parecer ou se comportar da mesma maneira que antes. A questão agora é se acreditamos que estamos em um regime em que a inflação provavelmente permanecerá persistentemente acima de 2% nas economias em que estamos focados, o ponto em que a correlação entre títulos e ações parece se tornar menos certa, potencialmente passando de negativa (ou seja, diversificando) para positivo (ou seja, correlativo).

No balanço de probabilidades, esse cenário parece provável. A questão então se volta para como os investidores podem potencialmente estabilizar esse portfólio 'equilibrado'. Em nossa opinião, o ambiente atual exige um pensamento mais amplo. É aqui que as alternativas entram em cena.

Não olhe para o passado em busca de pistas

Se voltarmos aos anos 1970, período mais recente em que tivemos aumentos substanciais da inflação, o mercado era outro. Os participantes do mercado eram diferentes, o papel do varejo era diferente e a escala dos fundos de hedge era muito menor. É um jogo arriscado supor que o comportamento do mercado seguirá o mesmo caminho. Mas existem algumas estratégias que esperamos que ainda possam funcionar bem.

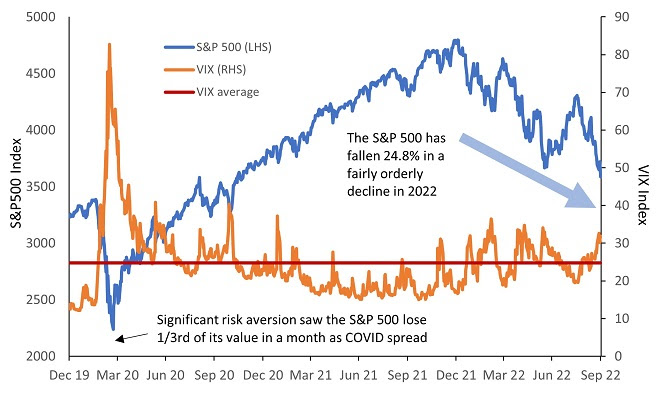

Estratégias de acompanhamento de tendências, por exemplo, podem oferecer parte da solução para os investidores. O mercado dos EUA caiu quase 25% no acumulado do ano até o final de setembro de 2022. Mas, embora a volatilidade tenha aumentado, tem sido um declínio relativamente ordenado até agora, sem os movimentos muito acentuados - para cima e para baixo - que estavam presentes durante a crise do COVID em 2020 (Anexo 1). Quando você vê uma tendência estável, espera que as estratégias de acompanhamento de tendências se destaquem. Outra atração das estratégias de acompanhamento de tendências é que elas são escaláveis e podem ser construídas a um custo razoável para investidores sensíveis a taxas. Essas são as características que os investidores de grande porte precisam.

FIGURA 1: AS QUEDAS DO MERCADO EM 2022 NÃO CORRESPONDERAM A MAIOR INCERTEZA

Fonte: Janus Henderson Investors, Refinitiv Datastream, 31 de dezembro de 2019 a 30 de setembro de 2022. O desempenho passado não prevê retornos futuros.

Nota: O Índice VIX é um índice de mercado em tempo real usado como indicador das expectativas do mercado para a volatilidade do Índice S&P 500 nos próximos 30 dias.

Mas seguir tendências requer o tipo certo de mercado. Se voltarmos a 2020, vimos o índice S&P500 perder um terço do seu valor entre 19 de fevereiro e 23 de março. O sentimento mudou repentina e dramaticamente à medida que a rápida disseminação e a gravidade do COVID se tornaram aparentes. Em um ambiente semelhante, o seguimento de tendências pode tender a sofrer, dada a rapidez com que os preços dos ativos se moveram.

“É difícil fazer previsões, especialmente sobre o futuro.” (vários)

Em períodos de crise, os ativos tornam-se correlacionados. Em outras palavras, a diversificação funciona em ambientes normais de mercado, quando possivelmente não é necessária, mas tende a falhar em uma crise (com correlações tendendo a um) quando seus benefícios são mais necessários. Isso não ocorre necessariamente porque a construção do portfólio está quebrada, mas porque você tende a ver o rebanho dos investidores durante períodos de incerteza aguda. Esse comportamento de manada é uma consequência pretendida das práticas modernas de gerenciamento de risco, que têm um foco geral no ajuste das exposições do portfólio em resposta à volatilidade do mercado e que se tornaram predominantes nas últimas três décadas, desde o lançamento comercial do RiskMetrics pelo JP Morgan em 1992 .

Para instituições como bancos, fundos de hedge e gestores de ativos tradicionais, se a volatilidade de uma carteira for inaceitável, a desalavancagem – vender posições longas e cobrir posições curtas – é a resposta comum. No entanto, a desalavancagem empurra os preços para baixo, o que pode aprofundar a crise. A volatilidade consequentemente aumenta, o que leva a mais desalavancagem. Isso é conhecido como uma espiral de 'valor em risco'. Nesse ambiente, é fácil ver por que a diversificação falha, porque a maioria dos investidores é forçada a liquidar por causa de suas disciplinas de gerenciamento de risco. O que funciona em nível individual como uma ferramenta de gerenciamento de risco tende a exacerbar os surtos de risco quando amplamente implantado em todo o setor.

Quando a diversificação não funciona, o que você faz?

O que importa para esses momentos de mudança de jogo é ter um portfólio líquido com uma variedade de estratégias diferentes, oferecendo abordagens não correlacionadas e incorporando diferentes formas de alfa de crise, como estratégias de volatilidade, acompanhamento de tendências e macro discricionária. As chamadas estratégias de "proteção" que oferecem polaridade reversa em relação ao risco podem ser úteis quando a diversificação está falhando.

O contra-argumento é que pagar por essa paz de espírito pode criar um empecilho no retorno ao longo do tempo, mas argumentaríamos que a forma dos retornos é tão importante quanto sua simples magnitude. Essa forma pode ser vital para investidores que desejam se aposentar ou para aqueles que não podem se dar ao luxo de arriscar uma perda significativa de valor. Não funciona para todos. Você precisa considerar quais ativos um cliente possui, quais são seus passivos e quais são seus objetivos. Mas, dada a escala de mudanças e incertezas que os mercados experimentaram nos últimos anos, você deve se perguntar se pode se concentrar apenas na maximização do retorno, sem considerar os benefícios das estratégias de gerenciamento de risco e proteção.