Preço do ouro atinge recorde acima de US$ 3.800/oz com riscos de paralisação nos EUA

Os investimentos mais seguros e previsíveis são uma das principais maneiras que investidores encontram para rentabilizar o dinheiro com menos riscos. Para se expor a essas alternativas fora do mercado nacional, é possível investir na renda fixa americana. Como o próprio nome adianta, ela conta com possibilidades ligadas à principal economia do mundo: a dos Estados Unidos. Logo, a dolarização do patrimônio é um processo que acompanha esse investimento.

Além disso, assim como acontece no Brasil, a alta dos juros influencia a rentabilidade deles — podendo torná-los mais ou menos atrativos. Mas como é possível se beneficiar desse cenário para fazer investimentos? Trago abaixo alguns exemplos.

O que é e como funciona a renda fixa americana?

A renda fixa é uma classe composta por investimentos com regras predeterminadas de rentabilidade. Eles são como empréstimos ao emissor do título, que o cria visando captar recursos. Para entender como a classe funciona, considere o exemplo do mercado brasileiro, em que há alternativas como títulos do Tesouro Direto.

Essas aplicações são ligadas ao Governo Federal brasileiro, servindo para levantar capital para a União. Portanto, os investidores que fazem a aplicação disponibilizam o dinheiro para o Governo e, em troca, eles receberão a quantia de volta acrescida de juros.

A rentabilidade pode ser:

-

prefixada: juros predeterminados e imutáveis;

-

pós-fixada: juros acompanham uma taxa do mercado;

-

híbrida: combinação entre as duas anteriores.

Somada aos títulos públicos, existe a renda fixa privada no Brasil. Esses títulos podem ser emitidos por instituições financeiras, bancos, empresas e securitizadoras. Nos Estados Unidos, a lógica é similar. Os bonds, como são geralmente conhecidos os títulos de renda fixa, podem ser emitidos por um Governo, do municipal ao federal, ou por empresas, servindo para financiamento de suas operações.

Normalmente, os bonds com prazos mais longos oferecem lucros maiores. Cada título tem regras diferentes sobre quando o investidor poderá fazer o resgate. Inclusive, muitos deles geram cupons de rentabilidade aos investidores, antecipando o recebimento de parte do montante.

Quais as vantagens da renda fixa americana?

O investimento em renda fixa americana pode ser estratégico para seu planejamento no mercado financeiro. Veja quais vantagens esses títulos apresentam:

Segurança

Em primeiro lugar, a renda fixa americana, especialmente quando se fala em títulos públicos, pode ser vista como a mais segura do mundo. Esse aspecto resulta do fato de que títulos como Treasury Bonds estão intrinsecamente vinculados à dívida pública dos Estados Unidos. Considerando que os EUA são a maior economia mundial, a perspectiva de risco associada a esses títulos é reduzida. Como resultado, é viável adquirir exposição internacional, sem necessariamente se expor a elevados riscos.

Para se ter dimensão, no primeiro semestre de 2023, os Estados Unidos enfrentaram um cenário desafiador com sua dívida pública. Ela ficou próxima do teto, significando que um calote poderia acontecer — esse cenário seria a concretização de um fato inédito na história americana. Entretanto, após negociações entre a Casa Branca e o Congresso, o teto da dívida dos EUA foi elevado em mais de 2 trilhões de dólares.

Ademais, é relevante observar que diversos títulos de renda fixa nos EUA normalmente contam com maior liquidez. Essa característica possibilita aos investidores resgatarem o capital com mais facilidade, o que ajuda a controlar os riscos do investimento.

Diversificação

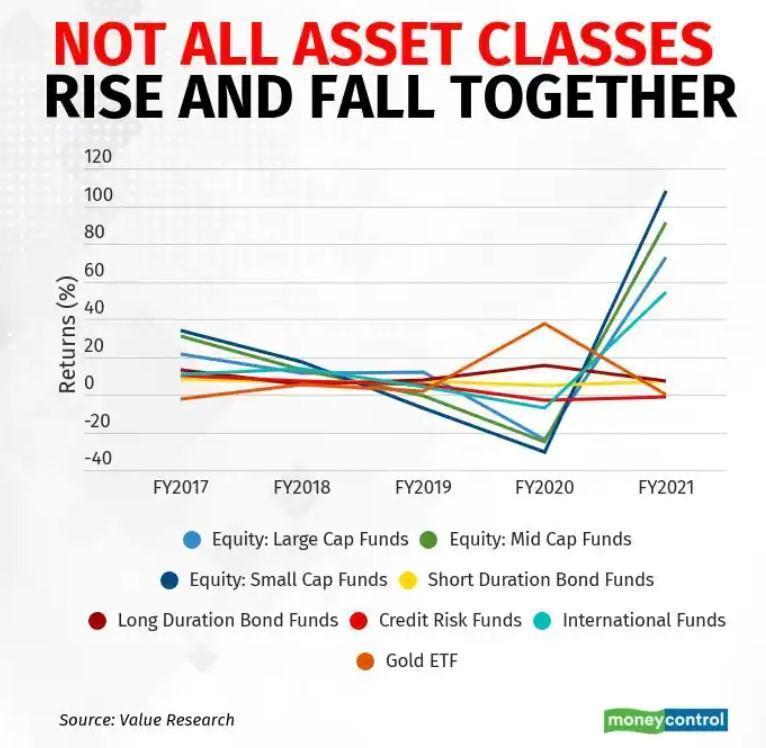

Outro ponto positivo é a diversificação da sua carteira de investimentos. Essa é uma das principais práticas que um investidor pode adotar em seu planejamento para mitigar os riscos, reduzir a volatilidade e aumentar a probabilidade de retornos positivos no longo prazo. Para ilustrar, veja o gráfico a seguir produzido pela MoneyControl, com números da Value Research sobre o desempenho de diferentes ativos ao longo dos anos:

Como é possível perceber, cada classe tem seu próprio desempenho. Enquanto umas apresentam movimentações similares, outras têm ritmos opostos — o que fica bem claro visualmente. Nesse sentido, quando você tem investimentos em classes descorrelacionadas ou com correlação negativa, é possível reduzir o impacto de perdas na sua carteira. Além disso, há chances de obter resultados interessantes, independentemente do momento econômico.

No âmbito da renda fixa dos Estados Unidos, em linhas gerais, os títulos apresentam um grau de desvinculação e, por vezes, uma correlação negativa com o mercado financeiro brasileiro. Por exemplo, uma queda na bolsa de valores brasileira, a B3 (BVMF:B3SA3), tende a exercer um impacto limitado, ou mesmo inexistente, sobre a performance da renda fixa dos Estados Unidos. Consequentemente, ter investimentos internacionais facilita o manejo de riscos.

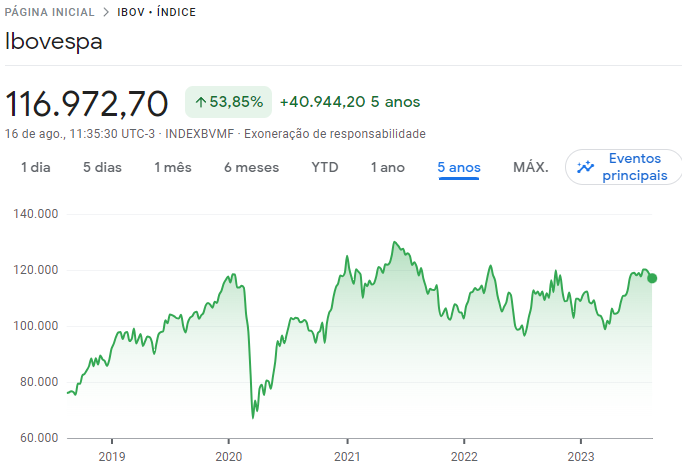

Há gráficos que facilitam essa visualização. Confira as variações do USD/BRL em relação ao real e do Ibovespa, principal índice da B3, entre 2019 e 2023:

Como é possível visualizar, os dois gráficos normalmente não variam de maneira similar. Isto é, quando o Ibovespa cai, normalmente o dólar sobe. Dessa maneira, a diversificação com outras moedas costuma contribuir positivamente com seus resultados e a proteção da carteira.

Dolarização

A renda fixa americana contribui com a dolarização da sua carteira. Como você viu nos gráficos anteriores, a moeda dos Estados Unidos tende a ter uma performance oposta à do Ibovespa, gerando diversificação. Dessa forma, se o real estiver em risco de desvalorização, ter ativos ou títulos em dólar pode atuar como uma proteção. Ademais, o dólar americano é frequentemente considerado uma moeda de reserva global e tende a se manter forte mesmo em momentos de incerteza econômica.

Outro destaque é que o dólar americano costuma ser visto como uma moeda que pode manter seu valor durante os períodos de inflação. Então investir em ativos e títulos dolarizados tende a proteger seu poder de compra se a inflação aumentar no Brasil.

Potencial no longo prazo

Os investimentos em dólar e na renda fixa americana também podem ser interessantes para investidores que focam no longo prazo. Isto é, quanto mais tempo o dinheiro permanecer na aplicação, maiores são os ganhos potenciais. Para tanto, é importante entender o que é yield to maturity (YTM), ou ganhos até o vencimento. Esse é um conceito fundamental no investimento de renda fixa, já que representa o retorno total que um investidor pode esperar receber ao fim do prazo do título.

O YTM é uma métrica útil para comparar os retornos potenciais de diferentes investimentos de renda fixa. Ele pode apontar que nem sempre os títulos com maiores cupons terão retornos mais altos. O cálculo do yield to maturity considera o preço pelo qual o investidor adquire o título. Esse preço pode ser maior ou menor do que a cotação de momento, dependendo das condições de mercado, das taxas de juros vigentes e da qualidade de crédito do emissor.

O número de anos restantes até que o título atinja sua data de vencimento é outro fator no cálculo desse índice. Títulos de prazo mais longo tendem a ter mais potencial para flutuações de preço devido a mudanças nas taxas de juros nos EUA.

Quais são as principais oportunidades da renda fixa americana?

Agora que você entendeu mais sobre as oportunidades da renda fixa nos EUA, vale a pena saber as principais possibilidades que o mercado americano oferece. Veja abaixo:

Treasury Bonds

Os Treasury Bonds são títulos de dívida emitidos pelo Governo dos Estados Unidos por meio do Departamento do Tesouro dos EUA. Eles são conhecidos como sovereign debt bonds (títulos de dívida soberana) e tratados como os investimentos mais seguros do mundo.

É possível traçar um paralelo entre eles e os títulos do Tesouro Direto no Brasil. Vale destacar que eles podem ser divididos em três grupos, sendo:

-

T-bills: vencimento em até um ano;

-

T-notes: entre 2 e 10 anos;

-

T-bonds: entre 10 e 30 anos.

Os T-bonds se destacam pelo prazo mais longo e por normalmente pagarem juros semestrais ou anuais aos investidores. A rentabilidade dos cupons é definida previamente, podendo ser fixa ou acompanhar os juros do país.

Em relação à liquidez, os T-bonds podem ser negociados em mercados secundários. Portanto, os investidores podem comprar ou vender esses títulos antes do vencimento, o que proporciona mais flexibilidade aos investidores — lembrando que eles sofrem marcação a mercado.

Corporate bonds

Já os corporate bonds são títulos de dívida emitidos por empresas privadas dos Estados Unidos. Buscando traçar uma relação com o mercado brasileiro, eles são similares às debêntures. Desse modo, eles atuam como forma de levantar capital para financiar operações, projetos e expansão das organizações. Esses títulos funcionam de maneira semelhante aos títulos do Governo, como Treasury Bonds.

Geralmente, os corporate bonds pagam juros aos investidores em intervalos regulares — podendo ser a cada seis meses. Essa remuneração ainda pode estar atrelada às taxas de juros nos EUA. O risco associado aos titulados pode variar consideravelmente, com base na saúde financeira da empresa emissora. As agências de classificação de crédito avaliam a capacidade dela de pagar seus compromissos e atribuem classificações de risco, ou ratings, aos títulos.

Empresas com ratings mais elevados são consideradas mais seguras e, portanto, costumam oferecer taxas de juros mais baixas. Já organizações com ratings mais baixos podem oferecer taxas de juros mais altas para compensar o risco adicional.

Certificates of deposit

Outro exemplo são os certificates of deposit (CDs) — similares aos certificados de depósito bancário (CDBs) no Brasil. Eles são aplicações de renda fixa oferecidas por instituições financeiras. O funcionamento é similar aos demais que você já viu. Ou seja, o investidor faz a aplicação e terá remuneração conforme as regras do título. Muitos CDs também podem remunerar com cupons semestrais.

Como a alta dos juros nos EUA afeta a renda fixa?

De maneira semelhante ao que acontece no Brasil, a taxa de juros é um elemento central na política monetária americana. Uma das funções mais importantes dela é controlar a inflação. Quando os preços sobem rapidamente, o Federal Reserve (Fed), com atuação análoga à do Banco Central, pode aumentar as taxas de juros para desacelerar o crescimento econômico. Essa medida ajuda a conter o aumento dos preços e reduzir a inflação.

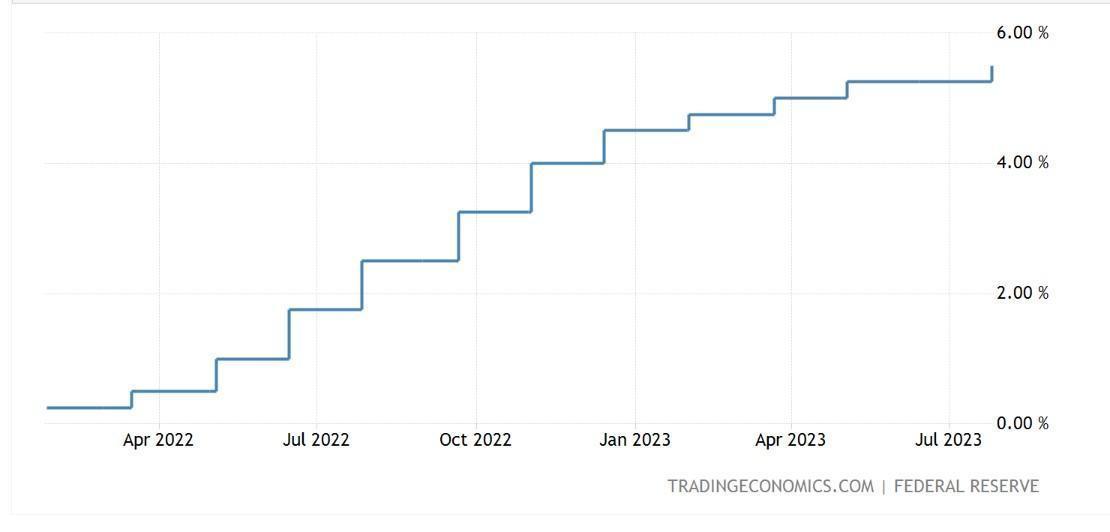

Com essa informação em mente, vale saber que os juros nos Estados Unidos entraram em patamares historicamente altos em 2022 e 2023. Veja o gráfico de evolução nesse período:

Como é possível perceber, eles partiram de quase 0%, em 2022, para ficarem acima de 5%, em julho de 2023. O número é o mais alto em 15 anos. Essas taxas de juros mais altas podem tornar os títulos e outros investimentos de renda fixa mais atraentes em relação a investimentos mais arriscados, como ações. Dessa forma, é comum que muitos investidores migrem para a renda fixa.

Isso acontece porque os investimentos terão um retorno potencial mais interessante sem, necessariamente, expor o investidor a mais riscos. Portanto, apesar da desaceleração econômica, há oportunidades de ganhos com juros altos. Outro detalhe relevante é que essa elevação tende a levar a uma valorização do dólar. Como os investimentos seguros dos EUA terão retornos mais altos, é possível haver uma retirada de dólar da economia de outros países, como a brasileira.

O cenário pode levar a uma queda no preço do real. Então investidores brasileiros com investimentos na renda fixa americana podem se proteger e ainda buscar retornos mais altos para sua carteira.

Como investir na renda fixa americana com a alta dos juros?

Existem diferentes maneiras de investir na renda fixa americana e aproveitar o cenário de alta dos juros no país. A primeira delas é fazer o investimento direto — abrindo conta nos Estados Unidos. Para essa finalidade, será necessário escolher uma corretora de valores dos EUA que negocie os títulos de renda fixa, como Treasury Bonds. Depois, o investidor precisa abrir sua conta e fazer a transferência dos seus recursos para lá. Nesse caso, vale a pena ressaltar que há uma transação cambial, que pode encarecer o seu investimento.

Outra solução é por meio de exchange traded funds (ETFs), que também são negociados na bolsa de valores brasileira (B3). Os chamados fundos de índice são veículos coletivos que replicam o desempenho de um índice do mercado — que pode ser internacional. Uma vantagem dos ETFs é a praticidade para alocar os seus recursos. Afinal, você poderá diversificar a carteira internacionalmente sem precisar abrir uma nova conta ou aumentar seus custos para investir no exterior.

Além disso, o investimento acontecerá diretamente em reais. Logo, mesmo sem acontecer uma transação cambial direta, você dolariza a carteira e aproveita o cenário de alta nos juros dos EUA — protegendo seu dinheiro e ampliando o potencial de ganhos.

Neste artigo, você viu que, assim como acontece no Brasil, a renda fixa americana pode se beneficiar da alta nos juros. Desse modo, como as taxas nos EUA alcançaram patamares historicamente altos, pode ser oportuno se expor a essa classe de ativos.