Esta small cap decolou +30% no mês e a disparada pode estar apenas começando

- As autoridades do Federal Reserve se reúnem em um simpósio anual em Jackson Hole, nesta semana.

- Todas as atenções estão voltadas para o presidente da instituição, Jerome Powell, cujo pronunciamento deve fornecer uma visão mais clara sobre os juros, a economia e a inflação nos EUA.

- Minha expectativa é que Powell aproveite a ocasião para reiterar o posicionamento rígido do banco central americano, refutando qualquer esperança de uma virada na política monetária.

O Federal Reserve (Fed, banco central dos EUA) pode endurecer sua mensagem quando os principais banqueiros centrais do mundo se reunirem no Simpósio Econômico de Jackson Hole nesta semana.

O ponto alto do evento será na sexta-feira de manhã, quando o presidente do Fed, Jerome Powell, fará um esperado discurso sobre a situação da economia, da política monetária e da inflação nos EUA.

Na minha opinião, Powell vai adotar um tom mais duro e indicar que serão necessários mais aumentos de juros para conter a alta dos preços. Além disso, acredito que o chefe do BC americano vai usar sua fala principal para sinalizar que os juros ficarão elevados por um longo período e para descartar a possibilidade de reduções nas taxas.

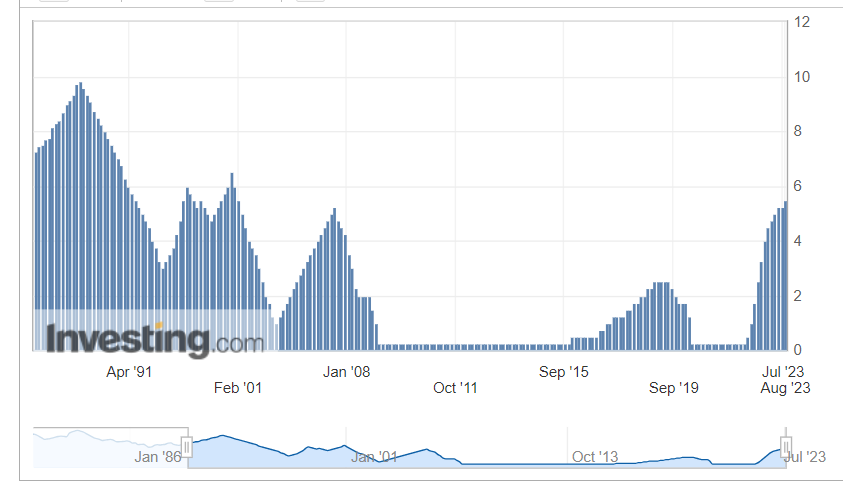

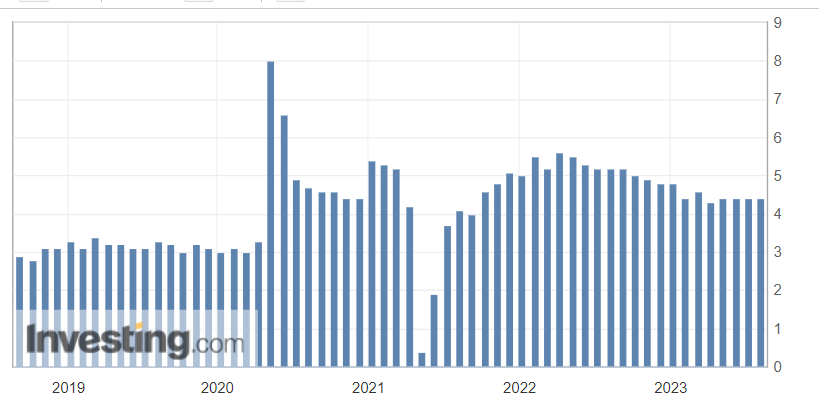

De fato, o mercado de títulos parece estar se antecipando a uma política monetária mais “hawkish” (rígida) no futuro, já que a taxa dos títulos de 10 anos do Tesouro dos EUA subiu para o maior patamar em mais de 15 anos, chegando a 4,366% na terça-feira da semana passada.

Enquanto isso, o mercado acionário perdeu o ímpeto durante o ano, com o S&P 500 recuando 4,4% até agora em agosto.

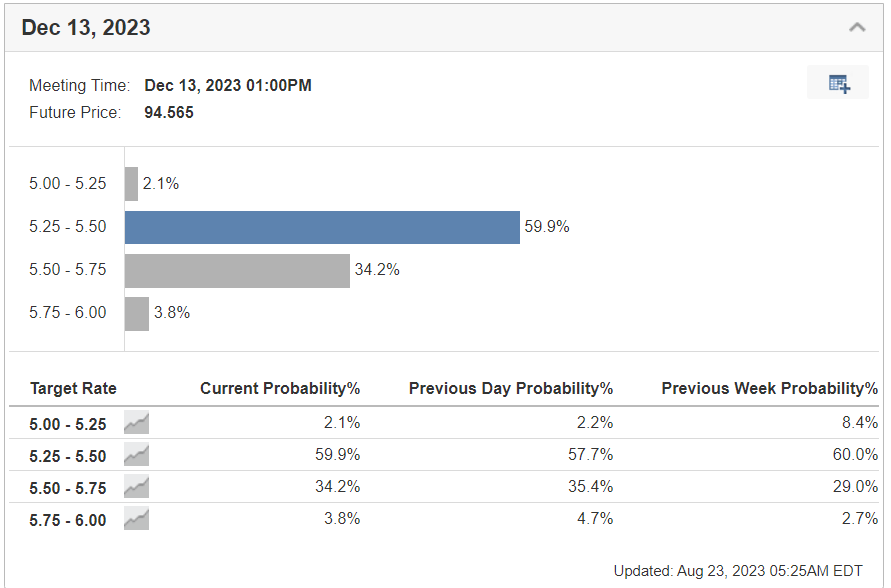

Os operadores de contratos futuros ligados à taxa de juros do Fed agora estimam uma chance de cerca de 40% de outro aumento na taxa até o final deste ano, em comparação com cerca de 30% na semana anterior.

Fonte: Investing.com

Ao mesmo tempo, as expectativas de ver cortes nas taxas no início do próximo ano diminuíram, com os investidores percebendo que as taxas não voltarão a cair tão cedo quanto pensavam.

O Fed elevou sua taxa básica de juros em 11 das últimas 12 reuniões de política, aumentando-a em 525 pontos-base desde março de 2022 para a faixa atual de 5,25%-5,50%.

A seguir, apresento as três principais razões pelas quais o Fed não vai interromper o aperto monetário tão cedo.

1. Economia forte

Powell vai fazer seu discurso em Jackson Hole depois de um conjunto robusto de dados econômicos que mostraram que o consumo continuou forte em julho, com as vendas no varejo registrando o maior aumento mensal desde fevereiro.

Há um ano, muitos no mercado estavam convencidos de que a economia dos EUA estava entrando em uma recessão profunda e grave, à medida que o Fed iniciava seu histórico ciclo de aperto para combater a inflação.

O fato é que a economia do país se saiu muito melhor do que o esperado, levando vários membros do Fomc, órgão responsável pela política monetária americana, a revisar suas projeções de uma desaceleração iminente.

“A equipe não via mais a economia entrando em uma leve recessão no final do ano”, revelaram as atas da reunião do Fed em 25-26 de julho na semana passada.

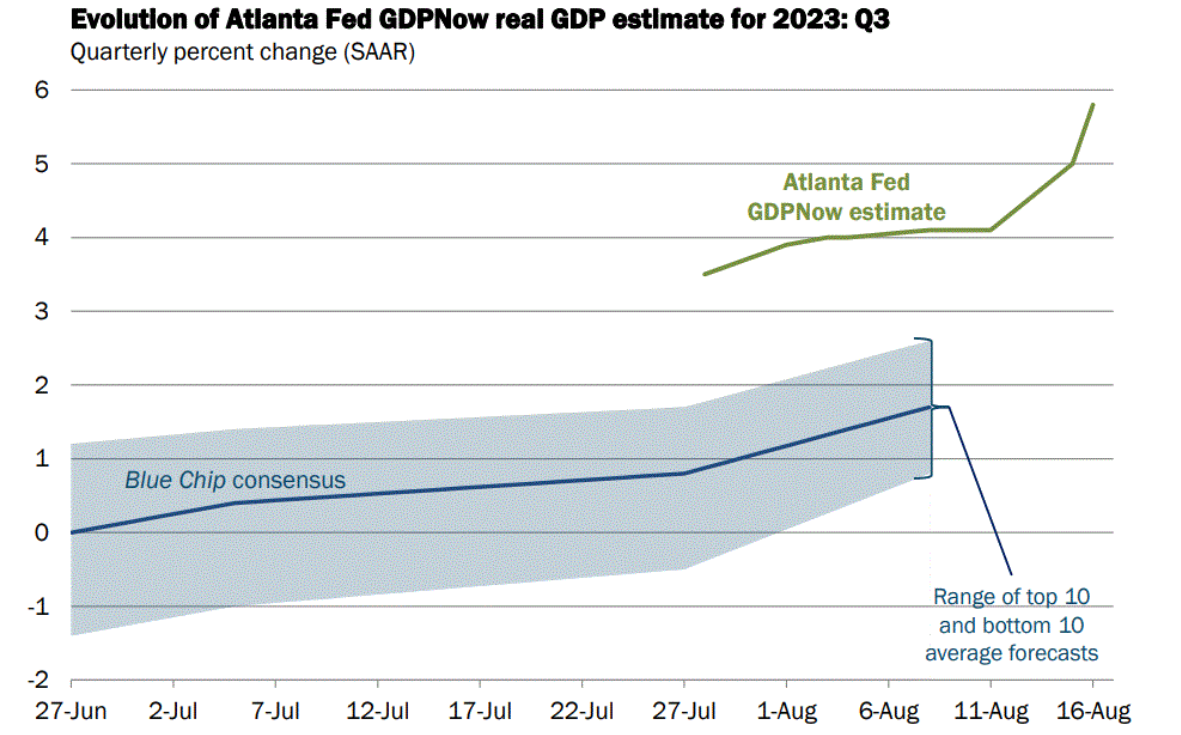

Não só a economia não está perdendo força, como está mostrando sinais de aceleração.

Um indicador de crescimento do PIB do Atlanta Fed estima o crescimento do produto para o trimestre de julho a setembro em impressionantes 5,8%, refletindo o forte impulso contínuo do consumo e um surpreendente aumento na produção industrial e na construção de imóveis residenciais.

Fonte: Fed de Atlanta

Considerando tudo isso, uma economia forte e um consumo robusto sugerem que não há motivo para Powell adotar um tom mais “dovish” (suave) em Jackson Hole.

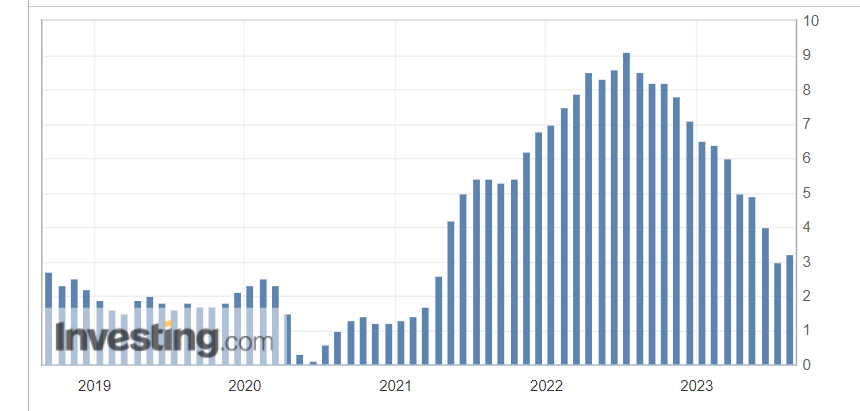

2. Mercado de trabalho aquecido

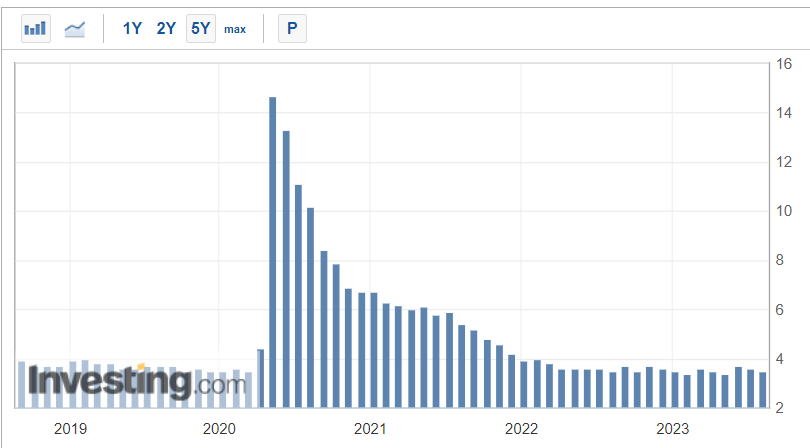

Contrariando as expectativas, o mercado de trabalho dos EUA continua aquecido, como dados recentes mostraram sólidos ganhos salariais e uma queda na taxa de desemprego para 3,5% em julho.

Para contextualizar, a taxa de desemprego estava em 3,7% há exatamente um ano, em agosto de 2022, sugerindo que o Federal Reserve ainda tem espaço para elevar as taxas.

Autoridades do Fed já sinalizaram no passado que a taxa de desemprego precisa estar pelo menos em 4,0% para conter a inflação.

Outro sinal de escassez na oferta de mão de obra é o fato de que as empresas continuaram aumentando os salários em ritmo forte no último mês. A remuneração média por hora trabalhada teve alta de 0,4% em julho, repetindo o aumento do mês anterior, o que é visto pelo Fed como um sinal de superaquecimento do mercado.

Isso fez com que o aumento ano a ano aumentasse 4,4%, jogando mais combustível sobre a preocupante perspectiva de inflação, além de abrir espaço para que o Fed continue com seu aperto.

“Condições amplas do mercado de trabalho serão um elemento importante para trazer a inflação de volta ao nível desejado, e é por isso que defendemos um ajuste adicional nas condições do mercado de trabalho”, declarou Powell na coletiva de imprensa após a reunião do Fed no mês passado.

3. Reaceleração da inflação

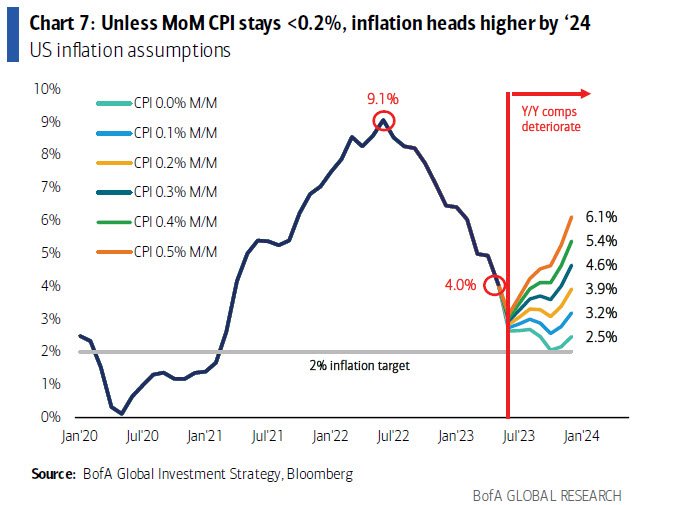

No geral, embora a trajetória do IPC tenha sido de queda, os dados mais recentes elevam o risco de um novo salto na inflação, que já está crescendo mais rápido do que o Fed consideraria compatível com sua meta de 2%.

Os preços ao consumidor subiram 3,2% em julho, marcando a primeira vez em 13 meses que a taxa anual do IPC acelerou em relação ao mês anterior. Isso sucedeu um avanço de 3,0% em junho.

Diante dos expressivos aumentos recentes tanto nos preços de energia quanto nos alimentos, minha expectativa é que as pressões inflacionárias se intensifiquem novamente nos próximos meses.

Esta tendência provavelmente se manterá até o começo de 2024, com o IPC possivelmente subindo novamente para a faixa de 4,6% a 5,4%.

Dessa forma, acredito que os níveis de inflação podem se sustentar elevados por um período mais longo do que o atualmente esperado pelos mercados financeiros.

Durante a coletiva de imprensa após a reunião do Fomc no mês passado, Powell alertou que, embora a inflação tenha se moderado um pouco desde o meio do ano passado, atingir a meta de 2% do Fed ainda “tem um longo caminho pela frente”. Além disso, acrescentou que não vê a inflação atingindo a meta de 2% até 2025.

Levando tudo em consideração, o cenário atual não sugere que o Fed precisará mudar de rumo em sua política, e acredito que ainda há um caminho a percorrer antes que os formuladores da política monetária estejam prontos para declarar missão cumprida no front da inflação.

***

Aviso: No momento da redação, tenho uma posição comprada no Dow Jones Industrial Average através do SPDR Dow ETF (DIA). Além disso, possuo ações compradas nos ETFs Energy Select Sector SPDR (NYSE:XLE) e Health Care Select Sector SPDR (NYSE:XLV). Por outro lado, estou com posições vendidas nos índices S&P 500, Nasdaq 100 e Russell 2000, usando os seguintes ETFs: ProShares Short S&P 500 (SH), ProShares Short QQQ (PSQ) e ProShares Short Russell 2000 (RWM).

Ajusto periodicamente a carteira, que contém ações individuais e ETFs, com base em uma análise constante dos riscos, tanto do cenário macroeconômico quanto das finanças das empresas.

As opiniões apresentadas neste artigo são de responsabilidade do autor e não devem ser interpretadas como recomendação de investimento.