Por que o preço do café disparou em agosto nos mercados internacionais?

Uma estratégia smart beta se propõe a combinar a gestão ativa com a passiva e tem sido cada vez mais utilizada por gestores de fundos de investimento por apresentar vantagens como melhor diversificação dos ativos e otimização do retorno da carteira. A carteira é considerada ativa, pois a forma de ponderação das ações é baseada por algum fator diferente do valor de mercado de cada ação e considerada passiva, pois o investidor só muda a carteira após um determinado período (um ano, por exemplo). O objetivo de carteiras baseadas nessa estratégia é superar a performance de um índice de referência, como o Ibovespa ou o S&P 500 por exemplo. Um dos motivos para o sucesso é a sua simplicidade, tanto na construção quanto na implementação, permitindo inclusive que investidores pessoa física consigam facilmente adotar tal estratégia.

Normalmente, os principais índices de mercado são construídos com base no valor de capitalização das ações (valor de mercado). Carteiras ponderadas pelo valor de mercado das ações não necessariamente levarão a uma relação eficiente entre o retorno e o risco. Haugen e Baker (1991), por exemplo, apresentaram evidências que existem opções que levam aos mesmos retornos esperados, porém com menor volatilidade.

A estratégia smart beta visa uma seleção e ponderação diferente da usual, onde as ações podem ser selecionadas a partir de fatores de risco e retorno, como momento e volatilidade, ou mesmo através de fatores fundamentalistas, como EBITDA e dividendos. Esses fatores são utilizados para a construção de carteiras de ações ponderadas de forma mais inteligente (daí vem o nome de smart beta) do que simplesmente pelo valor de capitalização das ações. A ideia principal é diversificar melhor a carteira, reduzindo, assim, o risco e otimizando o retorno.

A estratégia já é amplamente utilizada por fundos de investimentos, principalmente por gestores globais. Ainda temos poucos fundos brasileiros adotando essa estratégia, mas essa prática tem sido cada vez mais difundida. Também é possível encontrarmos ETFs baseados nesse tipo de alocação, porém somente fora do mercado brasileiro. Apesar do crescimento desse mercado no Brasil, nenhum dos 83 ETFs brasileiros é baseado no conceito de smart beta. Sem dúvida alguma, essa estratégia se mostra necessária em termos de Brasil dado a dificuldade de os gestores de renda variável superarem a renda fixa em nosso país. Há estudos, como em Castro & Minardi (2009) e Laes & Silva (2014), que mostram que menos de 5% dos FIAs geram alfas positivos e significativos.

A construção de índices baseado em indicadores fundamentalistas foi proposta inicialmente por Arnott, Hsu e Moore (2005) e chamada de indexação fundamental/fundamentalista. Eles alegam que o método tradicional de ponderação pelo valor de mercado é subótimo porque os preços podem apresentar ruído e não refletir completamente os fundamentos das empresas. A forma de ponderação proposta por esses autores considera que o peso de cada ação será sua proporção no valor total do indicador fundamentalista selecionado. Vamos supor, por exemplo, que o indicador escolhido para a construção do índice será o EBITDA e que a empresa XYZ teve um EBITDA de R$ 50 milhões e a soma dos EBITDAs das empresas consideradas foi de R$ 500 milhões. Nesse caso, a alocação da empresa XYZ na nossa carteira seria de 10%.

Em um dos artigos da minha tese de doutorado (“Indexação fundamental no Brasil: uma estratégia competitiva?”), apliquei a indexação fundamentalista de Arnott et al. (2005) ao mercado brasileiro de ações para o período compreendido entre junho de 2003 e maio de 2015. Na época, utilizei o IBrX 100 como referência pela forma de ponderação das ações e pelo número de ações no índice. As carteiras criadas foram baseadas nos seguintes indicadores fundamentalistas: receita líquida, valor patrimonial, dividendos, fluxo de caixa operacional e fluxo de caixa líquido. Utilizei duas formas de ponderação: na primeira, segui o método de cálculo da proporção utilizado por Arnott et al. (2005) e na segunda, ordenei cada indicador de 1 (ação de menor indicador) até N (ação de maior indicador) e dividi o ordinal de uma ação pelo somatório dos ordinais de 1 a N. Exemplificando, vamos supor um universo das 5 ações. O peso da ação com menor indicador seria calculado como: 1/(1+2+3+4+5) = 6,67%. Enquanto isso, o peso da ação com maior indicador seria: 5/(1+2+3+4+5) = 33,33%. O objetivo da proporção seguindo a metodologia ordinal é diminuir a relevância de valores extremos. O rebalanceamento das carteiras ocorreu apenas uma vez por ano (em junho, para garantir que os resultados do ano anterior tivessem sido divulgados) a fim de diminuir os custos de transação e tornar a operação mais viável e fácil para a pessoa física.

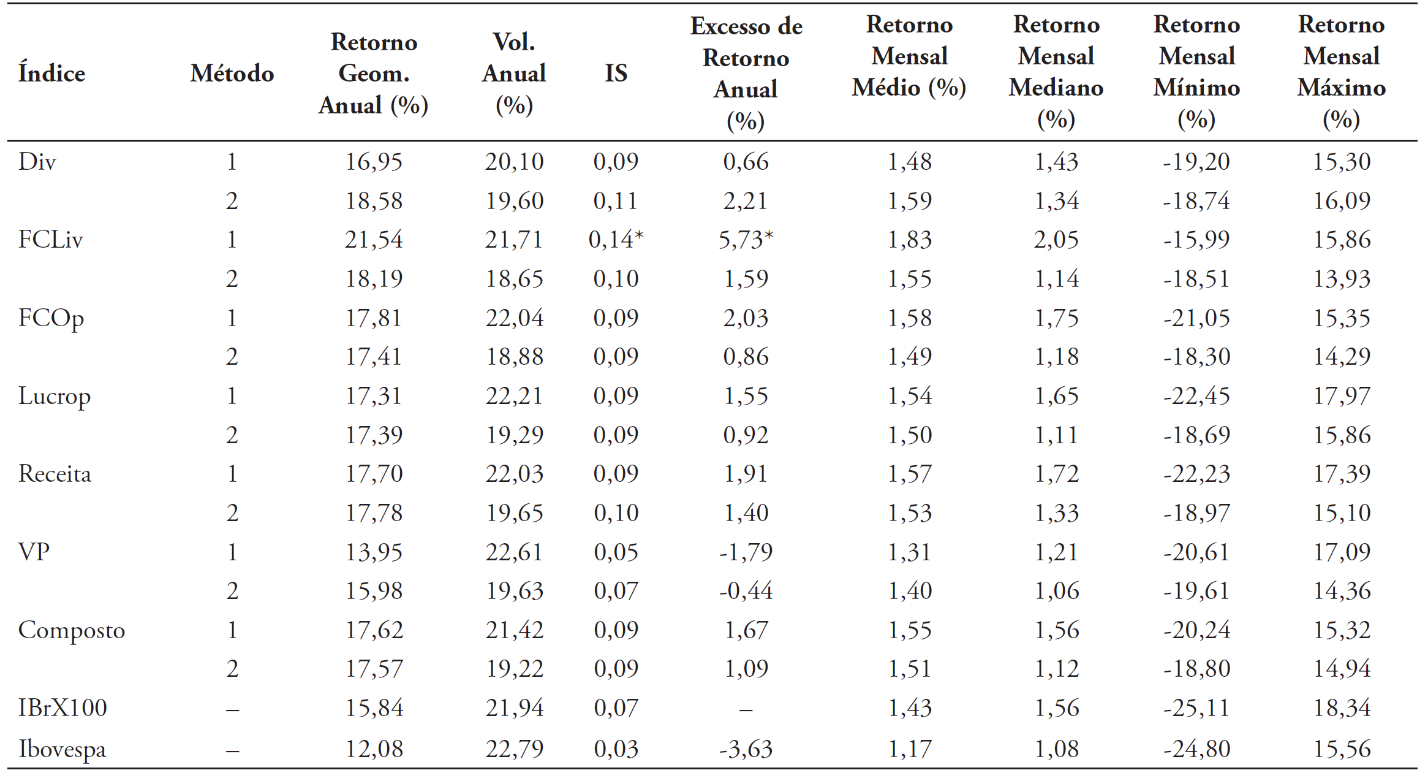

Na tabela 1, apresento os principais resultados encontrados. Cabe salientar, que foi criado um índice composto, formado por ponderação igualitária entre os indicadores fundamentalistas individuais. Os resultados extraídos do artigo de Roquete et al. (2018) mostram que todos os indicadores fundamentalistas apresentaram retornos geométricos acima do IBrX 100, com exceção do construído pelo valor patrimonial. Apesar dos resultados promissores, apenas a carteira criada com base no fluxo de caixa livre apresentou excesso de retorno em relação ao IBrX 100 com significância estatística ao nível de 10%.

Tabela 1: Estatísticas dos índices fundamentalistas

Notas: 1) Tabela extraída de (ROQUETE ET AL., 2018); 2) Estatísticas referentes aos 144 meses compreendidos entre 2003 e 2015. O método 1 corresponde à ponderação baseada nos valores nominais dos indicadores fundamentalistas e o método 2 é baseado na ponderação ordinal. O excesso de retorno foi calculado como a diferença entre o retorno médio mensal anualizado de cada índice subtraído do retorno médio mensal anualizado do IBrX 100. * denota significância a 10% e ** a 5%, medida por um teste t bilateral.

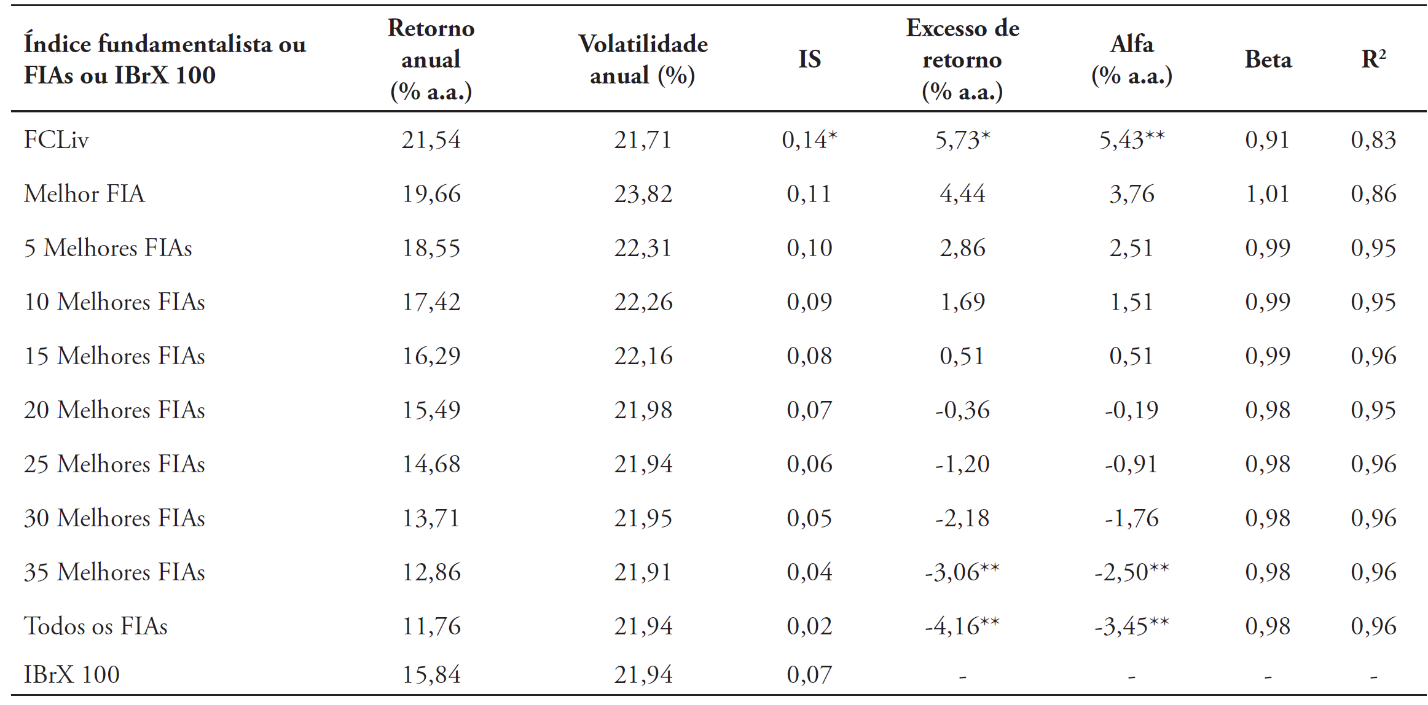

Na tabela 2, a carteira baseada no fluxo de caixa livre foi comparada com os melhores FIAs do período analisado. Verifica-se que essa estratégia apresentou resultados superiores até mesmo que o melhor FIA (selecionado por ter o maior índice de Sharpe) no período.

Tabela 2: Comparação entre os FIAs e índices fundamentalistas

Nota: Tabela extraída de (ROQUETE ET AL., 2018).

É possível concluir que, até 2015, a estratégia smart beta com base em indicadores fundamentalistas apresentou bons resultados. O desafio para o meu próximo artigo será verificar se essa estratégia tem apresentado resultados satisfatórios para o período atual. Além disso, analisarei alguns fundos de investimentos smart beta e apresentarei uma comparação com os principais índices de mercado.

* Raphael Moses Roquete é Doutor e Mestre em Administração (ênfase em Finanças) pelo Instituto COPPEAD de Administração - UFRJ. Professor concursado de Finanças da Faculdade de Administração e Ciências Contábeis, da UFRJ. Raphael pode ser encontrado em raphael@facc.ufrj.br ou raphael.moses@coppead.ufrj.br