Bitcoin adota cautela em meio à incerteza sobre paralisação do governo dos EUA

O setor de educação representa uma oportunidade interessante para investidores atentos ao crescimento do ensino superior privado no país. Apesar de desafios conjunturais, como regulação e oscilações no poder de compra da população, as empresas contam com marcas consolidadas, escalabilidade e estratégias digitais para ampliar a base de alunos e diversificar receitas. Além disso, a tendência de inclusão de novos públicos no ensino superior, somada ao avanço da educação a distância (EaD), cria espaço para expansão sustentável ao longo dos próximos anos. Por isso, este mercado segue no radar como opção de investimento defensivo e de potencial crescimento em um cenário de retomada econômica.

Atualmente, seis empresas representam o segmento na Bolsa de Valores: Cogna (BVMF:COGN3), Yduqs (BVMF:YDUQ3), Ser Educacional (BVMF:SEER3), Cruzeiro do Sul (BVMF:CSED3), Ânima (BVMF:ANIM3) e Vitru (BVMF:VTRU3). Todas encontram-se descontadas no momento, o que pode representar oportunidades para os investidores mais atentos.

O setor educacional brasileiro está em plena reprecificação, misturando altas expressivas e fundamentos sólidos em alguns nomes, mas também entregando alertas claros sobre ciclos de lucro, endividamento elevado e forte disparidade na remuneração ao acionista. Para o investidor, a escolha exige olhar além do retorno de curto prazo e avaliar sustentabilidade das margens, geração de caixa e resiliência do modelo de negócios.

Por isso, vamos falar sobre cada uma delas usando as ferramentas avançadas do InvestingPro e do WarrenAI.

Cogna: Disparada, turnaround e incertezas

A Cogna surpreende com alta de 76,3% nos últimos 12 meses e reverteu prejuízo para lucro em 2025, enquanto a receita anual saltou para R$ 6,39 bilhões e o EBITDA atingiu R$ 1,55 bilhão. O preço atual de R$ 2,85 ainda está abaixo do consenso médio dos analistas (R$ 3,10), sinalizando potencial de valorização moderado de +8,7%.

O turnaround da Cogna ficou evidente em 2025: a empresa reportou lucro líquido de R$ 95 milhões no 1º trimestre e apresentou crescimento robusto de receita (+16,2% em 2023 e +9,9% em 2024), após anos de retração. A Margem EBITDA elevada (24,3%), a recuperação do Lucro por Ação (de R$ -0,26 em 2023 para R$ 0,47 em 2024) e a nota geral de saúde financeira de 3,32 (B) reforçam o cenário de melhora operacional.

Entretanto, o endividamento ainda merece atenção (Dívida Líquida/EBITDA de 3,9x) e o rendimento em dividendos segue nulo. O acordo de US$ 100 milhões com o IFC para digitalização, além da aposta em IA, indicam foco em inovação e eficiência, mas a volatilidade e a incerteza sobre seu real potencial ainda limitam previsibilidade para o investidor.

- Força: Margens EBITDA robustas (24,9%) e geração consistente de lucro (R$1,09 bi em 12 meses).

- Fraqueza: Alavancagem elevada (Dívida/EBITDA de 3,8x) limita flexibilidade financeira.

- Oportunidade: Digitalização acelerada e parceria com IFC para transformação tecnológica.

- Ameaça: Forte competição e alta incerteza no valuation segundo analistas.

Yduqs: Fundamentos fortes e dívida relevante

Negociando a R$ 16,22, a Yduqs exibe um potencial de valorização de 18,8% no preço-alvo médio dos analistas (R$ 19,28), sustentado por um sólido retorno de 66,2% nos últimos 12 meses e nota geral de saúde financeira de 3,12 (B). O múltiplo P/L de 11,8x e o EV/EBITDA de 5,5x refletem valuation descontado frente ao crescimento projetado, enquanto a companhia entrega forte geração de caixa operacional (R$ 1,22 bi) e fluxo de caixa livre robusto (R$ 1,08 bi).

A Yduqs se diferencia pelo histórico de rentabilidade (ROE de 11,1%, ROIC de 7,7%), perfil resiliente (beta 0,50) e manutenção de dividendos por 18 anos, embora o Dividend Yield tenha sido zerado em 2024. O endividamento, apesar de relevante (Dívida líquida/EBITDA de 2,9x e Dívida/Patrimônio Líquido de 173,0%), é compensado por margens elevadas e recompras agressivas.

Analistas mantêm recomendação positiva (1,62 – Compra Forte), mesmo após revisão de preço-alvo pelo Goldman Sachs (NYSE:GS) para R$ 16,00 em junho. Em resumo, a ação alia fundamentos sólidos, upside expressivo e execução operacional eficiente, mas exige monitoramento de alavancagem e entrega de crescimento.

- Força: Fluxo de caixa livre elevado (29,4% de yield) e recomendação de analistas para "Compra Forte".

- Fraqueza: Endividamento relevante (Dívida líquida/EBITDA de 3,5x, Dívida/Patrimônio de 173%).

- Oportunidade: Upside de valorização (84,2%) e potencial de crescimento via integração.

- Ameaça: Pressão em margens e crescimento de receita ainda tímido (1,4% em 12 meses).

Ser Educacional: Rali com alavancagem

Com retorno impressionante de 100,6% em 12 meses e P/L de 16,4x, a Ser Educacional combina valorização acelerada com múltiplos ainda comportados, mesmo após o rali recente. O papel negocia a R$ 9,34, acima do preço-alvo médio dos analistas (R$ 8,86), mas o preço-justo do InvestingPro sugere upside modesto de 2,0%. Isso indica que grande parte das expectativas positivas já estão precificada, mas a empresa surpreende pelo forte crescimento e resiliência operacional.

O Lucro Líquido saltou para R$43,63 milhões no 1T25, revertendo prejuízo de R$-1,16 milhões de 2024, enquanto a receita anual atingiu R$ 1,98 bi (+8,2%). Destacam-se o yield de fluxo de caixa livre robusto (23,4%) e o ROIC de 8,1%, mas a alavancagem elevada (Dívida/EBITDA de e Dívida/Patrimônio Líquido de 144,7%) exigem atenção. Analistas apostam em retomada dos lucros (LPA projetado R$0,96), mas mudanças regulatórias no ensino a distância podem pressionar margens.

O setor permanece sensível ao ambiente político e às regras do MEC, mas o case da Ser se apoia em eficiência operacional, crescimento e potencial de destravar valor via melhora de resultados.

- Força: Forte crescimento de receita (11,5% em 12 meses) e geração relevante de caixa livre (16,8% de yield).

- Fraqueza: Lucro volátil (R$59,99 mi em 12 meses, prejuízo recente), margens baixas.

- Oportunidade: Potencial de retomada dos lucros e upside próximo de 100%.

- Ameaça: Alavancagem crescente (Dívida/EBITDA de 3,0x) e riscos regulatórios.

Cruzeiro do Sul: Potencial de alta com free float apertado

O retorno expressivo de 53,9% em 12 meses e o P/L de 7,2x colocam a Cruzeiro do Sul entre as ações educacionais mais descontadas e lucrativas do setor. O preço atual (R$ 5,03) ainda negocia com desconto frente ao preço-justo do InvestingPro (R$7,53 e potencial de +49,7%) e ao alvo médio dos analistas (R$ 5,16 e potencial de +2,5%), sugerindo. O ROE de 10,1% e DY de 10,8% reforçam o apelo para investidores que buscam retorno acima da média no segmento, amparados por crescimento de receita de 11,8% e lucros consistentes (Lucro Líquido de R$ 144,31 milhões em 2024).

Mas o risco é proporcional ao potencial: a alavancagem é elevada (Dívida/EBITDA de 3,2x e Dívida/Patrimônio Líquido de 153%) e a Liquidez Corrente de 0,9x exige atenção. Apesar geral de saúde financeira acima da média (3,24), o acionista enfrenta pressão regulatória: a B3 (BVMF:B3SA3) autorizou o free float baixo da empresa até o fim de 2026, limitando a circulação de ações, mas será necessário se adequar.

O consenso dos analistas permanece otimista (recomendação 2,2 - "Compra"), sustentado pelos dividendos recorrentes e expectativa de lucro crescente (R$0,74 de LPA projetado em 2025), mas a sustentabilidade do crescimento depende de disciplina financeira e ajuste gradual no free float.

- Força: Margens robustas de caixa operacional e rentabilidade acima da média.

- Fraqueza: Alavancagem elevada, com Dívida Líquida/EBITDA de 3,4x e Dívida/Patrimônio acima de 150%.

- Oportunidade: Upside de 48,2% no preço-justo segundo analistas e crescimento sólido de receita.

- Ameaça: Mudanças regulatórias no ensino à distância podem pressionar margens e limitar expansão.

Ânima: Valuation e eficiência com payout elevado

A Ânima negocia a R$ 4,35, com retorno de impressionantes 56,6% em 12 meses e upside médio de 14% em relação ao preço-alvo dos analistas (R$ 4,95). A nota geral de saúde financeira de 3,21 reforça a solidez dos fundamentos, enquanto o P/L de 14,1x (12 meses) e o Preço/Vendas de 0,43x indicam valuation descontado frente à geração de caixa. O yield do fluxo de caixa livre de 38,2% (12 meses) e a Margem EBITDA alta de 29,7% mostram que a companhia transforma receita em resultados de forma eficiente. O ROIC chega a 9% e a Liquidez Corrente (2,1x) cobre confortavelmente obrigações de curto prazo.

No entanto, a volatilidade segue alta: em maio, a ação caiu 5,44% após novo marco regulatório para EaD, sinalizando sensibilidade a mudanças setoriais. O Payout chama atenção: 212% (12 meses) e 289,8% (2024), sugerindo distribuição de lucro acima da geração, o que pode não ser sustentável.

Mesmo assim, analistas projetam crescimento de receita de 5,0% em 2025 e LPA de R$ 0,44, sustentando a recomendação “Compra Forte” e a expectativa de continuidade nos resultados positivos, mas com cautela redobrada diante do ambiente regulatório mais restritivo.

- Força: Geração de caixa consistente e maior Margem EBITDA entre pares.

- Fraqueza: Alavancagem alta (Dívida Líquida/EBITDA de 4,2x) e ROE ainda modesto.

- Oportunidade: Recomendação de analistas de "Compra Forte" e potencial reprecificação pós-ajustes regulatórios.

- Ameaça: Forte dependência de EaD e regulação, com volatilidade setorial acentuada.

Vitru: Estrutura e potencial fora do radar

A Vitru apresenta falta de consenso recente dos analistas, mas o setor de educação brasileiro segue aquecido e pressiona por eficiência operacional. O papel não está muito no radar dos grandes bancos e casas de research, mas o preço-alvo médio de sete analistas sugere upside potencial acima dos 20%. A empresa compete principalmente com nomes como Afya (NASDAQ:AFYA) e Yduqs, ambos com múltiplos de valorização mais claros e projeções de crescimento.

O que diferencia a empresa é a estrutura enxuta e a capacidade de adaptação frente aos concorrentes, mesmo sem dividendos relevantes ou guidance de crescimento explícito. O setor ainda premia empresas com margens operacionais robustas e boa geração de caixa, fatores essenciais para navegar um cenário macro desafiador.

Mas vale notar que a baixa cobertura pode indicar tanto risco de liquidez quanto potencial de surpresa positiva caso a companhia entregue resultados acima das expectativas do mercado.

- Força: Margem Líquida elevada (15,1%) e ROE em alta (13,6%).

- Fraqueza: Retorno anual negativo (-32,7%) e baixo yield de fluxo de caixa livre (8,3%).

- Oportunidade: Reversão operacional pode destravar valor, com upside de 21,5% e crescimento de receita acima de 7%.

- Ameaça: Impacto direto das novas regras para EaD e queda de preço das ações no último mês, aumentando percepção de risco.

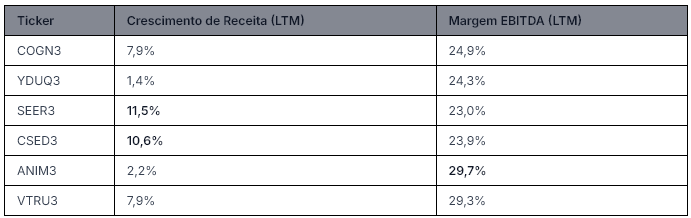

Crescimento x Eficiência

- SEER3 e CSED3 aceleram em crescimento, mas não convertem isso nas maiores margens.

- ANIM3 e VTRU3 brilham em eficiência operacional, superando 29% de Margem EBITDA, patamar elevado mesmo para padrões globais do setor.

- YDUQ3 e COGN3 apresentam margens sólidas, mas o ritmo de expansão de receitas é modesto, sugerindo maturidade ou desafios competitivos.

Empresas como ANIM3 e VTRU3 podem ser vistas como "máquinas de eficiência", enquanto SEER3 e CSED3 apostam mais na expansão. O equilíbrio entre crescer e manter margens altas é o grande desafio: quem conseguir, tende a capturar mais valor no médio prazo. No conjunto, o setor mantém rentabilidade consistente, mas com desafios para acelerar o ritmo de expansão de receitas em algumas companhias.

E você, o que acha das empresas de educação?

OBS: Dados coletados em 2 de julho de 2025