BBAS3: Por que as ações do Banco do Brasil subiram hoje?

Introdução e contexto de mercado

A Alfa | Sigma apresentou seus resultados do segundo trimestre de 2025 em 24 de julho de 2025, marcando seu primeiro trimestre completo como uma empresa focada exclusivamente em alimentos embalados após a conclusão de sua transformação corporativa. A empresa anunciou que as ações da Alfa começaram a ser negociadas como uma empresa focada em alimentos em 7 de abril, com sua classificação no Global Industry Classification Standard (GICS) mudando para "Consumo básico" para alinhar-se a essa mudança estratégica.

A apresentação destacou a transformação finalizada da empresa, com preparativos em andamento para mudar o nome e o código de negociação da Alfa para refletir sua nova identidade. Este reposicionamento estratégico segue o spin-off da Controladora Alpek, que foi classificada como "Operação Descontinuada" sob as normas IFRS.

Como mostrado no slide a seguir, detalhando a transformação da empresa:

Destaques do desempenho trimestral

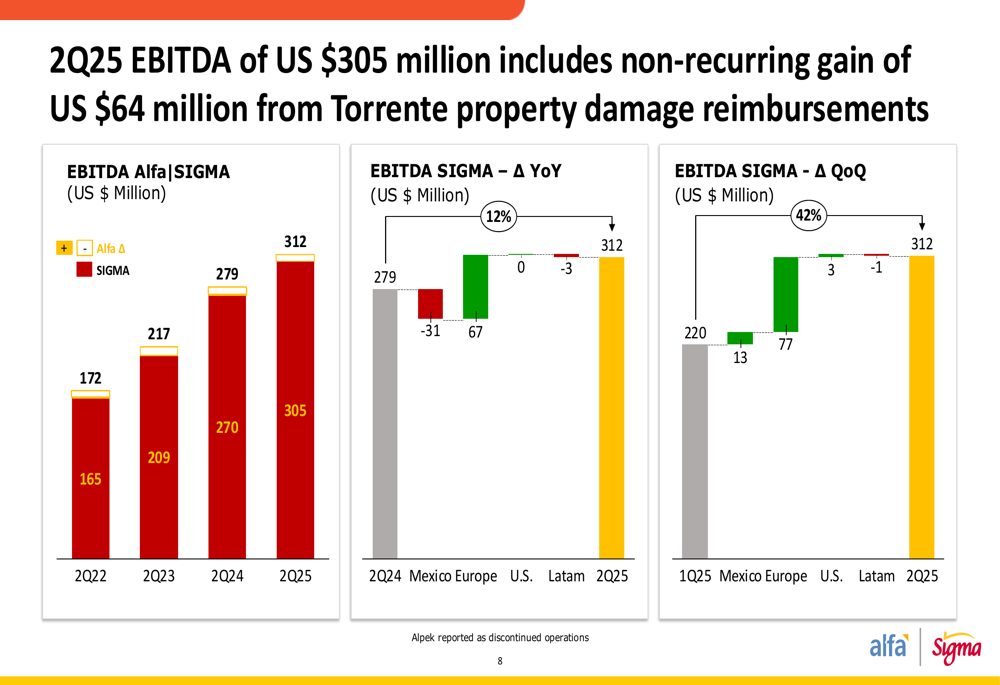

A Alfa | Sigma reportou um EBITDA de US$ 305 milhões no 2º tri de 2025, representando um aumento de 13% em comparação aos US$ 270 milhões reportados no 2º tri de 2024. No entanto, esse valor inclui um ganho não recorrente significativo de US$ 64 milhões proveniente de reembolsos por danos à propriedade relacionados à unidade de Torrente na Espanha. O EBITDA acumulado no ano atingiu US$ 576 milhões.

O volume de vendas da empresa permaneceu relativamente estável em 460 mil toneladas, ligeiramente abaixo das 462 mil toneladas no 2º tri de 2024, enquanto a receita aumentou marginalmente para US$ 2.297 milhões, comparado a US$ 2.277 milhões no mesmo período do ano anterior. Esse desempenho reflete o volume resiliente da empresa e a gestão eficaz de receitas em meio a desafios decorrentes de custos mais altos de insumos proteicos e depreciação do Peso Mexicano.

O gráfico a seguir ilustra o desempenho do EBITDA da empresa:

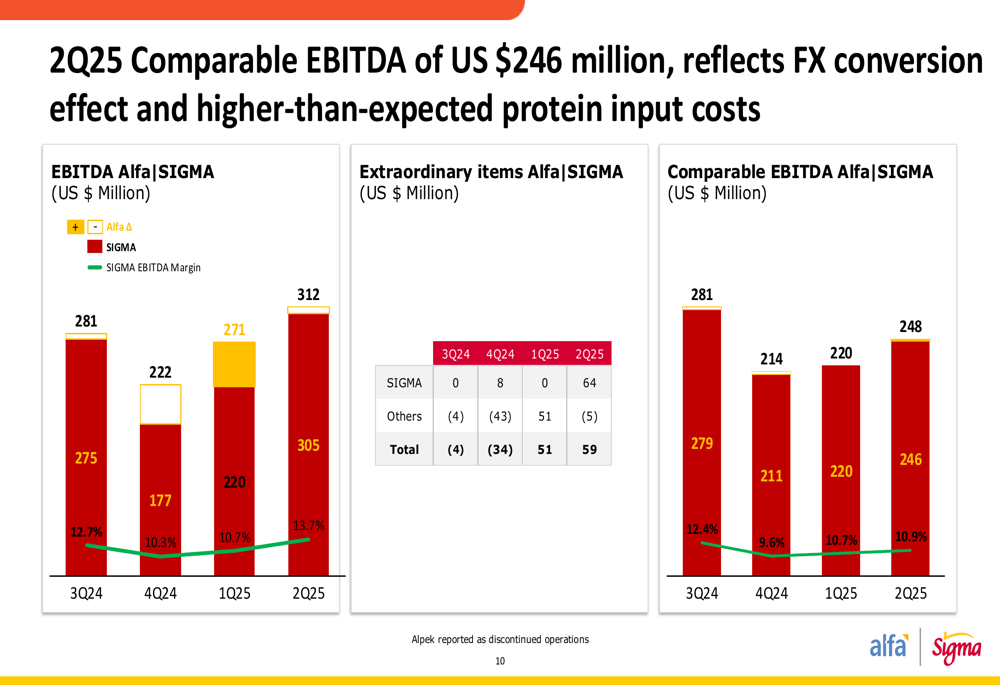

Em base comparável, excluindo itens extraordinários, o EBITDA do 2º tri de 2025 foi de US$ 246 milhões, refletindo efeitos de conversão cambial e custos de insumos proteicos acima do esperado. Isso fornece uma visão mais clara do desempenho operacional subjacente da empresa.

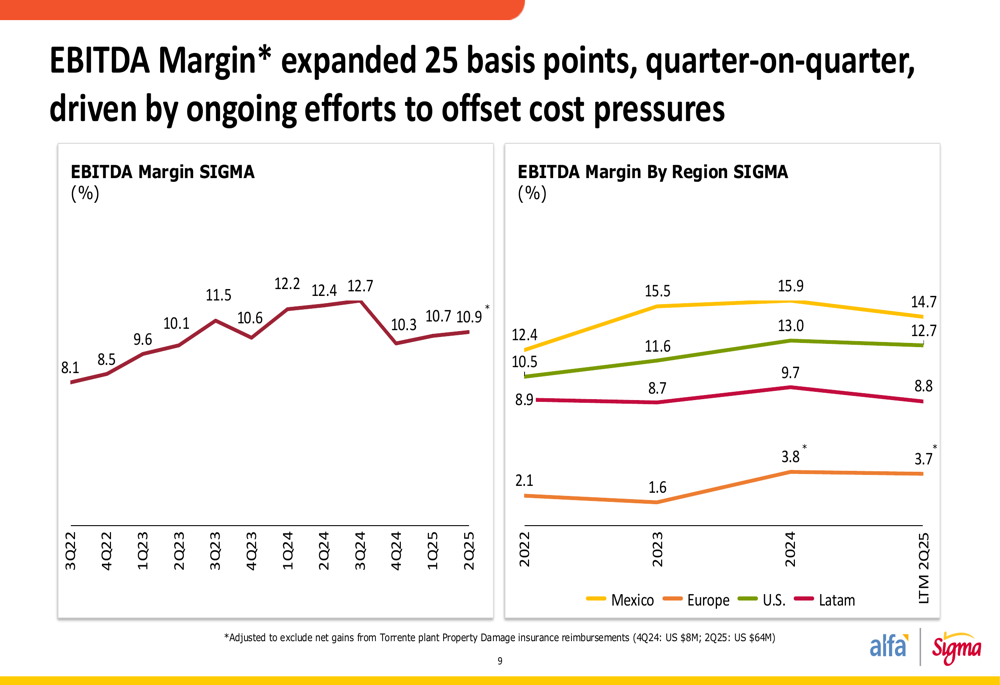

A margem EBITDA expandiu 25 pontos base em relação ao trimestre anterior, chegando a 10,9%, impulsionada por esforços contínuos para compensar as pressões de custos. A tendência da margem mostra a capacidade da empresa de manter a lucratividade apesar das condições desafiadoras do mercado.

Análise de desempenho regional

O desempenho da Alfa | Sigma variou significativamente entre as regiões, com cada mercado enfrentando oportunidades e desafios únicos:

No México, a empresa reportou sua segunda maior receita e volume para um 2º tri, embora o EBITDA em moeda neutra tenha diminuído 5% em relação ao ano anterior, principalmente devido ao desempenho reduzido no canal de Foodservice.

Os Estados Unidos alcançaram volume e receita recordes trimestrais, apoiados pelo forte desempenho nas marcas Nacionais e Hispânicas. O EBITDA aumentou 1% em relação ao ano anterior, com o crescimento nas marcas Nacionais compensando parcialmente os desafios nas marcas Hispânicas e Europeias.

A Europa entregou receitas estáveis em relação ao ano anterior, apoiadas pelo plano de mitigação de Torrente. O EBITDA do 2º tri de 2025 de US$ 85 milhões inclui reembolsos por danos relacionados a inundações, com planos em andamento para recuperar a capacidade na Espanha.

A América Latina alcançou receita recorde no 2º tri impulsionada por maior volume e preços médios, embora o EBITDA do 2º tri de 2025 tenha diminuído 18% em relação ao ano anterior, principalmente devido aos custos mais altos de insumos proteicos.

O slide a seguir resume os destaques do desempenho regional:

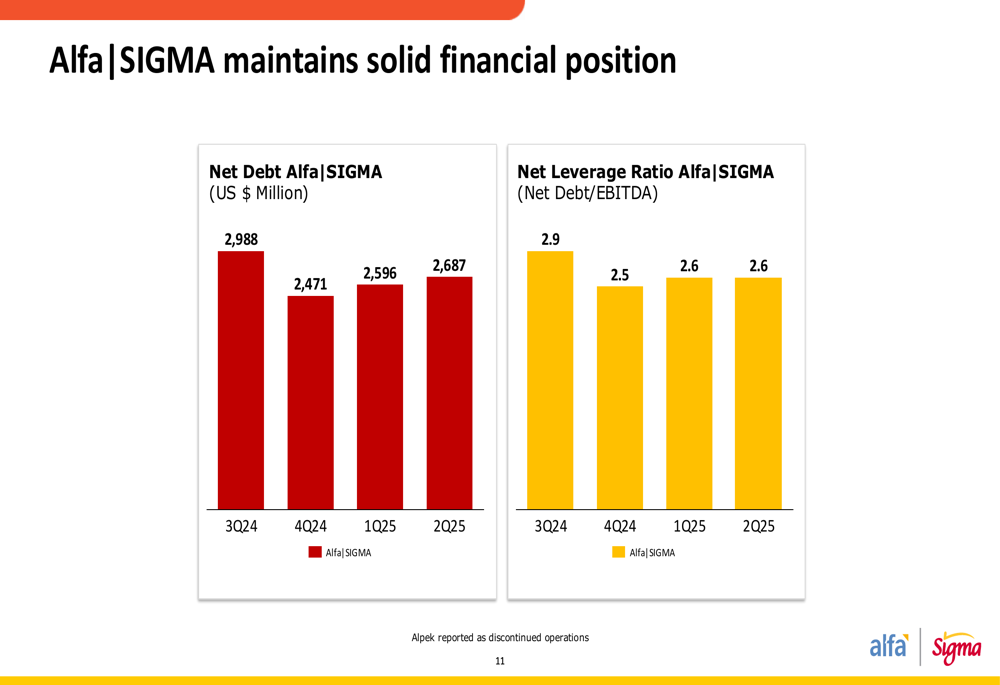

Posição financeira e dívida

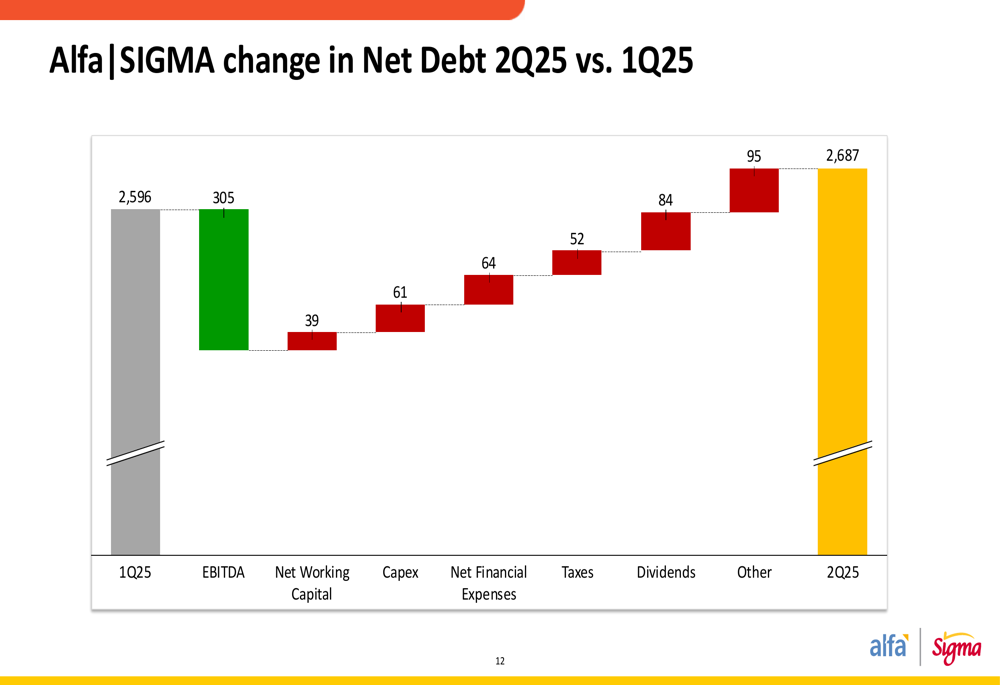

A Alfa | Sigma manteve uma posição financeira sólida no 2º tri de 2025, com dívida líquida de US$ 2.687 milhões, acima dos US$ 2.596 milhões no 1º tri de 2025. O índice de alavancagem líquida permaneceu estável em 2,6x EBITDA.

O aumento na dívida líquida durante o trimestre foi impulsionado principalmente por pagamentos de dividendos de US$ 84 milhões, despesas de capital de US$ 61 milhões, despesas financeiras líquidas de US$ 64 milhões e pagamentos de impostos de US$ 52 milhões. Essas saídas foram parcialmente compensadas pela geração de EBITDA de US$ 305 milhões.

O gráfico em cascata a seguir detalha as mudanças na dívida líquida do 1º tri para o 2º tri de 2025:

Iniciativas estratégicas e perspectivas

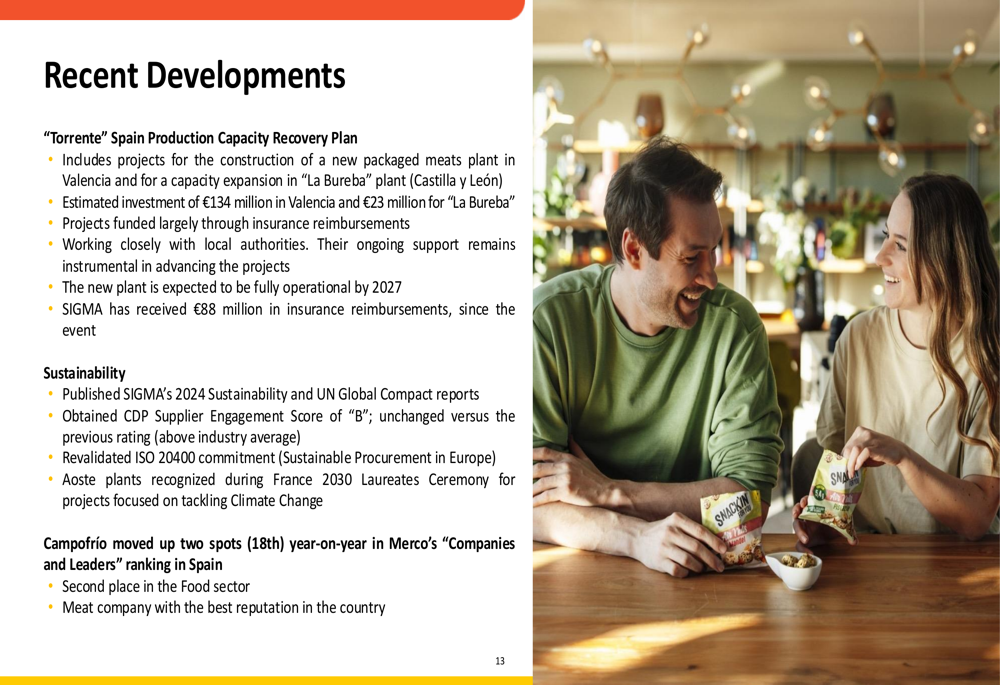

A Alfa | Sigma delineou várias iniciativas estratégicas, com foco particular no plano de recuperação para sua unidade de Torrente na Espanha. A empresa planeja investir €134 milhões em Valência e €23 milhões em "La Bureba", com a nova fábrica prevista para estar totalmente operacional até 2027.

No âmbito da sustentabilidade, a empresa publicou os relatórios de Sustentabilidade e do Pacto Global da ONU da SIGMA de 2024, demonstrando seu compromisso com a responsabilidade ambiental e social. Além disso, a Campofrío melhorou sua posição no ranking "Empresas e Líderes" da Merco na Espanha, subindo duas posições para o 18º lugar em relação ao ano anterior.

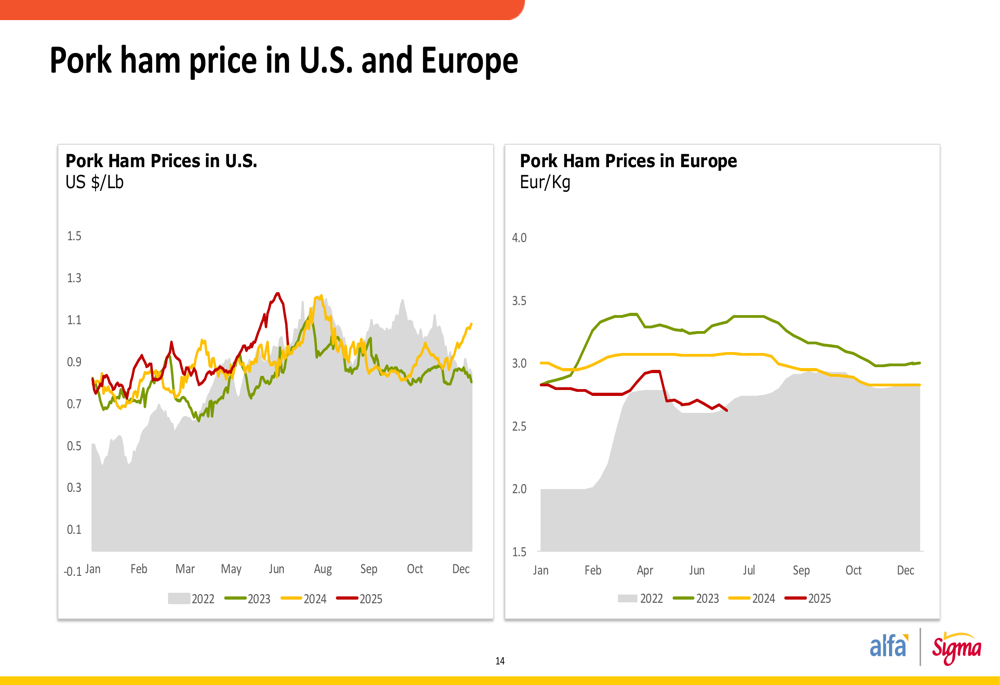

A empresa continua monitorando as tendências de preços de matérias-primas, que permanecem um fator-chave afetando a lucratividade. Os preços do presunto suíno nos EUA e na Europa, matérias-primas de aves e commodities lácteas impactam a estrutura de custos e as estratégias de precificação da empresa.

Olhando para o futuro, a Alfa | Sigma enfrenta tanto oportunidades quanto desafios. A transformação concluída para uma empresa focada exclusivamente em alimentos proporciona clareza estratégica, enquanto investimentos em recuperação e expansão de capacidade posicionam a empresa para crescimento futuro. No entanto, pressões contínuas de custos de matérias-primas e flutuações cambiais exigirão foco contínuo em eficiência operacional e estratégias de precificação para manter e melhorar as margens.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: