Por que o preço do café disparou em agosto nos mercados internacionais?

Introdução e contexto de mercado

O Leumi (TASE:LUMI) apresentou resultados financeiros sólidos no segundo trimestre de 2025, mantendo sua trajetória de alta rentabilidade em meio à contínua recuperação econômica de Israel. A apresentação do banco, divulgada em 13 de agosto de 2025, destaca um desempenho robusto em métricas-chave, apesar dos desafios regionais em curso.

O ambiente macroeconômico de Israel mostra sinais de resiliência, com previsão de crescimento do PIB de 4,6% para 2025, superando significativamente as médias da OCDE. Esse cenário positivo tem apoiado a expansão dos negócios do Leumi, embora o aumento da relação dívida/PIB do governo (projetada em 70% para 2025) e a inflação persistente (esperada em 3,1% para 2025) apresentem desafios contínuos.

As ações do banco responderam positivamente aos resultados, com alta de 1,86% para 6.149 nas negociações após a apresentação, aproximando-se de sua máxima de 52 semanas de 6.425.

Destaques do desempenho trimestral

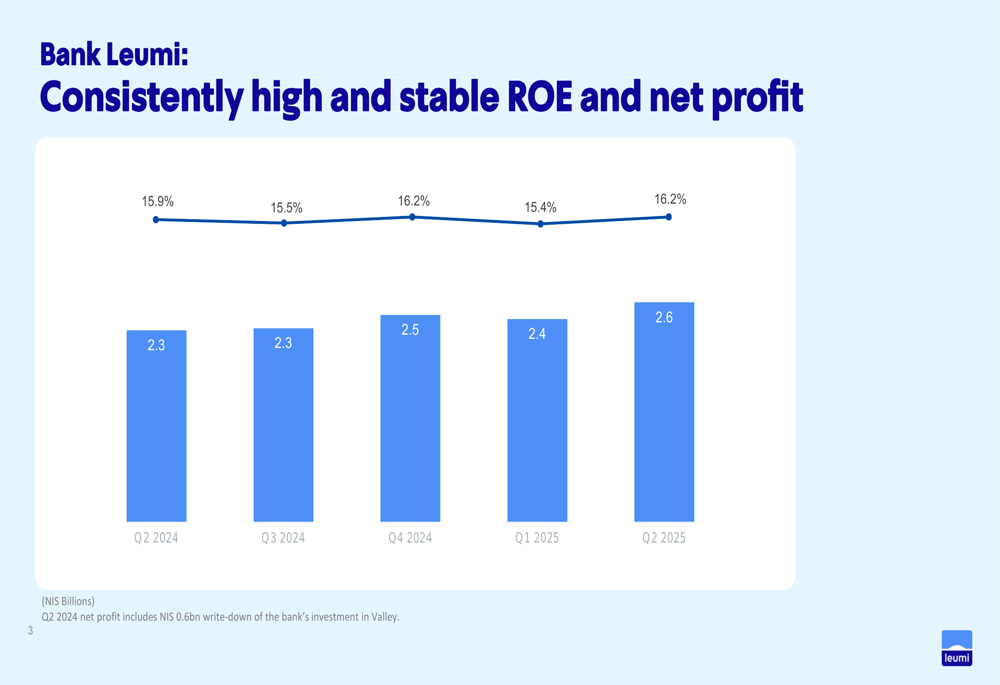

O Leumi reportou um lucro líquido de NIS 2,61 bilhões para o 2º tri de 2025, representando um aumento de 13,5% em relação aos NIS 2,3 bilhões registrados no 2º tri de 2024. O retorno sobre o patrimônio líquido (ROE) atingiu 16,2%, acima dos 15,9% no mesmo trimestre do ano anterior, demonstrando a capacidade consistente do banco de gerar fortes retornos para os acionistas.

Como mostrado no gráfico a seguir, que acompanha o ROE e o lucro líquido ao longo de cinco trimestres consecutivos, o Leumi manteve o ROE acima de 15% durante todo esse período, com o 2º tri de 2025 marcando um retorno ao nível de pico observado no 4º tri de 2024:

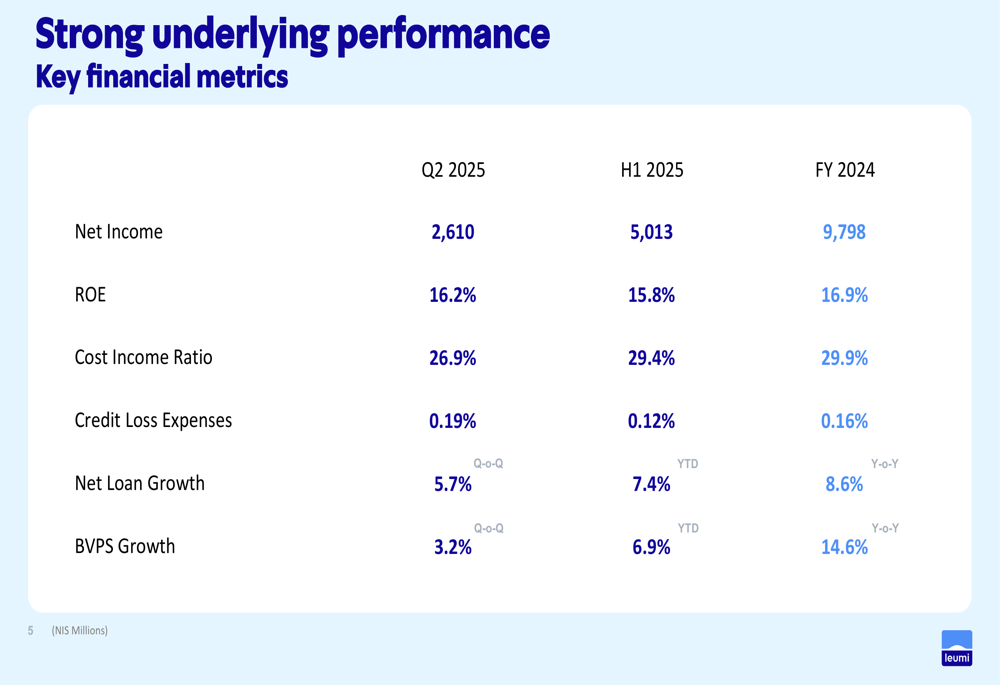

As métricas de desempenho abrangentes do banco para o 2º tri de 2025 mostram melhorias em múltiplas dimensões, com um índice de eficiência notavelmente baixo de 26,9% e despesas com perdas de crédito em um nível administrável de 0,19% da carteira de empréstimos:

Análise financeira detalhada

A receita financeira do Leumi atingiu NIS 4,95 bilhões no 2º tri de 2025, um aumento de 2,6% em relação aos NIS 4,82 bilhões no 2º tri de 2024. Esse crescimento foi impulsionado principalmente por um aumento de 3,7% na receita líquida de juros para NIS 4,54 bilhões, parcialmente compensado por uma ligeira queda na receita financeira não relacionada a juros.

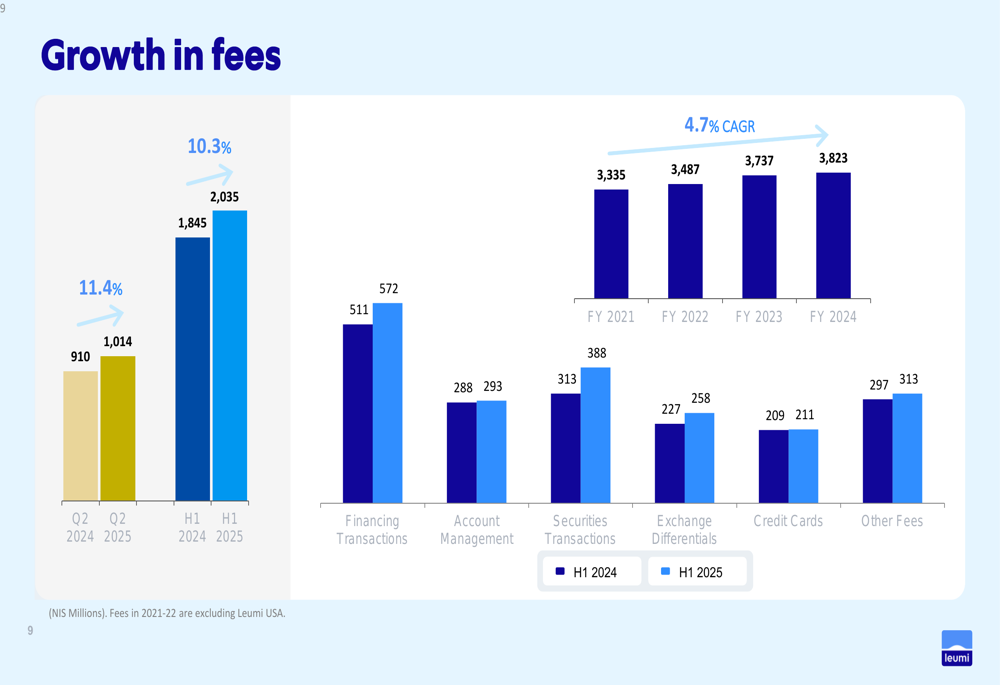

A eficiência operacional do banco continua a melhorar, com despesas operacionais e outras despesas diminuindo 2,5% em relação ao ano anterior, para NIS 1,61 bilhão no 2º tri de 2025. Essa redução nas despesas, juntamente com um aumento de 11,4% em taxas e comissões para NIS 1,01 bilhão, contribuiu para um crescimento de 6,9% na receita líquida antes de provisões (PPNR) para NIS 4,38 bilhões.

A receita de taxas tornou-se uma fonte de receita cada vez mais importante para o Leumi, mostrando crescimento consistente em várias categorias. O gráfico a seguir ilustra essa tendência positiva:

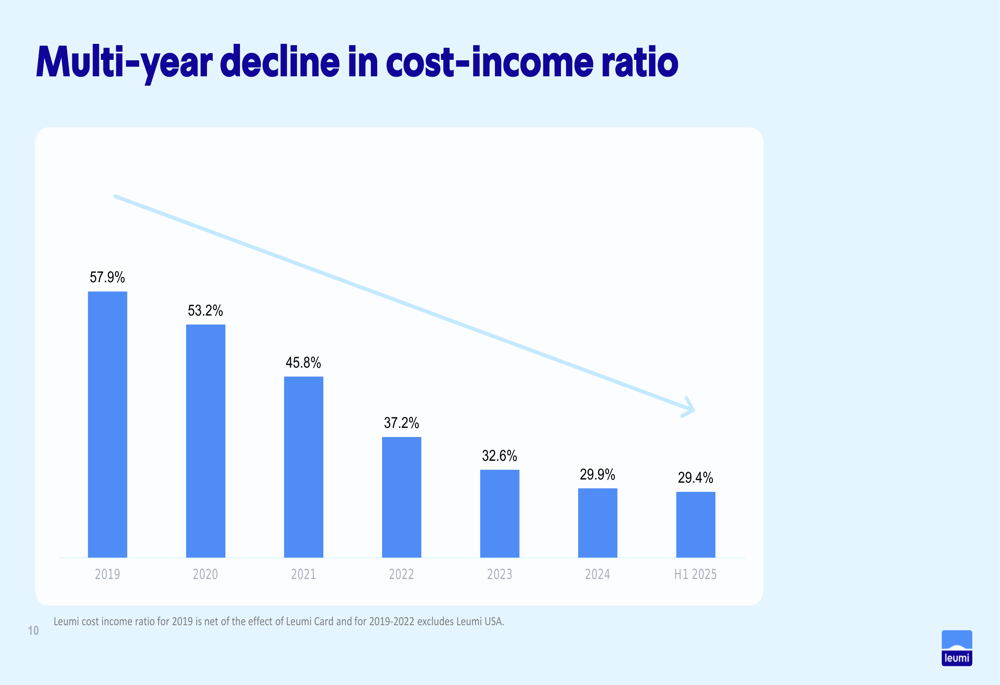

O índice de eficiência do Leumi apresentou uma notável melhoria ao longo de vários anos, caindo de 57,9% em 2019 para apenas 29,4% no primeiro semestre de 2025. Essa transformação reflete o sucesso das iniciativas de eficiência do banco e o posiciona favoravelmente em comparação com seus pares do setor:

Qualidade dos ativos e crescimento de empréstimos

A qualidade do crédito permanece forte, com empréstimos inadimplentes (NPLs) diminuindo para 0,43% no primeiro semestre de 2025, de 0,50% em 2024. O total de dívidas problemáticas também diminuiu ligeiramente para 1,43% dos empréstimos brutos, enquanto o banco mantém uma robusta cobertura de provisões, com provisões para NPLs em 3,2x em 2024.

A carteira de empréstimos do Leumi expandiu 7,4% do 4º tri de 2024 para o 2º tri de 2025, atingindo NIS 489,2 bilhões. O crescimento foi particularmente forte no segmento corporativo, que aumentou 12,5% para NIS 154,5 bilhões. Os empréstimos hipotecários também mostraram um crescimento saudável de 3,3% para NIS 151,5 bilhões durante esse período.

A base de depósitos do banco continua a expandir e diversificar, crescendo para NIS 642,3 bilhões no 2º tri de 2025. Os depósitos individuais, que representam 35,4% do total da base de depósitos, aumentaram 1,0% em relação ao 4º tri de 2024. A relação empréstimo/depósito está em um confortável 76,2%, apoiando a posição de liquidez do banco, que é ainda reforçada por um índice de cobertura de liquidez de 130%.

Posição de capital e retornos aos acionistas

O Leumi mantém uma forte posição de capital, com um índice de Ações ordinárias Nível 1 (CET1) de 12,28% no 2º tri de 2025, bem acima do mínimo regulatório de 10,2%. Essa sólida base de capital permitiu ao banco aumentar significativamente os retornos aos acionistas por meio de dividendos e recompras de ações.

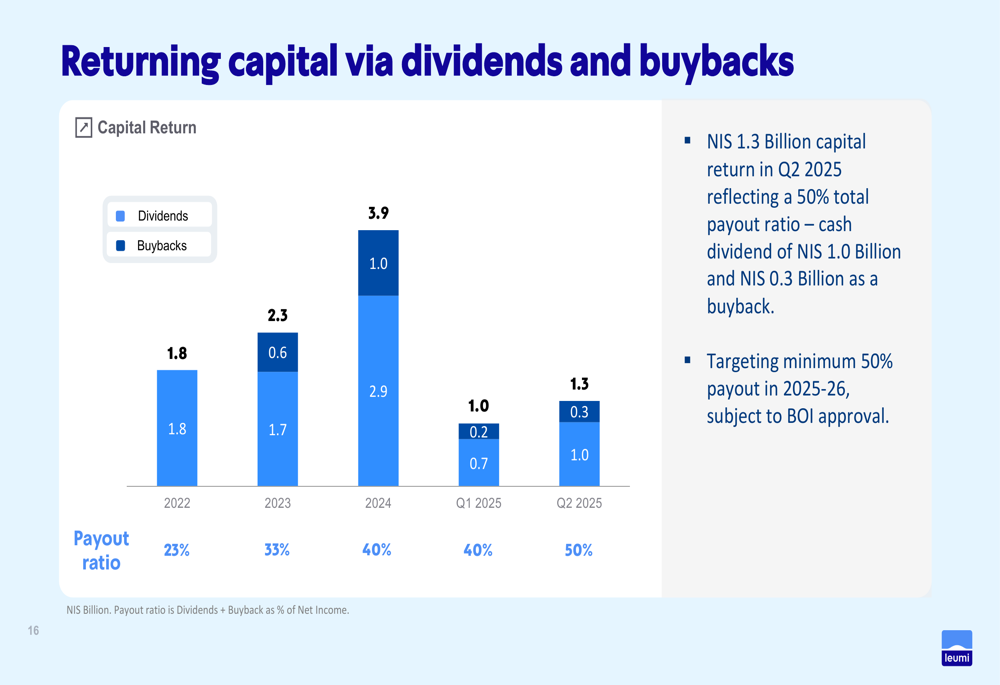

O gráfico a seguir ilustra a estratégia de retorno de capital do Leumi, que evoluiu para índices de distribuição mais elevados:

No 2º tri de 2025, o Leumi retornou NIS 1,3 bilhão aos acionistas, representando um índice de distribuição de 50% – NIS 1,0 bilhão como dividendo em dinheiro e NIS 0,3 bilhão por meio de recompras de ações. Isso marca um aumento em relação ao índice de distribuição de 40% no 1º tri de 2025 e está alinhado com a meta declarada da administração de manter um índice de distribuição mínimo de 50% durante 2025-26, sujeito à aprovação regulatória.

Declarações prospectivas

A apresentação do Leumi destaca vários pontos fortes de investimento que posicionam o banco para o sucesso contínuo:

Olhando para o futuro, a administração espera manter seu foco no crescimento direcionado de empréstimos, preservando a qualidade do crédito. Espera-se que as iniciativas de eficiência do banco continuem gerando benefícios, apoiando a rentabilidade apesar de potenciais ventos contrários macroeconômicos.

A política de retorno de capital aumentada sinaliza a confiança da administração na força financeira do Leumi e na capacidade de ganhos futuros. Com uma posição de capital sólida, fluxos de receita diversificados e eficiência líder do setor, o Leumi parece bem posicionado para navegar no cenário econômico em evolução, enquanto entrega valor aos acionistas.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: