BBAS3: Por que as ações do Banco do Brasil subiram hoje?

Introdução e contexto de mercado

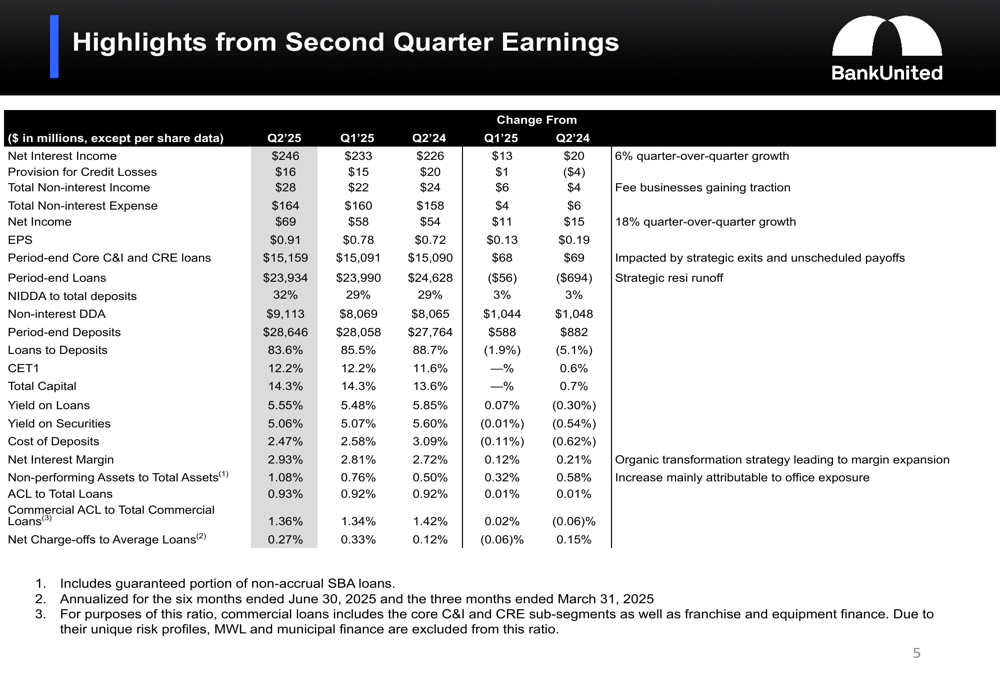

BankUnited, Inc. (Nova York:BKU) divulgou sua apresentação de resultados do segundo trimestre de 2025 em 23.07.2025, destacando melhorias significativas na lucratividade e progresso contínuo em sua transformação estratégica. O banco reportou lucro líquido de US$ 68,8 milhões, representando um aumento de 18% em relação aos US$ 58,5 milhões do primeiro trimestre, enquanto o lucro por ação subiu para US$ 0,91, comparado a US$ 0,78 no 1º tri.

As ações têm mostrado resiliência nas negociações recentes, fechando a US$ 38,72 em 22 de julho, com alta de 2,41% no dia. Isso representa uma recuperação significativa em relação à mínima de 52 semanas de US$ 28,21, embora ainda abaixo da máxima de 52 semanas de US$ 44,45. Os resultados trimestrais positivos surgem após um primeiro trimestre misto, quando o banco superou as expectativas de lucro, mas ficou abaixo das previsões de receita.

Destaques do desempenho trimestral

Os resultados do segundo trimestre do BankUnited demonstraram melhoria significativa em indicadores financeiros-chave. A receita líquida de juros aumentou para US$ 246 milhões, alta de 6% em relação aos US$ 233 milhões do primeiro trimestre. A margem líquida de juros expandiu 12 pontos-base para 2,93%, continuando sua trajetória ascendente de 2,81% no 1º tri e 2,72% há um ano.

Como mostrado na tabela abrangente de dados financeiros a seguir, o retorno sobre o patrimônio do banco melhorou para 9,4%, enquanto manteve fortes índices de capital com CET1 em 12,2%:

A receita não relacionada a juros subiu para US$ 28 milhões, ante US$ 22 milhões no 1º tri, com a administração observando que os negócios baseados em tarifas estão ganhando tração. As despesas não relacionadas a juros aumentaram modestamente para US$ 164 milhões, comparado a US$ 160 milhões no trimestre anterior. A provisão para perdas de crédito permaneceu relativamente estável em US$ 16 milhões, em comparação com US$ 15 milhões no 1º tri.

Estratégia de depósitos e financiamento

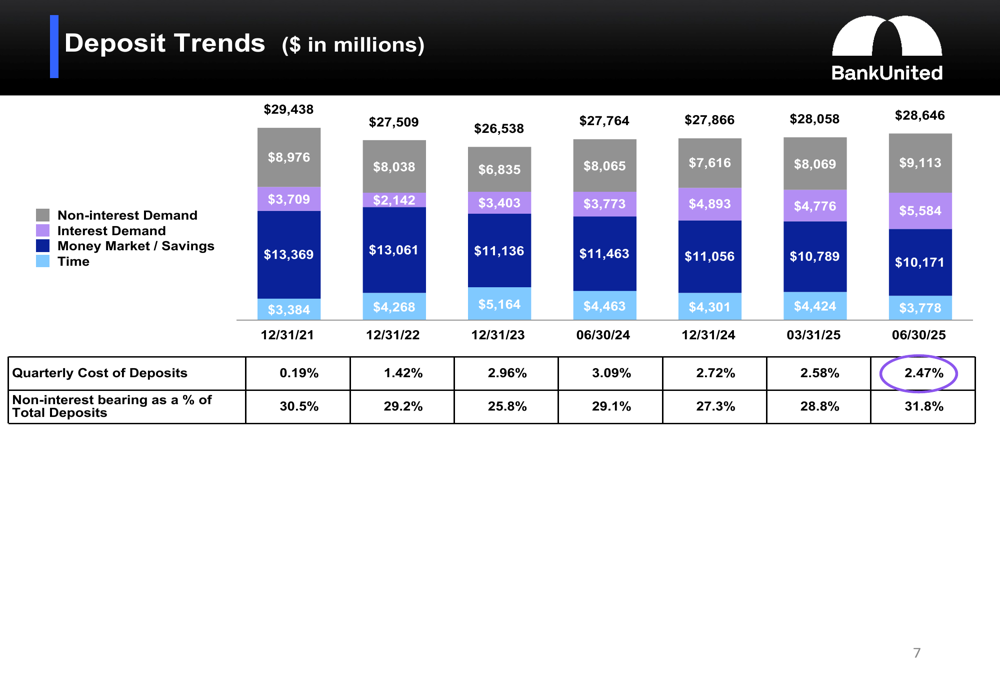

Um fator-chave para o desempenho melhorado do BankUnited foi sua bem-sucedida estratégia de captação de depósitos. Os depósitos à vista não remunerados (NIDDA) cresceram US$ 1,0 bilhão (13%) para US$ 9,1 bilhões, representando 32% do total de depósitos, acima dos 29% no trimestre anterior. Essa mudança no mix de depósitos ajudou a reduzir o custo geral de depósitos para 2,47%, ante 2,58% no 1º tri e 3,09% há um ano.

O gráfico a seguir ilustra a tendência positiva na composição de depósitos nos últimos trimestres, com depósitos não remunerados atingindo sua maior proporção desde dezembro de 2021:

Essa melhoria no mix de depósitos permitiu ao BankUnited reduzir sua dependência de financiamento no mercado atacadista, que diminuiu US$ 749 milhões durante o trimestre. A relação empréstimos/depósitos melhorou para 83,6%, ante 85,5% no 1º tri e 88,7% há um ano, refletindo uma base de financiamento mais estável.

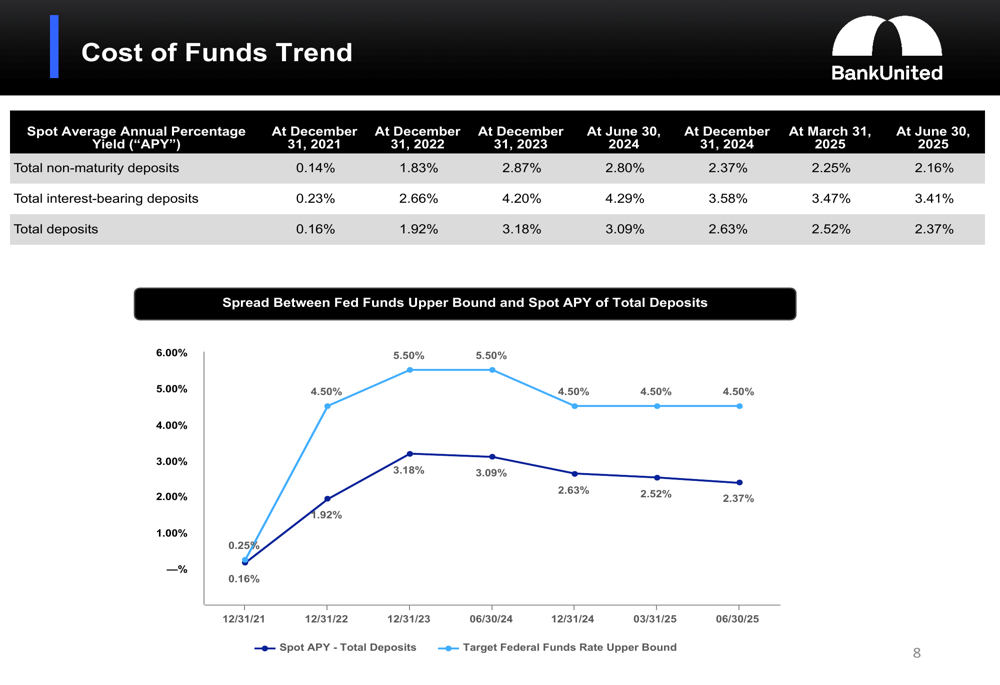

O custo de captação do banco continuou a diminuir apesar do ambiente de taxas de juros elevadas, como mostrado neste gráfico de tendência que compara os custos de depósitos com a taxa dos Fed Funds:

Análise da carteira de empréstimos

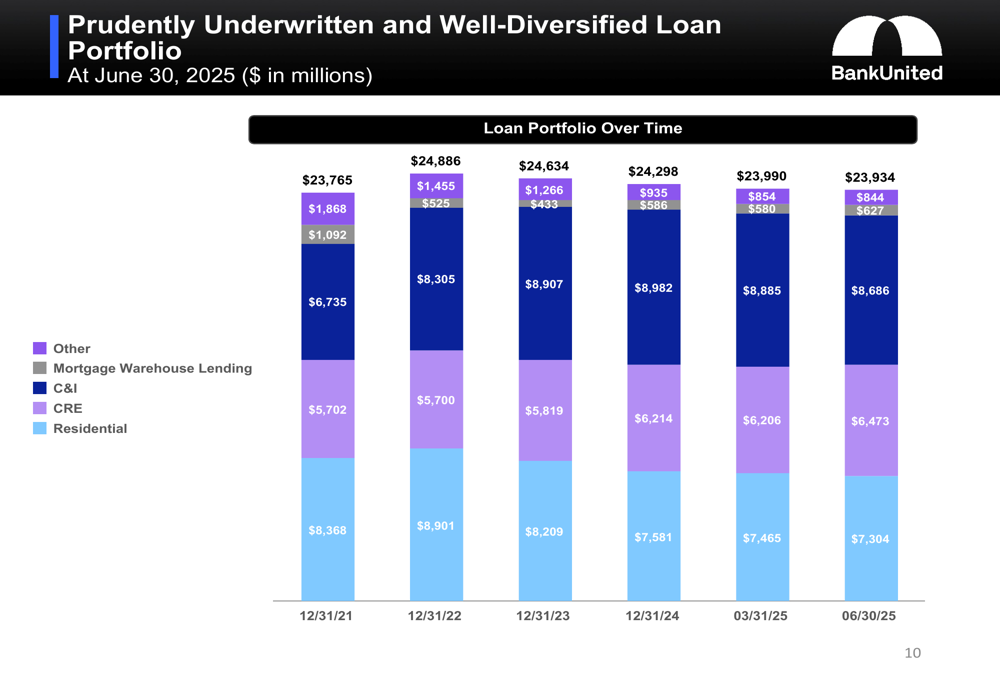

A carteira de empréstimos do BankUnited reflete sua mudança estratégica para empréstimos comerciais, com empréstimos principais C&I e CRE crescendo US$ 68 milhões durante o trimestre. Esse crescimento foi compensado por uma queda de US$ 171 milhões em empréstimos residenciais, de franquias, equipamentos e financiamento municipal de menor rendimento, resultando em uma leve diminuição na carteira geral de empréstimos para US$ 23,9 bilhões.

O gráfico a seguir mostra a evolução da composição da carteira de empréstimos do banco ao longo do tempo:

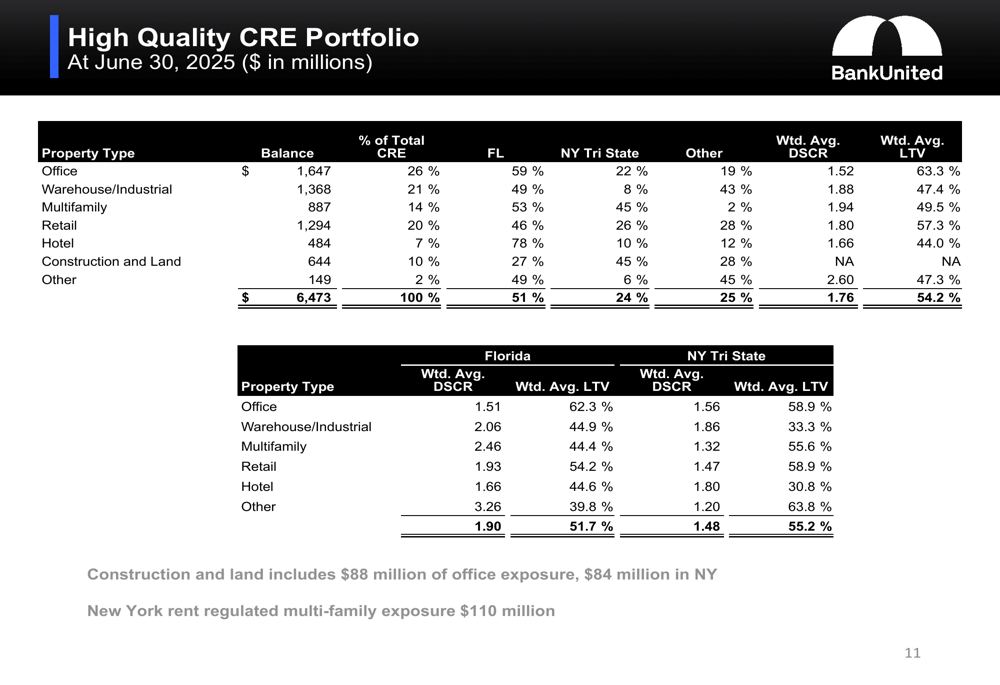

A exposição do banco a imóveis comerciais permanece bem diversificada e conservadoramente subscrita. Com 27% do total de empréstimos, a concentração de CRE do BankUnited está abaixo da mediana dos pares de 35%, posicionando o banco favoravelmente do ponto de vista de risco.

A carteira CRE está distribuída entre vários tipos de propriedades e regiões geográficas, com fortes índices médios ponderados de cobertura do serviço da dívida e índices moderados de empréstimo/valor:

A administração destacou que apenas 16% da carteira total de CRE consiste em empréstimos de taxa fixa com vencimento nos próximos 12 meses, limitando o risco de reprecificação no curto prazo. A carteira de escritórios, que tem sido uma área de preocupação para muitos bancos, representa 26% do livro CRE, sendo 20% (US$ 337 milhões) espaços de escritórios médicos que têm mostrado resiliência no mercado atual.

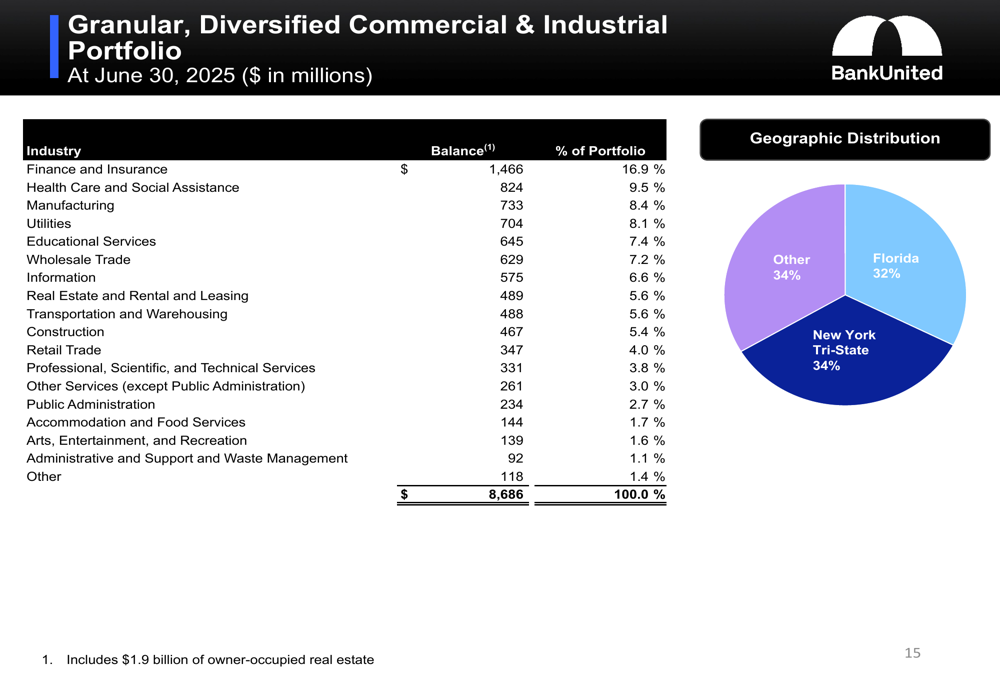

A carteira comercial e industrial do banco é igualmente bem diversificada entre indústrias e regiões:

Qualidade de crédito e provisões

Apesar do desempenho financeiro geral positivo, o BankUnited relatou um aumento nos ativos não performantes para 1,08% do total de ativos, acima dos 0,76% no 1º tri e 0,50% há um ano. Essa tendência merece monitoramento, embora o banco mantenha que sua provisão para perdas de crédito é apropriada em 0,93% do total de empréstimos.

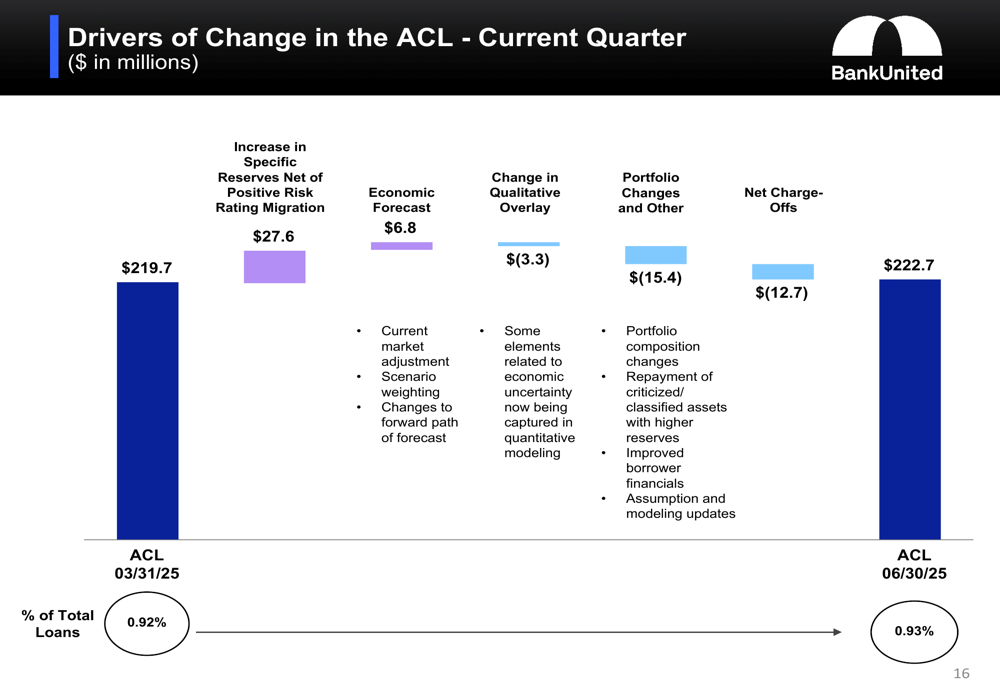

Os fatores de mudança na provisão para perdas de crédito durante o trimestre são ilustrados no seguinte gráfico de ponte:

O aumento nas reservas específicas foi parcialmente compensado por mudanças na carteira e baixas líquidas, resultando em um modesto aumento líquido na provisão. Os empréstimos comerciais mantêm índices de cobertura mais altos, com a provisão para empréstimos comerciais em 1,36% comparado a apenas 0,18% para empréstimos residenciais e de armazém hipotecário.

Iniciativas estratégicas e perspectivas

O BankUnited continua a executar sua estratégia de transformação orgânica, com várias iniciativas destacadas na apresentação. O banco lançou novos escritórios de banco atacadista em Morristown, Nova Jersey, e Charlotte, Carolina do Norte, expandindo sua presença geográfica e oportunidades de crescimento.

O conselho aprovou uma nova autorização de recompra de ações de US$ 100 milhões, refletindo confiança na posição financeira do banco e perspectivas futuras. O valor patrimonial tangível por ação aumentou para US$ 38,23, representando um crescimento de 9% em relação ao ano anterior.

Na teleconferência de resultados do 1º tri, o CEO Raj Singh havia observado o cenário econômico incerto, afirmando que "o cone de incerteza é muito maior do que era mesmo há um mês". Os resultados do 2º tri sugerem que, apesar dessa incerteza, o BankUnited tem sido capaz de executar efetivamente suas prioridades estratégicas, melhorando seu perfil de financiamento, expandindo margens e mantendo fortes níveis de capital.

Embora a apresentação não tenha fornecido orientação específica para o futuro, a melhoria contínua na margem líquida de juros (agora em 2,93%) sugere que o banco está no caminho certo para atingir sua meta previamente declarada de expandir a NIM para mais de 3% até o final de 2025. A mudança estratégica dos empréstimos residenciais para negócios comerciais continua a progredir, com o mix de depósitos melhorado fornecendo uma base de financiamento mais estável para crescimento futuro.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: