Estratégia de IA sobe +46,45% e faz Nasdaq comer poeira; veja o segredo

A First Horizon National Corporation (Nova York:FHN) divulgou sua apresentação de resultados do segundo trimestre de 2025 em 16 de julho, mostrando um impulso contínuo com um aumento sequencial de 10% no lucro por ação e crescimento sólido tanto em empréstimos quanto em depósitos. As ações subiram 8,34% na pré-abertura do mercado para US$ 22,99 após a divulgação, refletindo a recepção positiva do mercado aos resultados.

Destaques do desempenho trimestral

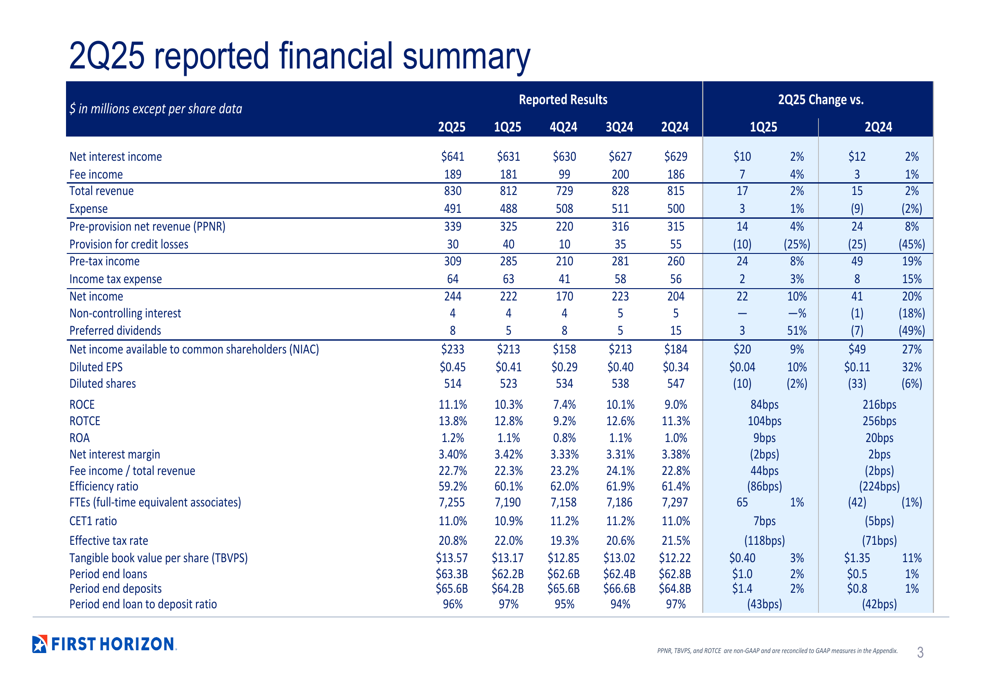

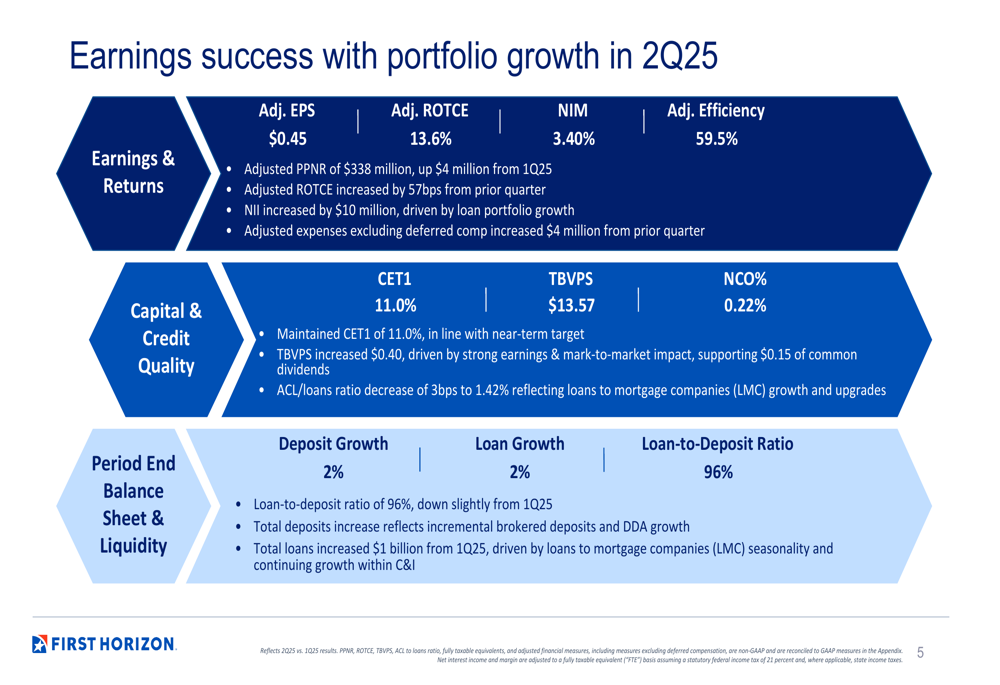

A First Horizon reportou um lucro por ação ajustado de US$ 0,45 para o 2º tri de 2025, acima dos US$ 0,41 do trimestre anterior e dos US$ 0,34 do mesmo período do ano passado, representando um aumento de 32% em relação ao ano anterior. O retorno ajustado sobre o patrimônio líquido tangível (ROTCE) do banco melhorou para 13,6%, um aumento de 57 pontos base em relação ao 1º tri de 2025.

A receita total atingiu US$ 830 milhões, um aumento de 2% em relação aos US$ 812 milhões do trimestre anterior, impulsionada pelo crescimento tanto na receita líquida de juros quanto na receita de tarifas. A receita líquida pré-provisão (PPNR) cresceu para US$ 339 milhões, um aumento de 4% em relação ao 1º tri de 2025 e 8% em relação ao 2º tri de 2024.

Como mostrado no seguinte resumo financeiro abrangente:

"Nossos resultados do segundo trimestre demonstram a força e a resiliência do nosso modelo de negócios diversificado", afirmou a empresa em sua apresentação. O banco manteve um índice de eficiência ajustado de 59,5%, refletindo seu foco contínuo na disciplina de despesas enquanto aumenta a receita.

Análise do crescimento de empréstimos e depósitos

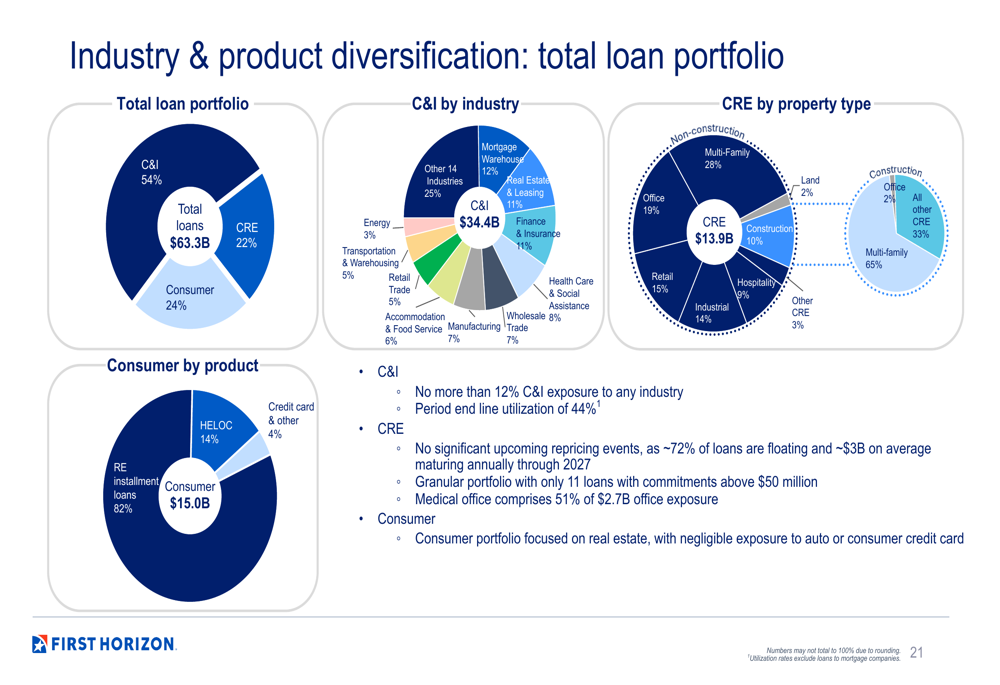

A carteira de empréstimos da First Horizon expandiu para US$ 63,3 bilhões no final do trimestre, um aumento de 2% em relação ao trimestre anterior. Esse crescimento foi impulsionado principalmente por um aumento de US$ 689 milhões em empréstimos para empresas de hipotecas e um aumento de US$ 316 milhões em empréstimos comerciais e industriais, parcialmente compensados por uma queda de US$ 203 milhões nos saldos de imóveis comerciais.

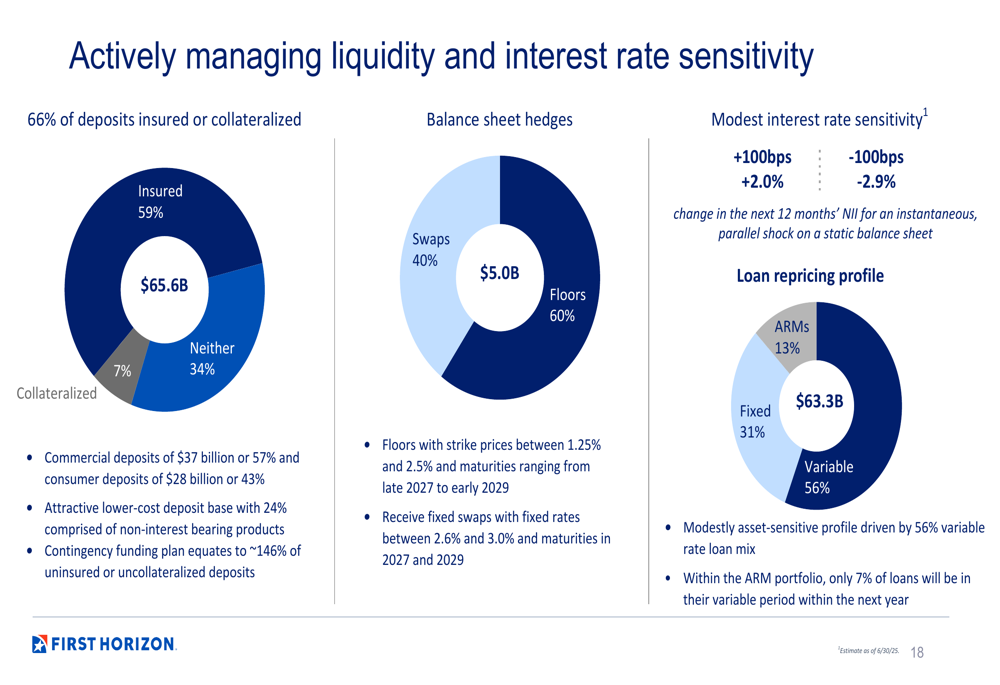

A base de depósitos do banco cresceu para US$ 65,6 bilhões, um aumento de US$ 1,4 bilhão em comparação com o 1º tri de 2025. Esse crescimento de depósitos apoiou a expansão da carteira de empréstimos, mantendo uma relação empréstimo-depósito de 96%.

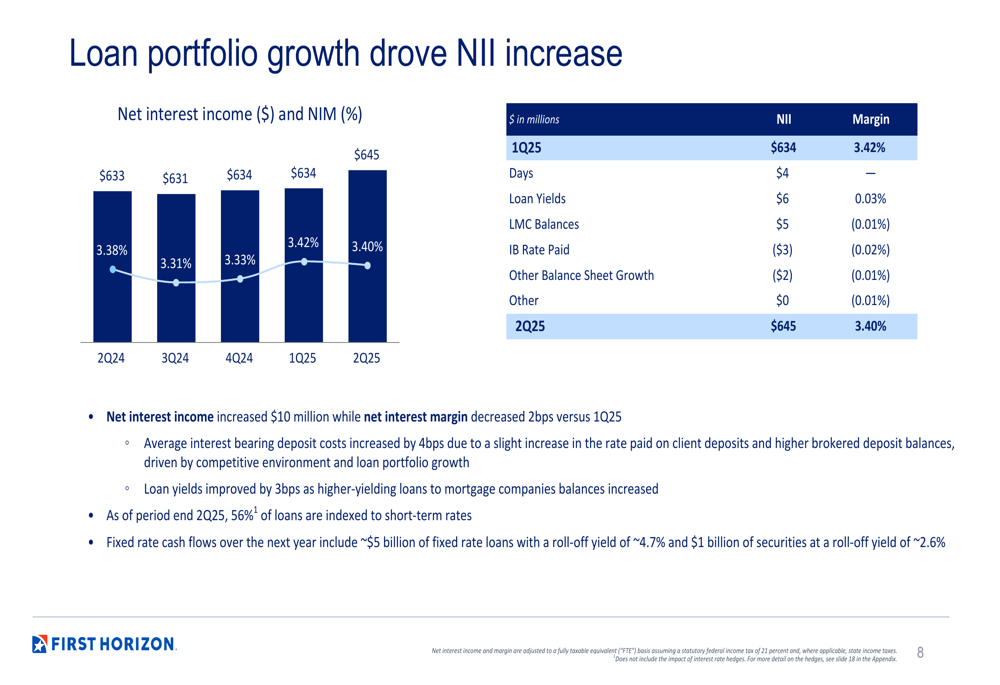

Apesar de uma leve compressão de 2 pontos base na margem líquida de juros para 3,40% em relação aos 3,42% no 1º tri, a receita líquida de juros aumentou em US$ 10 milhões para US$ 645 milhões. A compressão da margem deveu-se principalmente a um aumento de 4 pontos base nos custos médios de depósitos com juros, parcialmente compensado por uma melhoria de 3 pontos base nos rendimentos de empréstimos.

O slide a seguir ilustra as principais métricas de ganhos e crescimento da carteira:

O crescimento da receita líquida de juros do banco foi impulsionado pela expansão da carteira de empréstimos, como mostrado neste gráfico:

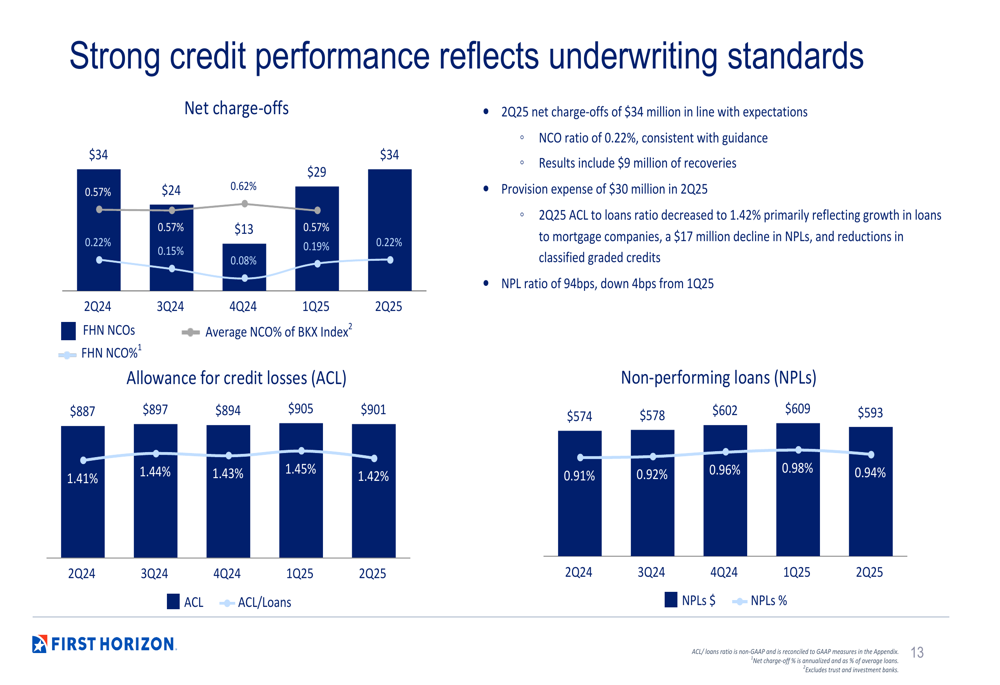

Qualidade de crédito e posição de capital

A First Horizon manteve forte qualidade de crédito no segundo trimestre, com perdas líquidas de US$ 34 milhões, representando 0,22% dos empréstimos. A provisão para perdas de crédito foi de US$ 30 milhões, uma redução de US$ 10 milhões em relação ao trimestre anterior. A relação entre provisão para perdas de crédito e empréstimos diminuiu ligeiramente para 1,42%, enquanto a relação de empréstimos inadimplentes melhorou em 4 pontos base para 0,94%.

O gráfico a seguir ilustra as métricas de desempenho de crédito do banco:

Os níveis de capital permaneceram robustos, com o índice Common Equity Tier 1 (CET1) aumentando ligeiramente para 11,0%. O valor contábil tangível por ação cresceu para US$ 13,57, um aumento de US$ 0,40 em relação ao trimestre anterior, refletindo a lucratividade contínua e a geração de capital do banco.

Foco estratégico e perspectivas

A First Horizon reiterou suas perspectivas para 2025, projetando um crescimento de receita ajustada de estável a 4% e um crescimento de despesas ajustadas de estável a 2%. O banco espera que as perdas líquidas permaneçam na faixa de 0,15% a 0,25% e visa manter um índice CET1 entre 10,5% e 11,0%.

Olhando além de 2025, o banco delineou sua estratégia para atingir uma meta de ROTCE de médio prazo de 15% ou superior. Os componentes-chave dessa estratégia incluem gestão estratégica de capital, aproveitamento de sua presença geográfica atrativa em mercados em crescimento e capitalização de seu modelo de negócios diversificado.

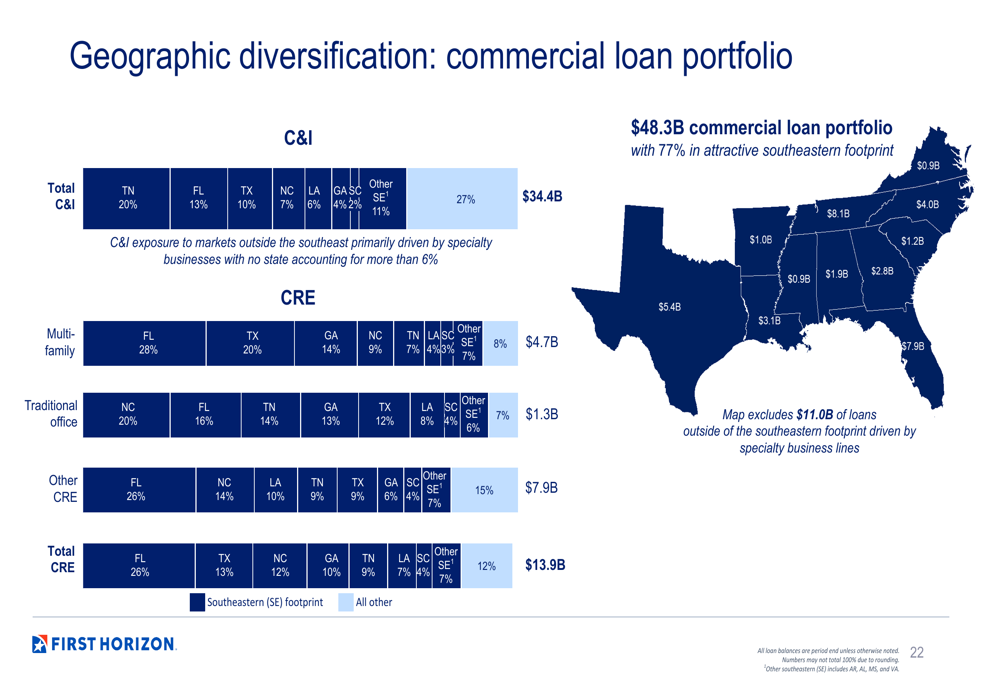

A carteira de empréstimos do banco permanece bem diversificada entre setores e geografias, com 77% de sua carteira de empréstimos comerciais concentrada na atrativa região sudeste dos EUA. Essa diversificação ajuda a mitigar riscos enquanto posiciona o banco para um crescimento contínuo.

Como ilustrado nesta análise da carteira de empréstimos:

A distribuição geográfica da carteira de empréstimos comerciais destaca a forte presença do banco no Sudeste:

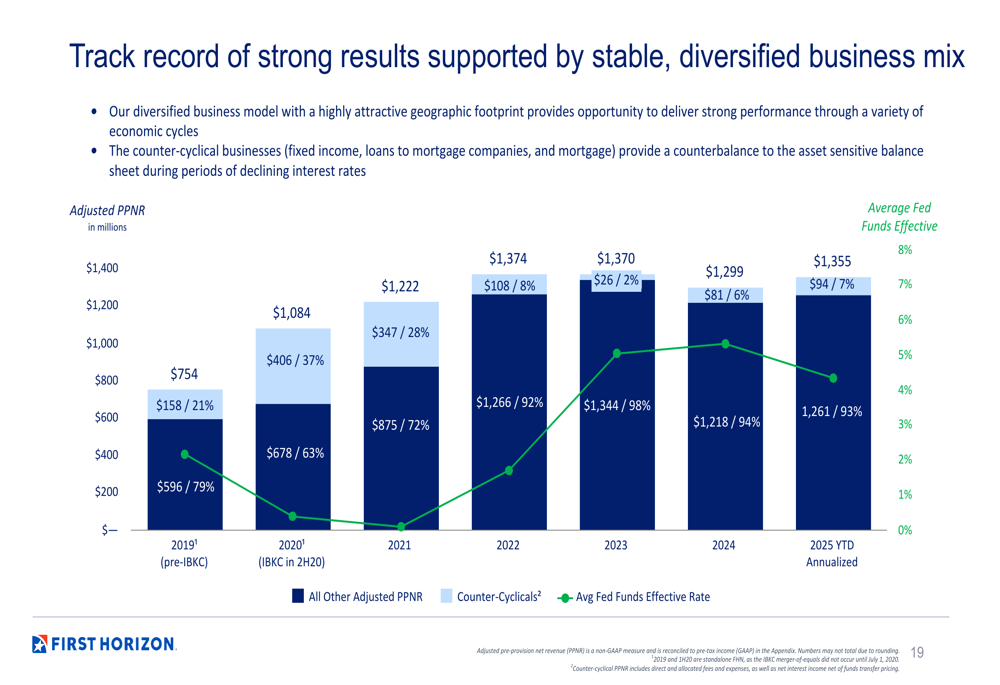

O histórico de fortes resultados da First Horizon é apoiado por seu mix de negócios estável e diversificado, como mostrado no seguinte gráfico de crescimento ajustado do PPNR:

O banco continua a gerenciar ativamente a liquidez e a sensibilidade às taxas de juros, com 66% dos depósitos segurados ou garantidos e um perfil moderadamente sensível a ativos, impulsionado por sua combinação de 56% de empréstimos com taxa variável.

Com seu forte desempenho no segundo trimestre, a First Horizon parece bem posicionada para continuar executando seu plano estratégico enquanto navega no ambiente econômico em evolução. A reação positiva do mercado aos resultados sugere que os investidores estão otimistas quanto à trajetória de crescimento do banco e sua capacidade de cumprir suas metas de rentabilidade de médio prazo.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: