Ação do BB fecha em queda após banco acionar AGU contra fake news

Introdução e contexto de mercado

A Genuine Parts Company (Nova York:NYSE:GPC) divulgou sua apresentação de resultados do segundo trimestre de 2025 em 22 de julho de 2025, revelando resultados mistos e uma revisão para baixo de suas projeções para o ano inteiro. A distribuidora de peças automotivas e industriais sediada em Atlanta reportou crescimento nas vendas, mas enfrentou desafios de lucratividade em todos os seus segmentos de negócios.

As ações da empresa estavam sendo negociadas com queda de 2,33% no pré-mercado a US$ 121,00, refletindo a preocupação dos investidores com a perspectiva reduzida e as pressões nas margens. Isso ocorre após um fechamento anterior de US$ 123,89, que havia representado um ganho de 0,8% na sessão anterior.

Destaques do desempenho trimestral

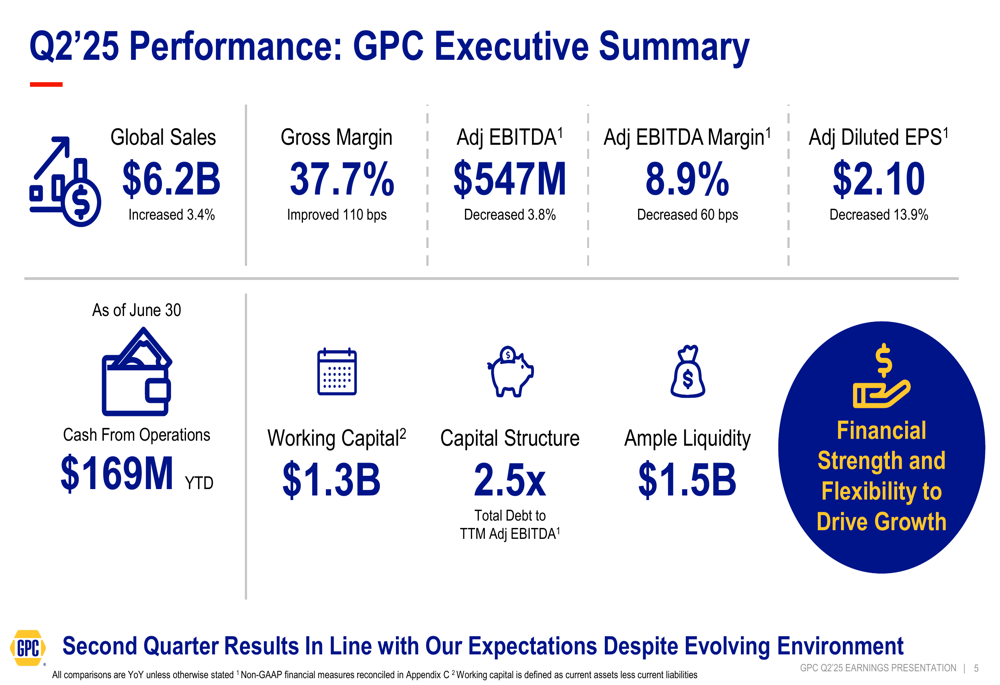

A GPC reportou vendas globais de US$ 6,2 bilhões para o 2º tri de 2025, representando um aumento de 3,4% em comparação com o mesmo período do ano passado. Embora a empresa tenha alcançado uma melhoria na margem bruta de 110 pontos base para 37,7%, seus indicadores de lucratividade mostraram sinais de pressão.

O EBITDA ajustado caiu 3,8% para US$ 547 milhões, com a margem EBITDA ajustada contraindo 60 pontos base para 8,9%. Mais preocupante para os investidores, o lucro por ação diluído ajustado caiu 13,9% para US$ 2,10, refletindo o ambiente operacional desafiador.

Como mostrado no seguinte resumo abrangente de desempenho:

O caixa operacional da empresa acumulado no ano foi de US$ 169 milhões, com capital de giro de US$ 1,3 bilhão. A GPC mantém uma estrutura de capital sólida com uma relação de dívida total para EBITDA ajustado dos últimos doze meses de 2,5x e ampla liquidez de US$ 1,5 bilhão.

Análise por segmento

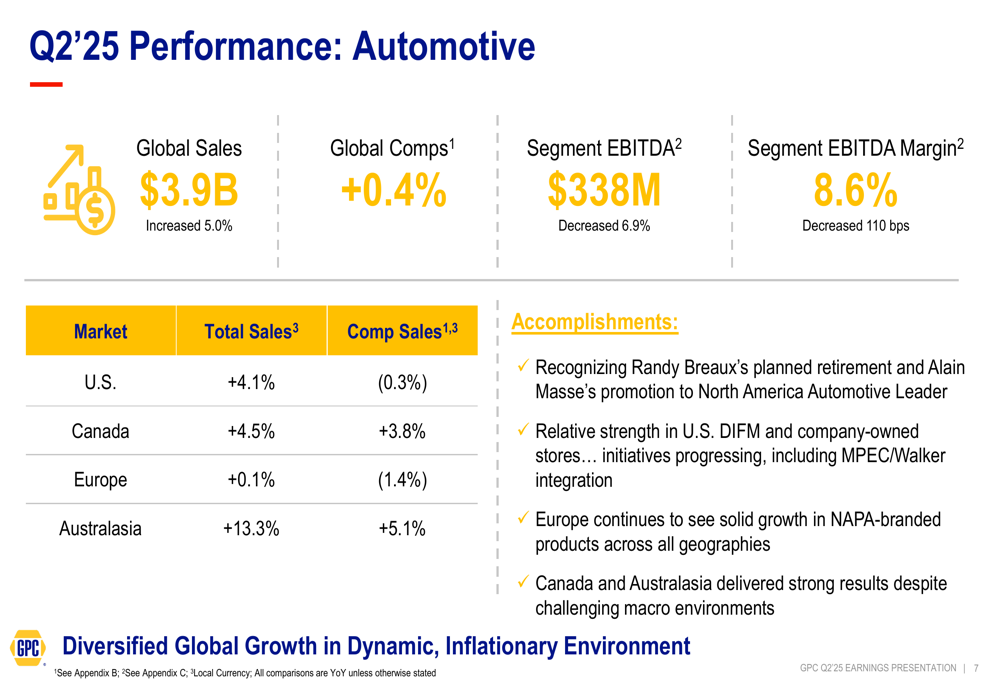

O desempenho da GPC variou significativamente entre seus dois principais segmentos de negócios. O segmento Automotivo, que representa aproximadamente 63% da receita total, reportou vendas globais de US$ 3,9 bilhões, um aumento de 5,0%. No entanto, o crescimento de vendas comparáveis foi modesto, apenas 0,4%. Mais preocupante foi a queda de 6,9% no EBITDA do segmento para US$ 338 milhões, com compressão de margem de 110 pontos base para 8,6%.

O slide a seguir detalha o desempenho do segmento Automotivo por regiões:

O desempenho regional dentro do segmento Automotivo mostrou variação considerável, com a Australásia liderando com crescimento de 13,3% e vendas comparáveis de 5,1%, enquanto a Europa enfrentou dificuldades com apenas 0,1% de crescimento e vendas comparáveis negativas de 1,4%. O mercado dos EUA mostrou crescimento de 4,1%, mas vendas comparáveis negativas de 0,3%.

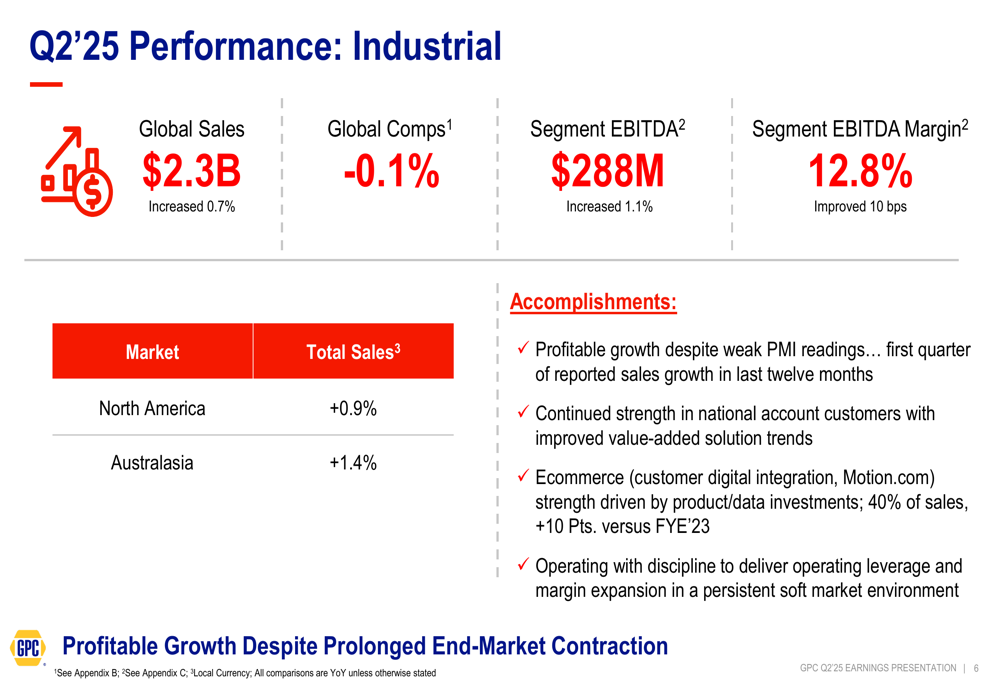

Em contraste, o segmento Industrial apresentou lucratividade mais estável apesar do crescimento mais lento nas vendas. As vendas globais para o Industrial alcançaram US$ 2,3 bilhões, um aumento de apenas 0,7%, com vendas comparáveis ligeiramente negativas em -0,1%. No entanto, o EBITDA do segmento aumentou 1,1% para US$ 288 milhões, com uma ligeira melhoria de margem de 10 pontos base para 12,8%.

O desempenho do segmento Industrial é ilustrado no slide a seguir:

A administração destacou a capacidade do segmento de manter crescimento lucrativo apesar das leituras fracas do PMI, observando força contínua em clientes de contas nacionais e iniciativas de e-commerce.

Perspectiva revisada e projeções

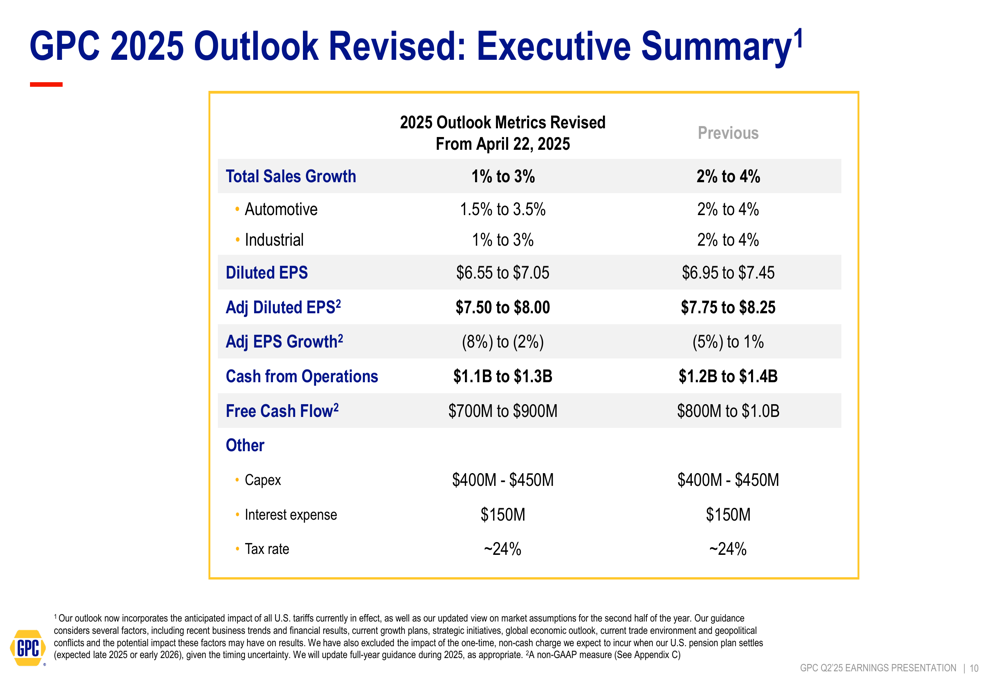

Em um desenvolvimento significativo, a GPC revisou suas projeções para o ano completo de 2025 para baixo em todas as métricas-chave. A empresa agora espera um crescimento total de vendas de 1% a 3%, abaixo da projeção anterior de 2% a 4%. Tanto o segmento Automotivo quanto o Industrial viram revisões semelhantes para baixo.

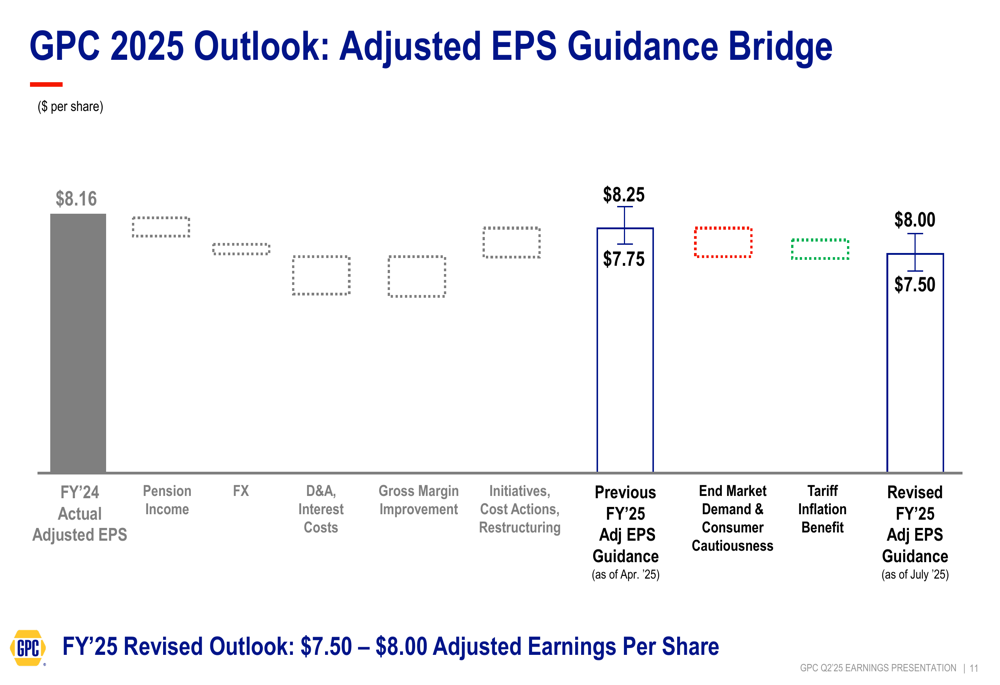

A perspectiva para o LPA diluído ajustado foi reduzida para uma faixa de US$ 7,50 a US$ 8,00, em comparação com a orientação anterior de US$ 7,75 a US$ 8,25. Isso representa uma queda esperada ano a ano de 2% a 8%, em comparação com a expectativa anterior de -5% a +1% de crescimento.

A orientação revisada é detalhada no seguinte resumo abrangente de perspectivas:

Para fornecer mais contexto para a revisão da orientação, a GPC apresentou uma ponte de LPA ajustado que ilustra os vários fatores que impactam suas perspectivas de lucros:

A ponte destaca como a receita de pensão, impactos de câmbio, depreciação e amortização, melhoria da margem bruta e desafios do mercado final estão coletivamente afetando a trajetória de lucros da empresa.

Iniciativas estratégicas e alocação de capital

Apesar do ambiente desafiador, a GPC continua a executar suas iniciativas estratégicas. A empresa delineou suas prioridades de investimento, incluindo desenvolvimento de talentos, eficácia de vendas, modernização da cadeia de suprimentos, liderança em tecnologias emergentes, aprimoramento de capacidades digitais e de dados, e aquisições estratégicas.

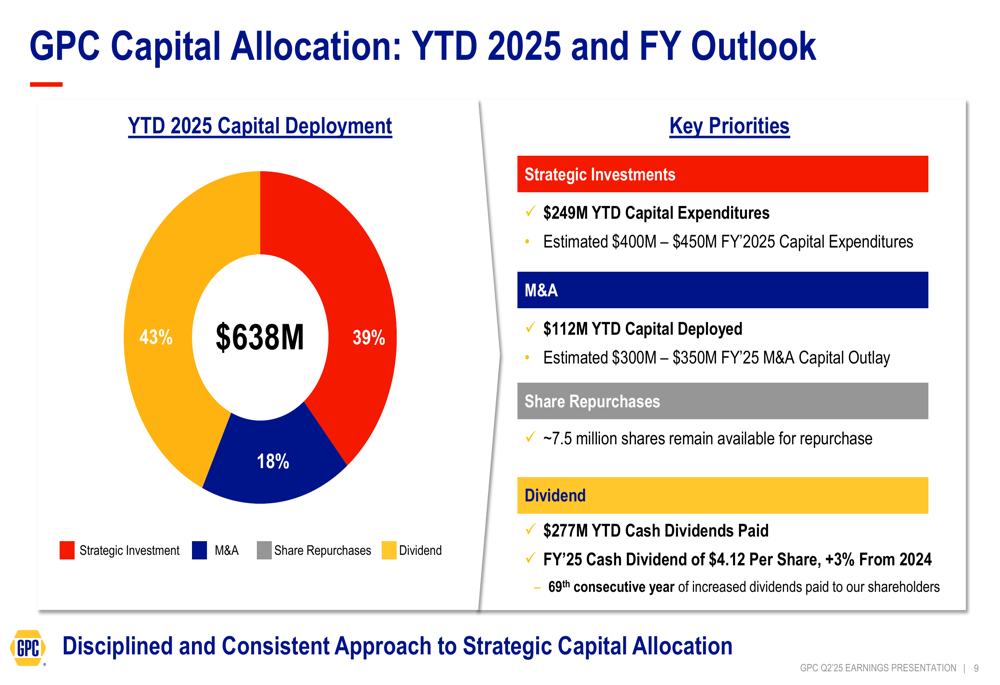

A estratégia de alocação de capital da GPC permanece equilibrada, com implantação de capital acumulada no ano de US$ 638 milhões distribuídos entre investimentos estratégicos (43%), fusões e aquisições (18%) e recompra de ações (39%). A empresa pagou US$ 277 milhões em dividendos acumulados no ano e anunciou um dividendo em dinheiro para o ano completo de 2025 de US$ 4,12 por ação, representando um aumento de 3% em relação a 2024.

O slide a seguir ilustra a estratégia de alocação de capital da GPC:

Reação do mercado e análise

A queda no preço das ações da GPC no pré-mercado sugere que os investidores estão preocupados com a capacidade da empresa de navegar no atual ambiente desafiador. A redução nas projeções para o ano completo, particularmente o declínio esperado no LPA ajustado, parece estar pesando sobre o sentimento dos investidores.

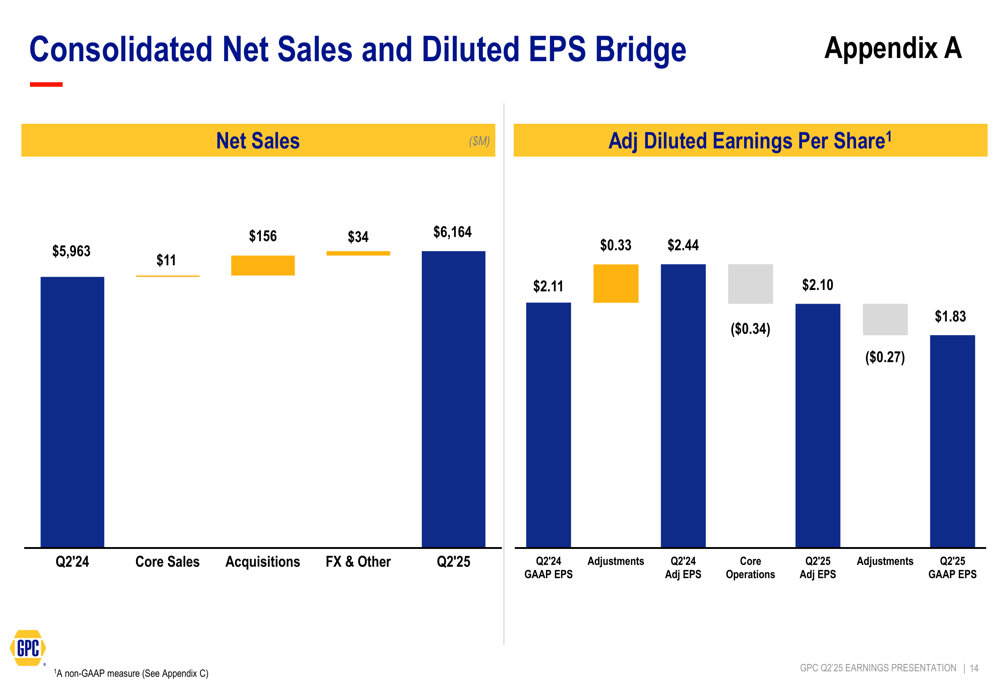

Uma análise detalhada da ponte das vendas líquidas consolidadas e LPA diluído da empresa fornece mais insights sobre os fatores que impulsionam o desempenho da GPC:

A ponte mostra que, enquanto as aquisições contribuíram com US$ 156 milhões para o crescimento das vendas líquidas, as vendas principais adicionaram apenas US$ 11 milhões, destacando o ambiente desafiador de crescimento orgânico. O LPA diluído ajustado diminuiu de US$ 2,11 no 2º tri de 2024 para US$ 1,83 no 2º tri de 2025, com o desempenho do negócio principal respondendo por uma redução de US$ 0,34.

Em sua apresentação, a GPC reconheceu os desafios que enfrenta, mas enfatizou seu foco em "controlar o que pode ser controlado enquanto gerencia proativamente o ambiente externo". A capacidade da empresa de melhorar as margens brutas em meio à pressão de vendas demonstra algum sucesso nessa abordagem, mas o declínio geral da lucratividade sugere ventos contrários contínuos.

Para os investidores, o crescimento consistente de dividendos da GPC (agora em 3% ano a ano) e as contínuas recompras de ações fornecem alguns sinais positivos em meio aos desafios operacionais. No entanto, a perspectiva revisada e as pressões nas margens indicam que a empresa pode enfrentar um caminho mais difícil durante o restante de 2025 do que o anteriormente previsto.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: