Bitcoin tenta recuperar fôlego, mas pressão geopolítica persiste

Introdução e contexto de mercado

O KASIKORNBANK PCL (KBANK) apresentou seus resultados do segundo trimestre de 2025 em agosto, destacando a resiliência do banco em meio a um ambiente macroeconômico desafiador. O segundo maior credor da Tailândia por ativos manteve um desempenho estável, apesar das significativas revisões para baixo nas previsões de crescimento do PIB tailandês, que foram reduzidas de 3,70% para apenas 1,50% para o ano fiscal de 2025.

O banco, estabelecido em 1945 e listado na Bolsa de Valores da Tailândia desde 1976, atualmente administra ativos de Bt4.375 bilhões (US$ 121,5 bilhões) com uma carteira de empréstimos de Bt2.434 bilhões e depósitos de Bt2.720 bilhões até o primeiro semestre de 2025. A ação do KASIKORNBANK fechou em Bt165 em 7 de outubro de 2025, com alta de 0,61% no dia, e negociada dentro de sua faixa de 52 semanas de Bt145-173.

Destaques do desempenho financeiro

O desempenho do KASIKORNBANK no primeiro semestre de 2025 mostra resiliência em um ambiente desafiador, com o banco atingindo a maioria de suas metas apesar dos ventos contrários econômicos. O banco reportou um retorno sobre o patrimônio líquido (ROE) de 9,33% e retorno sobre ativos (ROA) de 1,21%, mantendo métricas de rentabilidade sólidas mesmo enquanto navega por um crescimento mais lento.

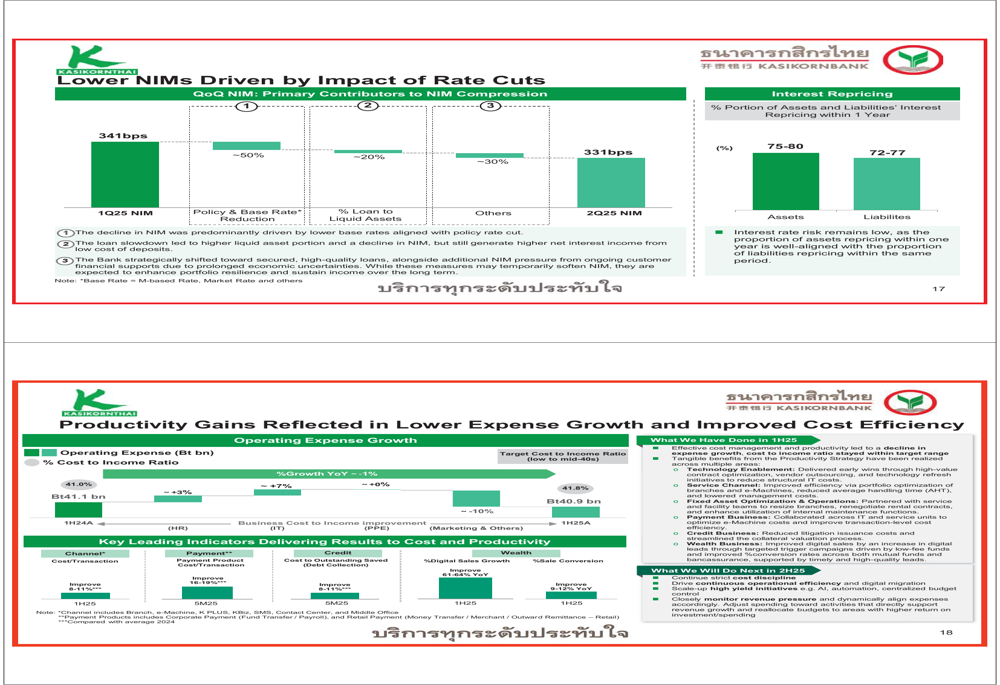

Como mostrado na seguinte tabela abrangente de desempenho financeiro, o banco alcançou uma margem líquida de juros (NIM) de 3,36%, dentro de sua faixa-alvo de 3,3-3,5%, embora isso represente uma queda tanto ano a ano quanto trimestre a trimestre devido às reduções na taxa de juros:

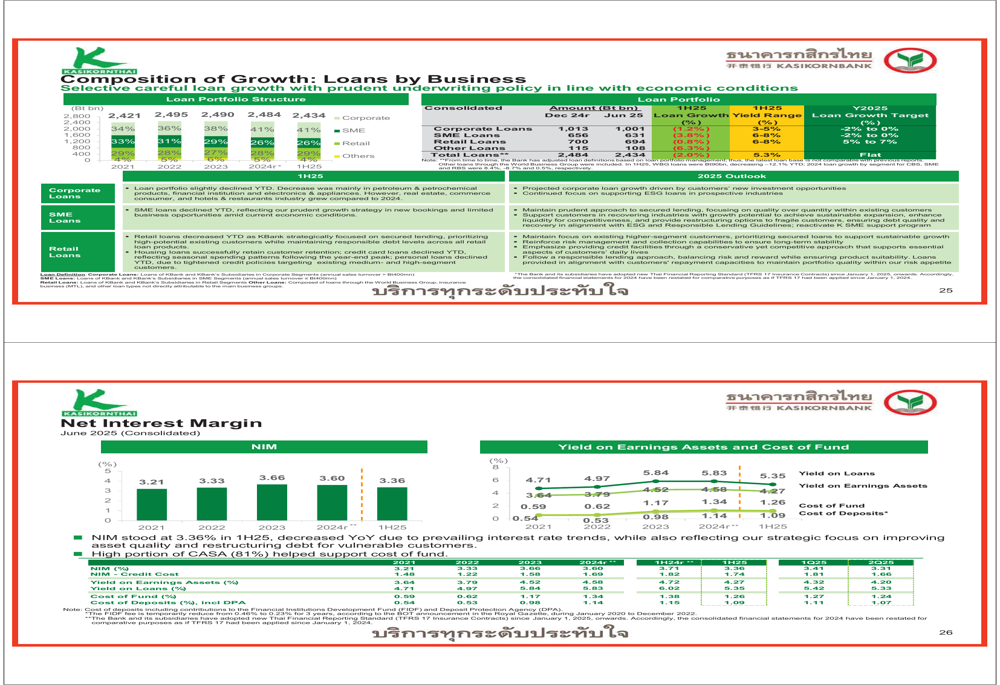

O crescimento de empréstimos foi negativo em -2,00% no acumulado do ano contra uma meta de crescimento estável, refletindo o foco estratégico do banco na qualidade em vez da quantidade em suas práticas de empréstimo. O crescimento da receita líquida de tarifas foi modesto em 1,17% ano a ano, ficando abaixo da meta de dígito médio a alto, principalmente devido ao enfraquecimento das tarifas de crédito refletindo a contração dos empréstimos.

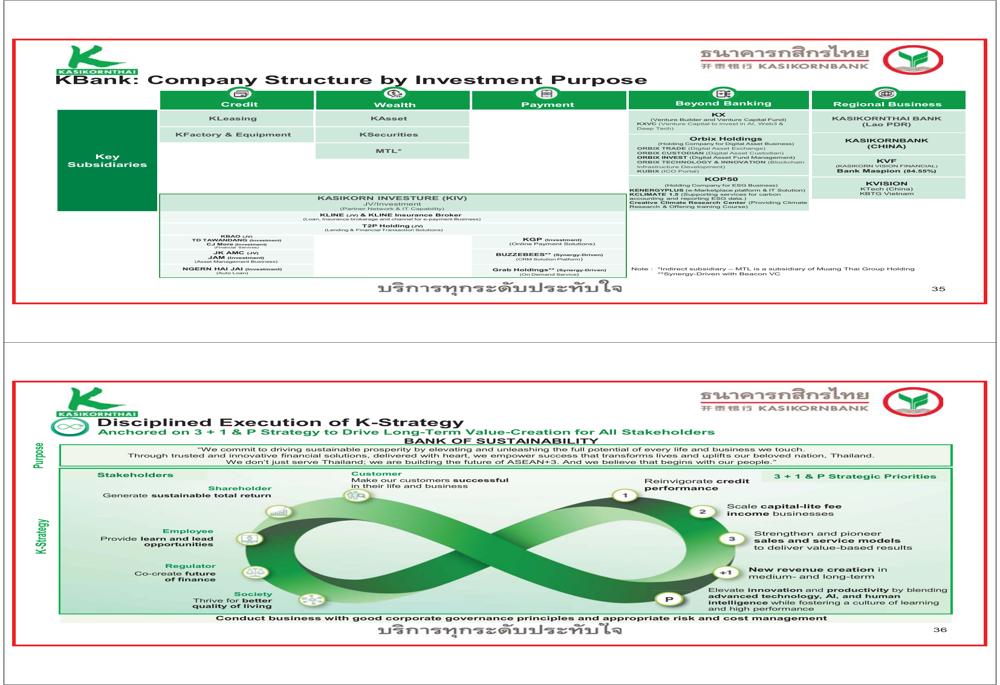

O banco manteve forte disciplina de custos com uma relação custo-receita de 41,82%, confortavelmente dentro de sua faixa-alvo de baixo a médio 40. Isso reflete melhorias contínuas de produtividade em canais, sistemas de pagamento, operações de crédito e gestão de patrimônio.

Qualidade de ativos e gestão de risco

Apesar do ambiente econômico desafiador, o KASIKORNBANK manteve uma qualidade de ativos estável com gestão prudente de riscos. O índice de empréstimos inadimplentes (NPL) ficou em 3,18% no primeiro semestre de 2025, abaixo do teto-alvo do banco de 3,25%. O banco aumentou seu índice de cobertura de NPL para 159% em março de 2025, refletindo uma política conservadora de provisionamento.

O gráfico a seguir ilustra a divisão da qualidade da carteira de empréstimos do banco, mostrando a distribuição entre diferentes estágios de risco:

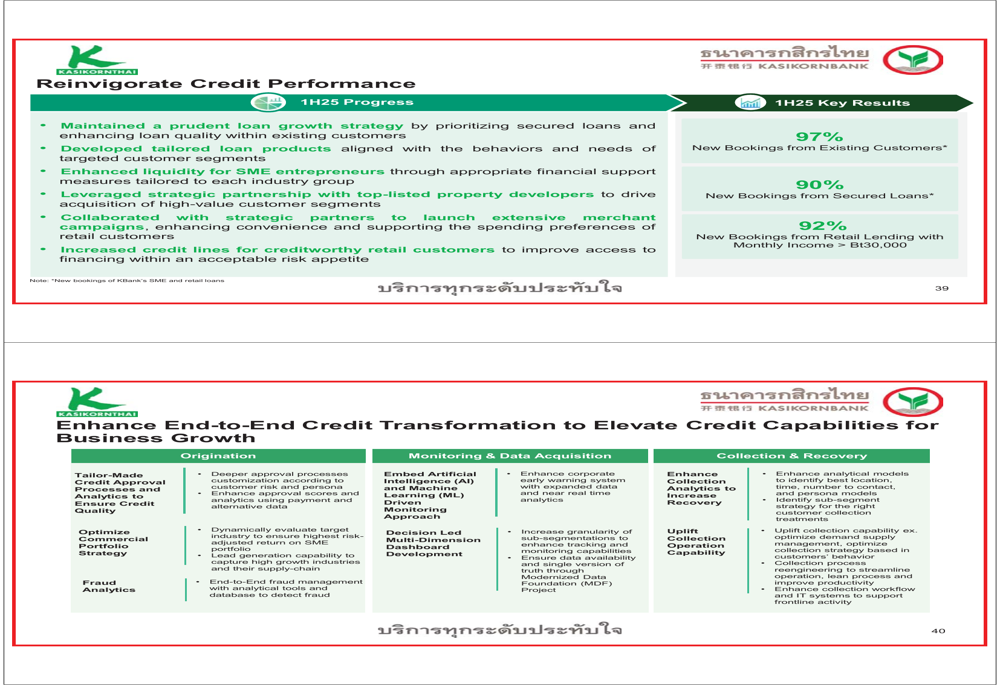

O banco mudou estrategicamente seu foco de empréstimos para segmentos de maior qualidade, com 97% das novas contratações vindas de clientes existentes e 90% de empréstimos garantidos. Além disso, 92% das novas contratações de empréstimos de varejo foram para clientes com renda mensal superior a Bt30.000, enfatizando ainda mais a abordagem focada na qualidade.

Iniciativas estratégicas

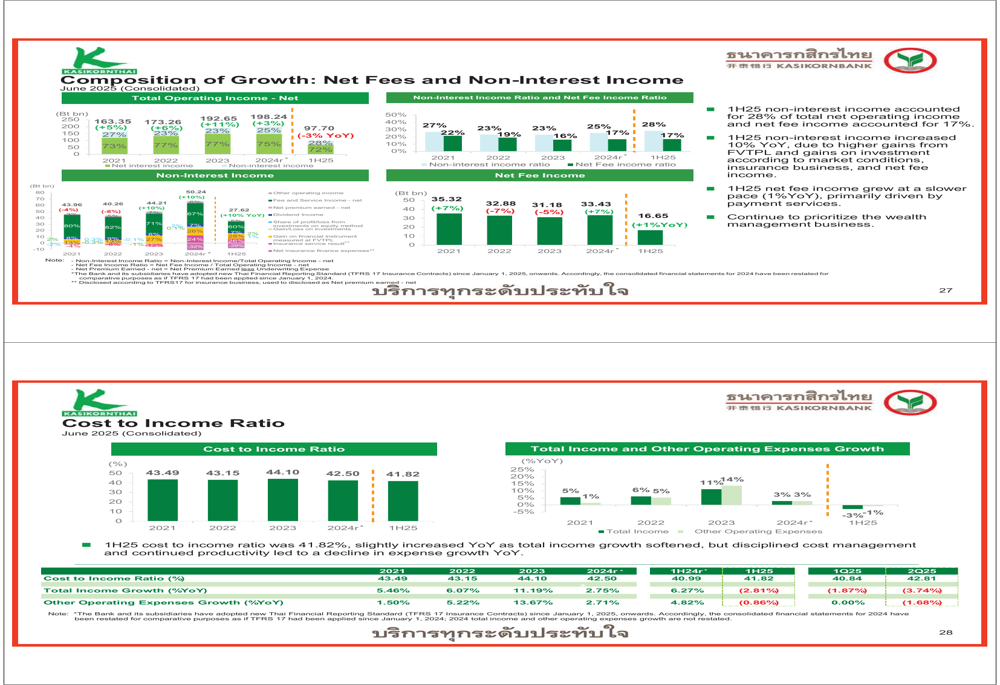

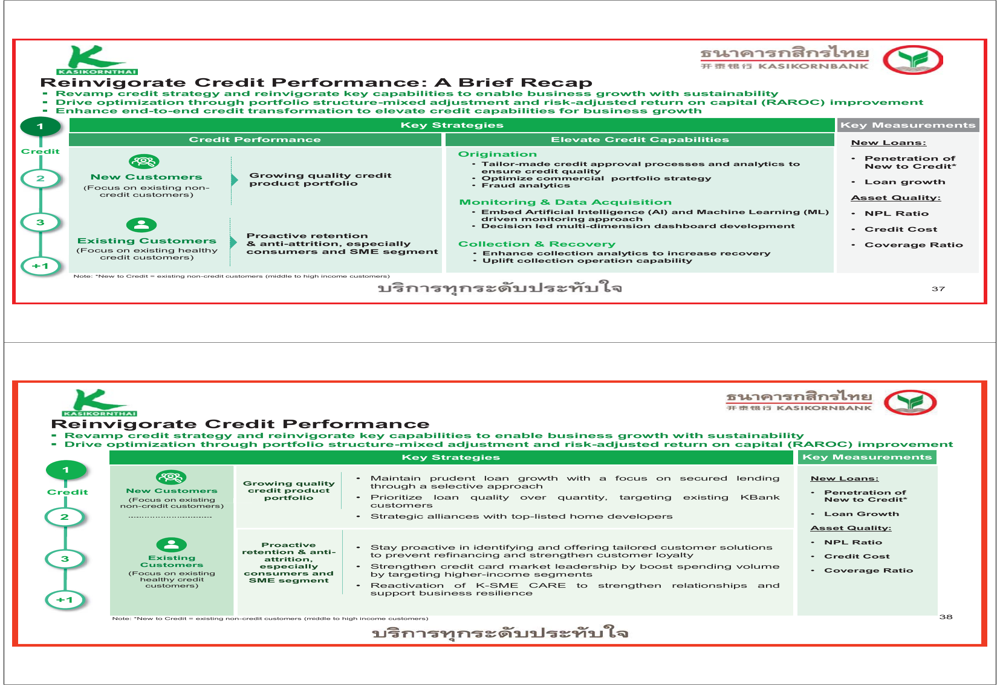

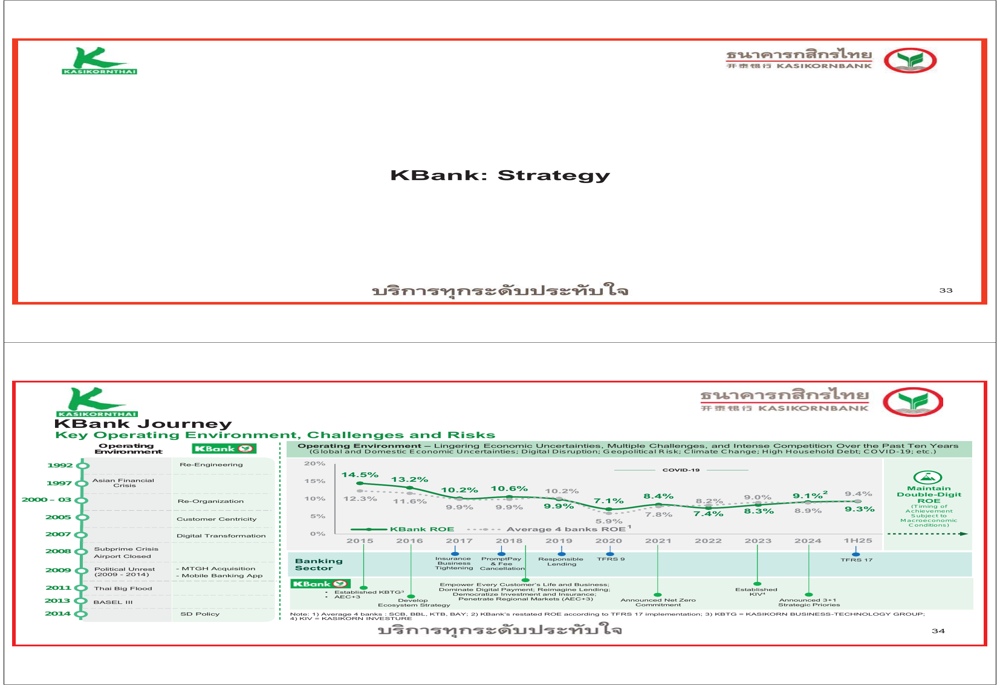

O KASIKORNBANK continua a executar sua "Estratégia-K" focada em navegar pela volatilidade enquanto impulsiona retornos sustentáveis. A estratégia enfatiza o crescimento disciplinado através da revitalização do desempenho de crédito, escalando receitas de tarifas com baixo capital, fortalecendo modelos de vendas e serviços, criando novos fluxos de receita e aumentando a produtividade.

A ilustração a seguir mostra os indicadores-chave de progresso da implementação da Estratégia-K:

O banco manteve sua liderança de mercado em várias áreas-chave, incluindo pagamentos digitais com aproximadamente 30% de participação de mercado, ativos sob gestão de fundos mútuos (aumento de 6,4% no acumulado do ano) e usuários de banco móvel. O KASIKORNBANK também estabeleceu 14 colaborações estratégicas com outras empresas para expandir seu ecossistema e criar novas oportunidades de receita.

Gestão de capital e retornos aos acionistas

O KASIKORNBANK mantém uma posição robusta de capital com um Índice de Adequação de Capital (CAR) de 20,7% e índice de Ações ordinárias Nível 1 (CET1) de 17,7% no primeiro semestre de 2025, bem acima dos requisitos regulatórios e da própria meta do banco de ≥15% para CET1.

A estratégia de gestão de capital do banco equilibra estabilidade financeira, retornos sustentáveis aos acionistas e investimentos para crescimento, como ilustrado nesta estrutura:

Para o ano fiscal de 2024, o KASIKORNBANK entregou um índice de distribuição de dividendos de 47,0% e um rendimento de dividendos de 7,7%, contribuindo para um retorno total ao acionista (TSR) de 22,9%. O banco comprometeu-se com um índice de distribuição de dividendos regular de ≥50% daqui para frente, sujeito à manutenção de sua solidez de capital.

O desempenho histórico de dividendos e a solidez de capital são demonstrados no gráfico a seguir:

Perspectiva econômica e orientação futura

O KASIKORNBANK reconheceu ventos contrários significativos no ambiente econômico, com previsões de crescimento do PIB tailandês revisadas para baixo e expectativa de continuidade nos cortes da taxa de juros. O banco ajustou sua previsão da taxa de juros tailandesa de 2,50% para 1,25% para 2025, refletindo as condições desafiadoras.

O ambiente de taxas de juros mais baixas já está impactando a margem líquida de juros do banco, como ilustrado nesta análise:

Apesar desses desafios, o KASIKORNBANK mantém sua meta de ROE de dois dígitos, embora reconheça que o prazo depende das condições macroeconômicas. As prioridades do banco permanecem inalteradas: manter a força do buffer de capital com uma meta de CET1 de ≥15%, entregar retornos totais sustentáveis aos acionistas com uma distribuição de dividendos de ≥50%, e execução disciplinada de suas iniciativas estratégicas.

Conclusão

A apresentação do 2º tri de 2025 do KASIKORNBANK demonstra a resiliência do banco e o foco estratégico na qualidade em vez da quantidade em um ambiente econômico desafiador. Embora as metas de crescimento tenham sido impactadas por ventos contrários macroeconômicos, o banco manteve qualidade de ativos estável, posição forte de capital e disciplina de custos.

A ênfase estratégica do banco nos relacionamentos com clientes existentes, empréstimos garantidos e liderança digital o posiciona bem para navegar pela atual incerteza econômica enquanto se prepara para futuras oportunidades de crescimento quando as condições melhorarem. Os investidores estarão observando atentamente para ver se o KASIKORNBANK pode manter sua estabilidade enquanto progride em direção à sua meta de ROE de dois dígitos, apesar da perspectiva desafiadora para a economia da Tailândia.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: