Lula diz que espera encontrar algum dia com Trump e ter conversa civilizada

Introdução e contexto de mercado

A MasterBrand Inc. (Nova York:MBC) apresentou seus resultados do 2º tri de 2025 para investidores em 06.08.2025, revelando desempenho misto com crescimento de receita compensado por pressão nas margens. As ações responderam positivamente, subindo 7,33% na abertura do mercado após a apresentação, com atividade pré-mercado mostrando um ganho adicional de 3,62%.

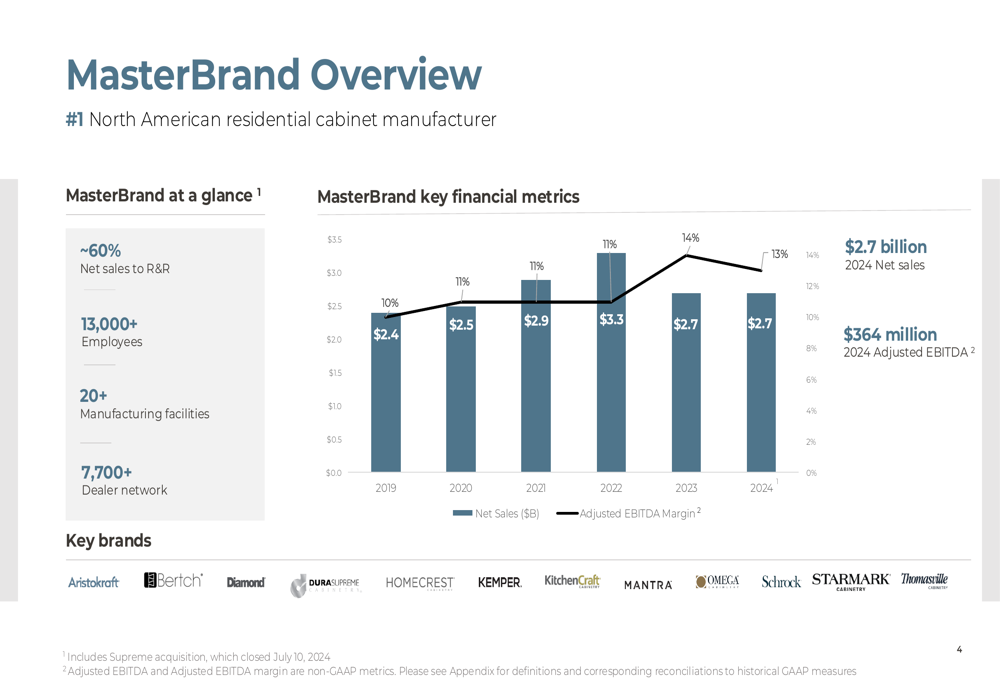

Como líder norte-americana na fabricação de armários residenciais, a MasterBrand continua a navegar em um mercado imobiliário desafiador enquanto avança com sua planejada fusão estratégica com a American Woodmark. A apresentação destacou tanto os resultados trimestrais quanto as iniciativas estratégicas de longo prazo destinadas a manter a liderança de mercado.

Destaques do desempenho trimestral

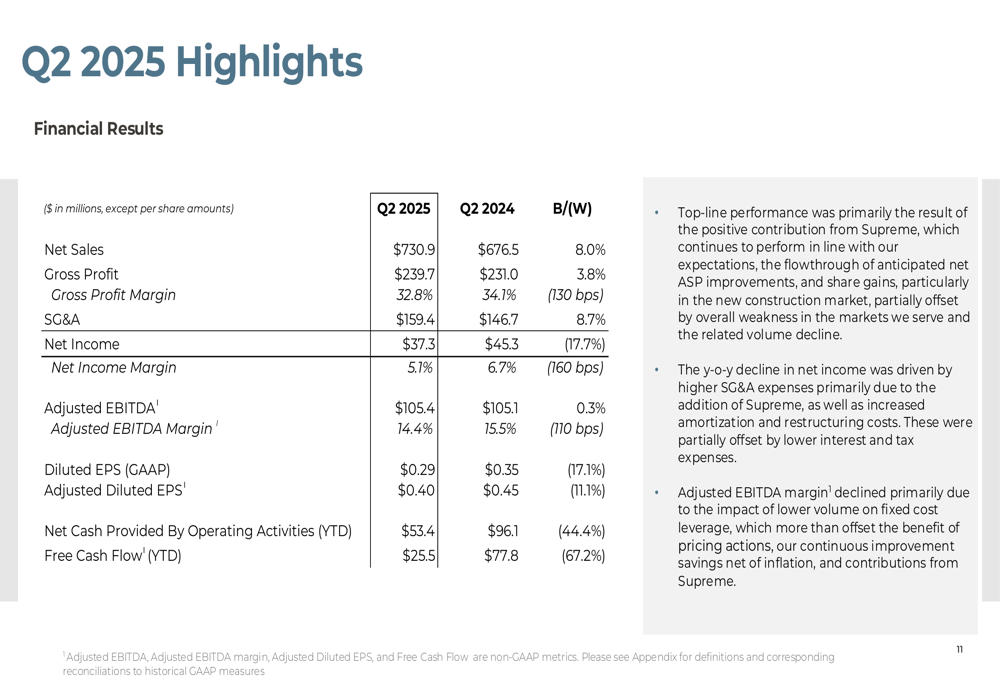

A MasterBrand reportou vendas líquidas de US$ 730,9 milhões no 2º tri de 2025, um aumento de 8% em relação aos US$ 676,5 milhões no 2º tri de 2024. No entanto, os indicadores de lucratividade mostraram pressão, com o lucro líquido caindo para US$ 37,3 milhões ante US$ 45,3 milhões no ano anterior, e a margem de lucro líquido recuando para 5,1% de 6,7%.

O EBITDA ajustado da empresa permaneceu relativamente estável em US$ 105,4 milhões em comparação com US$ 105,1 milhões no ano anterior, embora a margem de EBITDA ajustada tenha se contraído para 14,4% de 15,5%. O LPA diluído diminuiu para US$ 0,29 de US$ 0,35, enquanto o LPA diluído ajustado caiu para US$ 0,40 de US$ 0,45.

Como mostrado no seguinte resumo de resultados financeiros:

O desempenho do 2º tri representa uma melhora significativa em relação ao 1º tri de 2025, quando a empresa reportou um LPA de US$ 0,18, abaixo das expectativas dos analistas de US$ 0,28. A melhora sequencial sugere que as iniciativas de redução de custos da empresa podem estar ganhando força, apesar dos desafios contínuos do mercado.

Iniciativas estratégicas

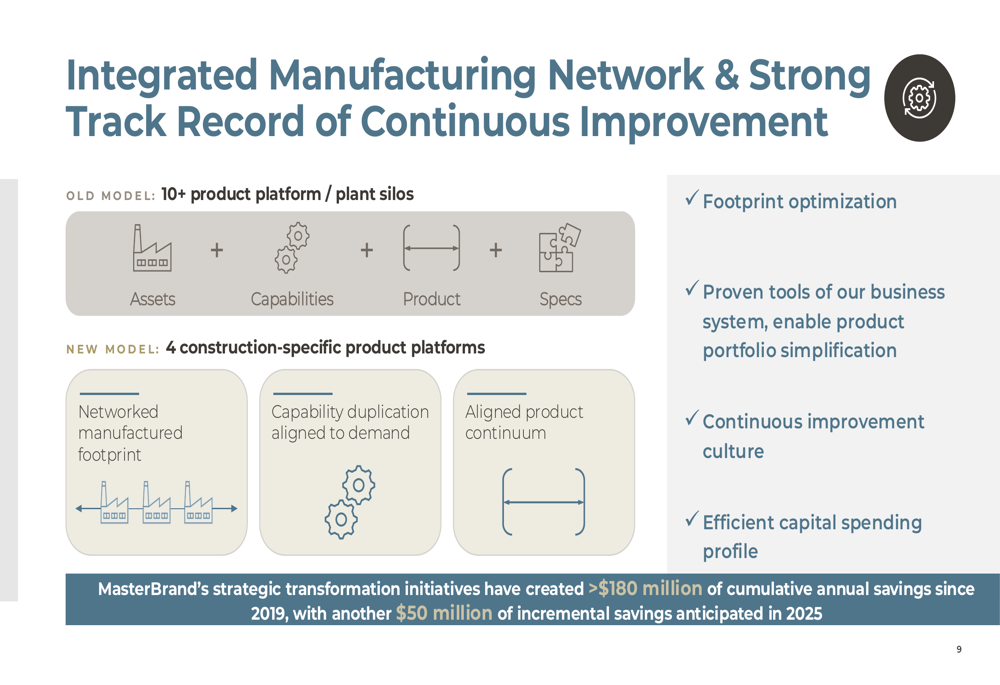

A apresentação da MasterBrand enfatizou sua transformação estratégica, que supostamente gerou mais de US$ 180 milhões em economias anuais cumulativas desde 2019. A empresa destacou sua mudança de fabricação isolada para uma rede integrada com quatro plataformas de produtos específicos para construção.

Como ilustrado na seguinte comparação do modelo operacional:

O desenvolvimento estratégico mais significativo é a planejada fusão da MasterBrand com a American Woodmark. A combinação visa criar um portfólio mais diversificado de marcas enquanto libera sinergias substanciais.

A empresa projeta sinergias de custo anuais de US$ 90 milhões até o final do terceiro ano após o fechamento da transação, com aumento do LPA esperado no segundo ano. A fusão é posicionada como uma combinação de negócios complementares que melhorará o posicionamento competitivo em diferentes faixas de preço.

Os benefícios estratégicos da fusão são descritos neste resumo:

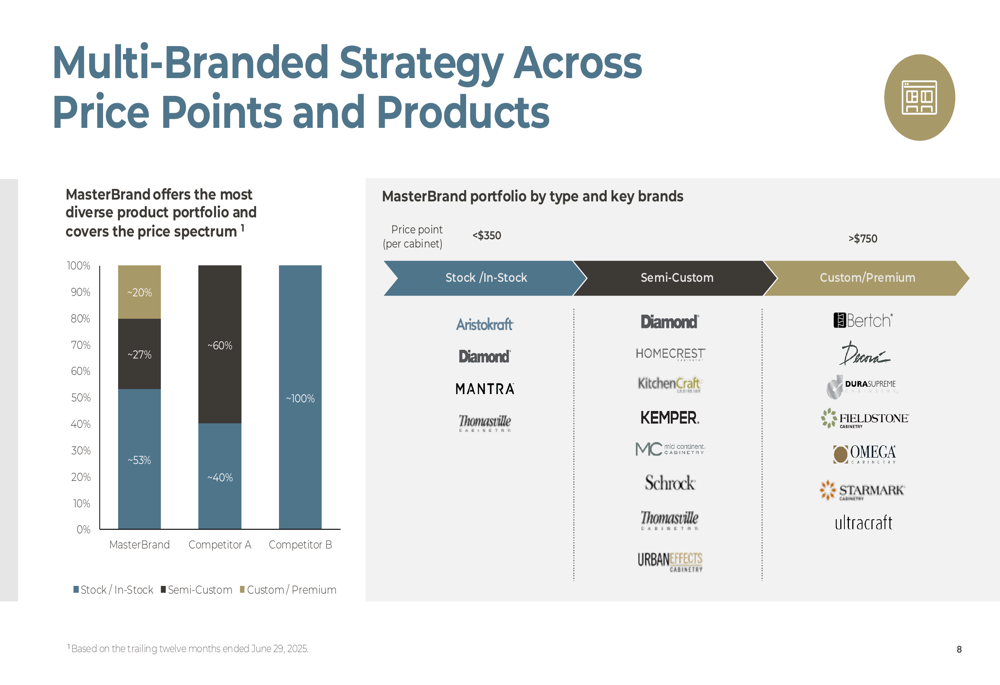

A estratégia multimarcas da MasterBrand abrange todo o espectro de preços, com aproximadamente 70% dos produtos na categoria de estoque/pronta entrega, 27% em semi-personalizado e 3% em segmentos personalizados/premium. Espera-se que essa cobertura abrangente de mercado seja ainda mais aprimorada através da fusão com a American Woodmark.

A justificativa estratégica para a fusão é apresentada aqui:

Declarações prospectivas

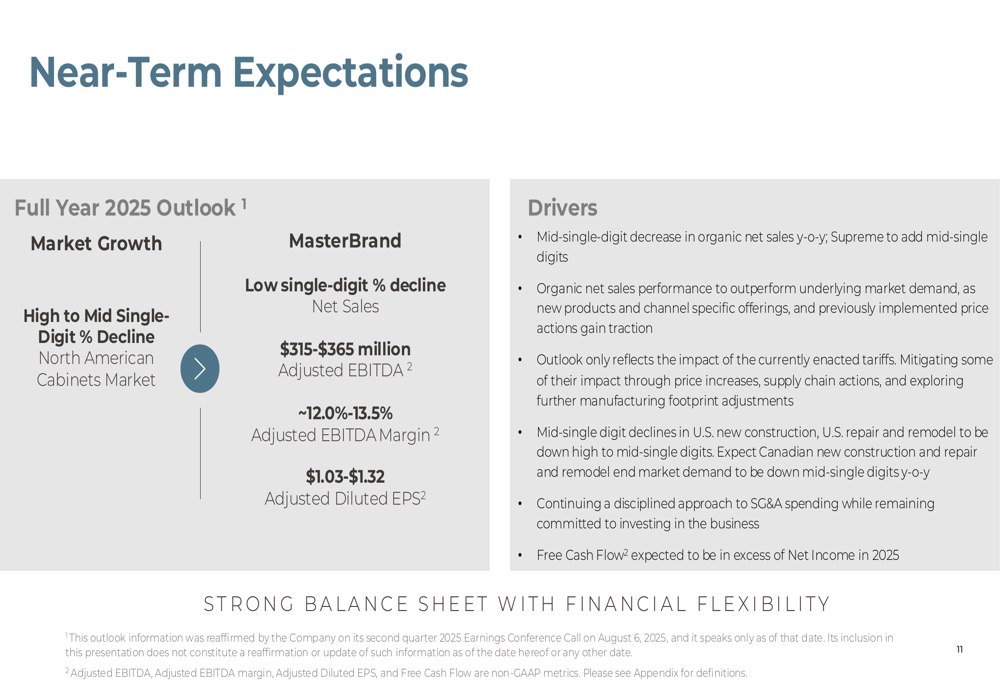

A MasterBrand forneceu uma perspectiva cautelosa para o restante de 2025, projetando uma queda percentual de baixo dígito único nas vendas líquidas para o ano inteiro. A empresa espera um EBITDA ajustado entre US$ 315-365 milhões e margem de EBITDA ajustada de aproximadamente 12,0%-13,5%.

Esta orientação reflete uma perspectiva mais conservadora do que as metas de longo prazo da empresa, que visam uma taxa de crescimento anual composta de 4-6% e margens de EBITDA ajustadas de 16%-18%. A cautela de curto prazo parece justificada, dado o desempenho recente da empresa e as condições mais amplas do mercado.

As expectativas de curto prazo da empresa são resumidas nesta perspectiva:

Para o longo prazo, a MasterBrand permanece otimista em superar o crescimento do mercado, que projeta em 3-5% CAGR. O caminho da empresa para alcançar esses resultados inclui alinhamento do portfólio com as necessidades dos clientes, excelência operacional e forte foco na expansão de margens.

Análise financeira detalhada

Um exame mais profundo do desempenho financeiro da MasterBrand revela tanto pontos fortes quanto desafios. Enquanto a empresa alcançou crescimento de receita, seus indicadores de balanço mostram alavancagem crescente, com a relação dívida líquida/EBITDA ajustado subindo para 2,5x de 1,3x na comparação anual.

O fluxo de caixa livre também diminuiu significativamente para US$ 25,5 milhões, de US$ 77,8 milhões no período comparável do ano passado. Esta redução na capacidade de geração de caixa poderia potencialmente impactar a flexibilidade financeira da empresa enquanto busca a fusão com a American Woodmark.

O desempenho histórico da empresa mostra receita relativamente estável nos últimos anos após uma queda dos níveis de pico em 2022:

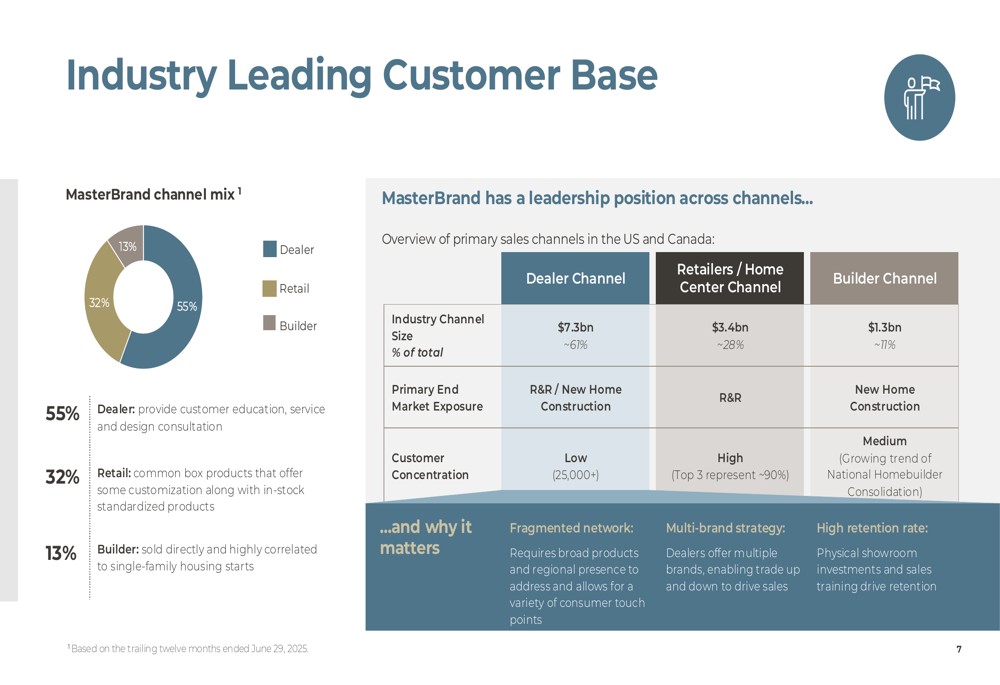

A MasterBrand mantém uma base de clientes diversificada entre canais, com 55% das vendas através de revendedores, 32% através do varejo e 13% através de construtores. Esta diversificação proporciona algum isolamento contra flutuações de mercado em qualquer canal único.

A composição de canais da empresa é ilustrada aqui:

Apesar dos desafios de curto prazo, o preço das ações da MasterBrand tem mostrado resiliência, sendo negociadas a US$ 11,74 na sessão pré-mercado. No entanto, isso permanece bem abaixo da máxima de 52 semanas de US$ 20,67, sugerindo que os investidores continuam cautelosos sobre as perspectivas da empresa e a execução de suas iniciativas estratégicas, incluindo a fusão com a American Woodmark.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: