Powell abre porta para corte de juros ao mencionar risco para emprego, mas não se compromete

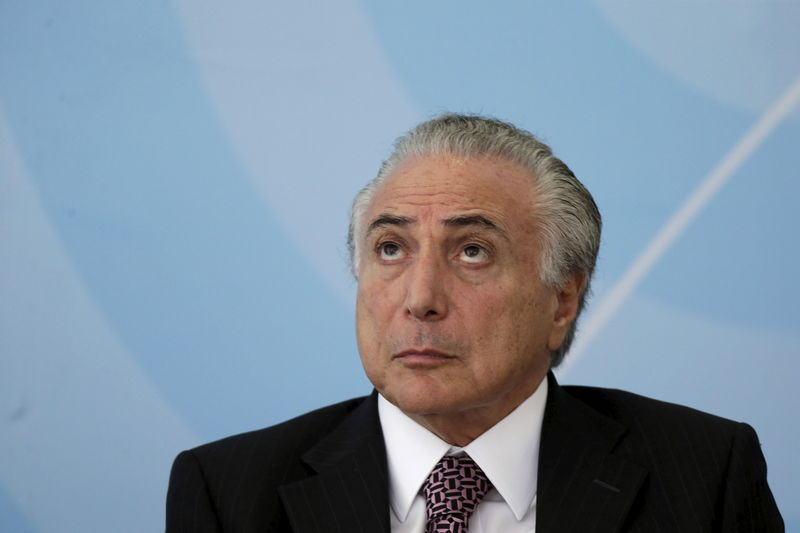

Investing.com - O presidente Temer deu nesta semana suas últimas cartadas do ano para tentar melhorar o ânimo da política e economia brasileira, em meio a um ambiente que segue recessivo e com a tensões políticas se avolumando.

O governo anunciou planos de reformar a legislação trabalhista ampliando a flexibilidade para os trabalhadores e empresários negociarem contratos. A demanda vem especialmente do setor de serviços, que segue o mesmo regime de leis criado na década de 1940 para atender à indústria. De acordo com a proposta, a carga horária de oito horas por dia de semana poderá ser alterada para atender à realidade do mercado, facilitando contratações - e demissões.

Além de acenar para o empresariado, o presidente Michel Temer fez um movimento em direção à população ampliando o acesso ao FGTS e atacando a política de juros altos, especialmente no cartão de crédito. O objetivo do governo é reduzir o endividamento na economia, recuperar o sentimento de retomada da economia e, por tabela, aumentar a popularidade do presidente, que sofreu bastante nos últimos meses.

O ministro da Fazenda demonstrou otimismo e falou em uma economia recuperando a força já no fim do primeiro trimestre de 2017.

Já o Banco Central revisou para baixo sua expectativa de crescimento para o próximo ano, mas permanece otimista em relação ao mercado. O presidente do banco, Ilan Goldfajn, também foi escalado pelo governo para anunciar medidas de estímulo à retomada da economia.

O assunto dominou a pauta política da semana, esvaziada pela proximidade das festas de final de ano. O governo sabe que sofrerá com a divulgação das delações premiadas da Odebrecht que chegaram ao STF na semana passada. A expectativa é que Teori Zavascki, ministro responsável pelo caso, homologue os acordos no início de fevereiro.

A Câmara dos Deputados, contudo, voltou a dar sinais de que não compreende o tamanho da crise dos estados e cedeu às pressões dos governadores para retirar as contrapartidas de austeridade na negociação da dívida.

Mercado corporativo

O clima político pesado voltou a pressionar as ações na bolsa de São Paulo em uma semana esvaziada com baixo volume. O Ibovespa cedeu 0,7% e terminou a semana abaixo dos 58 mil pontos, no menor valor em 14 semanas.

O dólar, contudo, cedeu 3,5% na semana e retornou aos R$ 3,27 na maior queda semanal desde o final de junho.

A Petrobras (SA:PETR4) teve um noticiário movimentado na semana com destaque para a venda para a Total dos campos no pré-sal de Iara e Lapa e de duas termelétricas na Bahia pelo valor de US$ 2,2 bilhões. Lapa entrou em operação nesta semana. O programa de desinvestimento da companhia não deverá atingir a meta do biênio 2015-2016 após a paralisação de negociações pela justiça e a pedido do TCU.

Os trabalhadores decidiram entrar em greve nesta sexta-feira, colocando pressão sobre a diretoria e a gerência para manter a produção. A empresa pediu a mediação da Justiça do Trabalho para tentar resolver o impasse.

Ainda nesta semana, a Petrobras contratou a KPMG para auditar suas contas, substituindo a PwC, e recebeu US$ 5 bilhões em crédito com banco chinês.

A ação preferencial da empresa perdeu valor pela terceira semana consecutiva e devolveu 3,1%, amenizados pela alta de sexta-feira. Desde a máxima de R$ 18,49 alcançada no final de outubro, a Petrobras desvalorizou 22%.

A Vale (SA:VALE5), enfim, concluiu a venda dos seus ativos de fertilizantes para a Mosaic, em operação de US$ 2,5 bilhões. No caso Samarco, a empresa identificou uma alternativa operacional para retomar as atividades em 2017. A ação enfrentou volatilidade acompanhando a cotação do minério de ferro na China, mas caiu mais de 8% pela segunda semana consecutiva.

A Braskem (SA:BRKM5) e a Odebrecht fecharam acordo de leniência bilionário com autoridades dos EUA e da Suíça. As empresas se comprometeram a pagar R$ 6,96 bilhões e cooperarem com as investigações em casos de corrupção em diversos países.

A Estácio (SA:ESTC3) e a Kroton (SA:KROT3) ficaram com as maiores altas da semana, com ganhos de 11,5% e 7,5% nesta ordem. A Kroton elegeu Rodrigo Galindo como presidente e a Estácio nomeou João Zangradi Neto para o conselho.

O grupo Techint decidiu ir à Justiça para retomar o comando da Usiminas, perdido após decisão que afastou Sergio Leite.

A Hypermarcas (SA:HYPE3) vendeu sua área de descartáveis para a belga Ontex por R$ 1 bilhão para focar no segmento farmacêutico.

A Cemig (SA:CMIG4) conseguiu no STJ manter o controle da hidrelétrica Miranda. O governo de Minas Gerais demitiu o presidente e o vice-presidente da elétrica por discordar do plano de redução de dívidas.

A Gol projeta margem de Ebit de 5% a 7% em 2017 com redução de até 9,5% nas decolagens.

A empresa de leasing da Embraer (SA:EMBR3) negociou 11 jatos com a sul africana Airlink. A empresa deverá ser beneficiada da decisão do governo brasileiro de representar contra a Bombardier na OMC.

A PDG não pagará juros sobre debêntures e deve se encaminhar para a recuperação judicial no início do ano, após meses de rumores sobre essa possibilidade.

A Tim (SA:TIMP3) vendeu 66 torres parar a American Tower.

A Natura (SA:NATU3) exerceu opção de compra e ficou com 100% da australiana Aesop.

A Oi (SA:OIBR4) segue em uma batalha nos bastidores pela definição do plano de recuperação judicial. A justiça

Commodities

Petróleo. O barril voltou a avançar na semana com ajustes após o acordo entre a Opep e os países produtores que entra em vigor no início de 2017. Nem mesmo o aumento inesperado dos estoques dos EUA reduziram o apetite dos investidores, em um rali de seis pregões consecutivos de alta em NY.

Minério. A commodity segue volátil na China registrando fortes quedas seguidas de grandes valorizações na semana, encerrando a US$ 78/t em Qingdao.

Aço. As vendas de aço plano caíram 2,3%, enquanto a produção cedeu 8,9% em novembro

Energia elétrica. O consumo caiu 2,6% até 20 de dezembro, segundo a CCEE.

Café. A Conab elevou para 51,37 milhões de sacas a previsão para a safra.

Milho. O Rabobank estima a safra brasileira em 84 milhões de toneladas.

Celulose. A produção nacional subiu 10,5% em novembro.

Cana de açúcar. A Conab elevou a estimativa para 644,24 milhões de toneladas.

Indicadores

Inflação. O IPCA-15 surpreendeu e fechou o ano perto do teto da meta. O IPC-Fipe subiu 0,35%.

PIB dos EUA. A revisão da economia do país veio acima das projeções com alta anualizada de 3,5%.

Confiança. Os índices de confiança vieram fracos em novembro com recuo no comércio, consumo e serviços.

Dívida. A dívida pública cresceu 1,97% em novembro.

TJLP. A taxa foi mantida em 7,5% ao ano.

Inadimplência. O mercado de crédito registrou queda de 5,8% na inadimplência em novembro.

Arrecadação. A Receita divulgou aumento de 0,11% nos impostos recolhidos em novembro.