Ação do BB fecha em queda após banco acionar AGU contra fake news

Por Geoffrey Smith

Investing.com -- Os medos de uma recessão estão crescendo em todo o mundo econômico desenvolvido. Os riscos variam de um país para o outro, mas um grupo deles certamente enfrentará mais dificuldades à frente que a maioria.

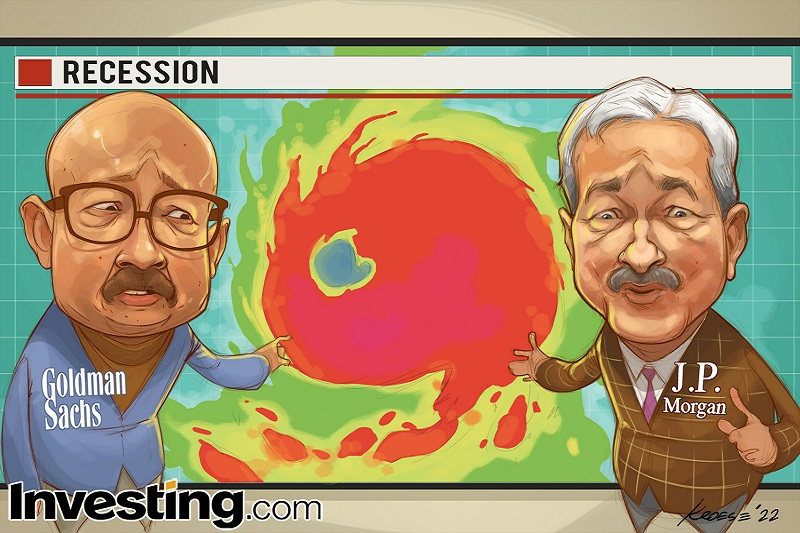

Spoiler: apesar das referências de "furacão" de Jamie Dimon e do "pressentimento super ruim" de Elon Musk sobre a economia, não são os EUA que terão mais problemas.

Os dois decanos do capitalismo dos EUA dispararam ambos calafrios nos mercados financeiros na semana passada com seus respectivos comentários, e por um bom motivo. Dimon, como diretor executivo do maior banco do país, possivelmente tem mais e melhor acesso a dados sobre a saúde das famílias e empresas americanas do que qualquer outra pessoa nos EUA.

"Esse furacão está bem lá fora, na estrada, vindo na nossa direção", Dimon disse numa conferência de investimentos, acrescentando que era difícil saber se era "um furacão pequeno ou uma Supertempestade Sandy", a tempestade que assolou Nova York em 2012.

"É melhor se preparar," ele resumiu, após lembrar sua platéia que o JPMorgan (NYSE:JPM) estava se preparando para um "ambiente não benigno" e "maus resultados". Traduzindo em linguagem simples, isso significa um grande aumento nas provisões contra inadimplências nos balancetes do segundo trimestre, além de uma forte queda nas comissões de novos empréstimos já que a demanda por crédito imobiliário e veicular é esmagada pelas taxas de juros mais altas.

O ex-CEO do Goldman Sachs (NYSE:GS), Lloyd Blankfein, também foi igualmente sombrio no mês passado, afirmando no programa Face the Nation, da CBS, que a possibilidade de uma recessão tinha aumentado sensivelmente, à medida que os bancos centrais interrompiam em correria as políticas de estímulo excessivo postas em prática a fim de apoiar a economia ao longo da pandemia.

Dimon é afeiçoado a proteger suas previsões do desastre, e frequentemente aponta para a pujança dos balanços dos lares como dos motivos pelo qual os EUA não devem estar entrando numa recessão agora. A dívida das famílias dos EUA, medida em relação ao PIB, caiu de quase 100% em 2008 para menos de 80% no final do ano passado. (Curiosamente, seu economista-chefe tem uma perspectiva mais relaxada, afirmando que uma recessão nos EUA não é, pelo menos, "iminente".)

No entanto, isso só conta metade da história. Os dados do Banco de Compensações Internacionais sugerem que as empresas dos EUA estão entrando no ciclo de aumentos das taxas de juros muito mais alavancadas do que antes, resultado de uma década em que o tem sido consistentemente mais barato financiar a dívida do que a arrecadação no mercado de capitais. A dívida das empresas, que estava a menos de 66% do PIB há 10 anos, hoje ultrapassa os 81%.

Naturalmente, a dívida federal também vem escalando implacavelmente ao longo da última década, devido a déficits orçamentais sustentados. Isso sugere um perigo muito maior para o crescimento se as taxas de juros continuarem a subir em linha com as projeções do Federal Reserve.

Em outros países, a vulnerabilidade à recessão é possivelmente ainda maior, especialmente na Europa, onde o imperativo político de punição à Rússia pela sua invasão da Ucrânia gerou uma pressão essencialmente artificial - mas mesmo assim aguda - sobre os preços de energia que está se espalhando rapidamente por toda a economia. O Banco da Inglaterra já previu que a economia do Reino Unido irá se contrair quando o próximo aumento nas contas de eletricidade, reguladas, bater às portas em outubro. Enquanto isso, o Banco Central Europeu anunciará um novo conjunto de previsões econômicas na sua reunião de quinta-feira, que certamente irão mostrar uma grande revisão para baixo quanto ao crescimento para o ano.

E há ainda a China, outro país que luta com um choque que, se não é artificial, possui um grande componente humano. Os PMIs de serviços e manufatura da China passaram a maior parte dos últimos três meses em terreno de contração, devido aos lockdowns que tentaram poupar a produção industrial, mas não fizeram nenhuma concessão aos consumidores. Embora Xangai e agora Pequim estejam iniciando sua reabertura para as empresas, as autoridades deixaram claro que qualquer novo surto – talvez em função de variantes mais recentes e ainda mais transmissíveis da Covid-19 – serão enfrentados com exatamente a mesma resposta de tolerância zero.

No entanto, os países mais em risco são - como sempre - aqueles que dependem de outros para o seu abastecimento de alimentos e energia. Com o petróleo a US$ 120 barril, dói ser um importador líquido como a Turquia ou o Sri Lanka, especialmente se o turismo internacional ainda não gera o volume de dinheiro que girava antes da pandemia. Para países como o Paquistão, o Egito e a Tunísia, que dependem da Rússia e da Ucrânia para as suas importações de grãos, além de serem importadores líquidos de petróleo, a tensão é ainda maior.

Pode ser exagero falar de uma recessão global - as coisas raramente vão tão mal em todo o mundo para que isso aconteça - mas a probabilidade de países individuais, ou grupos de países com perfis de risco específicos, entrarem em recessão aumentou acentuadamente.

"Mesmo que se evite uma recessão global, a dor das estagflação poderá persistir por vários anos", alertou o Banco Mundial na terça-feira, ao publicar mais uma redução nas suas previsões de crescimento para 2022. De acordo com o banco, o problema da inflação global é tão generalizado que a renda per capita real de 40% das pessoas nos países em desenvolvimento estará abaixo dos níveis pré-Covid deste ano.

O pior ainda pode ser evitado, mas os "pressentimentos super ruins" em relação à economia provavelmente vão ficar por perto por algum tempo.