DE NOVO: já são TRÊS ações escolhidas por nossa IA que subiram +45% SÓ ESTE MÊS

Investing.com – Após dados do Santander Brasil (BVMF:SANB11), grandes bancos divulgam seus balanços trimestrais na próxima semana, com expectativa de que as divergências em relação à rentabilidade sigam evidentes. Itaú e BTG reportam na segunda, enquanto Bradesco divulga dados dos últimos três meses do ano na quarta e o Banco do Brasil na quinta.

O UBS BB enxerga melhoria na dinâmica de crédito dos bancos, com crescimento dos empréstimos, especialmente no mercado doméstico. “A lacuna substancial de rentabilidade entre os players pode continuar, com ROAE do Itaú e Nu acima de 20%, enquanto o do Bradesco e do Santander Brasil permanecem na casa dos dois dígitos baixos”, compara o UBS BB. Os analistas não veem problemas na qualidade de ativos, beneficiada pela sazonalidade.

No entanto, as atenções dos analistas estão não somente nos dados do trimestre passado. “Esperamos que os bancos de varejo apresentem resultados mistos, com o Itaú e Banco do Brasil superando Bradesco e Santander, mas os investidores provavelmente se concentrarão nos guidances anuais”, avalia o Bank of America (NYSE:BAC) (BofA).

Divulgações de guidance

Itaú e Bradesco tradicionalmente fornecem guidance para o ano durante os resultados do último trimestre, recorda o UBS BB. “Para o Itaú, não esperamos surpresas significativas (o consenso aponta para lucro de 2024 de R$ 40 bilhões, semelhante à nossa estimativa)”, destacam os analistas Thiago Batista, Olavo Artuzo e Beatriz Shiny. A expectativa do UBS é de que o Itaú possa anunciar uma distribuição de proventos significativos – possivelmente entre R$13-14 bilhões.

“O Itaú e o Banco do Brasil devem apontar crescimento da margem financeira dos clientes em linha com a expansão da carteira de crédito, o que é percebido como um resultado de melhor qualidade. Os encargos de provisionamento também serão uma métrica muito importante a ser acompanhada de perto”, completa o Bank of America (BofA).

Para o Bradesco, a incerteza do guidance para este ano é muito maior, avalia o UBS BB. “O banco pode fornecer alguma orientação para os próximos anos no seu plano estratégico. Acreditamos que um caminho para a recuperação da rentabilidade seria mais importante do que os números que o banco pode divulgar”. O BofA concorda que o foco deve ser no Bradesco, que enfrenta o desafio de reconstruir a confiança do mercado. A Genial Investimentos espera que o guidance apresente um amplo plano de reestruturação, incluindo alterações na gestão, estratégias para cortar custos, além de investimentos em tecnologia.

Projeções

Itaú Unibanco Holdings (BVMF:ITUB4) – O UBS BB projeta um lucro de R$9,4 bilhões e a XP Investimentos (BVMF:XPBR31) um valor próximo, de R$9,3 bi. A XP espera expansão na carteira de crédito, com impulso de linhas relacionadas ao consumo, com estabilidade trimestral na inadimplência e um sólido índice de cobertura.

O BofA espera um sólido de ROE 21% e foco em guidance da companhia. A Genial Investimentos, que projeta lucro recorrente de R$9,2 bi, espera um bom trimestre, com alta em indicadores de rentabilidade “consistentemente acima de seus rivais privados Santander e Bradesco” e aumento no pagamento de dividendos. O principal driver para os lucros deve ser a estabilização do custo de crédito e sinais positivos na inadimplência.

A plataforma InvestingPRO, que reúne estimativas de diversos analistas, projeta um lucro por ação (LPA) de R$0,95 para as ações preferenciais do Itaú, com receita de R$40 bilhões.

Fonte: InvestingPRO

Banco Bradesco (BVMF:BBDC4) – O UBS BB estima lucro de R$3,9 bilhões, enquanto a XP é mais otimista e projeta R$4,8 bilhões. Segundo a XP, o trimestre deve ser de queda na carteira de crédito, com concessões ainda conservadoras visando o controle da inadimplência, que tende a ter uma pequena melhora. O retorno sobre o patrimônio (ROE) tende a ficar próximo de 12,2%, avalia a XP. Já o BofA espera altas taxas de provisões e um crescimento limitado do faturamento.

A Genial Investimentos, que projeta R$4,7 bilhões de lucro, acredita em uma melhora gradual nos dados, sem grandes mudanças, com um indicador de rentabilidade ainda fraco frente a seu histórico. “Por outro lado, o NII clientes deve continuar pressionado e as provisões devem sofrer uma leve expansão trimestral com a retomada em algumas linhas mais agressivas”, afirma a Genial.

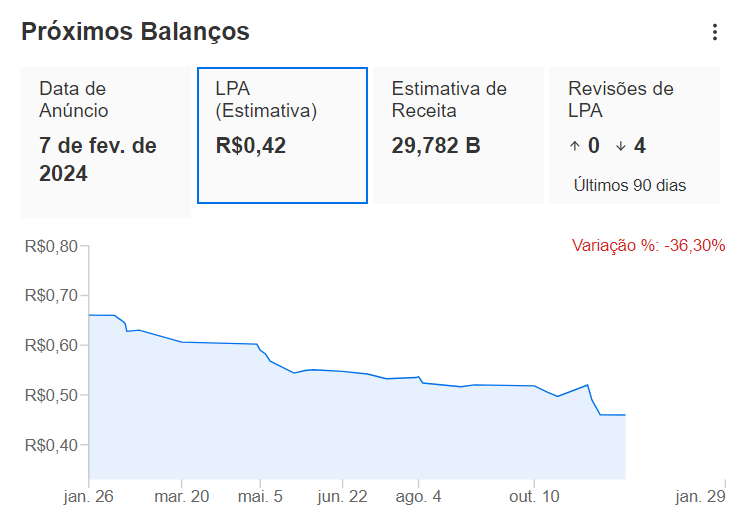

O InvestingPRO estima um LPA de R$0,42 para as ações preferenciais e receita de R$29 bilhões.

Fonte: InvestingPRO

Banco do Brasil (BVMF:BBAS3) – O Banco do Brasil deve ter um crescimento forte na carteira de crédito, segundo a XP Investimentos, apesar de um ligeiro aumento da inadimplência, ainda a mais baixas entre os pares, refletindo perfil defensivo da carteira. A XP estima um lucro líquido de R$8,8 bilhões e um ROE atingindo 21,1%.

A margem financeira tende a demonstrar robustez, com crescimento dos empréstimos, segundo o BofA, que espera um lucro de R$9,2 bilhões e um ROE de 21,2%. A expectativa é de uma expansão anual de 10% na carteira de crédito, o melhor desempenho entre os bancos históricos, com destaque para empréstimos corporativos e rurais. Os encargos de provisão devem permanecer elevados e acima do guidance, pondera o banco.

O InvestingPRO estima um LPA de R$3,22 e uma receita de R$24 bilhões.

Fonte: InvestingPRO

Banco BTG Pactual (BVMF:BPAC11) – A XP Investimentos avalia que o quarto trimestre foi um período positivo para o BTG, com ritmo saudável no banco de investimentos e em empréstimos corporativos. O lucro líquido recorrente do banco deve atingir R$2,7 bilhões, na visão da XP, com uma receita de R$5,06 bilhões.

O BofA enxerga receitas de investment banking mais baixas, mas melhor gestão de ativos e riqueza, com um lucro líquido de R$2,8 bilhões, rendendo um ROE de 22,9%. Os resultados demonstrariam a resiliência dos resultados financeiros. “Embora a sazonalidade habitual do 4T23 não seja favorável ao crescimento das receitas, esperamos que ocorram ganhos de eficiência e preservem os resultados do banco”, conclui o BofA.

A média das projeções do InvestingPRO indica um LPA de R$0,73 para as Units e uma receita de R$5,6 bi.

Fonte: InvestingPRO

Melhore seus investimentos com nossas inovadoras escolhas de ações InvestingPro+ baseadas em IA. Use o cupom INVESTIR para obter um desconto por tempo limitado em nosso plano de assinatura anual e investirmelhor1 para o plano de 2 anos. Clique aqui para saber mais e não se esqueça de usar o código de desconto ao finalizar a compra!